汉兴能源IPO:资产负债率较高 应收账款占比增大

近日,深交所官网显示,上海汉兴能源科技股份有限公司(下称“汉兴能源”)递交了创业板招股说明书(申报稿),保荐机构为长江证券。

招股书显示,汉兴能源成立于2010年,主营业务为氢能行业的咨询设计、制氢装备供应及专用产品销售和工业气体业务,注册资本为1.07亿元,实际控制人为纪志愿、吴芳、李明伟,3人合计持有该公司91.67%的股份。

此次IPO,汉兴能源拟公开发行股票数量不超过3600万股,拟募资2.85亿元,其中3506万元用于研发中心建设项目,2.5亿元用于补充流动资金。

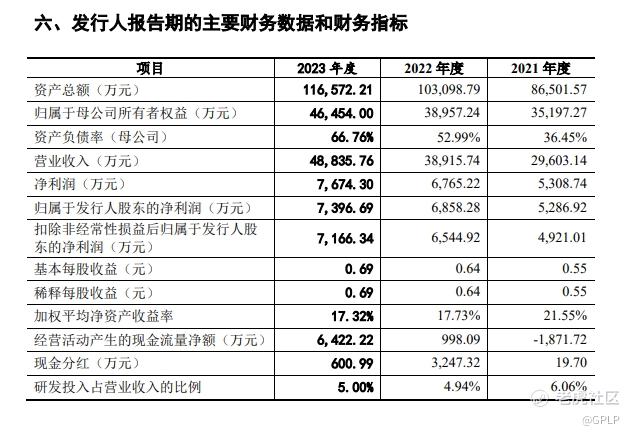

业绩方面,2021年至2023年,汉兴能源营业收入分别为2.96亿元、3.89亿元、4.88亿元,归母净利润分别为5286.92万元、6858.28万元、7396.69万元。

2021年至2023年,汉兴能源资产负债率分别为56.81%、57.46%、55.04%。

2021年至2023年,汉兴能源应收账款账面价值分别为6280.38万元、9114.33万元、1.21亿元,合同资产账面价值分别为1961.94万元、2362.93万元、2553.64万元,二者合计占营业收入的比例分别为27.84%、29.49%、30.10%。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。