干掉那群CXO赌狗

2024年5月10日,众议院中国特别委员会的成员更新了两党的《生物安全法案》,横跨中美的有心投资人已现埋伏魅影。

周末,圈子里一片沸腾、人心思涨,CXO终于要涨了的氛围愈加浓烈,尤其是全基的投资人士杀回CXO的呼声最为高涨,一幅要把空头打爆的架势;药基的投资人,可能经历了多次的事件起伏,并未显得异常兴奋。

这样的欢腾,在某些人的眼里看起来是悲凉的:我们的企业,居然要要在别人划定的圈子里发展,并且我们的投资者却因为对方给了我们一点点可能得喘息机会而欢腾,这显得异常讽刺。

再看一个现实的筹码情况,据浙商医药统计,2024Q1是全基持仓CXO市值比例近几年来最低的时刻,从2022Q1的4.38%一路降低到2024Q1的1.02%。

(图源:浙商医药)

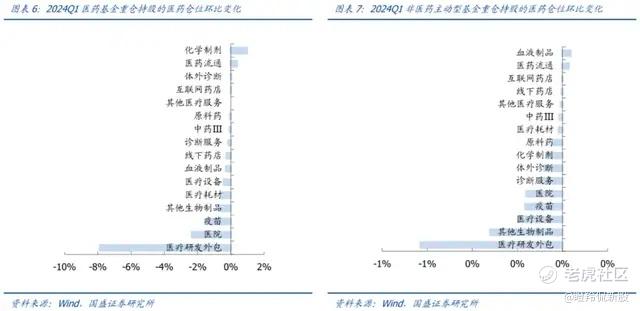

从2021Q3以来,医药基金持仓CXO的比例也在快速下降,尽管2023Q3曾有一定回暖势头,但审视2024Q1数据,环比持位下降排名第一,这意味着医药基金正在CXO板块持续的撤退。

当资金的态度出现分歧,必然决定了巨额筹码的交换的发生,5月13日早盘,多数CXO公司均出现了高开低走的走势,早盘时段仅药明生物(H)、药明康德(A)成交量就达到了71.32亿、31.81亿港元。

诚然,经历了3年挨打的CXO公司们估值可能已经到底了,但属于国内CXO巨头的“渡劫”还远远没有结束。

01 对抗持续,预期靴子注定无法落地

当美国生物安全法案被提出那一刻开始,就决定了中美医药生物领域的激烈竞争被搬到台面上来,短期内几乎没有缓和的可能性。

这种竞争的激烈程度又或者说背后的博弈暗战,可以从国内颁布生物医药的密集程度获得体现。

《生物安全法案》最早在2024年1月被提出,2024年以来国内医药新鼓励政策的推出以及政策执行立场的边际改善市场有目共睹,包括:北京&广州等地方支持创新医药高质量发展政策(审批加速+重金支持)、监管层全链条支持创新药、推动设备新一轮更新、胰岛素集采续约涨价、即将出炉的生物制造政策等等足够彰显上层态度。

5月15日表决的《生物安全法案》最新一轮的修改,几近向全球投资者承认了“中国CXO”在医药供应链的不可或缺性,不存在“硬脱钩”的可能性,但这不意味着法案表决后预期靴子就此落地。

美国政客最擅长使用“反复横跳”的策略,以达到为自身代表的利益群体谋取巨大利益的目的,在美联储货币政策的预期操弄的频繁程度案例上,就可见一斑,何况针对中国公司,更加不会心慈手软。

2023年以来,美国对各类经济数据(非农、GDP等)频繁下修引发市场关注,通过调控数据和美联储官员的讲话态度,2023H2开始有意放任降息预期的滋长,随后在2024Q1“浇灭”及延迟降息预期,导致XBI指数波动甚大。

《生物安全法案》的发起和目前遭遇的过程也呈现了类“降息预期”的横跳性,中途经历发起议员辞职&部分议员撤回提案、通过参议院投票、大改法案内容等等,无一不在“强影响”国内CXO公司的股价表现。

考虑到美国国会立案程序复杂,该项议案目前成为法律预计需要较长时间,这意味着资金对美国“横跳”的敏感性一直存在,靴子无法落地。

除非国内的CXO龙头估值能够完全打掉海外业务的估值,依靠较彻底的计提和基本面预期反转进行稳健的模型重塑,否则将会被海外政客操弄的资金预期一直玩弄,深处于被动之中。

02 缓冲期:从“死刑”到“死缓”

投资者戏称,从“硬脱钩”到给足“缓冲期”,那不就是“死刑”到死缓么?

部分市场投资者认为,法案修改的利好核心要点明确在:CXO马上脱钩的预期变为有一个缓冲期“365(预计落地形成法律的时间)+60/180(生效期)+365(豁免期)+180(延长期)”,这被市场解读为目前CXO公司仍有3年的时间可以新签海外订单,不会马上出现新签海外订单停滞增长的风险,业绩还能撑3年。

这样的解读,或许大大低估了MNC公司的审慎性,又或者大大低估了二级市场资金的前瞻性和敏感度。

MNC对于存量的订单或许不会大动,但必要时刻可以提前布局和考察多个国外CXO供应商以分散脱钩风险;另外,在新项目签单的考量中,可能也会加入地缘政治考量,这使得中国CXO拿到一二供订单将会比之前更难。

二级市场资金对CXO业绩的敏感度和生物医药板块投融边际改善前瞻性可谓是一绝,以药明康德为例,公司股价上一轮见顶在2021年7月,而公司业绩失速在2022Q1,而全球医药投融资见顶也在2022Q1,足足有半年以上的前瞻性。

若法案未来真的被通过,那么这种情况下公司模型的构建将会出现未来在某一年业绩突然间断档(海外存量订单被消耗完),这种没有持续性的增长模型并不是资金所喜欢的,那么资金在计价该法案修改的规模边际时,会下意识也计提未来的断崖式业绩下跌,会极大限制海外存量业务较大的CXO龙头反弹高度。

尤其是如药明、凯莱英和康龙化成等海外业务占比高达80%以上的CXO龙头而言,无疑是极大的打击,这也可以部分解释今天高开低走的原因。

另外,本次法案修改的修改也有利空之处,先前法案只明确了华大、药明系等关联实体,如今新修改的范围比较宽松,较真来看国内很多相关服务商都可纳入在内。

03 医药投融资复苏,自然流入?

2024年4月,全球医药投融资规模显著回升带来行业一丝春天的气息,欧美生物医药行业共发生16起融资事件,融资规模达29.12亿美元。

尽管自2023H2以来,全球医药投融资有抬头的趋势,但单月的规模回到近加息前的水平,也让医药行业的投资者看到了更多的曙光。

CXO的估值回升,与医药资本流动频繁度和市场热度提升是相生相伴的,而中国的创新药和卖水人资产向来以极具“性价比”著称,港股回暖是一个较强的资金风险标。

目前,国内创新药逻辑受益的逻辑十分硬,拥有与MNC或海外中型药企多种灵活的合作方式,可隔绝绝大多数地缘政治风险,以保证海外资金能够乘降息周期的西风顺利流入提升估值。

若地缘风险愈演愈烈,CXO本轮降息周期的资金流入可能会有阻滞,至少受益强度可能弱于创新药,这可能取决于资金的担忧及审慎性(参考前文两个因子)。

结语:不要把自己的命运交到一个流氓手里,尤其是外国流氓,好好对投资人负责。

立场还是希望国内CXO们能度过这一波困难时刻,继续强大自身,提高反脆弱性。 $药明生物(02269)$ $药明康德(02359)$ $药明合联(02268)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。