Reddit的IPO狂热

有外国分析师坦言,Reddit的IPO狂热不太可能延续。现在高位买入可能会导致深套。

作者:Oakoff Investments

Reddit IPO后表现优异,哪怕昨天大跌,但也有极高的涨幅。有外国分析师认为,Reddit的走势表现将跟21年Rivian类似——换句话说,Reddit不太可能持续下去,这容易套住那些在当前高点买入的人。

理由

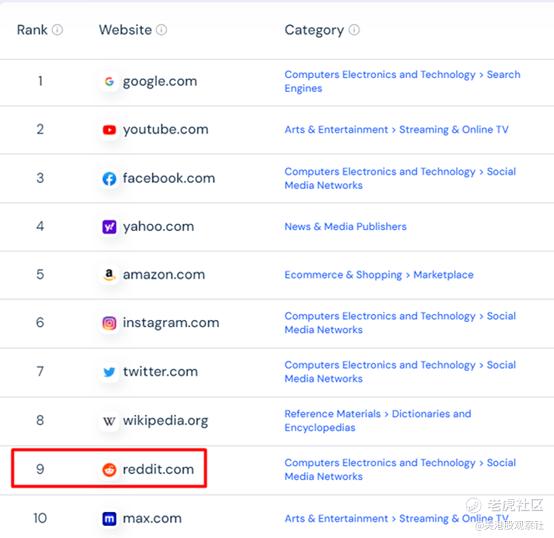

Reddit运营着一个促进数字社区的网站,允许用户参与对话,分享经验,提交链接,上传图像和视频,并通过回复进行互动。正如S-1招股说明书所说,“根据Similarweb的数据,截至2023年12月31日,Reddit的帖子数量超过10亿,评论数量超过160亿,是2023年12月美国访问量最大的十大网站之一。”

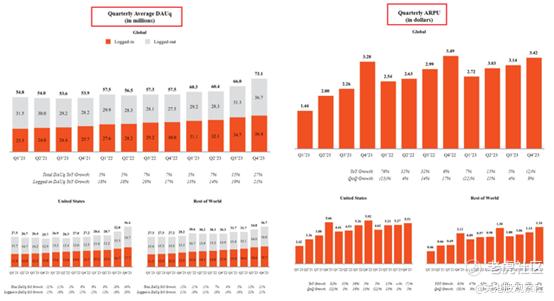

IPO公司的一大优势是其招股说明书中信息的完整性。有时那里有更多的信息,它的用处似乎比大多数价值投资者习惯的10-K报表更大。例如,以下是Reddit在其S-1上市公司中公布的单位经济关键数据:

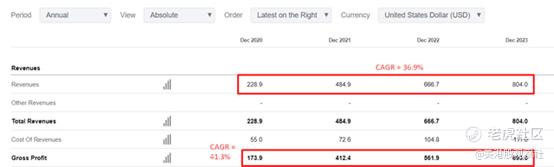

我们看到该公司的每用户平均收入(ARPU)增长非常强劲,在日活用户(DAU)不断增长的背景下,理论上应该会带来收益的快速增长。这就是正在发生的:

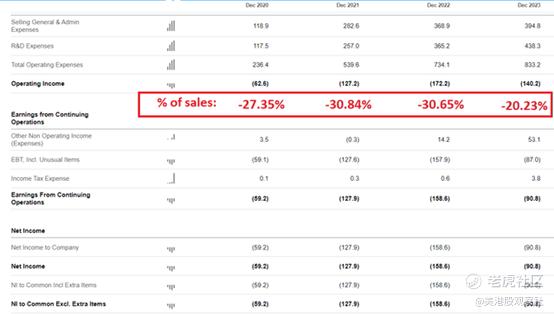

但在毛利润率方面,我们并没有看到显著的改善。根据Seeking Alpha Premium数据,Reddit是一个非常不盈利的公司,尽管EBIT利润率在增长:

招股说明书显示,Reddit早在2006年就开始销售广告,并在2018年开始加大对广告技术的投资,将重点扩大到中小型广告商和新的地理市场。2024年1月,Reddit签署了价值2.03亿美元的数据许可协议,预计到2024年底将产生至少6640万美元的收入。该文件称,Reddit目前的目标是通过整合人工智能和为用户和创作者开放新的变现渠道等举措来增加广告收入;但是,我们不应该高估人工智能技术对公司未来盈亏平衡/盈利能力的潜在贡献。注意,这只是一个工具,现在所有的媒体平台都可以使用,尤其是那些Reddit直接竞争的媒体平台。

Reddit股票目前经历的不过是IPO后的市场狂热,这种狂热可能会持续几个月,然后突然下跌。当那一刻到来时,这些股票会发生什么?市场倾向于找到它们的“公允价值”。

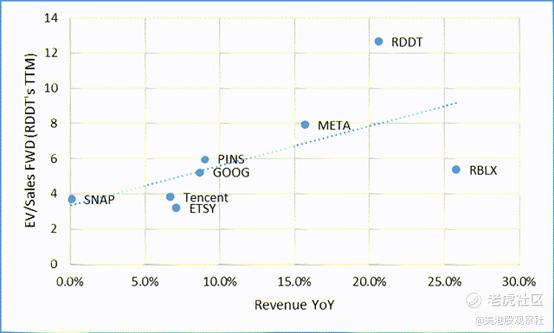

在Reddit提供的财报中,很难找到有什么契机能让公司的估值比业内其他公司高出许多倍。但让我们假设Reddit的收入增长值得溢价——让我们做一个图表,看看今天的溢价可能在哪里。

一些读者可能会奇怪,为什么要用这组公司来做比较。为此,大家注意一下今天Reddit的竞争格局:

我们与许多为在线用户提供内容和通信服务的公司竞争,包括谷歌、Meta、YouTube、维基百科、Snap、X、Pinterest、TikTok、Roblox、Discord和Twitch,这些公司提供各种基于互联网和移动设备的产品、服务和内容。这些公司中有许多拥有比Reddit更大的财务资源和更大的用户基础。此外,在我们寻求机会增强用户经济的同时,我们预计将面临来自现有在线市场的竞争,包括Facebook Marketplace、Nextdoor、Craigslist、Poshmark、Etsy和Roblox。因此,我们的竞争对手可能会吸引用户使用他们的产品或服务,而远离我们的产品或服务。这可能会降低Reddit用户的增长或参与度,进而对我们的业务产生负面影响。此外,我们还面临来自大语言模型的竞争,例如ChatGPT、Gemini和Anthropic。

来源:Reddit的S-1

此外,Reddit在盈亏结构上与Roblox出奇地相似——两家公司都不盈利,除了EV/Sales或P/S之外,很难对它们进行估值。在上面的图表中,我们可以清楚地看到Roblox与Reddit的TTM收入增长相似,而Reddit已经由市场估值,其EV/Sales比率是RBLX的两倍多。

Reddit计划将IPO募得的资金用于“一般企业用途”。但Reddit的增长路径并不会在短期内出现戏剧性的好转。而且,就商业周期和财务状况而言,Reddit与最接近的同行相比50%的估值溢价。

风险

最大的风险或许是大众持续不断的买入压力。换句话说,贪婪的持续时间可能比你想象的要长,Reddit等一些热门股票在IPO后确实有时会在没有任何支撑的情况下,尤其是基本面支撑的情况下,持续相当长的一段时间。

另一个风险是低估了公司在可预见的未来的增长潜力。去年,Reddit的收入增长率确实超过了Meta和谷歌等竞争对手。此外,根据Similarweb的数据,Reddit在美国(核心终端市场)的受欢迎程度最近从第9位上升到第8位:

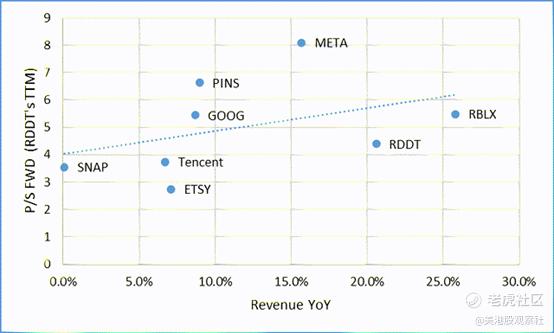

第三个风险是对公司的低估。事实上,如果我们看的是P/S,而不是EV/sales比率,那么Reddit今天的估值可能是合理的:

来源:Seeking Alpha Premium

总结

今天的Reddit只是现代媒体的代表之一,它面临着激烈的竞争,但与大多数其他公司不同的是,它的特别不盈利,无论是2005年还是2018年(商业化优化的年份),这种状况尚未得到克服。

所以,该公司估值的溢价是无法合理解释的。或许可以用价格/销售比率来证明它的合理性,但面临的风险还是巨大的。因为这种闪电般的上涨也可能以同样快的崩盘告终。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

本来还想进去搞一波短线,你这分析搞得我不敢动手了

现代媒体的代表江湖地位还是很稳的,没有那么慌张

现在进去做空是不是有机会?

自己看不懂的公司还是要远离

能遇到这样的肉票是一种幸运

没有业绩支撑的狂热都是耍流氓