紐西蘭盧哥

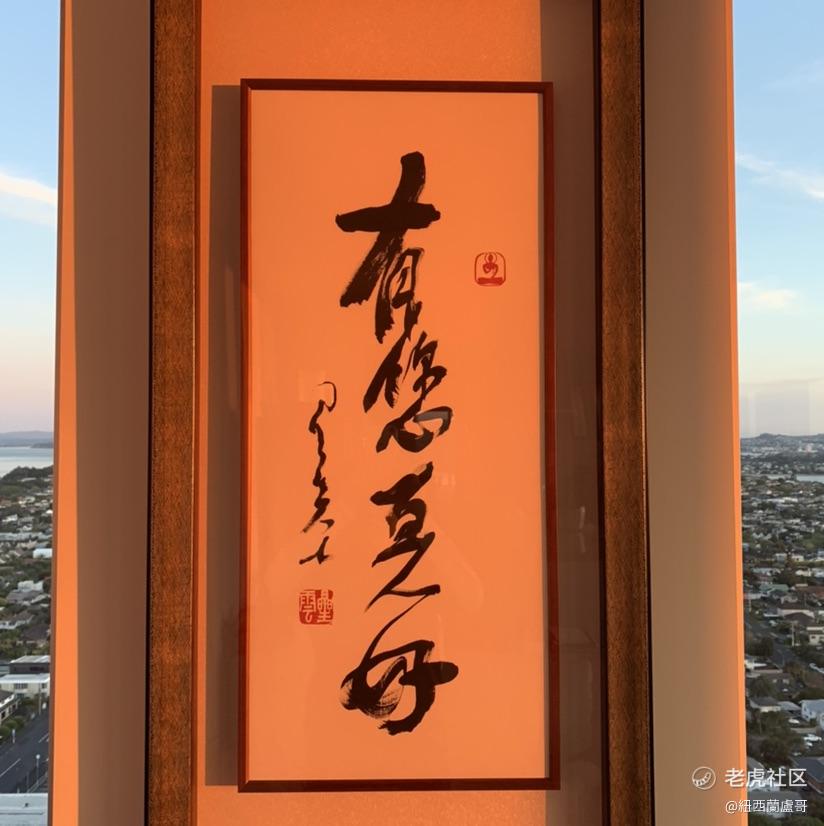

一切都是最好的安排

IP属地:未知

90关注

18粉丝

5主题

0勋章

謝謝分享 永遠不要想 一夜致富

抱歉,原内容已删除

Well done

抱歉,原内容已删除

這篇文章不錯,轉發給大家看看

芒格:我如何用五个通用观念,解决复杂问题

跌時重質 漲時重勢

巴菲特、达里奥、索罗斯等大师是如何应对股市下跌的?

$Aphria Inc.(APHA)$APHA 與TLRY 合併 以目前的價格來看 APHA 還有三十個點的溢價幅度

說說你對這篇新聞的看法...

热血式炒股亲历者:一夜爆赚1000万,醒来倒欠6000万

這篇文章不錯,轉發給大家看看

抱歉,原内容已删除

相當值得關注的焦點

比特币10年:从2个披萨涨到2万美金,背后三个神秘人

大麻產業分析大麻產業的最大困難就是銀行不會借給大麻公司錢 所以這幾年 大麻產業 變成大麻慘業 再加上開放稍慢而供應過剩 投資要謹慎。三年前因緣聚會 我開始研究大麻股票 Aurora 2018年元月份入股澳洲 Cann group code CAN 每股2.50元 Aurora是CAN的最大股東 今年九月 CAN 再度募資$40.2m @$0.40 aud. Aurora 放棄增資.十月九日 Aurora 把所有持股31956347 全數転帳賣出 市場價40仙 竟然20 仙全數賣出共得款$6,381,269.40 二塊半認購的股票不到三年期間 竟然以20仙全數出清 可見Aurora 公司須款孔急。Aurora 去年財報賠33億 今年五月十八日 12股縮為一股 想要投資大麻公司 我覺得其他幾家大型公司CGC CRON APHA and TLRY都還可以 提供給你參考 希望您賺錢。

@紐西蘭盧哥:看好黃金 特別是金礦股票

這篇文章不錯,轉發給大家看看

抱歉,原内容已删除

這篇文章不錯,轉發給大家看看

抱歉,原内容已删除

看好黃金 特別是金礦股票

去老虎APP查看更多动态