随着美国经济衰退的风险达到了关键水平,后续美元波动的方向无疑是全球投资者最为关心的话题。

美银美林指出,根据过往的历史经验来看,美元强势将会在未来两个月里出现扭转,并在未来两年里回吐过去一年里10%的涨幅。但在当前周期里,受到同行“衬托”的美国经济仍然处于优势地位,目前并没有出现支持美元走入下跌区间的必要条件。

美国步入衰退?纽约联储依据美债收益率曲线的的模型显示美国未来12个月内进入衰退的风险略微高于30%。美银美林的早些时候的报告也显示衰退风险介于20%(基于模型)和33%(主观判断)之间。

伴随着去年年初开始美国衰退风险开始升高,美元也出现了一波显著的升值。从历史角度来看,如果美国的增长和美债收益率的优势收窄,这种上涨很容易被逆转。真正的问题在于时机很难把握,同时近期抬头的避险情绪也成为了支撑美元汇率的因素,因此美元的强势恐怕还将持续一段时间。

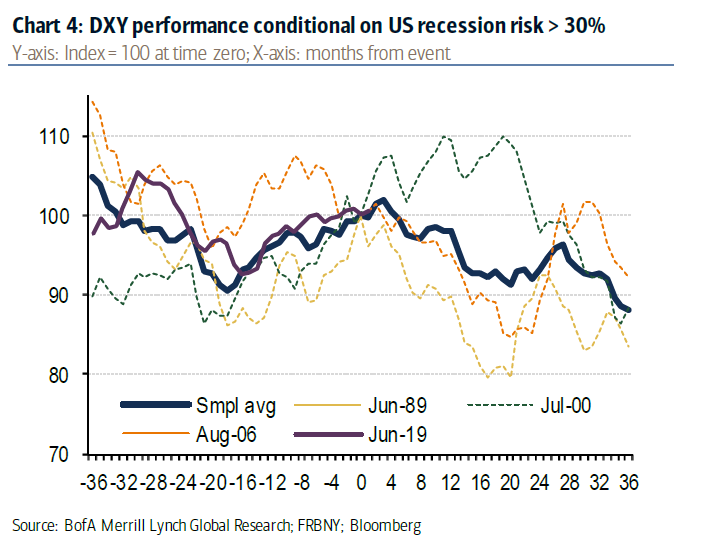

美元怎么走?美银美林指出,自从上世纪80年代中期开始,纽约联储的美国衰退可能性模型只有过3次超过30%:1989年6月、2000年7月和2006年8月。美银美林发现,以往这三次衰退可能性超过30%关键水平线前十八个月内美元都有接近10%的上涨,在突破水平线后还有2%的后续上涨。

(美元指数在衰退风险突破30%前后走势情况,来源:美银美林、FRBNY、彭博)

值得投资者注意的是,随着美元走势的逆转,后续数年内的跌幅将会抹平之前所有的上涨。单纯按照过去经验来推断,美国将会在今年四季度进入趋势逆转的状态。

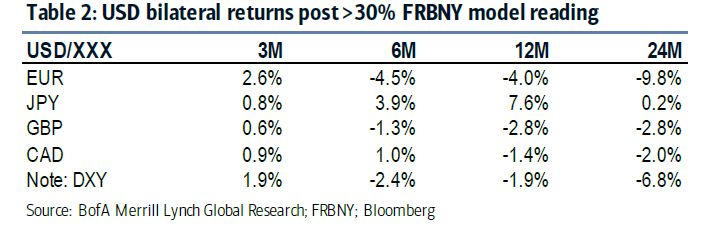

另一个引起美银美林关注的焦点是美元/日元的异常走势。当美国衰退风险超过30%后,当美元对欧元、英镑和加元同步下跌后,美日依旧维持了显著的上涨。这种模式也反映出,虽然衰退风险上升,但由于美联储降息,风险资产(以股票为例)仍保持活跃。

(美元/日元在衰退风险上升后出现了截然不同的表现,来源:美银美林、FRBNY、彭博)

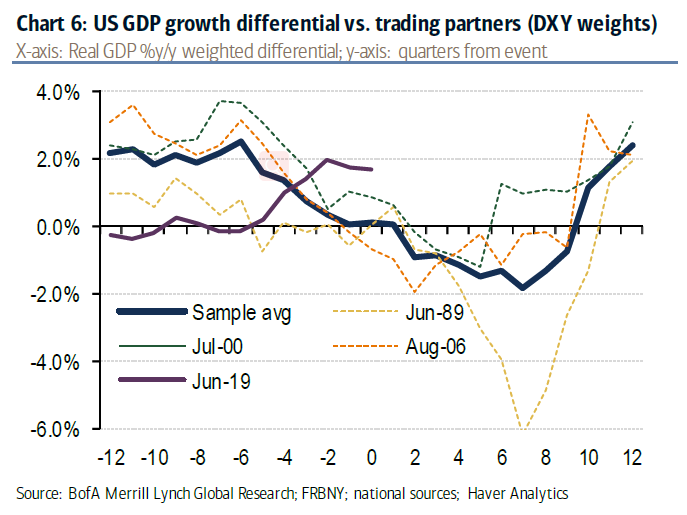

相对周期问题美银美林指出,这种美元变动的周期根植于宏观经济周期的动态中。毫无意外的时,美国经济与其贸易伙伴的对比对于美元走势有巨大的影响。政策转变往往始于美元成为全球经济周期的关键驱动,但这并不是全部的故事。

(经济衰退指标前后,美国经济与贸易伙伴之间的比较,来源:美银美林、FRBNY、Haver)

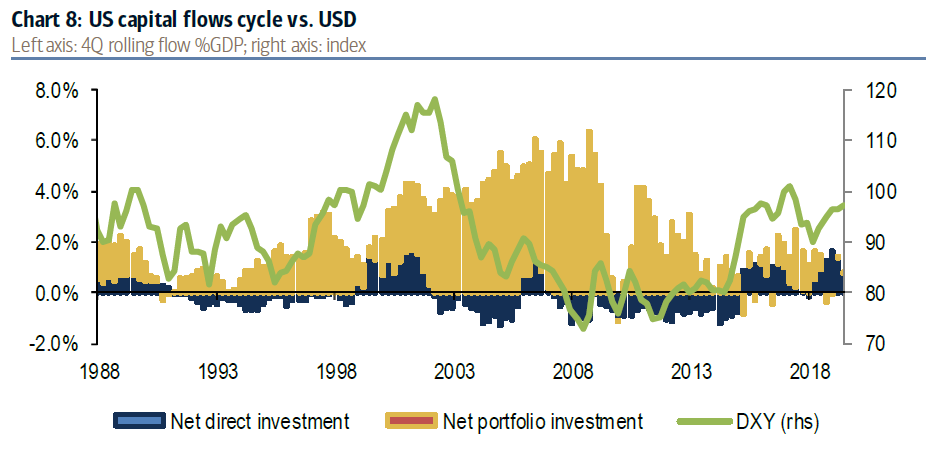

在纽约联储的衰退模型超过30%以后的六个季度里,美国GDP增长会降低约2%,再往后的六至八个季度里还将下降2%。在将近4年里4%的下滑速度显然是一波显著的经济衰退。正是美国经济和利差的缩水最终引起了美元价值的下跌,随着美国经济持续疲软,美元资产失去吸引力,资本流入放缓成为了美国经济衰退风险上升和美元贬值之间的传导机制。

(美元资金流入和美元汇率的关系,来源:美银美林、Haver)

当然,许多关注市场的投资者也会提出异议:当前许多经济变量与过去有着显著的区别。

美银美林表示,美国的经济增长和利差优势在今天格外显著,主要是受到去年美国国内的财政刺激政策以及贸易问题对于外部国家形成的冲击影响。虽然美国国债收益率的优势已经开始收窄,但从历史水平来看十年期美债的收益率优势仍高达1.6%。虽然美联储可以通过一系列先发制人的优势推动美债收益率下行,但目前该经济要素仍对美元形成支撑。

啥时候抛美元美银美林指出,恐怕目前美元持续走软的必要条件还没有出现。

一方面,虽然美国十年期国债收益率已经出现了显著的下跌,可能是未来更剧烈走势的前兆,但放在历史上200基点的整体萎缩幅度来看难言十分“显著”。

此外,美国经济仍处于相对稳健的位置。历史数据显示只有在美国经济增长与主要贸易对手之间的差距(目前在2%左右)下跌至负值才会引发美元贬值的步骤,单纯的国债收益率很难说明问题,毕竟还需要考虑到避险资金流入的情况。

从2000年的教训来看,周期性因素包括了国债收益率降低和美国经济衰退,但此后受到避险资金流入影响,美元依旧维持了1-2年的强势。

$FUT:10年美债主连(ZNmain)$

精彩评论