美国运通成立于1850年,迄今已经历了160余年的发展。美国运通最早从事的是快递业务;1882年推出了汇票业务,是其金融业务的开端;之后又推出了旅行支票、旅行社等业务。$美国运通(AXP)$ $Visa(V)$

直到1958年,美国运通开始发行签账卡,才开启了现有业务的雏形;时至今日,美国运通已成为一家兼具发卡、收单和信贷等业务的金融机构,市值达700多亿美元。

一饮一啄,莫非前定。1958年发行签账卡时的客群定位、获客方式对美国运通半个多世纪的发展具有深远意义,直接影响了美国运通的收入结构。本文将以此分析客群与金融机构发展之间的关系。

定位不同的两种卡产品

美国运通的产品主要分为签账卡(charge card)和信用卡(credit card)两种。与常见的信用卡相比,签账卡通常不设置额度上限,但是需要按月足额还款,不能最低还款或者循环分期。

美国运通最早推出的签账卡主要用于旅游过程中支付。签账卡业务一经推出便迅速发展,次年美国运通便就发出了25万张卡。

签账卡业务迅速发展主要有两个原因,一方面当时美国运通是一家很有影响力的旅游公司,已经与旅游商家建立了庞大的业务网络,商家迅速接受了运通的签账卡业务。

另一方面当时美国政府不允许银行跨州开展业务,但是信用卡一个重要的用途便是旅行时进行支付,这项规定限制了银行信用卡业务的发展。而美国运通并不属于银行,发行的签账卡也不受此约束,所以能够快速发展。

签账卡推出伊始,美国运通便将目标用户定位于高端商旅人群。当时其竞争对手Dinner Club签账卡的年费为5美元,美国运通将年费定为6美元,以突显自己高端的定位。

此后,美国运通坚持高端的品牌定位,采用高准入门槛、高收费以及高品质会员服务的策略打造这一定位,先后推出了金卡、白金卡、百夫长卡等。

以最为有名的百夫长卡为例,该卡无法在运通官网申请,发卡采取的是邀请制,只向白金会员发放,且要求持卡人净资产不低于1.16亿美元。美国运通为持卡人提供最优质的服务,比如在Dot & Vic's、Gucci、 Escada购物时的私人导购服务,乘坐航班时使用机场休息室、升头等舱等服务。

在签账卡之后,美国运通在1987年正式开展信用卡业务。与签账卡面向高端用户不同,信用卡的目标用户开始下沉,面向年轻人等大众用户。

在获客上,C端,美国运通会通过较高的消费返利、积分服务等方式吸引客户;B端,美国运通会通过与商户发行联名卡的方式建立排他性。

比如美国运通曾与超市巨头Costco合作发行联名卡,用户使用该卡消费时能够获得返利。截止2015年12月底,美国运通与Costco(关注爱分析,回复“Costco”获取调研报告)合作的联名卡占其发卡量的10%,贡献了美国运通信用卡贷款的19%。此外,美国运通还与达美航空、喜达屋等合作发行联名卡,发行联名卡是其重要的获客方式之一。

在国内,银行也在通过与金融科技合作获取客户。比如中信银行、光大银行等联合京东金融发行京东小白卡,借此银行能把京东用户转化为信用卡用户。

美国运通将目标用户定位于信用优质人群,对其收入结构具有显著的影响,一方面这部分用户能够带来较高的年费、收单等收入;另一方面,较优质的用户群影响了贷款业务的收入。

非贷款业务收入能力强

美国运通非贷款业务收入由会员年费、增值服务费和收单费用构成,非贷款业务能力强主要体现在两个方面,一方面是收入占比高,贡献了美国运通72%的收入;另一方面是相比其他发卡银行、卡组织,美国运通的卡均收入高。

1. 收入占比高

2016年,美国运通非贷款业务收入243.2亿美元,非贷款业务在其业务结构中起支柱作用。

相比其他银行,会员年费是美国运通的特色,由签账卡和信用卡共同产生。2016年美国运通会员费收入为28.86亿美元,占其总收入的7.9%。其中签账卡年费较高,是主要的会员费来源。

收单费用是美国运通向商家收取的费用,2016年收单业务收入186.8亿美元,占比公司收入55.2%,是其最重要的收入来源。在世界范围内,美国运通是银联、VISA、MasterCard之后的第四大卡组织。

收单业务收入受交易额和收单费率两项因素影响。美国运通收单费率呈缓慢下降状态,但交易额呈上升状态,能够覆盖收单费率的下降。预计美国运通收单收入能够保持3%的速率增长,2017年收单收入为192.4亿美元。

2. 卡均收入高

2016年美国运通卡均年费为44美元,全年会员费为28.86亿美元,由此可以推算美国运通约有6559万张活跃卡,对应卡均收入约为370.8美元。

同期招行信用卡流通张数为4550万张,信用卡非利息收入113.19亿元,卡均收入为248.8元,美国运通卡均收入远高于招行信用卡。

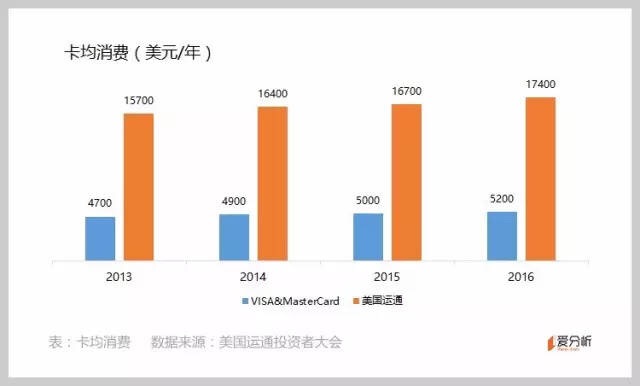

美国运通卡均收入能力高得益于用户定位为高端人群,这部分用户消费能力强。此外,运通也会通过返利等方式激励用户刷卡消费。最终这部分用户贡献了较高的收单金额。如下图所示,美国运通单卡消费约为VISA、MasterCard的三倍。

美国运通筛选高端人群的方式是设立较高的年费门槛,以此确保会员的刷卡消费能力,剔除对收单业务无价值的用户,边际效应最优。

对其他企业来说,这种获客方式值得借鉴——通过一定的门槛筛选出与业务相对应的用户,并与其他业务产生协同作用。比如Costco就是通过会员费筛选出美国中产阶段用户,提升用户购买活跃度。

3. 未来收入增长依赖发卡数量增加

通过对比2011年至今数据可以发现,美国运通卡均收入比较稳定,未来通过提升卡均收入增加总收入的空间有限,总收入增长依赖发卡数量的增加。

目前美国运通收单业务主要的竞争对手是VISA和MasterCard,以及来自PayPal等线上支付工具的竞争。与VISA、MasterCard相比,美国运通虽然卡均收入较高,但是利润率相差较大。

在发卡量上,美国运通也远不及VISA和MasterCard。截止2015年底,美国运通的发卡量约为1.2亿,而VISA发卡量为30亿,MasterCard发卡量为15.7亿,美国运通发卡量与VISA、MasterCard相差悬殊。

此外,由于美国运通收单费率高于VISA和MasterCard,导致商户对美国运通的接受度较低,美国运通与商户合作的稳定性存在变数。

由于费率上未达成一致,2015年Costco与美国运通结束了长达16年的合作,转与费率更低的VISA进行合作。这一变故对美国运通打击巨大,2016年利息收入、收单收入分别下降1.4%和3%。

从支付行业发展趋势来看,目前中国已经进入移动支付阶段,领先于美国。微信和支付宝构建的移动支付体系完全绕开了银联,借鉴中国移动支付发展的经验,未来美国运通的收单业务可能受到移动支付较大的影响。

美国运通非贷款业务估值可以对比VISA和MasterCard的收单业务,预计美国运通2017年相关收入约为245.6亿美元,综合考虑利润率和收入增长率,给出美国运通的PS倍数为[2.67,3.00],非贷款业务市值为656-737亿美元。

贷款业务盈利能力不及Capital One

美国运通签账卡不生息,贷款完全来自信用卡。受定位人群、资金成本等因素的影响,美国运通信用卡贷款业务的盈利能力比Capital One信用卡业务要差。

在信用卡业务上,Capital One进行差异化定价,客群下沉较深,包含蓝领、较低收入者等,美国运通的用户质量则优于Capital One。根据客群质量,美国运通的利率要低于Capital One;反映在不良率上也是美国运通略低。

在利息支出,也就是资金成本方面,Capital One主要资金来源于用户存款,美国运通只有三分之一资金来自用户存款,其余部分来自长期借款,所以资金成本较高。在综合利息收入、支出之后,美国运通不良率低的优势被冲抵。

另外,美国运通的生息资产,也就是上图中贷款余额约为Capital One信用卡业务的68%。所以在运营效率差别不大的情况下,美国运通贷款业务盈利能力要低于Capital One信用卡业务。

通过对比美国运通与Capital One的信用卡贷款业务可以发现,在贷款业务中有时候用户质量略差反而能促进业务发展。

这一特点在国内招商银行和广发银行的对比中也可以发现,招商银行用户质量优于广发银行, 2016年招商银行信用卡循环余额占比约为24%,广发银行循环分期余额占比能达50%,广发银行贷款转化率更高。所以合理地定位目标人群,筛选合适的目标用户有利于提高贷款业务的效率。

目前国内信用卡发卡和贷款规模前三的分别是工商银行、建设银行和招商银行,其中工商银行的信用卡贷款规模约为Capital One信用卡贷款规模的四分之三,而招商银行的信用卡贷款规模仅为Capital One的一半。说明国内个人消费贷款市场的渗透率较低,离美国还有较大的距离,这也是消费分期、现金贷快速发展的有利因素。

美国运通信用卡贷款业务的估值以Capital One作为对标,通过余额法进行估值。如图所示,Capital One最近半年余额倍数为[0.11,0.15]。

其中Capital One的生息资产指的是其全部业务的生息资产,综合考虑增速、利差等因素,将美国运通的余额倍数设为[0.14,0.18],预计2017年美国运通贷款余额为667亿美元,可以估算美国运通信用卡贷款业务的估值为93-120亿美元。

综合发卡、收单和贷款业务,我们认为美国运通虽然经历了与Costco解除合作等挫折,但长期来看仍会处于较为稳健的发展状态,所以给出美国运通749-857亿美元的估值,高于目前700亿的市值。

精彩评论

好高端啊!