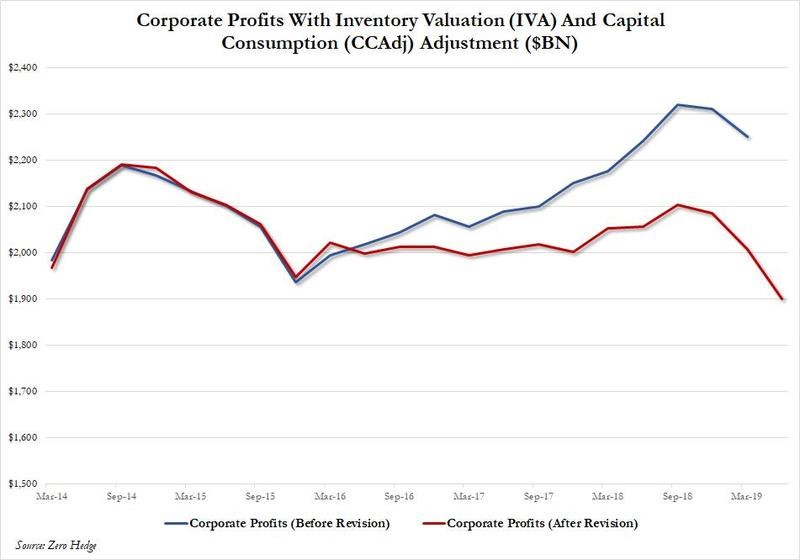

在最新公布的美国二季度GDP数据中,隐含企业营业利润下降到了1.9万亿美元,较一季度下降5%,同比下降7%。

更为惊悚的是,在过去两年GDP的修正数据中,2017年的美国企业营业收入下降了930亿美元(4.4%),2018年下调的金额更是高达1880亿美元(8.3%)。

(美国企业利润大幅下修,来源:Zero Hedge)

这也打破了以往美股大涨源自于企业利润增加的逻辑。从2014年三季度开始,标普500成分股的利润已经见顶,之后在数年的横盘整理后于2018年出现下跌。于此同时,标普50%。

造成这里重大反差的“元凶”自然是美联储的货币扩张政策。

影响股价的两大因素:利润和利率

高盛美国首席股票策略分析师David Kostin表示,目前市场已经显示出对美联储今年降息65个基点以及明年继续降息35个基点的预期。从最基础的经济学逻辑可以知道,影响股价的两大要素是利润和利率。既然企业利润没有增加,那美股上涨自然就与利率密切相关。

这也导出了一个惊人的结论:既然2019年每股净利润没有增加,超过95%的标普500指数上涨都源于市盈率扩张的驱动。随着美国十年期国债的下跌,PE从14倍扩张到了17倍。换句话说,标普500指数维持在3000点上方的唯一原因就是:杰罗姆·鲍威尔。

毫无疑问,低利率对于风险资产的促进作用是显而易见的,企业对于投资支出的追求将会显著提升。高盛统计得出,在过去四次美联储开始降息之后的头三个季度里,标普500企业投资增长平均达到了8%。

除了上述情况以外,公司们还有另一个选择来处理过剩的现金流:通过回购或分红将这笔钱分给股东们。那么上市公司回购与美联储降息有关联性么?

“奇怪”的现象

根据高盛的分析,除了1995年降息引起回购上升以外,其余三次降息对于企业回购行为几乎没有影响。而股息方面则一直保持稳定,只有在次贷危机时出现了减少。也就是说,美国上市公司相比于减少股息,更愿意撤回回购计划。

当然,众所周知近两年美股正处在回购潮中。即使不降息,2019年美股的回购总额仍很有可能创出历史新高。根据高盛的统计,截至7月中旬美股回购执行数量同比上升26%,虽然上市公司回购授权的数量同比下降了20%,但由于此前多年授权的存在,高盛预测今年标普500成分股的回购数量将同比上升13%达到9400亿美元的历史新高。

这也是第二个令人惊奇的发现:自次贷危机后,这还是第一次出现上市公司向股东返还现金数量超过其自由现金流的情况。根据高盛的统计,过去12个月里净回购和分红的数量激增了30%,同期自由现金流 的增长速度仅为10%。

更重要的是,暴跌的不止是现金——现金流的急速下降与企业负债率的快速上升息息相关。过去12个月内未偿还债务总额上升了8%,除非企业利率大幅增加,为了应对这种情况仍需要企业进一步降低现金流或者增加负债。

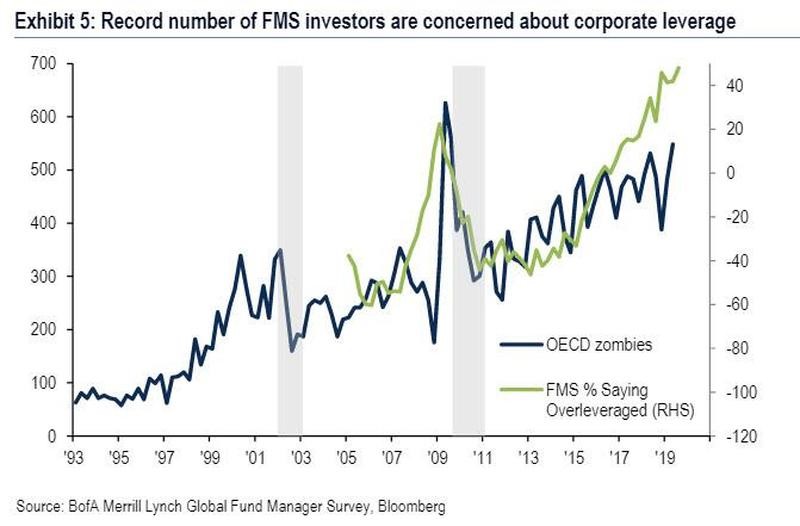

那么华尔街对于创纪录的企业负债到底持有什么样的看法呢?

两个极端的观点

在美国银行最新公布的基金经理调查中,有48%的基金经理表示目前的企业负债率过高,创下了次贷危机以后的新高。

(近半专业投资者认为美国上市公司杠杆已经过高,来源:美国银行、彭博)

然而,高盛却认为事实并非如此。在美联储降息的预期下,资产负债表表现较差的公司在股价上的表现要优于或将优于那些资产负债表更为稳健的公司。

从2017年至2018年年底美联储转鸽为止,那些资产负债表表现更差的公司表现显然更差(-3% vs 21%),但近期资产负债表更差的公司股价却优于那些更加稳健的公司(12% vs 8%),美联储降息预期强化的作用可见一斑。

换句话说,美联储不仅通过增大市盈率将估值推至新高,还引导投资者进行不当的资产配置,将真金白银投入那些下一波衰退到来时最先倒下的公司里。

Kostin指出,目前市场面对的最大风险是对于美联储降息的期望过高。从另一个角度来看,美联储沦为市场的“奴隶”隐含着更大的风险,一旦市场出现下跌则会迫使美联储不断跟随降息,周而复始成为恶性循环。

精彩评论