这几天市场上最热的话题当数假肉公司Beyond Meat,上市后短短几个月股价翻了八倍,财报前一周更是再接再厉又涨35%,俨然美股社区和相关媒体最关心的网红。

一方面这是一个市场潜力巨大的公司,背靠环保、健康、消费品等诸多爆款概念,更有如比尔盖茨,小李子等各路名流背书助阵,一时间俨然马太效应的加速展现。

另一方面作为消费品和制造业假肉也不能无视引力,无论是生产线、分销、终端产品化都需要时间消化逐步提升,半年八倍的涨幅实在是让人如走钢丝,这也引发了空头的进攻,近一半流通股被做空的高比例下任何风吹草动都会进一步加大波动。

这样的妖孽一方面挑逗着投资人敏感的神经,一方面却又对投资人的操盘能力提出巨大的挑战。在这样的情况下大仓位正股做多无异于刀口舔血,做空则面对100%以上的高额利息及由于市场空仓太高,万一财报公布任何极端利好,利好+逼空造成的极端损失甚至爆仓。利用期权也有自己的问题,近200%的隐含波动率意味着极高的期权价格,一方面限制了回报比例,一方面还大大增加了财报后波动不够的双杀可能,事实上,在各大期权群里,假肉的期权双杀几乎就是这几天最热的讨论问题。

和大家一样,面对如此巨大的波动不操作我也实在忍不住,那么,怎么办呢?

在我看来,要打败巨大的隐含波动率,假肉财报前后的机会只能是比巨大更大的波动,聪明如你一定想到了这个凶险异常的词—逼空。只有在财报说服市场巨大利好(10%+)叠加空头平仓(额外的5%-10%)下期权才能提供足够的价值来打败高昂的权利金。但是,同时要考虑到假肉股价已是刀尖起舞千钧一发,任何不完美都可能被放大导致不涨反跌,相比较于获利,我更担心的是权利金的损失。于是我设计比较了如下的期权策略,让市场来资助我的权利金投入,从而进行套利:

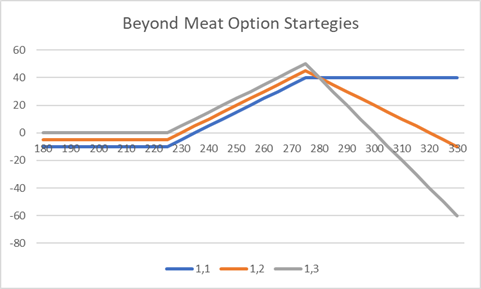

三条折线分别代表1. 买入1份行权价225的看涨期权,卖出1份同期行权价275的看涨期权;2. 买入1份行权价225的看涨期权,卖出2份同期行权价275的看涨期权;3. 买入1份行权价225的看涨期权,卖出3份同期行权价275的看涨期权。其中策略3卖出获得的权利金完全覆盖买入付出的权利金,付出的代价则是的股价超过300后会产生损失,但在225-275的核心区间内会获得最高的收益。考虑到策略执行时的现价为220,需要上涨37%以上,财报后首日平仓下该风险基本可以无视,形成实质上的无风险套利。

我在周一收盘前15分钟完成操作,由于周一正股价格下跌,价格斜率略有变化,在实际操作中额外卖出了1手行权价300的call,总成本1600,总收入1630。收盘前利润$5。

由于假肉财报已发,我们已经知道该组合的表现,在上一个交易日的任意时间点平仓全部仓位,由于买入的225call价值衰减较慢,投资人可获得50-660的额外收益,很好的一次白嫖。

本例无论是期权价格还是财报后实际的表现都很好的展示了策略的价值,相信会对大家有所帮助。另外风险提示,妖股谨慎抄底。

首发:公众号--豆豆says

精彩评论

这个策略只要碰上一次暴涨,多出来的那一个裸call就能让人死无葬身之地。

可以参考到最近的PTA 裸卖call 导致的多家期货公司穿仓,还有之前在天然气上面裸卖call 爆仓的James Cordier。

这种策略的陷阱在于:你可以连续挣10次“无风险套利”,但是只要一次暴涨就能倾家荡产。