推荐关注标的:$FUT:英镑主连(GBPmain)$ $FUT:黄金主连(GCmain)$ $FUT:微黄金主连(MGCmain)$ $FUT:欧元主连(EURmain)$ $FUT:微欧元主连(MEURmain)$

报告摘要

主题评论:怎么看非农就业数据的大幅波动?

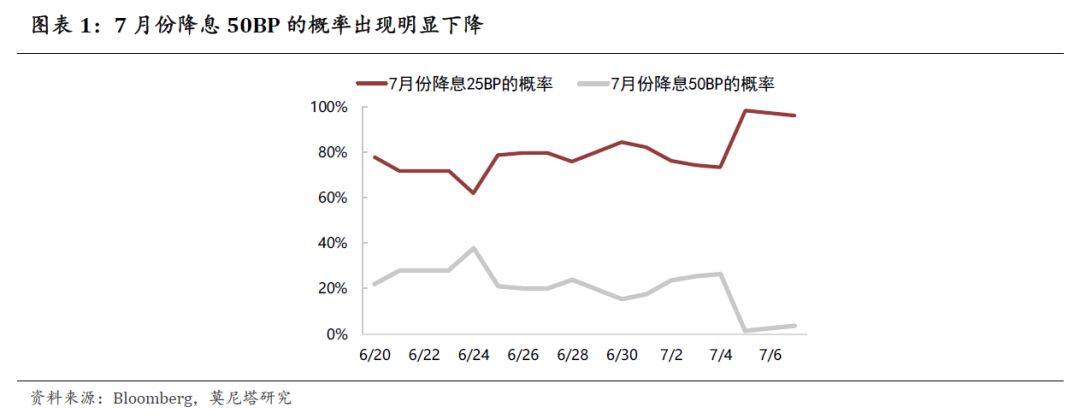

7月5日晚间,美国劳工部发布6月份非农数据,就业人数超出了市场预期,但是失业率和平均时薪数据不佳。美元指数和债券收益率出现了明显上升;股市由于宽松预期的降低出现了小幅下跌;市场对美联储7月份降息50个BP的概率从26.5%迅速下降到了3.5%。

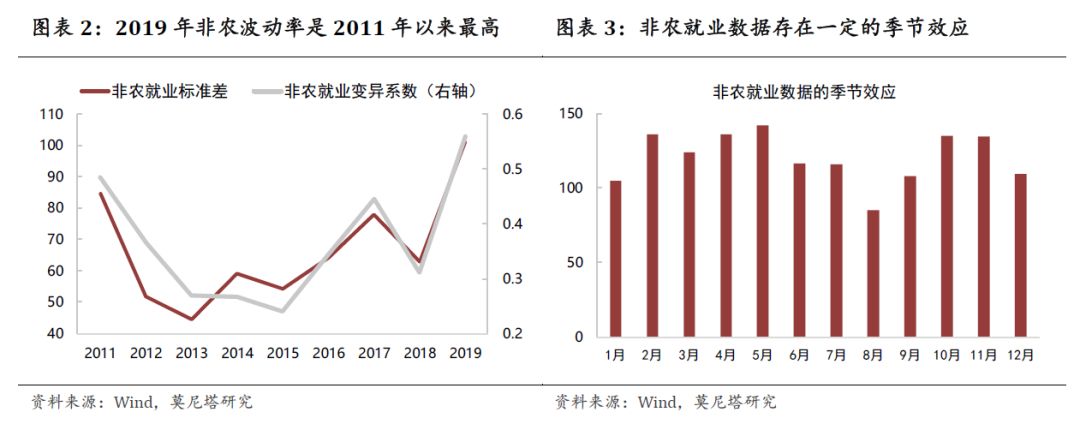

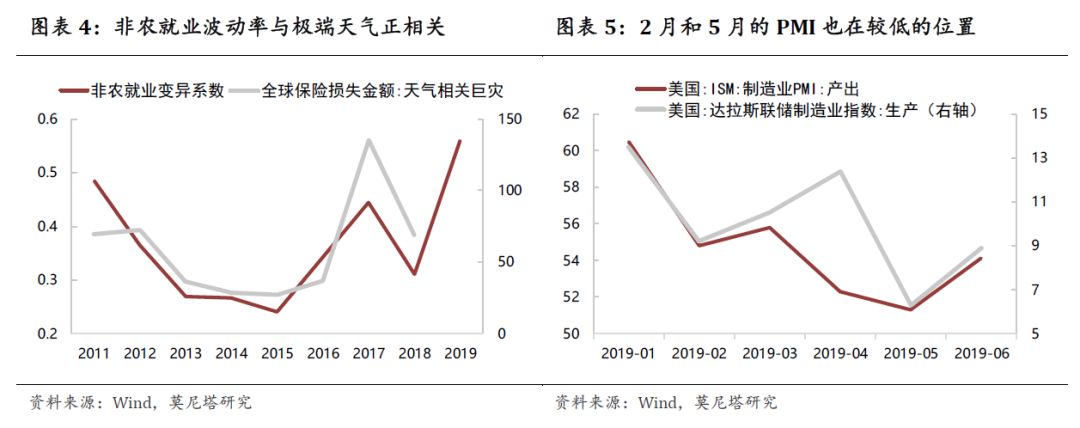

今年的非农数据的波动率非常大,是2011年以来的最大值,2月、5月非农数据均出现了极低的情况,随后的3月、6月又出现了大幅的反弹,我们认为这可能跟极端天气有一定关系。我们使用瑞士再保险公司发布的天气巨灾保险损失金额数据,与非农数据的波动率进行对比,发现二者出现比较明显的正相关关系。这些极端天气影响到了生产活动,进而影响到了就业。

因此,非农就业数据可能会存在一些失真,这可以一定程度上解释就业数据和工资数据的矛盾。本月非农数据对市场和美联储决策的影响,可能也要稍弱一些。相比较于非农而言,接下来的几件事情将更为重要:(1)7月10日和11日,鲍威尔将分别在众议院和参议院作证,此前耶伦曾经在半年报听证会上成功引导市场加息预期;(2)7月15日,花旗集团公布2019年中报,拉开美股中报季的序幕,目前FactSet预计二季度美股盈利同比减少2.8%;(3)7月26日,美国公布二季度GDP年化季率初值,相较于一季度3.1%的增速,目前机构普遍态度谨慎,穆迪预计二季度增速为2%,高盛预计为1.4%,大摩和小摩预计为1.1%,亚特兰大联储预计为1.3%。

就目前的消息来说,我们比较倾向于美联储在7月份议息会议上释放出强烈的降息信号或者给出明确的降息时点,从而稳定住市场预期,控制市场波动,然后在9月份正式开始降息。

大类资产走势回顾:

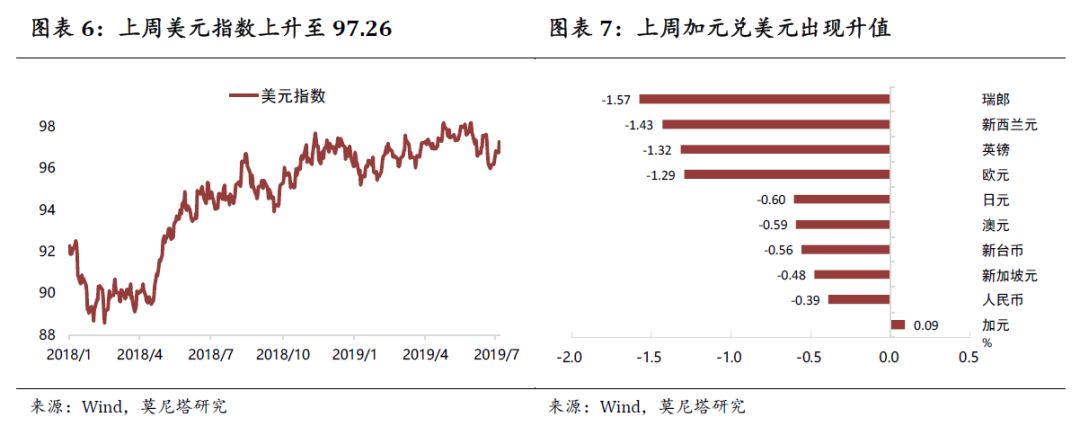

汇率:美元指数上升至97.26。主要原因在于美国6月非农就业数据超出市场预期。受此影响,主要货币兑美元均出现了明显的贬值,加元兑美元则出现了0.09%的升值,主要受益于于加拿大6月平均时薪从2.6%上升到了3.6%。

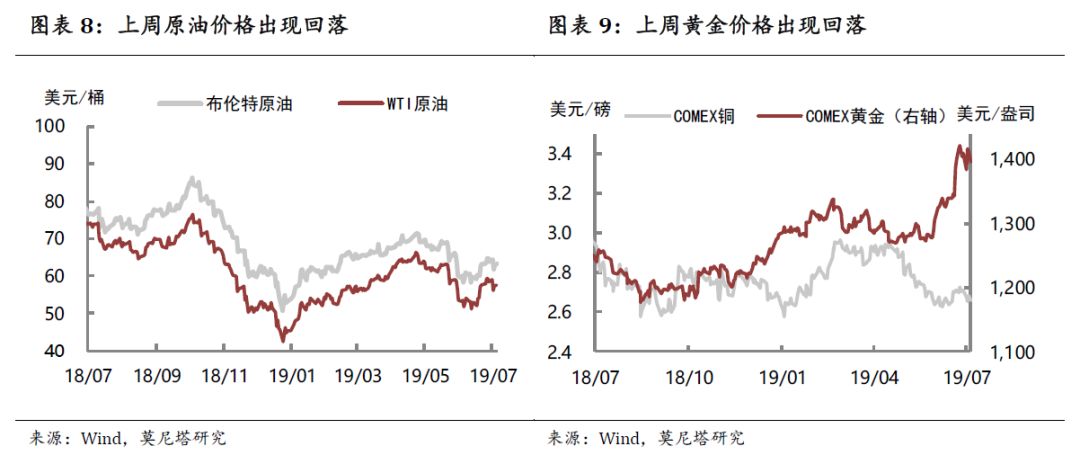

商品:原油、黄金、铜价格均出现了明显回调。主要受到美元指数回升的影响。其中布伦特原油下跌2.20%,至63.27美元/桶,WTI原油下跌3.23%,至57.51美元/桶;黄金价格下跌1.84%;铜价下跌0.60%。

股债:全球股指明显上涨。受益于贸易局势缓和以及经济数据提振,上周全球股指均出现明显上涨。债券方面,受到非农数据的影响,上周10年期美债收益率回升到2.04%。10年期美德利差上升12BP至2.43%,10年期美日利差上升5.4BP至2.21%。

一、主题评论:怎么看非农就业数据的大幅波动?

7月5日晚间,美国劳工部发布6月份非农就业数据,数据显示,6月非农就业人口增加22.4万人,预期值16万人,前值修正为7.2万人;6月失业率3.7%,预期值3.6%,前值3.6%;6月平均时薪环比0.2%,预期值0.3%,前值从0.2%修正为0.3%;平均时薪同比3.1%,预期值3.2%,前值3.1%;6月劳动力参与率62.9%,前值62.8%。虽然非农就业数据超出了预期,但是失业率和平均时薪数据并不佳。

从金融市场的表现看,美元指数出现了明显的上涨;股市由于宽松预期的降低出现了小幅下跌;10年期国债收益率上升至2.04%,3个月国债收益率上升至2.23%,收益率曲线依然倒挂;市场对美联储7月份降息的预测概率依然是100%,但降息50个BP的概率从26.5%迅速下降到了3.5%,降息25个BP的概率从73.5%上升到了96.5%(图表1)。

今年的非农数据表现出来一个非常明显的特点,就是波动率非常大。今年2月、5月非农数据均出现了极低的情况,随后的3月、6月又出现了大幅的反弹。我们计算了经季节调整后的新增非农就业数据的标准差和变异系数,发现2019年非农数据的波动率是2011年以来的最大值(图表2)。从历史数据看,非农数据确实存在一定的季节效应,根据统计,从1994年到2018年,2月与5月并非传统的就业淡季,因此今年的波动不能单纯的用季节效应来解释(图表3)。

那么为何今年的非农数据出现了如此大的波动?我们认为可能跟极端天气有一定关系。我们使用瑞士再保险公司发布的天气巨灾保险损失金额数据,与非农数据的波动率进行对比,发现二者出现比较明显的正相关关系(图表4)。今年2月份,美国北部地区,包括伊利诺伊、威斯康星、密歇根、堪萨斯、明尼苏达等近10个州遭遇了近20年以来最严寒天气;5月份,美国中西部地区,包括内布拉斯加、南达科他、北达科他等州出现了暴雨、冰雹、龙卷风等极端天气,这些极端天气影响到了生产活动,进而影响到了就业。有一个证据是,生产端的PMI数据在2月份和5月份也在比较低的位置(图表5)。

根据美国海洋大气管理局的预测,接下来厄尔尼诺现象要维持到2019年秋季,并且这次的厄尔尼诺是1950年以来从没有见到过的新模式,对全球气候的影响可能会更加特殊和难以预测;中国国家气候中心认为,厄尔尼诺可能在夏季导致我国产生异常的暴雨、高温和洪涝,并持续到2019年冬季甚至到2020年。下半年极端天气事件可能仍然会频发,除此之外,近期美国加州多发地震,这也可能对7月份的非农数据产生一定影响。

因此,非农就业数据可能会存在一些失真,这可以一定程度上解释就业数据和工资数据的矛盾。本月非农数据对市场和美联储决策的影响,可能也要稍弱一些。事实上,金融市场可能已经在反应这一点,非农数据公布后,标普500指数一度下跌近1%,随后收盘仅下跌0.18%;10年期国债一度上涨11个BP,收盘涨幅收窄到8BP;降息概率一度下行至97%左右,随后再度回升至100%。

相比较于非农而言,接下来的几件事情将更为重要:(1)7月10日和7月11日,美联储主席鲍威尔将分别在众议院金融服务委员会和参议院银行委员会作证,耶伦曾经在国会货币政策半年报听证会上成功引导市场加息预期,因此此次鲍威尔的听证会至关重要;(2)7月15日,花旗集团公布2019年中报,拉开美股中报季的序幕,目前FactSet预计二季度美股盈利同比减少2.8%,标普500指数11大板块中有6个盈利将出现下滑,其中信息科技和原材料板块可能出现10%以上的盈利下滑;(3)7月26日,美国公布二季度GDP年化季率初值,相较于一季度3.1%的增速,目前机构普遍态度谨慎,穆迪预计二季度增速为2%,高盛预计为1.4%,大摩和小摩预计为1.1%,亚特兰大联储预计为1.3%。

就目前的消息来说,我们比较倾向于美联储在7月份议息会议上释放出强烈的降息信号或者给出明确的降息时点,从而稳定住市场预期,控制市场波动,然后在9月份正式开始降息。

二、海外重点事件追踪

1 美国公布6月份PMI数据

7月1日晚间,美国公布6月份制造业数据。ISM制造业PMI为51.70,好于预期值51,但低于前值52.1;Markit制造业PMI为50.6,略高于前值50.1。分项来看,ISM生产指数为54.1,高于5月前值51.3;ISM新订单指数为50,弱于前值52.7。本月ISM与Markit数据出现了背离,ISM主要通过对企业采购主管相对主观的意见调查,Markit调查则是基于被调查对象的实际业务操作,同时样本量更大,与经济的官方结构更为接近,还采用了季节调整,因此Markit相对ISM可能更符合现实的制造业景气程度。

2 欧元区公布6月份PMI数据

7月1日下午欧洲统计局公布了6月份欧洲PMI数据,6月欧元区制造业PMI为47.6,前值47.7,预期值47.8;德国为45,前值44.3,预期值45.4;法国为51.9,前值50.6,预期值52。相比较于6月21日公布的Markit PMI数据,本次PMI数据同样出现了一定的改善,但是是不及预期的。从需求端的角度看,PMI改善的主要原因在于外需的改善,外需改善主要因为欧元汇率出现了明显下跌,欧洲的出口数据近几个月也出现了一定转好;其次是库存的角度,一季度欧元区的库存数据下滑幅度较大,厂商也有一定的补库存需求。另外,英国也公布了6月PMI数据,数据为48,前值49.4,预期值50,表明英国脱欧和保守党大选对生产活动产生了明显的影响。

3 澳洲联储再度宣布降息

北京时间7月2日,澳洲联储宣布降息25个基点,降至1.00%的历史低位,为连续第二个月降息,符合市场预期。澳洲联储预计澳大利亚经济发展依然处于合理范围内,预计2020年潜在通胀率为2%,降低利率将弥补中国等澳洲主要贸易伙伴需求大幅放缓以及地产价格下跌所带来的影响。会后澳洲联储主席Philip Lowe暗示,未来几个月将会按兵不动,以观察连续降息的影响,同时“如有必要”将再度降息。目前市场预期截至2019年年底,澳洲联储仍有1至2次降息,11月和12月降息的预期均高于65%。

尽管澳洲联储连续2个月降息,但是对澳元的走势我们并不悲观,主要有以下几点原因:(1)铁矿石价格年初以来大幅上涨,累计涨幅接近140%,而澳洲在全球铁矿石的出口中占比接近一半,对澳元构成支撑;(2)近期有消息称,澳大利亚保守党政府减税计划接近通过,预计报告中将包含减税、基建支出、刺激举措等内容,有望在2019/20财年为澳大利亚经济注入75亿澳元资金;(3)澳洲联储的表态没有那么悲观,对未来经济增长和通胀仍然持比较看好的态度,有一些超预期的偏鹰;(4)澳元的净空头持仓已经处于历史上高位,空头平仓将使澳元涌现回补买盘。

4 美国公布6月ADP就业数据

7月3日晚间,美国公布6月份ADP就业数据,数据显示,6月ADP就业人数增加10.2万人,不及预期的14万人,前值从2.7万人上修为4.1万人。分企业规模看,大型企业表现仍然良好,但小企业的就业人数表现依旧不佳。分行业看,6月制造业就业人数增加0.7万人,5月减少0.3万人;6月建筑业就业人数减少1.8万人,5月减少3.6万人;6月贸易/运输/公用事业就业人数增加2.3万人,5月持平;6月金融服务业就业人数增加0.7万人,5月增加1.3万人;6月专业/商业服务就业人数增加3.2万人,5月增加2.2万人 。美债收益率预计将继续维持倒挂,修复只能依靠美联储降息。

5 美国公布5月贸易数据

美国商务部公布了5月贸易数据,数据显示,美国5月贸易逆差为555亿美元,创5个月来新高,预期532亿美元,4月份贸易逆差从508亿美元修正为512亿美元。其中,进口方面,5月商品进口增长了4.0%,达2170亿美元;消费品进口额增长了14亿美元;汽车和零部件进口额飙升了23亿美元,创历史新高;资本货物和工业用品及原材料的进口也大幅增加。出口方面,5月商品出口增长了2.8%,达到1408亿美元;消费品出口增加了8亿美元;大豆出口增加了7亿美元;民用飞机出口增加了5亿美元。5月贸易逆差扩大可能有两方面原因:一是汽车和零部件的进口额出现了飙升,这可能与5月16日特朗普政府将对欧盟征收汽车和零部件关税的决定延迟6个月有关;二是美元指数此前出现了上升,抑制了美国的贸易条件。另外,本月贸易数据中的一个亮点是民用飞机出口增加了5亿美元,说明波音737 MAX事件对飞机出口的影响出现了一定消退。

6 拉加德有望担任下一任欧洲央行行长

北京时间7月3日凌晨1时,欧洲理事会提名国际货币基金组织总裁克里斯蒂娜·拉加德担任下一任欧洲央行行长。如果该提名得到欧洲议会、欧洲央行理事会的支持,并最终由欧洲理事会以有效多数表决任命,拉加德将于今年11月正式接替德拉吉,出任欧洲央行第四任行长,任期8年。

目前市场普遍预测,到2019年底,欧洲央行将在其前瞻性指引中重新引入宽松倾向,并两次下调存款利率10个基点,同时引入分层操作,宣布重启量化宽松。金融市场很明显的反应了这一点,7月4日德国10年期国债收益率短暂跌至欧洲央行存款利率-0.4%下方,法国、德国、瑞典、荷兰、瑞士的10年期国债收益率也已经早早进入负利率区间,表明市场对欧央行宽松的预期十分强烈。

市场宽松预期进一步发酵的原因主要有两点:(1)此前德国央行行长魏德曼被市场认为是最可能的下一任人选,魏德曼是知名的鹰派人士,而拉加德一直非常支持欧洲央行的非常规政策,从最近的言论来看,她不大可能会改变欧洲央行当前的鸽派立场;(2)德国国债作为欧洲风险最低的资产,收益率跌至存款利率下方,意味着在同等风险下,银行会更愿意把钱存进央行而不愿意拿出来投资,这会对经济产生比较大的影响。解决这一倒挂的主要方式便是降息,典型的例子是日本,2016年初日本10年期国债收益率短暂跌至0.1%的基准利率之下,日本央行迅速降息20BP至-0.1%,很快修复了这一局面。

三、大类资产走势回顾

1汇率:美元指数上升至97.26

上周美元指数上升至97.26,主要原因在于美国6月非农就业数据超出市场预期(图表6)。受此影响,主要货币兑美元均出现了明显的贬值。人民币的贬值幅度较低,受到了贸易缓和的因素影响;加元兑美元则出现了0.09%的升值,主要原因在于上周公布的数据显示,加拿大6月平均时薪从2.6%上升到了3.6%,创下2018年以来的最高水平(图表7)。

2商品:原油价格出现回落

上周原油、黄金、铜均出现了明显的回调,主要受到美元指数回升的影响。其中布伦特原油下跌2.20%,至63.27美元/桶,WTI原油下跌3.23%,至57.51美元/桶(图表8);黄金价格下跌1.84%;铜价下跌0.60%(图表9)。

3股债:全球股指出现明显上涨

受益于贸易缓和以及经济数据的提振,上周全球股指均出现明显上涨(图表10)。债券市场方面,受到非农数据的影响,上周10年期美债收益率回升到2.04%。截至7月5日,10年期美德利差上升12BP至2.43%,10年期美日利差上升5.4BP至2.21%(图表11)。

精彩评论