现在东南亚电商市场主要就是看Shopee(虾皮)和Lazada这两家,双方在马来西亚、印尼、菲律宾、越南、泰国等市场多线竞争,中国中小商家是其最重要的境外货源地之一,其次是韩国。Lazada已被阿里巴巴$阿里巴巴(BABA)$ 控股,其财务数据与后者并表,但尚未单列;Shopee成立更晚,其母公司Sea(NYSE:SE)$Sea Ltd(SE)$ 2017年秋天上市,我们可以通过财报了解当地电商市场。Sea上周发了4Q19季报及2019全年业绩。

Sea公司基本情况是,采用互联网公司常用的AB股结构,公司创始人Forrest Xiaodong Li总持股比例为30.6%,投票权是44.4%;腾讯总持股33.4%,投票权是29.1%。SEA与腾讯$腾讯控股(00700)$ 目前合作主要在游戏上,腾讯把游戏代理权给到Sea做本地分发,借此试探海外市场。

Sea当前市值约240亿美元,大体上相当于两个唯品会,或一半的网易。大概梳理一下其发展路径:Sea集团最先有的是游戏业务Garena,游戏内购买虚拟道具是天然的支付场景,所以后来它布局了在线支付业务,紧接着在2015年年中布局电商,最近的一个举动是在Q4季整合旗下电子钱包等业务(包括AirPay、ShopeePay、ShopeePayLater等),以SeaMoney品牌对外,拓展数字金融。可以理解为支付宝基础上诞生蚂蚁金服。

根据20-F年报,Shopee目前的支付方式有信用卡、ATM机和网银转账、货到付款、签约便利店线下支付等,它后来将AirPay电子钱包整合进电商支付体系,这和淘宝-支付宝的路径不一样。数字金融在东南亚是另一个热闹领域,我以前多篇文章曾分析,这篇则聚焦电商。下面说财报。

1.异于国内电商的增速曲线。Shopee总部位于新加坡,最大市场在印尼,它与拼多多同一年成立,都起步于移动端。对于新电商会更关注营收增速。看数字之前我们先看一下Shopee的营收结构与成本结构。

Shopee采用与淘宝和拼多多类似的平台模式,且涉及跨境业务。其收入主要靠广告+佣金+手续费,典型的平台电商货币化手段。或许是为补充SKU,Shopee在2017年试探、并在2018年大力发展自营业务,包括电信卡等商品,和京东一样赚进销差价,体现在资产负债表上2017年存货为980万美元,2018年迅速增加到3800万美元。

它在财报里将平台营收(Marketplace)与自营卖货收入(Sales of goods)分开统计。根据20-F,平台电商的成本结构包括:每笔交易产生的银行手续费、向第三方物流支付费用、服务器带宽以及相关人员工资与股权激励;自营业务的成本自然就是商品进价。由于东南亚地形非常复杂,基础设施整体薄弱,Shopee用的是第三方物流,但它在一些地区对当地物流合作方进行了投资。

有意思的是,自打启动自营业务以来,无论是按年看还是按季度看,其自营部分的成本始终略大于自营收入。我的理解是,如果不涉及递延确认因素,那么它应该是在低价批量卖货,自营业务可能具有一定的“亏本引流”作用,以积累价格优势。4Q19电商收入中自营占比为20.5%,4Q18是26.1%。

按年看,2016-2019四年里它的电商收入依次是1770万美元、4700万美元、2.7亿美元、8.2亿美元,变化幅度很大,这里计算年复合增长率高达359%。相应的,平台电商的总收入占比从2016年的5.1%增长到2019年的37.8%,后期大概率会超过游戏对Sea集团的营收贡献占比。

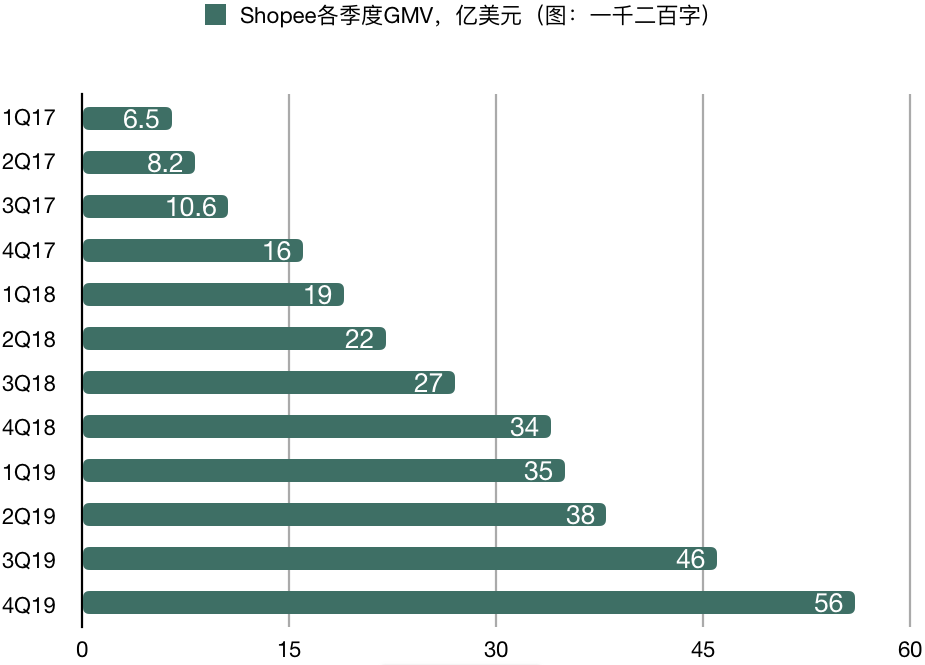

按季度看,Shopee表现出与国内电商很大的差异。国内平台电商通常是在Q4达到自然年营收和GMV的顶峰,次年Q1大概回落到上一年Q2水平,再逐季增长,到次年Q4迎来新高,呈现出波浪式的阶梯增长特点。虽然Shopee也是以9.9、11.11和12.12为大促季,但次年Q1的GMV非但没有回落,反而比上一年Q4还高,呈现出逐季节节高的增长特点。似乎没有季节性因素,这比较少见。可能与东南亚地区气候常年恒温湿热,且Shopee尚处于发展早期、高增长空间掩盖了季节性影响有关。照此看,势头确实挺猛。

货币化率take rate方面,Shopee在2017-2019三年中依次是0.4%、2.8%、5.4%。财报中的统计方式是用调整后的电商收入(Non-GAAP准则下)除以GMV。4Q19季take rate进一步提升到6.3%,如果分子只计算平台电商收入,则take rate为5%。5%的水平与国内平台电商相比属于比较高的,淘宝、拼多多的take rate大概在3.5-5%区间。

take rate反映了平台从总交易额中获取收入的能力,同时也反映了商家交易的成本负担。对于成立刚满五年的电商来说,take rate如果增长太快,可能会一定程度影响商家入驻率。前几天,Shopee公布了2020年跨境招商重点类目,涉及家具、汽摩用品、3C家电、女性饰品与时尚等,从常理看,这些类目的毛利率较高,相对能承担更高的佣金率,Shopee货币化率的提升应该和商品类目调整策略有直接关系。它在2019全年产生12亿订单,按176亿美元GMV计算,单个订单交易额接近15美元,约合103元人民币,已不算低。

2.电商的现金流动性问题。Shopee现在面临的问题是,从电商主营业务中取得正向经营现金流的能力很弱,所以日常运营与投资的现金可能更多来自集团中游戏业务的支持、2017年IPO时的融资,以及后续的发债。尽管现在它手上不缺钱,Sea集团截至2019.12.31拥有31亿美元的现金及等价物,比截至2018.12.31时多了21亿美元。

Sea集团的现金流量表显示,2019年其经营现金流刚刚“转正”,此前均为负值。其中,游戏业务在2019年的毛利率是62%,经营利润率(operating margin)是47%;2018年毛利率是42%,经营利润率是15%。可以说,游戏业务现金能力的提升对集团经营现金流的转正发挥了作用。而电商业务在2019年以前的毛利率均为负数,比如2019年是-10%,直到4Q19才勉强转正,为0.6%。

这与拼多多不同。拼多多虽然也在亏损,但其毛利率高达76%(3Q19),且在经营活动中产生正向现金流的能力很强,它只是把大量营收投入到补贴与营销中,导致了亏损;而淘宝本身就是盈利的。

这说明,Shopee尚处于电商发展早期,可能有以下几个因素导致当地电商运营的成本相对较高:(i)主体运营分散在东南亚多个国家,区域间差异大、且发展程度不均衡,需要分散精力、分散策略,印尼、台湾地区目前是Shopee的强势市场;(ii)基础设施相对薄弱,第三方物流在一个群岛众多的区域难以降低单位配送成本,银行与数字金融发展程度不高,交易的手续费降不下去,服务器带宽压力随GMV的扩大而增加,总之是规模效应不强;(iii)长尾竞争者众。

可以说,中国电商蹚过的河、踩过的坑,东南亚电商需要重新来一遍,只是后者直接跳过了PC时代,以移动端对接当地人口比例最大的年轻人群体,红利市场描绘了很高的上限。Sea集团现在市值240亿美元,其电商收入接近与游戏平分秋色,假设单独看Shopee的估值有100亿美元,2019年收入8.2亿美元,那么P/S年市销率大概是12x,与同行相比不算低,这表明市场对它前景的追捧度。

年轻的Shopee现在处于圈用户、上规模的早期阶段,势头正猛。市场对其经营现金流为负表示了一定的容忍,把更多注意力放在了增速与用户养成上。它现在所处的状态似乎可以用一句“少年不识愁滋味”来形容,但后期仍然有很多可完善之处。

作者公号:一千二百字(word1200)

精彩评论