作为一个看巴菲特和芒格成长起来的投资者,我有相当长的一段时间里都十分远离“高科技”企业。

回头看,这当然是一种简单的“盲从”。他都不买,为什么我要买?当然了,从好的一面来看,不买也是因为不懂,不懂不买,没毛病。问题是我也许明明可以搞懂,或者试着去学习,但我并没有这么去做,因为我简单地把可能性给毙掉了。

作为并没有亲身经历网络泡沫年代的人(经历的人我估计至少是1978年之前出生的人),我只能通过记录去了解那段时间的疯狂。

就拿NBA球队达拉斯独行侠的老板Mark Cuban来说,他当年将公司Broadcast.com以57亿美元的价格卖给了Yahoo,这到底是是一个什么样的估值?

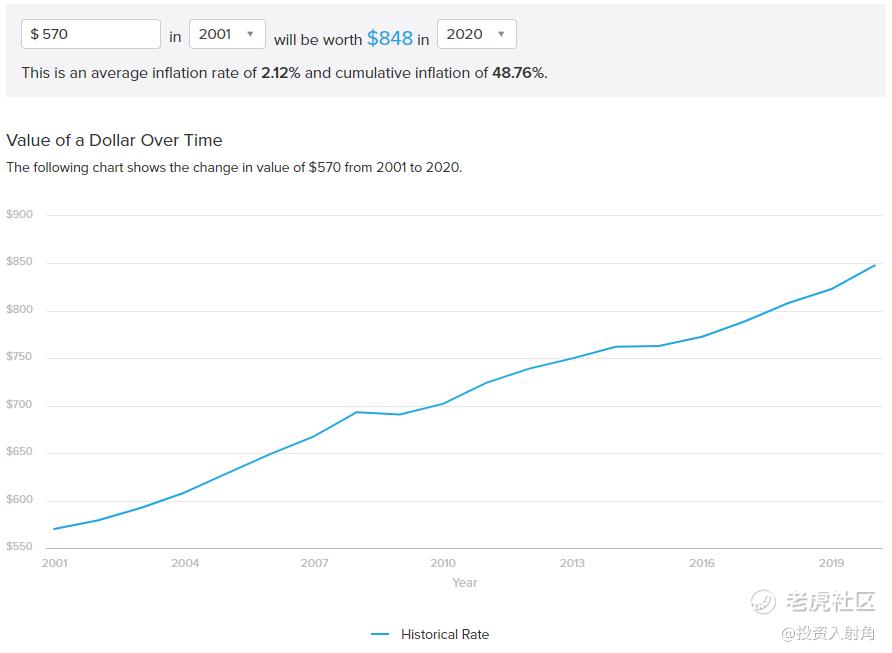

如果算入通货膨胀之后考虑的话,当年的57亿美元的购买力相当于现在的84亿美元左右。

单看购买力觉得会还好,因为现在破万亿美元市值的公司都不止一家了,几十亿美金估值以上的公司中国都有不少了。

可是你换个角度看就不会这么想了。。。当年的麦当劳的市值是100亿美金出头,当年的迪士尼大概230多亿,当年的甲骨文估值大约是400亿估值。

Broadcast.com当时只有50多万的用户,盈利模式未知,仅仅只能在电脑上使用,用现在的眼光来看,这意味着可扩展性并不高。

Mark Cuban事后采访时说,即使他换位思考Yahoo收购方也会考虑收购自己的公司,因为如果yahoo多坚持可能十年,也许就不会有后面的奈飞、Spotify或者Pandora什么事儿了。

我认为这更像是商人巧舌如簧。真正的事实就是当时的收购价格实在太高了,尤其是对一家毫无盈利模式,未来也不知道如何盈利,未来市场规模有多大,未来用户有多少都不知道的公司来说,这完全就是疯狂的,即使雅虎能坚持下来,也依然会有后面众多的竞争对手起来。

等等?是不是听着有点耳熟?听起来蛮像现在的很多公司啊。。。好多公司不是后来都没盈利就卖了吗,比如Youtube,比如Instagram。还有的公司不是没赚钱就上市了,股价还一直涨。。。比如奈飞,比如Roku,比如拼多多,比如特斯拉。。。这股价都上天了,难道不是和当年的“网络泡沫”一模一样吗?

这个问题的答案并不能由媒体来回答,尤其是自媒体(我并没有故意这么说,虽然我现在写的也算是自媒体)。因为媒体们越来越不在乎真相,应该说人们也越来越不在乎真相或者事物的本质是什么。

这个问题的真正差异其实是在整体环境的改变上。20年前,不要说手机有4G的预期了,连智能手机的普及预期都没有。PC的出货量仍然很低,2001年的中国还处于拨号上网和ADSL上网的转换期。

如果假如说互联网的普及需求会迅速达到非常高的程度,那么Brodcast.com的逻辑就说得通。如果5年内,也就是在大约2006年左右,它就能找到足够大的客户群体。然而事实就是2006年我高中毕业的时候实际上我们还在用诺基亚、摩托罗拉手机,那个时候的“流媒体”是PP Stream,如果你知道我说的是什么东西。

是不是“泡沫”,取决于它能否最终“变现”,这和巴菲特的逻辑并不冲突。我花1美元购买一股股票,最终该公司的每投出去的一美元都能收回两美元的正向现金流,这就是好生意。但显然,你需要在每个人都明白这一点之前去完成“入股”这个动作,

那为什么Instagram、Youtube、奈飞、Roku、拼多多还有特斯拉这些公司就有可能变现?但是当年的Broadcast.com就没这个可能?

因为互联网渗透率发生了翻天覆地的变化,导致了整个商业环境发生了改变,商业逻辑发生了改变。很多企业哪怕在上市之后都有很长一段时间不盈利,但这并不代表他们最终不盈利,只不过因为不盈利的时间太长了,让我们容易误认为他们根本就不赚钱甚至有的公司倒贴钱给客户。

媒体只会突出能吸引流量的点或者最多报道出表面事实就不错了,所以我们就会看到连续亏损的公司,不断给用户补贴的公司。如果这些公司涨太多了,媒体报道就上来了,“这难道还不是泡沫吗?”

按拼多多黄铮的说法,现在的商业逻辑已经改变了,很多时候我们需要将大量的资本投入前置,盈利只能发生在很后期,但并不代表不盈利。“前置性的投入” 比如补贴用户,比如大量的技术投入等等,如果能换来的是“资产”,就是划算的。

这里的“资产”很可惜是怎么样都不会被会计算作资产的,他们一定是成本和支出。

不但媒体不会告诉你真实情况,连财报也不会告诉你真实情况,因为财报才不会告诉你商业逻辑背后的意思,那不是会计的职责。

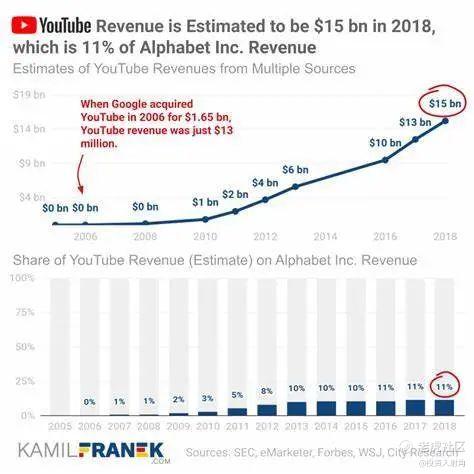

2015年,也就是Google以16.5亿美金收购了Youtube之后的9年,Youtube依然没有办法实现自身的盈亏平衡。

回头来看,当时的出价确实也许稍微有点过高了,但是,我们把时间线拉长了来看,这笔投资实在是太值了,哪怕到2015年它都没给google贡献到过一毛钱的利润。

在当时,有非常多的人不看好Google收购Youtube的行为。马后炮地说,正是因为有Youtube,Google的广告模式才得以发展到如此大的规模,而且youtube的流量虽然无法很好地直接变现,但是植入了Ad Sense之后,Youtube的意义就变得完全不同了。从战略层面上来说,Google收购Youtube实际上也是买了一个视频搜索引擎。

为什么Youtube可以这么玩儿?不赚钱的公司还能值钱?很简单啊,因为流量现在太贵了。

Facebook收购Instagram也是相同的道理,看起来是收购了一家似乎根本不赚钱的公司,但是这笔“资产”的战略意义很大,而且带来了的和金钱等值的资产。

步入2020年,整个云服务需求都因为疫情被往前推进了。我们看到了需求真实地发生了改变,而且有很大一部分的改变可能就此再也不可能变回去了。然而我们的投资逻辑却有时候喜欢被媒体带跑偏,回到了2001年的网络泡沫时期。

我不认为我们又在经历一轮新的“网络泡沫”,这是因为网络的定义都和2001年不一样了,我们的工作生活中已经被网络科技渗透了。

你可以说很多科技资产确实不便宜,对的,因为它们的预期增长率都很高,所以它们注定不可能在一般情况下被便宜甩卖。何况不盈利的企业,无论你怎么看都是贵的,因为它根本就不赚钱。

就像我在之前写的一篇文章里说过一样,这些不赚钱的公司终将有一堆优秀的企业跑出来,它们会从不赚钱到赚钱,它们的P/E会从0,变成几百,然后变成几十,最后可能十几倍到二十几倍。

到那个时候公司就不太可能以翻倍的速度增长了,怎么看都不贵了,也“合理”了。

精彩评论

咱们应该是同龄人