6月1日,本地即时零售与配送平台$达达集团(DADA)$ 向美国证券交易委员会提交了更新后的招股书,计划以 “DADA”为股票代码在纳斯达克挂牌上市,京东和沃尔玛将成为基石投资者。

发行信息:

- 价格区间:15-17美元/ADS

- 发行数量:1650万ADS

- 募资规模:2.48亿至2.81亿美元(如未行使超额配售权)

- 上市地点:纳斯达克

- 招股时间:6月2日-6月4日

- 上市时间:6月5日(预计)

- ADS比例:1ADS=4普通股

- 主承销商:高盛、美银证券和杰富瑞

- 基石投资者:京东、沃尔玛

公司介绍:

达达集团成立于2014年6月,是中国领先的本地即时零售和配送平台,旗下有达达快送和京东到家两大核心业务平台。

达达快送是中国最大的社会化即时配送平台,截至2020年3月31日的12个月里,达达快送平台上活跃骑手超过63.4万名,配送单量超过8.22亿单。目前,“最后一公里”服务已经覆盖了中国2400多个县区市。

2016年,达达通过与京东到家合并,将核心能力从本地即时配送拓展到本地即时零售业务,合作对象包括沃尔玛、永辉超市和华润万家等连锁商超。根据艾瑞咨询的报告,京东到家是中国商超领域最大的即时零售平台,以2019年GMV计算,约占21%的市场份额。

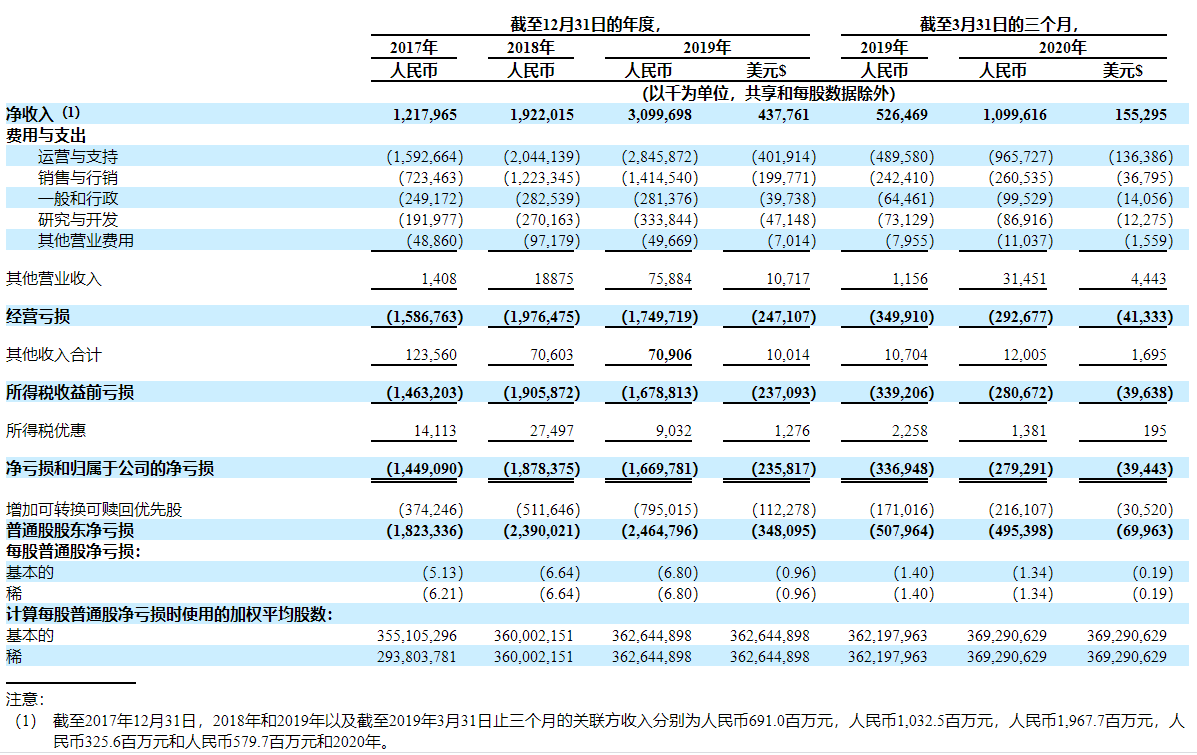

公司业绩:

根据招股书披露,2017年-2019年,达达集团的营业收入分别为12.18亿元、19.22亿、、30.99亿元。2018年和2019年对应的营收增速分别为57.8%和61.3%。同期净利润分别为-14.49亿元、-18.78亿元和-16.7亿元。

2020年一季度,达达集团营收从5.26亿元同比增长108.9%,达到10.99亿元。同期净亏损由3.37亿收窄至2.79亿。

募资用途:

- 约40%用于实施营销计划并扩大用户群;

- 约35%投资于技术和研发;

- 约25%用于一般公司用途,其中可能包括营运资金需求以及潜在的战略投资和收购提供资金,尽管尚未确定任何具体的投资或收购机会。

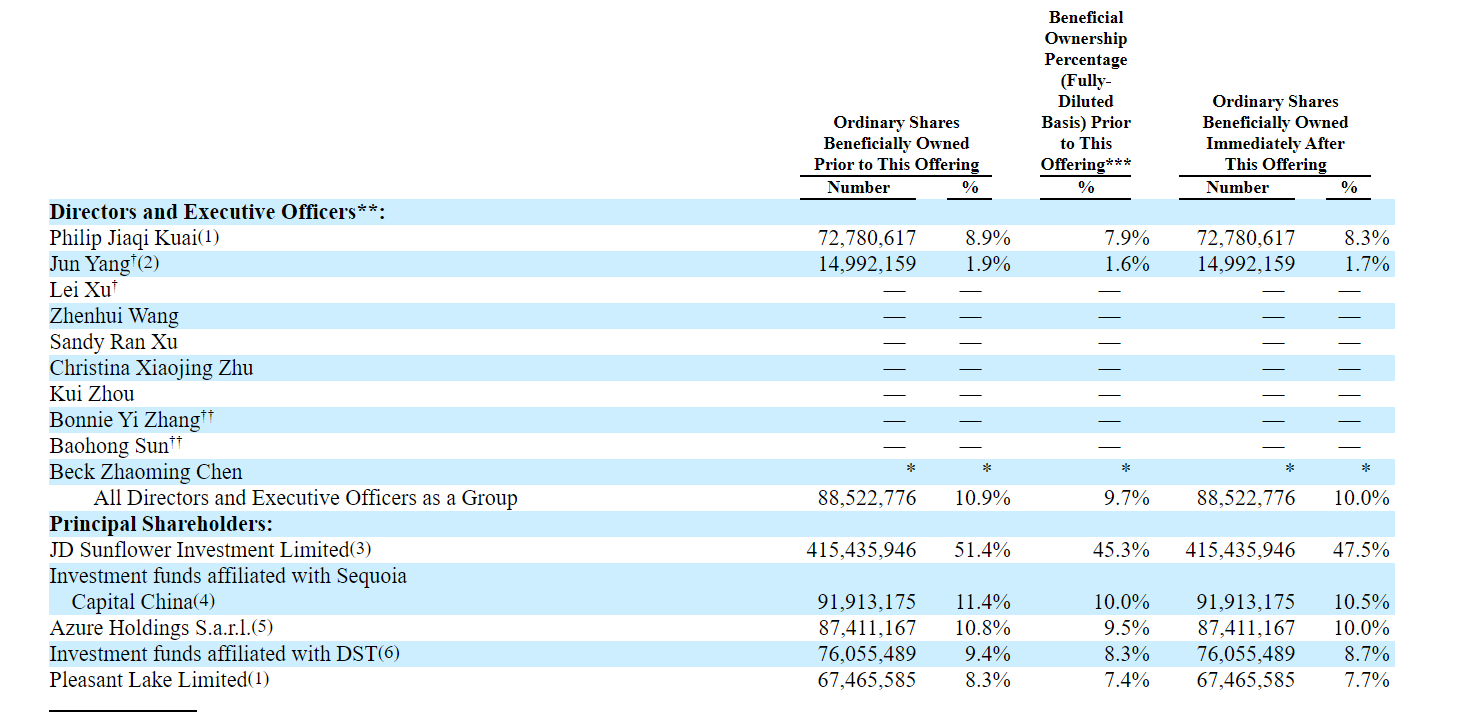

主要股东:

IPO后,公司主要股东有京东、红杉资本和沃尔玛,持股比例分别为47.5%、10.5%和10%。

基石投资者:

现有股东京东集团和沃尔玛分别以首次公开发行价认购6000万美元和3000万美元,以发行价的中间值计算,京东集团和沃尔玛分别可购买多达3,750,000股ADS和1,875,000 ADS,或分别购买约22.7%和11.4%的ADS。

公司优势:

- 具有稀缺价值的开放式即时配送平台;

- 即时配送平台的卓越运营效率;

- 备受信赖的本地即时零售平台呈现强劲增长;

- 不断增强的赋能能力推动了零售商和品牌商的强劲增长;

- 强大的多边网络效应促进所有参与者的双赢结果;

- 成熟且富有远见的管理团队致力于技术创新。

风险提示:

- 公司业务受本地即时零售和配送行业影响较大;

- 有限的运营历史;

- 与主要战略投资者的关系恶化可能会对业务运营产生不利影响;

- 经营产生的净亏损和负现金流可能会持续;

- 骑手不是公司的员工,可能无法进行适当的管理和监督;

- **爆发可能对业务产生不利影响;

- 其他经营及政策风险。

精彩评论