作者:许哲

链接:https://zhuanlan.zhihu.com/p/156812870

来源:知乎

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

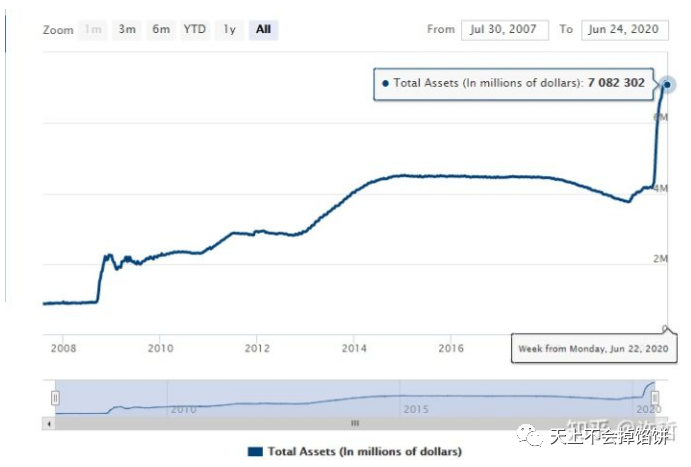

最近金融界,发生了去年绝对不会有人预测到的壮观景象。一切自我约束都被果断抛弃,各种放飞自我,已经分不清是恐惧还是贪婪,仿佛疫情并不是诅咒,而是一次尽情狂欢的完美借口。最直观的表现还是下面这位老兄:

这图专栏老读者们都很熟悉了,美联储的资产负债表。每次刷新这网页,都好比刷新了一次三观,建议联储未来使用对数坐标轴。

有过不去的坎儿了,就再借你一点,给你宽限宽限,反正脱离实物之后的信用货币是可以无限创造出来的,只要永远能续上,为什么要今天就面对现实呢?于是,再小的坎都变成过不去的坎了 :P。有问题以后再说吧,反正还债的人不是我,是倒霉的继任者。他们怎么办呢?还可以找更后面的人。后来的给前面的埋单,如果不够,就再发给后来的。不不不,我不是在说旁氏传销大会,我讲的是最最最正规的金融机构:人类的央行们。

旁氏止步且崩溃于指数增长的货币需求,这是不可能满足的

一招看穿一切旁氏骗局——泡沫的形成、发展与破灭,以及复利的魔力。

那咱们就来个指数级印钞?上面那个图已经办到了。

有些牙仙子理论说:反正能无限印,干嘛不印?先爽了再说啊!免费的,没副作用的,效果立竿见影,谁不用谁傻,可以无限提取。一时印钞一时爽,一直印钞一直爽!给自己束手束脚的纯属自虐,天下问题,迎刃而解!

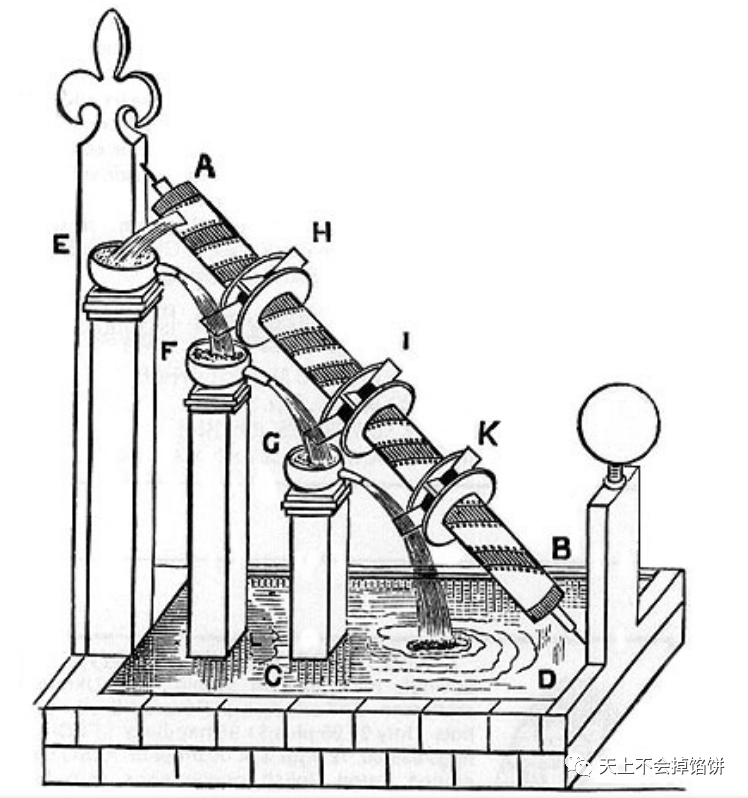

这听上去就跟永动机是一样的:免费且取之不尽用之不竭。

没有正儿八经的央行家会承认这种理论,不过口嫌体正直,无论是不是自愿的(奴家是被逼的嘛~),大家做都是那么做的。

这钱是都是真的钱,实实在在的,合法的货币。

根据最近央行的动作,我构建了一套金融衍生品的组合套利,账面上实实在在多出来的美元,让我甚感疑惑。就好像跟假的一样,我没有承担任何风险,没有持有任何生产资料,美元就是这样硬生生多出来了,有非常强烈的不真实感。铁一般的事实是:如果我提取这部分利润出来,它就能无阻碍兑换成购买力,能买实实在在的东西。

货币或许能无中生有,但财富不能。

溯源金融产生的收益,本质上是为全社会管理风险的收益。

金融是不是一群不事生产的人,对社会毫无贡献的人,互相对赌的零和游戏?

本身不生产,但提升生产的效率,从而兑现生产所得,是没有问题的,这是个手艺活儿。

用不太精确的类比来描述的话,金融是一个解耦的动作。有能为社会提供先进生产力的人,不见得恰好是有剩余资金的人。进步需要冒风险,而有能力推动进步的人,未必是承担风险能力最强的人。两者之间的解耦,是一件非常有意义的事情。

根据风险偏好的不同,可以有债券融资,股权融资或者两者兼而有之,乃至发展出各种衍生品。风投行业本质上是一个极端例子,就是最有风险的事情和最能承担风险的人,在成功率极小的高风险事业上,做了一次交易。

有机会大幅度提高生产力的人,和风险能力承担能力最强的人(VC的LP爸爸们),用合理的方式结合,可以让进步变得没那么“巧合”。交易是广泛意义上的解耦,或者说是撮合;金融行业是冒风险的需求(资产端)和承担风险的供给(资本端)的撮合。

这可不是一个简单的中介业务。

承担风险,当然不能傻挺挺的担,硬挺显然是不可取的,迟早要被消灭的。如何更好的管理风险,使得资本的效率提高,就是金融作为技术的存在意义了。

利差是识别能力的差,是管理能力的差,是容错能力的差,不是吃白食的。

信息在技术进步前,将再也不稀缺,有竞争力的是对风险的理解。不展开,参考下面的回答:

金融的核心是数学吗?(www.zhihu.com/question/28033162/answer/258410403)

货币,作为金融最底层的支撑,是用来给更广义的交易解耦的。一个木匠如果想要吃鱼,他没必要恰好找到一个刚捕到鱼且需要木器的渔夫。他可以给另外一个有需求的人做家具,换得货币,去买鱼。生产者和消费者,不需要恰好匹配,从而提高了分工的专业化程度。分工使得财富的总量增加。解耦,是能创造财富的。特例化之:资产和资金之间的解耦,即金融交易。

货币本质上是一种记账工具,我的生产换取你的生产,但我们之间不用恰巧匹配,记个账就好,最后大家要轧平。至于是用石头,泥板,纸张还是数据库记账,都是可以的。它们有效率的差别,却没有实质性的不同。

我在教别人投资的时候,一直以来传递的理念是:“占据尽可能多的生产资料”。金融作为技术,是在风险控制上趋利避害而已,产生财富的根本来源是生产资料带来的。所以最后落实到计算盈亏的环节,我不是太在乎以美元或者人民币计价,多了还是寡了。而是有没有占据更多的生产资料。

巴菲特有句话我特赞同:如果你没能找到一个睡觉也能赚钱的办法,你注定要劳作至死。

货币计价是会被通胀抢劫的,而全世界生产资料里你持有的占比,决定了你未来物质购买力的真实能力。纸钞或者各种电子货币无论谁最后独领风骚,钱,也不过是为生产所得分配的记账单位而已,占据生产资料是唯一无惧于货币当局收割的方法,是真的财富。

更进一步,持有货币本质上是这个记账的轧差里,别人欠你还没有兑付的部分,你是债权人,是随时面临被违约风险的。置换成生产资料,才算落袋为安。

长期来看,只有股市能跑赢复利计算之通胀的原因非常好理解:因为上市公司销售产品的售价是随着通胀而上涨的。所以占据生产资料,不断有产出,才是财富不被稀释的唯一正途。

我一直是这么想的,也是这么做的,每一次投资收益的现金流溯源——要么是发债企业的财务成本,要么是上市公司创造的利润,世上没有无源之水,不相信天上掉馅饼。

所以金融市场里交易为生的本质过程是:利用风险管理的技术,将自己和客户的资本提高在生产活动里的使用效率,转换成对生产资料的占有比例的增加,从而实现财富的增长。

我是不会幼稚到相信有免费的永动机存在的。

直到套利央行的组合把利润扔到我眼前,告诉我:永动机,它真转动着。

妈蛋!被羞辱了!被利润狠狠羞辱了,虽然我其实是不太介意更多利润排队来羞辱我(捂脸),但直觉告诉我:事出反常必有妖。

仔细做了现金流的回溯,反复思考,这钱就是从美联储无中生有出来,到了我的账户上。凭空产生的,boom! 就这么粗现了!

技术上讲,联储新增的货币对应的资产是美国财政部未来税收和MBS的未来现金流。

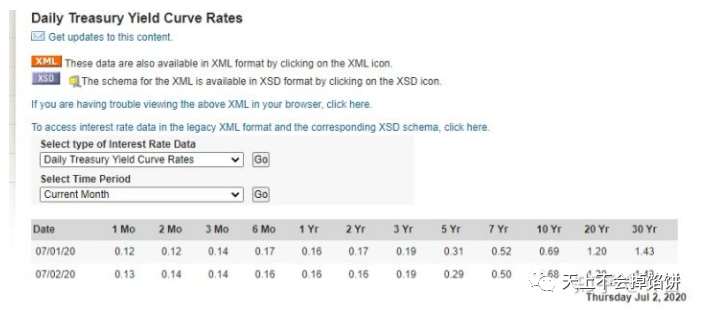

精妙的地方是美国财政部发债的成本低于实际通胀,展开来讲联储的通胀目标是年2%,而财政部发债的整个收益率曲线都低于通胀率。

https://www.treasury.gov/resource-center/data-chart-center/interest-rates/Pages/TextView.aspx?data=yield

也就是说我今天借你买100个馒头的钱,每年馒头涨价2%,而我借钱的利息是每年1%。那么我虽然以货币本位计价是给你正收益了,但其实借了100个馒头,只还了99个馒头。买债,是一种实质性的倒贴行为。那发好了,国债余额是占便宜的多寡,多多益善。现金流暂时覆盖不了,联储再买一批国债就是了。

压低整根收益率曲线,对风险资产也是一种强支撑。投资拆解到未来现金流折现的地步,所有的投资行为都是此山望着彼山高的。手捏资金,不会有人拘泥于只投资股市抑或是债市的。当无风险收益率压到极低甚至小于零的时候,任何有正收益的资产都会变成香饽饽。无风险收益作为分母变得极小的时候,正收益的资产的估值理所当然要上天。

同时解决了政府救灾现金流的问题,和风险资产市场暴跌的问题,避免风险偏好急速崩塌可能造成的连环通缩螺旋的问题。

央行买国债后,政府向所有人无差别直升机撒钱,每个成年人一个月1200美刀,有小孩要养的再加500美刀。是否能保证不会有任何人再饿死?

再往极端的方向推一下,如果联储再发个30万亿的货币变成财政部的现金,平摊到每个美国人身上,3亿美国人每人领10万美刀,是否实现了财富的重分配?

对于有10亿美元身家的人而言,多10万美元,没啥变化。对于拿出2000美元储蓄都有困难的人来说,这可不一样了。市场上的产品还是那么多,所有人的占比却被改变了,是倾向于穷人对物资的占有增加的。算是一种“均贫富卡”吗?顺便解决了购买力不足的问题?

所有问题都无痛且无成本的解决了?修改一下数据库,更新一下参数,实实在在的困难没了?

永动机确实在动,我的账户告诉了我这个千真万确的事实。

并不是不可能,永动机是确实可以一直动下去的。前提是它不能对外做功,否则注定要停下来。传统理论上,央行的超发货币,造成了通胀,就要停下来。

zhihu.com/question/3504

有意思的现象是,多年欢乐大派发,并没推高CPI。买了TIPS通胀补偿国债的投资人,被可怜白嫖了。

换言之,央行无限兜底的措施,带来的并不是有效需求的持续提升,甚至不是债务问题的延后这个最低限度目标。倘若释放的新增资金能乖乖按照指定路线运作,所有的政策目标实现,确实是一个风险缓释的作用。然而无论央行如何努力阻止金融空转和不负责任的投机,一旦无限兜底的承诺出来,最后的结果都是放杠杆套利央行。

不对称责任下的疯狂套利

钱出去后,自己会找收益率最高的地方,不会乖乖听“上级安排”的。

瞬时的购买力增加并不改变世界上生产资料的归属分配严重不均的事实。就算给每个人发下10万美元,最后因为生产资料掌握在少数人手上,这些钱迅速又会集中归拢。

直接向所有人无差别派发现金,恰恰是更进一步提高了垄断资本的话语权。子弹充足的金融市场,为上面文章里的诸如回购交易等提供了极佳的便利。金融是非常具有马太效应的场合,同等的环境下,越有资本的获得资本的能力越强。

在08年次贷危机开启QE之后,贫富差距的迅速扩大,证明了一个高效的金融市场和宽松的货币政策必然结果是不均衡的程度一路飙高。

只要生产资料的占有寡头化格局不变,金融便利工具,只能是加速器,方向是不变的。

这是天量货币投放,CPI 没有明显飙升的原因:资金迅速又变成资本剩余。能造成通胀的只能是资本市场。于是,我们看到金融资产价格实实在在“通胀”了。但谁又会向央行抱怨自己的股价通胀难耐呢?

消费品不涨价,投资的股票涨价,有什么不好吗?

如果把股价看作是一般的投资品,即:投资30年无风险利率的复利回报和持有股票30年,同样能让投入翻倍,那么低利率下的高股价没任何毛病。

不幸的,环境的前提假设和事实严重不符。

首先能被套利的央行制度,迅速破坏了正常的金融商业逻辑。能套利央行,为什么要去好好选择风险去承担?另外,如果财富迅速集中到持有生产资料的少数人手上,有效需求始终不足的话,谁规定你的资产永远会是正收益的?

所以,无论怎么折腾,有效需求不足,是怎么修改数据库都无法解决的。

而央行为了拖延问题造成的资本市场的高估,这个堰塞湖,会因为毫无约束变得史无前例的大。

我说得更粗一些,把估值一百亿的公司,搞成估值一千亿的公司,央行是能办到的。贫富差距必然带来的有效需求不足,这是央行无法解决的。突然从盈利的资产变成亏本的资产(有效需求不足的必然结果),所要付出的代价是不一样的。

无限兜底的央行,和超发的货币,无法改变生产资料占有占比不均的事实,还大大加剧这一过程。还破坏了金融市场正常的定价机制。

再换言之,这不是一个无痛的解决妙方,而是一个不干人事,尽惹祸的败家玩意儿。

很遗憾,这次天上还是没能掉馅饼。

生产资料占有加速垄断化造成的有效需求不足问题,发展到不可解决的地步的时候,这清算的壮观场景,我不太想在有生之年见证。在这发生之前,估摸着会有“消费金融”的蓬勃发展。一方面资本累积剩余渴望资产端,另外消费力不足的人又不会彻底不消费,至少能佛系下去的不是所有人,膨胀的欲望唆使下,会一脚踏入消费贷的泥泽。

如果观察到个人消费贷的迅速膨胀且违约率攀升,那就是央行催生的资本剩余和有效需求消费力不足这一矛盾爆发前最后的挣扎了。

无限印钞无代价理论注定是受欢迎的,被政客采用实在是不让人意外。这是一个未来必然发生的事情和趋势,个人是无法改变的。

人类会选择荒诞与毁灭,只为求眼下的舒适。而非理智与自律。

作为投资人的出路只有在游戏结束之前,尽可能狠的套利央行,并且买最肥尾的黑天鹅期权。趁美元还有最后一丝作用之前,置换成底层需求的生产资料(基础公共事业的股权)。

为什么只讨论美国呢?又不是世界上所有大国都能被讨论的,是吧。

精彩评论