拼多多的主战场早已不在下沉市场,而在一二线城市,一方面是下沉市场的增量已经不再诱人,另一方面一二线城市人群的消费力才是提振拼多多GMV的利器。拼多多想要兑现二级市场给出的高估值,唯一的方法就是提升客单价拉升收入。当拼多多的运营重心放在家电3C的折扣吸引五环内的用户时,它的正面对手将是线上家电3C唯一霸主京东而不是阿里。拼多多的天花板也将由京东的用户们决定,这样看来拼多多的估值并不便宜。

- 如何从获客成本和客单价分析拼多多的运营重心从下沉市场转向一二线?

- 为什么说拼多多拉升收入的唯一方法提客单价?

- 为什么下沉市场对移动购物行业没有吸引力?从消费力、使用时长分析?

- 拼多多每用户消费额增长到底是用户买的多了(用户黏性)还是买的贵了(用户结构)?

- 拼多多的天花板究竟在哪里?拼多多的估值便宜吗?

一、拼多多的主战场不在“下沉市场”

拼多多的主战场早已不在下沉市场,结合几份报告来看,2019年6月拼多多APP用户同比增长1.77亿,下沉市场APP用户增长只有7220万,下沉用户增长只占拼多多全部用户增长的42%,拼多多的注意力早就不放在下沉市场了。

那么拼多多是从什么时候开始重视一二线用户的增长的?可以从获客成本和客单价两方面分析:

1、获客成本从2018年Q4开始飞涨

从图中不难发现,拼多多的获客成本在2018年Q4突然跳升,从Q3的77元每用户跳升至182元每用户,反应的就是去年四季度拼多多在3C产品放出大量折扣、吸引一二线城市消费力较强的用户(消费力较强和对价格敏感并不冲突,例如iPhone X比市面上便宜1000元,一二线城市用户也会抱着试一试的心态购买)。$拼多多(PDD)$ $京东(JD)$

2、拼多多的客单价增速在2018年Q4达到顶点

简单来说,客单价 = 每用户花费 / 每用户订单量,GMV = 客单价 x 每用户订单量 x 用户数

对一二线用户比较敏感的3C产品猛砸补贴成效是十分显著的,2018年Q4客单价的环比增速达到全年乃至一年内的最高点(客单价不应随季节不同而有很大的变化,因此可以在各个季节之间进行比较,并且使用环比可以清晰地看出拼多多运营和用户增长上的侧重点)。

拼多多重视一二线城市用户有两方面的原因:一是为了保持收入增速,二是下沉市场没有想象中的那么香(下一节详述)。

拼多多的收入结构和淘宝一样,收入= GMV x货币化率,提升收入增速的方法无非是拉升GMV或者是货币化率。

在当下急需吸纳大量卖家进入的市场窗口,拼多多自然不会大幅度提升货币化率(事实上拼多多的货币化率已经不低了,连续5个季度保持了3%,阿里的货币化率也才4.5%,拼多多提升货币化率的空间并不大),那么拼多多的选择只能是提升GMV,提升GMV最简单的方法就是卖贵点的东西——比如iPhone X。

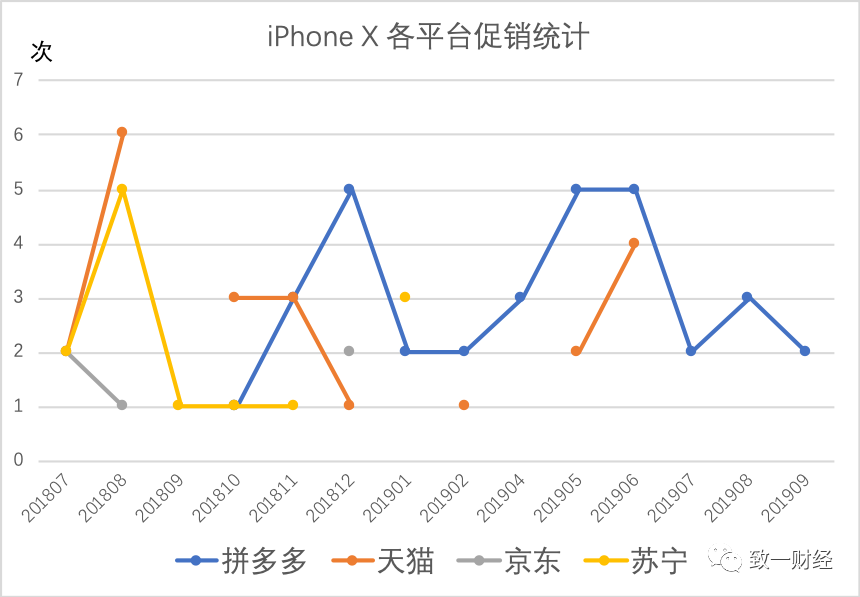

通过统计“什么值得买”的精选内容不难发现,从2018年10月开始拼多多加入促销队伍,在一个月内给出5次力度极大的折扣,反而京东在2018四季度基本没有促销(为了收窄亏损的战略性目标)。什么值得买的数据正好印证了上文的推测,拼多多对家电3C的补贴是从2018Q4开始,客单价也是从此开始快速提升的。进入2019年以后拼多多的折扣一枝独秀,只有天猫偶尔可以抗衡(不考虑折扣的实际可获得性,比如限制折扣数量、下单后砍单等因素)。

二、“下沉市场”并不香,起码对移动购物来说

说到下沉市场,投资者和创业者的第一反应都是消费潜力大、用户增速快,但是真的是这样吗?

先看宏观情况,根据国家统计局的数据,2019年6月城镇居民的人均可支配收入增速8.8%,农村居民的人均可支配收入增速是7.8%,可支配收入增速的差距为0.3%可以理解,由于资源配置和劳动力配置的差距导致。但是城镇居民的人均消费增速是10.7%,农村居民人均消费的增速是6.8%,城乡居民消费增速的差距(3.9%)是收入增速的13倍。

说明还是城里人会玩(消费的多,消费增长的快)啊。

如果说城镇和农村居民并不能很好的代表非下沉市场和下沉市场的变化情况,仔细分析一二三四五线移动互联网和移动购物使用时长也能得到相似的结论。

根据QuestMobile的报告《中国移动互联网2019半年大报告》可以发现,三四线及以下的用户虽然构成了移动购物行业用户增量的47%(还是没有超过50%),但是实际人均使用时长增量却低的可怜——平均增长6.1分钟、平均增速不过1.8%。

但是往上看——一线城市用户人均时长增长19分钟、增速5.6%,一线城市用户的绝对增量是下沉用户的3倍,增速也是下沉用户的3倍。

考虑到一线城市的用户在手机上花的时间其实不如下沉市场用户多,一线城市用户对购物平台的重要程度更加显现出来,一线城市移动购物时长增长占总时长增长的占比(7.2%)是下沉市场用户的600%。花的时间越长,消费自然越多。

城市居民的消费力更强、消费增速更快,一二线城市的用户在购物APP上花的时间也更多了,拼多多当然要把注意力从下沉市场转移到一二线用户身上。

而且拼多多的策略的确有一些效果,还是看客单价和订单量这张图:

从2018年四季度拼多多执行重回一二线战略开始,客单价的增速就始终高于每用户的订单量增速,2018年Q4客单价的增速甚至是用户订单量增速的两倍以上,通过重点投放一二线用户敏感的3C数码产品的折扣来拉升客单价、从而拉升GMV的确是一条可行的路径。

卖出一台iPhone X带来的GMV抵得上拼多多一个典型用户10年的消费额,搁谁都能想明白怎么运营,更不用说通过高价3C数码产品的折扣吸引一二线城市用户以后长期的重复消费带来的长期收益。

但是我们也可以反思很多研报中说“拼多多每用户消费的上涨(从2018Q2的240元到2019Q2的485元)是由于用户的黏性显著上升、复购提升导致”——其实没有多少信服力,过去这一年,平均每个用户的订单量从6.9单上升到8.1单(+17%),但是平均每个订单的价格从35元上涨到60元(+71%)。

iPhone X比对GMV增速的推动作用比拼多多的运营们更大。

三、拼多多的天花板:一二线城市

根据上述分析,如果拼多多继续坚持现有策略,也就是以低价爆款3C、家电产品吸引一二线城市用户,拼多多的天花板很大程度是由京东现有的用户数决定的,无论是正向推导(从市场份额)还是逆向推导(从京东收入占比),线上家电和3C电子市场是被京东寡头垄断的。

中国线上家电超过60%的销售是通过京东完成的、超过50%的线上手机销售通过京东完成(2018年工信部赛迪研究院)。根据京东的一二季报,家电和电子产品收入占比为60%。

简单推算一下此策略模型下拼多多的天花板:假设京东独占的一二线用户分六个季度被拼多多吸收(2020年底全部吸收),拼多多客单价和订单量持续现在的平均增速,即每个用户消费每个季度增长14%。

京东和拼多多重合的用户比例为47%乘以2019年8月京东去重用户量为3.14亿得到京东独占用户为1.66亿,乘以京东一二线用户的比例为59%得到京东独占的一二线用户为0.98亿。

拼多多2019年的GMV天花板8791亿,2020年的天花板是16484亿。(2019年预测值正好也和艾瑞咨询对2019年拼购类社交电商的预测相符,2020年稍高于艾瑞咨询预测值)

有了天花板,回看拼多多在二级市场的估值是否合理:

截至10月28日,拼多多的市值接近500亿美元(3550亿人民币)。各位知道京东2018年全年的GMV是多少?16780亿。京东2018年年底的市值是多少?2300亿人民币。

也就是说,拼多多在2020年才能实现1.6万亿GMV,市值已经是2018年1.6万亿GMV的京东的1.5倍了。

单纯从GMV的角度来看拼多多并不便宜。(从收入的角度来看,拼多多也不便宜,纳斯达克市值300亿以上的公司中,市销率PS最高的就是拼多多(26倍),市场平均值才6倍)

有哪些因素导致拼多多远高于京东的溢价?

一是模型中只只考虑了拼多多的用户增量来自京东的一二线用户,事实上拼多多的用户增量一直高于1600万(过去四个季度平均3500万)。

二是拼多多的盈利能力高于京东,如果是同样的GMV、同样的货币化率、同样的收入,拼多多的盈利能力应该比京东强,拼多多的商业模型应该趋近于阿里(marketplace)。

拼多多要想登上GMV第二,要向京东挥下屠刀了。

资料来源上市公司财报、投资者交流电话会议、QuestMobile、极光大数据、易观、艾瑞咨询等

精彩评论