美利车金融核心亮点提炼

1.二手车金融市场增长迅速,美利上行潜力巨大

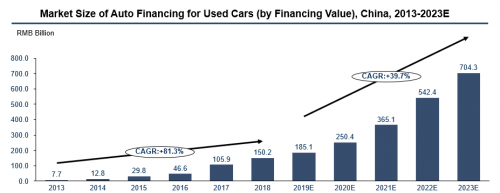

2018年二手车消费金融市场规模达到1502亿,近五年CAGR为81.3%。Frost&Sullivan数据预测,2023年二手车消费金融市场规模将达到7043亿,2019年-2023年二手车消费金融CAGR为39.7%。

目前中国的二手车融资市场高度分散,前三大公司在2018年的总市场份额仅为34.2%。由于风控、运营、获客等方面原因,美利等第三方公司有很大机会进一步扩大市场份额。

2017年到2018年,美利的营收分别为8.67亿元、16.56亿元;净利润分别为-3.59亿元、3.18亿元。

2.国内最大的二手车金融公司之一,覆盖全国海量经销商资源

由于二手车的复杂性,绝大部分交易都在线下进行。2018年大约80%的二手车交易都发生在线下,其中74%的二手车交易是通过独立经销商进行。

2018年美利覆盖的经销商数量从3.4万增长到6.3万,同比增长84.5%。截至2019上半年,美利服务的经销商数量进一步提升至7.49万。目前美利的业务已经覆盖全国30个省,300多个城市,是为数不多全国性的二手车金融公司。

3.运营数据向好,规模化运营优势显现

由于二手车业务运营属性重,头部公司往往具有很强的规模效应。从运营数据来看,随着助贷规模的增加,美利的规模化优势开始凸显。

同时,规模化带来美利费用率的下降。2018年美利销售费用率从2017年的55.6%下降到34.2%,下降21.4个百分点;管理费用率从2017年的12.2%下降到8.8%,下降3.4个百分点。

4.资金全部来自金融机构,资金成本不断下降

截至2019年6月30日,美利已与七家金融机构开展合作,且资金全部来自金融机构。与其他类型的金融服务提供商相比,金融机构倾向于收取较低的利率,使汽车融资解决方案更便宜。

随着合作金融机构数量和贷款规模的增加,美利的资金成本呈现下降趋势。美利的资金成本由2017年的9.1%下降至截至2019年上半年的8.4%。

2018年优信的资金成本大约在8%-9%。与同行对比,目前美利处于行业平均水平,但趋势逐年下降。随着和工行合作的推进,资金成本有望进一步下降。

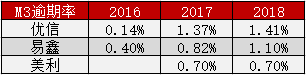

5.风控架构完善,风险表现优于同行业公司

从风控表现来看,美利的M3逾期率始终维持在0.7%左右,这个数字低于已上市的二手车金融公司。2017年-2018年,优信的M3逾期率从1.37%增长到1.41%,易鑫从0.82%增长到1.1%。截至2019年6月30日,美利的M3逾期率为0.8%。

同时在反欺诈方面,截至2019年上半年,美利的KS值(用于评估模型区分风险的能力。KS比率越高,识别风险的能力越强)达到45%,这个数字比一般评估模型KS高出近20%,比传统银行KS值高出5%-15%。

6.管理团队:金融经验丰富,银行系风控保驾护航

美利管理团队以金融公司背景为主,金融从业经验丰富。

CEO顾崇伦曾任前人人贷COO,曾创立互联网资产管理平台人人操盘,曾任职于中金风险管理部、泰达宏利基金管理公司产品创新与金融工程部。CRO郑维熙: 2002-2014年任职于招行卡中心,14年任卡中心风险管理部总经理;2016年9月加入美利担任首席风控官。

1.交易市场增长、金融渗透率提升,二手车金融巨大商机有待挖潜

2018年二手车消费金融市场规模达到1502亿,近五年CAGR为81.3%。Frost&Sullivan数据预测,2023年二手车消费金融市场规模将达到7043亿,2019年-2023年二手车消费金融CAGR为39.7%。

(数据来源:Frost&Sullivan)

二手车金融市场的机会主要来自两点,二手车交易量增加和金融渗透率提高。

1.1消费观念转变,二手车交易市场持续增长

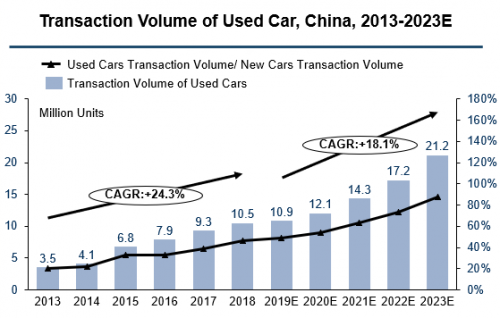

2018年中国二手车交易量达到1050万辆,近五年CAGR为24.3%。Frost&Sullivan预测2019年-2023年我国二手车交易量CAGR为18.1%,2023年二手车交易量将达到2120万辆。

(数据来源:Frost&Sullivan)

二手车交易增长原因有三点。

1)二手车交易量远低于全球主要市场。

2018年我国二手车交易量/新车交易量只有0.5。反观日本这一比例为1.2,美国为2.3。对标国外汽车行业,未来我国的二手车交易量将持续增加。

2)实用型消费、经济型消费者,特别是80/90 后年轻人、三四线城市消费者促进二手车需求。

3)税收、限牌政策等有利于二手车市场的发展。2016年,为促进二手车交易,国务院提出取消对二手车城际交通的限制,之后200多个城市的地方政府做出了回应,并取消了限制。与此同时,还提出了一系列旨在减少二手车交易税的优惠税收政策改革。此外,最高允许贷款与价值比率已提高至70%。

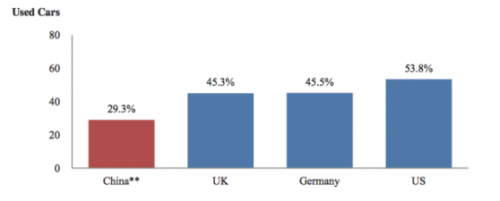

1.2对标欧美成熟市场,国内二手车金融渗透率提高空间大

与美国,德国和英国等发达国家相比,中国汽车交易融资解决方案的渗透率相对较低。

2018年中国二手车融资的渗透率为29.3%,而美国,德国和英国分别为53.8%,45.5%和45.3%。

(数据来源:Frost&Sullivan)

1.3传统金融机构难下沉,第三方公司成长空间大

中国的二手车融资市场高度分散,前三大公司在2018年的总市场份额仅为34.2%。由于风控、运营、获客等方面原因,传统金融机构难以直接渗透到二手车金融市场。

拉长周期来看,传统金融机构很难直接进入二手车金融市场。在这样背景下,各类中小银行及民营银行开始通过和第三方公司(如美利)合作,开拓该市场。因此,美利有很大机会进一步扩大市场份额。

2.海量线下运营团队先发和规模优势明显,美利增值服务成最大亮点

2.1向助贷模式转型,增值服务增长可期

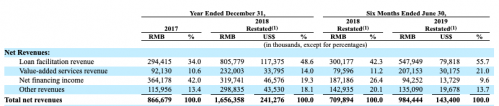

2017年至2018年,美利的营收分别为8.67亿元、16.56亿元;净利润分别为-3.59亿元、3.18亿元;经营活动产生的现金流量净额分别为0.37亿元、4.19亿元。

美利收入主要由四部分构成,分别是助贷服务费收入、增值服务收入、息差收入和其它收入。

助贷服务费收入是美利的支柱型业务,在2018年贡献了8.06亿的营业收入,收入占比48.6%。这种模式下,美利并不是贷款提供者,相关的贷款往来也不会出现在美利的资产负债表中。

增值服务是金融场景的进一步延伸,该收入2018年贡献了2.32亿收入,收入占比14%,主要收入来源是是公司与保险公司合作,给保险公司推荐用户,美利从中收取服务费。

息差收入在2018年贡献了3.20亿收入,收入占比19.3%。息差收入是指若用户只需通过美利的风控即可取得贷款,这种情况下,此类贷款在资产负债表中将记录为贷款科目。

其它收入主要是指美利为资方提供的运营支持服务,比如风险管理和贷后管理。

比较美利2017年和2018年的收入构成,有两个值得注意的变化。

一是收入结构的变化,助贷服务费收入占比提升和息差收入占比下降。2018年助贷服务费收入占比从34.0% 提升至48.6%。息差收入从42.0%下降到19.3%。

这意味着,美利透过资金方结构的转变向助贷模式靠拢。

从资产负债表来看,美利的贷款余额由2017年的73.73亿,下降到2018年的42.82亿。考虑到美利用户的平均贷款周期为35.1个月,2018年贷款余额出现大幅下降,主要是由于2018年新增入表资产减少,同时用户按期还款引起贷款科目余额减少。

损益表中,美利的息差收入总额也出现下降,由2017年的3.64亿下降到3.2亿。息差收入只能当用户按期还款后才能取得,因此2018年的息差收入大部分都是由2018年之前完成的业务产生,而该项收入总额在2018年出现下降,意味着该项业务在2018年减少,这也与资产负债表的数据相互印证。

二是增值服务收入占比的提升,2018美利增值服务同比增长152%,收入占比由10.6%上升到14%。

(数据来源:招股说明书)

增长的原因是,2018年汽车融资交易量增加的前提下,保险单在金融交易单中的渗透率提高,以及保险种类增加。随着增值业务在金融业务中的渗透率提高,这部分业务有望继续增长。

2.2全国性二手车金融公司,成长性与盈利能力领先同行

2.2.1业务流程:以融资租赁的形式为购车者的购买提供预融资

美利通过子公司华昌融资租赁,依托美利的车商资源,寻找潜在购车者。在收到潜在购车者的信用申请后,美利利用自有的风险管理系统进行初步的信用评估。随后,美利会将符合信贷要求的购车者的信贷申请转介给金融机构,由金融机构再次进行信贷资格评估。

2.2.2业务规模:为数不多的全国性二手车金融公司

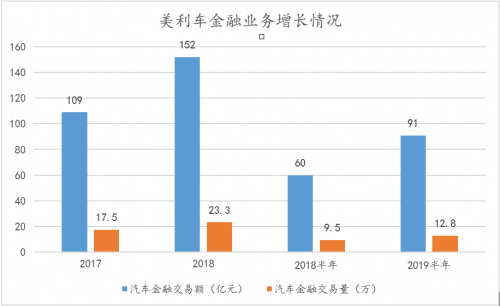

2018年美利汽车金融交易额为152.73亿元,较2017年增长39.55%。2019年上半年,汽车金融交易额为91.18亿元,同比增长50.42%。

从交易量来看,2018年美利汽车金融交易量为23.3万笔,较2017年增长32.71%。2019年上半年,汽车金融交易量为12.88万笔,同比增长34.58%。

由于二手车的复杂性,绝大部分交易都在线下进行。2018年大约80%的二手车交易都发生在线下。

从具体销售渠道来看,74%的二手车交易是通过独立经销商进行,这些经销商与任何特定的OEM没有关联并且销售各种品牌。2018年,中国约有100,000家二手车经销商。

15%的二手车交易直接在个人之间进行。其余的是通过特许经销商或4S经销商进行。

考虑到二手车交易的主要步骤难以线上完成,预计线下渠道仍然是未来五年二手车销售的主要渠道。

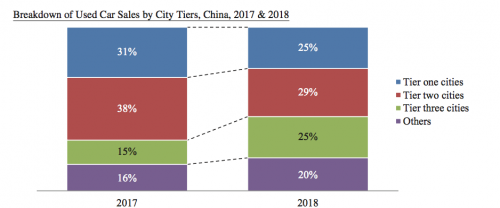

从地域分布来看,大部分二手车销售发生在非一线城市,分别占2017年和2018年所有交易的69%和75%。这种趋势原因是,非一线城市的收入增加以及一线城市严格的车牌控制和交通拥堵。

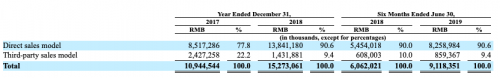

在这样背景下,美利通过直销及代理两个模式开展业务,直销获客模式占据绝对比例。

2018年美利直营模式下二手车金融交易额为138.41亿,占比从77.8%提升至90.6%。反观代理模式的金融交易额从24.27亿下降到14.32亿,占比只有9.4%。

二手车直营模式的优势在于,对渠道把控更好,同时直销团队扮演了第一线风控角色。在金融场景下,美利可以延伸出增值服务,比如美利和保险公司目前已经合作了三类保险产品在2018年产生了将近2.32亿的收入。

截至2019年6月30日,美利销售人员约4000人。

2018年美利服务的经销商数量从3.4万增长到6.3万,同比增长84.5%。截至2019上半年,美利服务的经销商数量进一步提升至7.49万。

截至目前,美利的业务已经覆盖全国30个省,300多个城市,是为数不多全国性的二手车金融公司。

2.2.2资金全部来自金融机构,资金成本不断下降

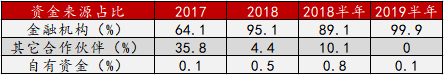

截至2019年6月30日,美利已与七家金融机构开展合作,且资金全部来自金融机构。与其他类型的金融服务提供商相比,金融机构倾向于收取较低的利率,使汽车融资解决方案更便宜。

金融机构体系内无法安排足够多的销售人员,去覆盖分散在各地的二手车经销商网络。同时,他们也没有能力去做二手车价值的评估。

在这样背景下,各类中小银行及民营银行更倾向于通过和第三方公司(如美利)合作,开拓该市场。美利也因此有很大的机会进一步扩大他们的市场份额。

随着合作金融机构数量和贷款规模的增加,美利的资金成本呈现下降趋势。美利的资金成本由2017年的9.1%下降至截至2019年上半年的8.4%。

2018年优信的资金成本大约在8%-9%。与同行对比,目前美利处于行业平均水平,但趋势逐年下降。随着和工行合作的推进,资金成本有望进一步下降。

2.2.3成长性与盈利能力优于同行,竞争优势显著

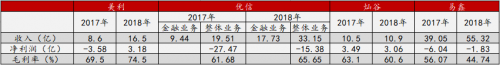

从收入规模来看,收入最高的是易鑫,2018年总收入达到55亿,其次分别为优信(仅金融业务)、美利、灿谷。

这里需要说明的是,易鑫86%的收入来自自营融资租赁业务,贷款促成服务只有5.39亿,占比10%,因此易鑫的收入规模远高于同行并不奇怪,且主要以新车金融为主。

在成长性方面,2018年美利收入增长率为91%,领先优信(仅金融业务)的87.8%、易鑫的41.6%、灿谷的3.7%。2018年美利净利润由亏转盈,净利润增加6.76亿,易鑫净利润增加4.21亿,灿谷净利润同比下降12.3%。

值得注意的是,优信金融业务收入占总收入比重虽达53.4%,即使这样仍然未能弥补交易业务带来的亏损。

盈利能力方面,2018年美利、灿谷、易鑫的毛利率分别为76%、60.6%、44.74%。

1) 平安:巨头入场,但受限体制

平安于2015年正式布局汽车融资租赁业务,目前处于二手车金融领域第一梯队。

作为有银行背景的二手车金融机构,平安的优势在资金成本。这意味着,平安能推出更多金融产品,服务更多的人群。

平安的展业更多依赖银行资源,这就极大限制了平安的服务能力,这样的制约体现在两个方面。

第一,区域局限。平安二手车业务只能在有平安银行的城市展业,而平安银行只在全国部分城市拥有网点。第二,平安往往通过当地银行人员展业,但每个银行都有自己的编制,这极大限制了平安在单个区域内的服务能力。

2) 易鑫:互联网基因全渠道获客,线上线索转换有待提高

易鑫起源于2013年12月开始的易车汽车融资事业部,2014年只有广告与会员业务,2015年二季度开始自营融资业务,在积累了业务经验和风控能力后,于2016年二季度开展平台业务,进入成交撮合和贷款撮合业务。

依托股东资源、线下合作的1.5万家经销店和近3,700人的线下团队,易鑫在线上流量和线下交易场景都有充分覆盖,全渠道获客优势明显,但线索转化率较低。

截至2018年,易鑫全年成交48.4万笔,贷款总额380亿,这样的规模甚至可以比肩厂商金融。凭借规模优势,在资金成本上也有较强的议价能力。

但在二手车领域,相比大搜车、美利等汽车金融服务商,互联网基因起家的易鑫在线下并无明显优势。

新车业务是易鑫主要增长来源,二手车金融业务占比在下降。原因是易鑫的二手车业务主要是通过代理去开拓。

2019年上半年,易鑫新车融资交易17.4万笔,同比增长40%。二手车融资交易约11.1万笔,同比增长18%。考虑到规模体量的原因,即使未来易鑫打算发力二手车金融,也需要一定时间去调整。

3) 灿谷:新车金融边缘市场的竞争者

灿谷主要从事新车金融交易。核心瞄准的是,非授权经销商体系的新车交易市场,即通常所称的二网经销商市场。

新车产品标准化程度高,风险相对较低。2017和2018年,灿谷的M3逾期率分别只有0.34%和0.37%。

由于新车的标准化程度高,在新车销量低迷市场下的竞争更为激烈。由于资金成本和掌握交易场景,新车金融行业往往由整车厂和银行主导。比如通用旗下就有自己的金融公司,上汽通用汽车金融。

在这样的情况下,灿谷只能去挖掘二网车这样的边缘市场。自2018年车市低迷以来,车市的整体下滑影响更多的是二三线品牌,福特、标致、菲克、江淮、海马、力帆销量暴跌。而二网正是二三线品牌主要的销售渠道。

受此影响,2018年灿谷的收入10.91亿,相比2017年几乎没有增长。

4)优信:剥离金融业务

作为二手车电商,优信的金融业务一定程度上依托于交易业务。核心逻辑是,由于掌握了销售场景,电商平台可以进一步嫁接金融、保险、延保等产品。

从招股说明书来看,优信二手车2018年2C成交49.5万台,其中金融单数量22.8万台,金融渗透率高达46.1%,已超过CarMax 43.6%的零售金融渗透率。但考虑到优信金融业务并非全部来自其交易业务,因此真实金融渗透率其实远没这么高。

2018年金融服务为优信贡献了17.74亿的收入,占比达53.5%。

但如今,优信的金融业务已经被剥离给58。其中很大一部分原因是,为了缓解交易业务带来的现金流压力。

长期来看,交易平台的金融业务规模取决于交易规模。但截至目前,没有一家二手车电商模式完全跑通。对核心交易场景缺乏掌控,势必会影响其金融业务效率。现在优信、瓜子推出全国购,试图通过拉长交易链条,提升中介价值,效果有待观望。

2.2.4运营数据向好,规模化运营势能显现

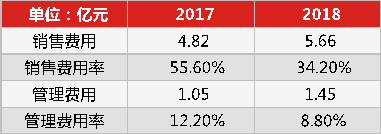

从运营数据来看,随着业务规模的增加,美利的规模化优势开始凸显。

2017、2018年美利销售费用分别为4.82亿、5.66亿,增长17.5%,远低于收入增速。受此影响,美利销售费用率从55.6%下降到34.2%,下降21.4个百分点。

2017、2018年美利管理费用分别为1.05亿、1.45亿,增长38.2%,同期公司管理费用率从12.2%下降到8.8%,下降3.4个百分点。

人效方面,美利的人效从2017年的25.66万元提高至30.5万元,增长18.86%。

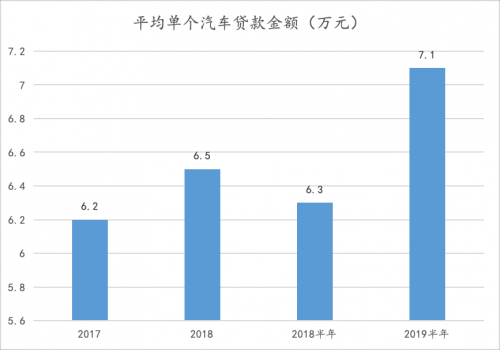

此外,随着金融产品种类多样化,美利的平均单个汽车贷款金额也在不断增长。

2018年美利的平均单个汽车贷款金额从6.2万提高至6.5万,增长5.2%。2019年上半年,平均单个汽车贷款金额被提高到7.1万,较去年同期增长11.8%。

2.2.5风控架构完善,人群资产风险可控

1) 风控表现:M3逾期率远低于同行,KS值超过传统银行

从过去两年M3逾期率来看,美利的M3逾期率始终维持在0.7%,这个数字低于已上市的二手车金融公司。2017年-2018年,优信的M3逾期率从1.37%增长到1.41%,易鑫从0.82%增长到1.1%。

截至2019年6月30日,美利的M3逾期率为0.8%。

在反欺诈方面,截至2019年上半年,美利的KS值(用于评估模型区分风险的能力。KS比率越高,识别风险的能力越强)达到45%,这个数字一般评估模型KS高出近20%,比传统银行KS值高出5%-15%。

1) 风控架构:三大部门协同,银行系风控基因指导全生命周期风控管理

在风控环节,美利将风险管理中心分为信贷策略与决策科学部、风险运营部和欺诈风险与资产保全部。

信贷策略与决策科学部主要负责平台架构实施搭建和系统实施,以及反欺诈策略等模型的设计;风险运营部主要具体审核环节的流程把控;欺诈风险与资产保全部主要负责贷后管理。

完善的风控架构,使得美利能够对申请前到完成还款的全生命周期进行风控管理。

在风控团队方面,美利CRO(首席风险官)郑维熙曾任招行信用风险管理部总经理,主导了信用卡中心整套授信策略体系的搭建及扩张期、紧缩期、调整期、增长期等各个阶段的政策调整,管理3500万以上的流通客户、3600亿以上资产的信贷风险,风控经验丰富。

2) 风控技术:数据来源多样化,单次审批流程不超10分钟

从服务人群来看,二手车金融主流客户群体18-35岁之间,月收入在8000元以上,其中大部分为人行征信覆盖客户,因此二手车金融客群相对优质。

其次,二手车资产的存在,也一定程度上会降低坏账带来的损失。

从风控技术来看,美利的大数据覆盖身份验真、人脸识别、多平台借贷、反欺诈规则、收支等级、黑名单等15大场景。

同时,美利与市面大型征信公司及互联网公司建立广泛合作,累计接入43个外部数据源。成单客户平均征信覆盖9个模块,其中76%的客户查得模块在7个以上。

数据来源多样化,也一定程度上降低了金融业务的风险。

整个风控流程效率方面,作为为数不多可以直接接入央行征信中心的融资租赁公司之一,获得客户授权后,美利可实时获取电子征信报告,该环节的效率可从120分钟缩短到1分钟。此外,通过不断优化每个操作流程的SOP和等待时间,美利可将单次审批流程缩短在10分钟内,提高客户在整个流程上的时效体验。

截至2019年6月30日,美利的71.0%信用申请被自动批准或拒绝。

2.2.6管理团队金融经验丰富,团队值得信赖

CEO顾崇伦: 前人人贷COO;曾创立互联网资产管理平台人人操盘;曾任职于中金风险管理部、泰达宏利基金管理公司产品创新与金融工程部;特许金融分析师(CFA)持证人,全球风险管理师(FRM)。

CRO郑维熙: 2002-2014年任职于招行卡中心,14年任卡中心风险管理部总经理;2016年9月加入美利担任首席风控官。

CFO王俊朗:哈佛商学院MBA,曾任德意志银行台湾研究团队负责人。担任过安居客首席财务官及业务线负责人;汽车之家首席财务官。

小结:美利,二手车金融行业领先者

总体来说,二手车金融的市场空间和竞争的激烈程度远好于新车金融。赛道本身的好坏决定了公司未来的天花板。在这个赛道里,美利拥有海量的线下运营团队,已经帮助其取得一定的先发优势。

随着时间推移,美利的规模效应将带来运营效率的进一步提升,表现为风控方面的优势和资金成本的下降。效率提升也将进一步推动美利业务规模的增加,最终形成两者互相促进的“飞轮效应”。

从这个角度来说,美利无疑是一家值得关注的公司。

精彩评论