今天偶然间看到社区里举办的期货大赛,让我想到自己刚入交易市场时看的那本【海龟交易法则】,当时曾利用书中的一些理论做了一些期货品种,比如金银延期期货、原油期货等,后来由于每天实在消耗时间太多,就逐渐转向了做股票基本面投资,不过现在想起来我还是很怀念当时对交易技巧钻研的废寝忘食的状态,所以看到社区比赛,想把当时应用过得海龟交易法则中我认为比较实用的部分分享出来。

一、海龟交易法则的简要介绍

可能一些新虎友之前对交易技巧不是很了解,我先简单介绍一些海龟交易法则的简要历史:

一切的一切起始于海龟交易法则创始人理查德丹尼斯与他的好友比尔麦克哈特打的一个赌:杰出的交易员是天生的还是可以后天培养出来的?前者认为是天生的,后者则认为是可以后天培养出来的。于是,他们通过广告招募了13名来自各行各业的人员参与这场试验,最终丹尼斯用卓越的试验成果证明了他是对的。当年参与人员在试验的4年半里取得了80%的年化收益,很多在试验结束后一跃成为大型基金的交易负责人,他们中的一些人如今已经变成业界传奇,而自那次试验结束以后,他们有一个统一的称呼——海龟。

二、海龟交易法则简介

海龟所用的交易系统之所以大获成功,是因为它是一个完整的交易系统。这是在当时取得成功的一个主要因素。这个系统使交易者更容易地进行一致性的、成功的交易,因为它没有给交易员的判断力留下重要的决策任务。

交易法则的阐述和应用案例在原书中比较多,我在这里只简要把一些比较重要的组成部分介绍给大家,剩下的大家感兴趣可以自己回去自己研究。

组成部分1:心理交易误区的回避

大家如果做期货、哪怕是股票的短线交易时,相信常常会出现如下的情绪:

1、希望:我买了之后希望马上它涨;

2、恐惧:我再也赔不起了,这一次我一定躲得远远地;

3、贪心:我赚翻了,我要把我的头寸扩大一倍;

4、绝望:这个交易系统不管用,我一直在赔钱;

在市场中,其实很多机会就是源于人们的这些心理,因为市场价格是由于无数人决定的,而人又是很难避开任性,所以市场才有了很多难以理解的波动。

组成部分2:认知偏差的纠正

在人类诞生到繁衍至今的过程中,人们逐渐形成了某些特定的世界观,这些世界观可能在简单原始的世界里对他们颇有帮助,但在交易的世界里反而成了障碍,也就是我们常说的认识偏差。以下是常见的几种:

1、损失厌恶症。对避免损失有一种强烈的偏好,也就是说,不赔钱远远比赚钱重要。

2、沉没成本效应。更重视已经花掉的钱,而不是未来将要花掉的钱。

3、处置效应。早早兑现利润,却让损失持续下去。

4、结果偏好。只会根据一个决策的结果判断它的好坏,而不去考虑决策本身的质量。

5、近期偏好。更重视近期的数据或经验,忽视早期的数据或经验。

6、锚定效应。过于依赖(或者锚定)容易获得的信息。

7、潮流效应。盲目相信一件事,只因为其他许多人相信它。

8、信奉小数法则。从过少·的数据中得出没有依据的结论。

这些是比较常见的认知偏差,我们在做交易之前,结合这八点,想一想我们的决策中是否有效规避了这些常见且致命的错误?

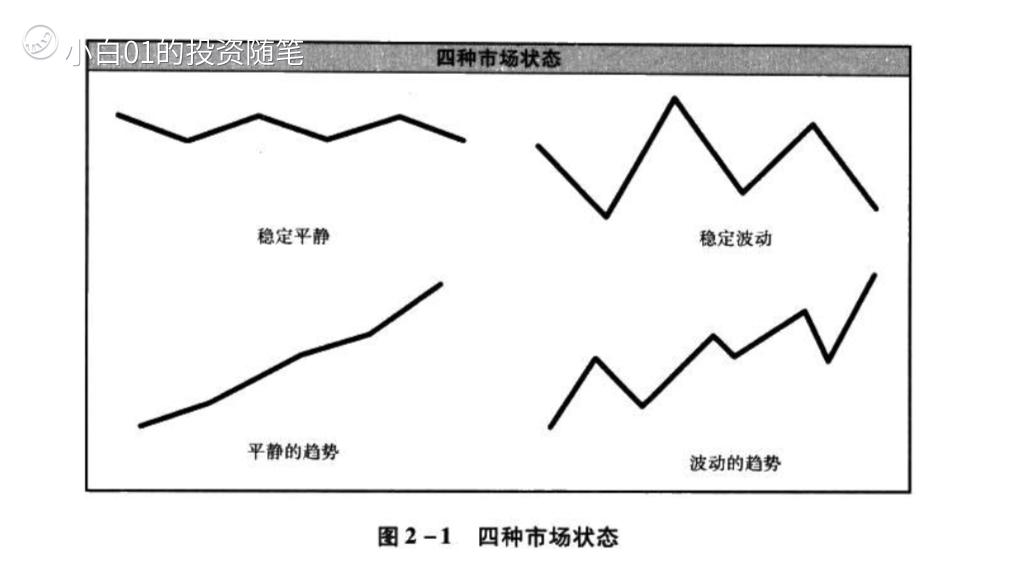

组成部分3:对常见市场状态的划分

常见的市场状态主要分为以下四种:稳定平静、稳定波动、平静的趋势、波动的趋势。如下:

趋势交易看似容易,但是经过回测的成功概率很低,可能大约30%的样子,这是因为大趋势是很难出现的,中短期的趋势又很难判定它何时开始或结束,这种方法需要较大的动量资金做配合,因为这种方法的入场价位和止损价位在资金量不同的情况下是有很大的差别的。

反趋势交易与前者正好相反,比如在市场价格接近前期高点时,趋势交易者是买入,反趋势就是反手做空,因为他们认为,新高的突破大多不会引发市场趋势。

波段交易与趋势交易类似,但它的交易时间窗口可能只维持短短的3-4天,他们的交易依据往往是以5分钟、15分钟或小时走势为依据找寻市场的短期趋势。

最后一种当日交易则更缩短了一次交易的时间窗口,这样做是为了避免隔夜新闻的突发造成的损失,避免了短期账户的剧烈变化。

海龟们在交易中可能会应用四种方法中的随机一种,但他们对趋势的看法却不同,他们不会去预期未来的趋势怎么走,他们只会观察指示信号,从而判断市场是处于怎样的状态中。

组成部分4:几种常见的交易系统积木

积木大家可以把它简单理解成系统的一个小的组成零件,系统的运营需要不同的零件搭配。

1、突破:价格冲破过去一段时间的最高或最低水平。

2、移动平均价:连续计算特定时间内的平均价格。移动是指每天都要计算。

3、波幅通道:移动平均价加上或减去一个特定值,这个特定值可能是一个ATR(20日指数移动平均),或者一个标准差等等。

4、定时退出:事先约定在某一段时间后退出(某10天或80天)。

5、简单回顾:用当前价格与早期某个历史价位比较。

6、N系数:N=(19×PDN+TR)/20,即20日指数移动平均,用来确定头寸规模。

N表示单个交易日某个特定市场所造成的价格波动的平均范围,它说明了开盘价的缺口。每日实际范围的计算:TR(实际范围)=max(H-L,H-PDC,PDC-L);H-当日最高价L-当日最低价PDC-前个交易日的收盘价。

组成部分5:海龟常用的几个动量系统

1、ATR通道突破系统:一个波幅通道系统,上面已经讲过,它是把ATR当做波动性指标,适用于对头寸的确定以及风险管理;

2、布林格突破系统:一个波幅通道系统,它的波动性指标是标准差,建立于我们常说的BOLL带交易基础之上;

3、唐奇安趋势系统:一个带有趋势过滤器的突破系统;

4、定时退出唐奇安趋势系统:一个带有趋势过滤器的突破系统+定时策略;

5、双重移动均线系统:在短期移动均线穿越较长期移动均线时买入或卖出的系统。这个系统的特点是始终不离场,无论是做多还是做空;

6、三重移动均线系统:同上,但前提是穿越方向必须符合大趋势(根据一条最长期的移动均线来判断)。

今天先介绍这么多,总的来说,做期货和做股票的逻辑本质上还是不同的,股票的本质是企业资产形成证券化的一种表现形式,它从长期看是主动产生价值的;但期货本质上是一种商品,就像黄金白银等等,它的价格是根据交易市场的供需曲线交叉确定的,是被动赋予的。

所以做期货时,我个人理解是需要应用一定的交易策略和风险管理办法的,至于如何应用上述的系统,大家感兴趣的话还需要结合原书中的案例多多实践,也希望大家能够在社区期货大赛中取得好成绩。

精彩评论