美国国会上周已经通过了2万亿美元的财政刺激方案,加上美联储无限制的QE,力度都比07-09年金融危机更猛烈,全球许多政府和央行也是纷纷出台了自己的刺激方案,另外华尔街现在也认为美国可能还会出台第四轮财政刺激方案,全球政府都在疯狂印钱,不少投资人可能会担心未来是否有超级通货膨胀。

一个政府的债务总是不能无限制的增长下去的,如果要减少债务,要么就是要节衣缩食减少政府开支,要么就是增加税收,不过这些都是得罪选民的事情。那么还有什么方法呢?就是让利率低于通货膨胀,第一低利率使得债务利息低,这样可以减轻政府财政支出,第二高通货膨胀使得债务实际总额不断贬值。在经济学上,这种行为叫做金融抑制 (Financial repression),这种做法有利于借款人,但不利于投资人。让美联储保持低利率,这个方法总比减少政府开支增加税收容易得多吧。

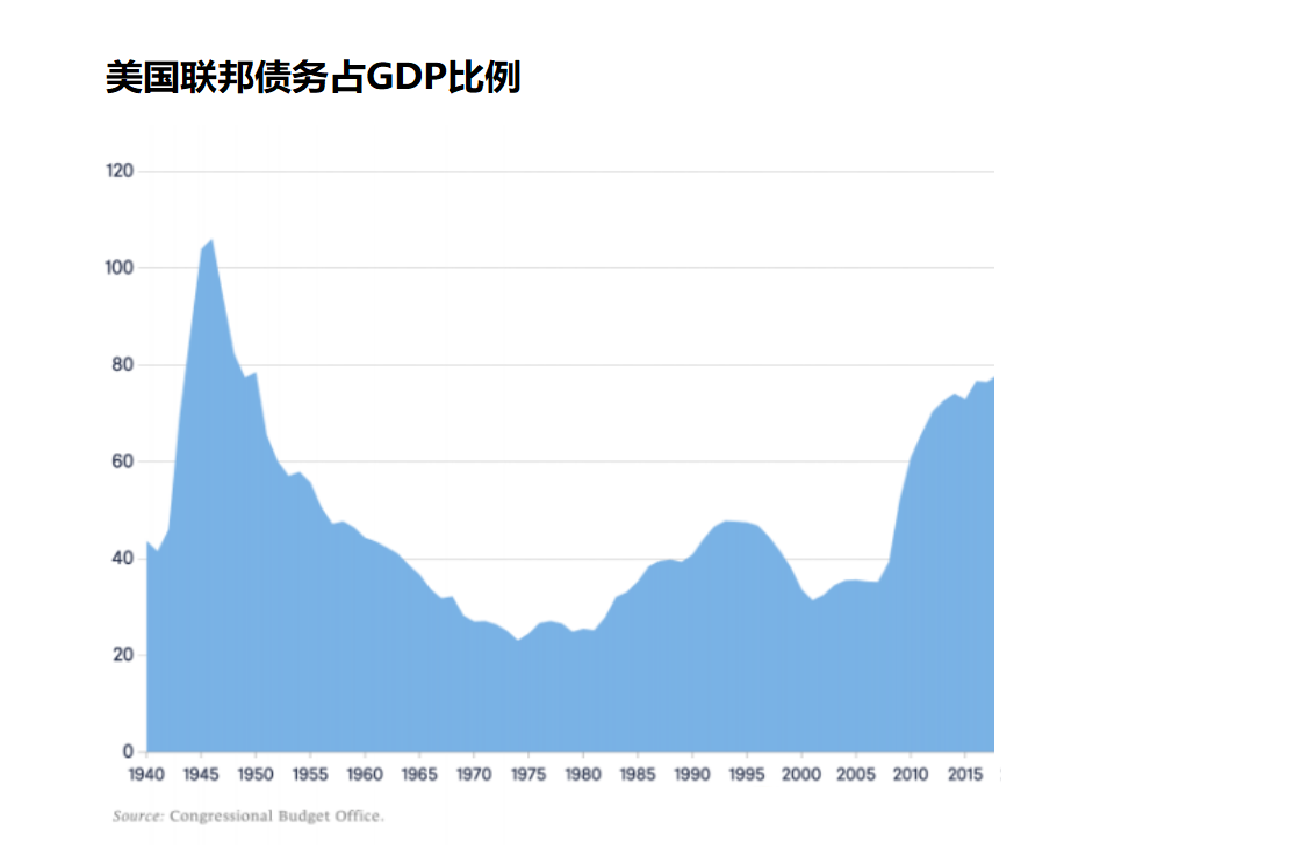

政府对抗恶性通货膨胀的一个方法就是不断地提高利率。1979年美国的通货膨胀曾经达到了13%, 而时任美联储主席的保罗沃尔克(不是速度与激情的保罗沃克哈)强硬地将联邦基金利率提高到20%才将通货膨胀下降到1983年的3%左右,虽然这也造成了1980-1982年的美国经济衰退。美国现在政府债务相比GDP比例要比80年代高得多,所以如果未来要提高利率来对抗通货膨胀也会困难得多。

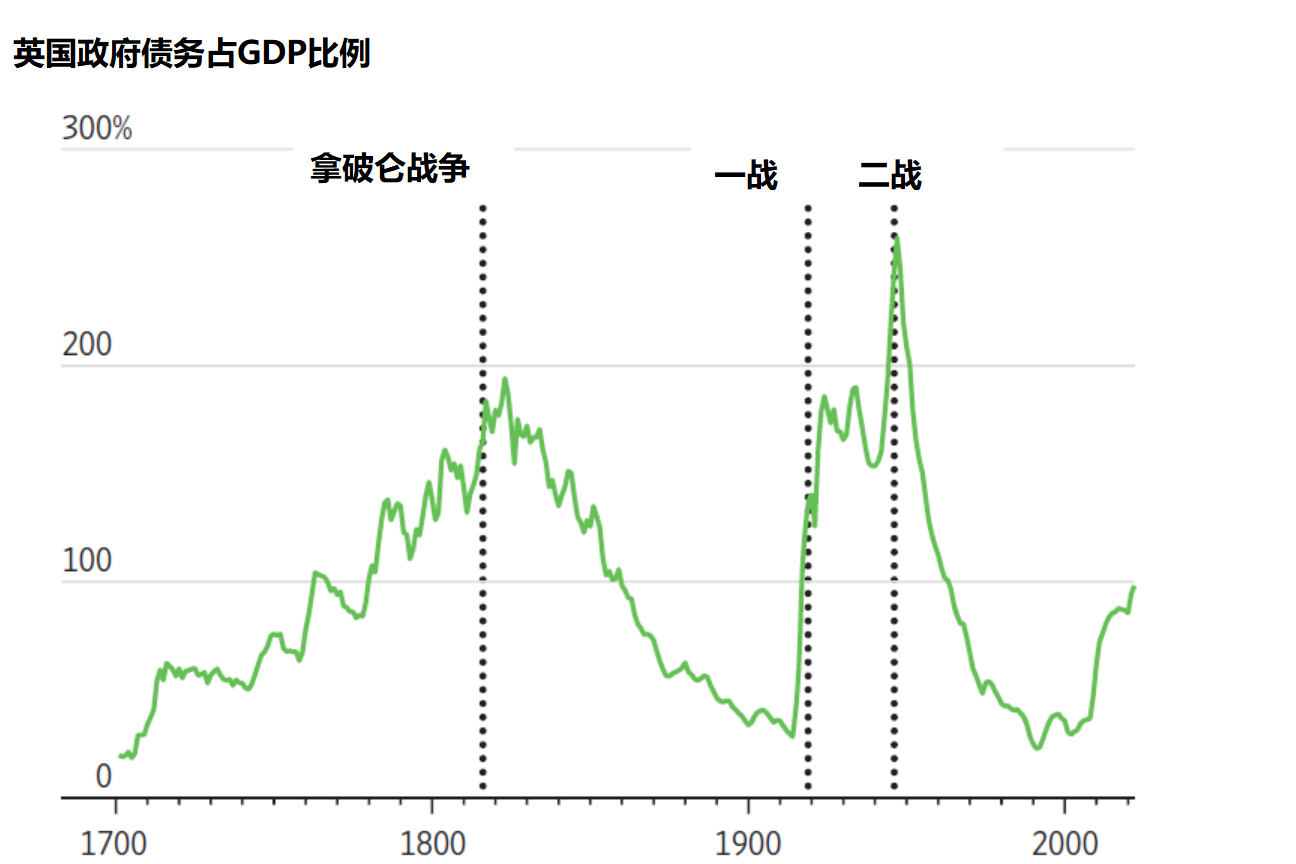

从历史来看,第一次世界大战结束后有几个负债比较严重的国家都靠着恶性通货膨胀来变相减少债务,唯一例外就是英国,保持着一个强劲的英镑结果债务一直减不下去。第二次世界大战之后,很多国家都靠着极低的利率慢慢减少了债务。

那么有人可能会问,07-09年经济危机全世界政府也印了那么多钱,可是怎么不见通货膨胀呢?华尔街日报的分析认为是互联网和全球化降低了通货膨胀,但未来这两个因素是否对物价还有那么大的影响力呢?Ruffer是一家管理着190亿英镑的基金公司,今年以来基金净值不降反升,主要是公司购买了许多认沽期权,鉴于对未来超级通货膨胀的担忧,该公司增加了黄金及通货膨胀连结债券(inflation-linked Treasurys)的仓位。毕竟这两种金融产品(黄金可以是买实物也可以买黄金ETF)是最简单有效用来对抗高通货膨胀的。

现在每天商品价格变动幅度都比较大,各个国家政府也不断出台新政策对对抗新冠病毒,这可能很难让投资人去思考长远的投资计划。但是如何调节我们资产配置来预防高通货膨胀也许是值得让我们去考虑的。

精彩评论