作者|林波

编辑|周欣

受疫情影响,美股连续暴跌,百年不遇。

《锐问》专访多位在美炒股的金融行业从业者,让他们现身说法,聊聊自己和美股的那些事儿。

“这个世界,什么事情都可能发生”

林健。在美五年。华尔街多媒体(Wall Street Multimedia)新闻总监,驻纽约证券交易所和纳斯达克交易所财经主持人/记者。

有一天,美股单日暴跌900多点。我跟纽交所媒体部门一个管摄像的美国大哥聊天,“现在真的是很恐怖”,我说;他说,“there is nothing”。他说他工作了20多年,见证了2001年的911、2008年的金融危机,相比而言,这次暴跌真的不算什么。

其实3月份开始,纽交所就关闭了,但我跟纽交所的交易员呢,也还保持一些交流。我的观察来看,对于这次美股的暴跌,总体来说,他们还是比较惊讶的。但是,第2次熔断发生之后,他们的心情就比较平静了。

与中国投资者相比,纽交所交易员非常关注国际事件。他们每天会全面的去看股市情况和整个市场的动态,不单单是关注美国,比如Scott redler,他每天早上4:00就起床看盘,每天下午4点美股收盘之后,还跟小组组员开研讨会,回顾这一天,美国、欧洲市场和A股发生了什么。

每个交易员都有自己的交易策略。比如Scott redler经常跟我说,如果一个股票,或者说标普500的大盘,跌到了8天均线和15天均线以下,尤其这两个均线都已经同时被跌穿的话,它一定就会改变。这是他的经验。

从我个人的经历来说,过程比较惊险。我目前主要持有科技股,比如特斯拉、亚马逊、zoom、吉利德、阿里巴巴、netflix。一开始,跌幅超过30%。我担心会持续下去,就进行了减仓。除了有几只我特别喜欢的股票,很多就抛了,算是割肉了。

然后,我又及时买入了一些我认为会上涨的股票。买的比较成功的是两倍做多VIX短期期货指数TVIX(恐慌指数VIX衍生出来的ETF)。买的时候大概是606元,卖出是952元。

应该是在第4次熔断附近,当时恐慌已经到了顶点,那一刻大家就整天在想,会不会每天都有熔断。但我的判断是短期看衰,长期看涨,所以600多我就果断买了。3月19号卖出,那天经历了4次熔断,我心里设了一条线,希望它能够涨到980,突破1000再卖,见好就收。我觉得卖出的价位我是完全可以接受的,即便以后再涨到1000,就与我无关了,至少短期内,我已经把熔断造成的损失基本回填了。可以说是涉险过关。

总的来说,这次黑天鹅事件让我知道,这个世界什么事情都有可能发生。2019年本身就已经不好过了,没想到2020年更惊险。

我想,面对一切皆有可能的不确定性,你需要做的,就是时刻有应对突发事件的准备,保持好的心态吧。

“不试图弄清变化,解决最简单的问题”

维塔利·卡塞内尔森(Vitaliy Katsenelson)。美国科罗拉多州丹佛市价值投资公司IMA CEO。被《福布斯》杂志称为“新本杰明·格雷厄姆”。

我是IMA的首席执行官,IMA是科罗拉多州丹佛市的一家价值投资公司。我是“顽固”的价值投资者,写了两本有关价值投资的书,正在写第三本。

过去几周中,我们经历了很多意想不到的事情。比如,韩国和美国同一天收到了第一批**病例,韩国通过广泛的测试和隔离完全遏制了病毒,而我们未能完成这项工作。

我们的股票下跌了,但不是关键的。真正让我担心的是它对我所选择的公司价值的影响。好在大部分情况下,我所选择的公司价值,基本不受影响。而且,发生这种情况时,我们也有很多现金,因此下跌发生时,我们能购买很多股票并从中受益。

在这种环境下,其实讲价值投资是非常困难的。我们的投资方法是找到那些不会有大改变的行业。比如餐饮行业发生巨大的变化,我们不知道它何时能够恢复;但我们知道药品的消费,烟草的消费,互联网服务的消费,不会有太多改变。

目前,**在应对疫情上基本上花了数亿美元。这意味着我们的债务将激增。我认为长远来看,我们会为此付出代价,比如高通胀。另外,疫情中受影响的大部分企业,可能需要很长一段时间才能恢复。

因此,不要试图研究事物将如何变化,我们要尝试如何解决最简单的问题。价值投资最重要的部分是,把股票当作买卖来做,而非纸或数字,你的风险应该不是价格波动时的价格,真正的风险是股票价格、价值下跌且永不回升。

举两个中国投资者非常关注的股票,波音和特斯拉。

这个世界只有两家公司在造飞机,空客和波音。所以长远来看,我们需要考虑航空旅行何时恢复。不过我认为波音公司可能太大了,不会失败,它也是美国的国防承包商,美国政府将在需要的范围内长期支持波音公司,因为这对美国经济至关重要。

不过,我没有波音公司的股票,但如果你把枪对准我的头,让我必须拥有它,那我会拥有它10年(及以上),我认为10年后,波音股票将比今天更有价值。长远来看,航空业将恢复正常,只是需要时间。

对于$特斯拉(TSLA)$,我个人拥有Model 3,并认为这是一辆非凡的汽车。但我很难衡量它的价值。如果加上股票和债务的价值,其价值将近2000亿美元。一个头寸非常昂贵。它说明了别的问题。我不确定将来它的股价会是多少。这是我们不拥有它的原因之一。

很多人说特斯拉是另一个$苹果(AAPL)$。——iPhone在诞生的最初几年中,远远优于市场上的其他任何手机。但如今,Android手机不仅比iPhone便宜,功能还可能比iPhone好。只是说通过软件差异化和生态系统,苹果手机转化成本更高,从而使得iPhone用户每两到三年需要升级一次新iPhone。但是,与其他汽车制造商一样,特斯拉没有很高的转换成本或生态系统锁定用户。如果特斯拉在短期内能够幸存并开始盈利,我可以看到每年生产几百万辆电动汽车。但我的下一辆电动汽车会是特斯拉吗?今天我这样认为。但是明天呢?不确定。

“这次暴跌,给我提供了很好的入场机会”

杨璐铭(Lucia Yang),在美三年,目前是Stansberry贝瑞研究投资分析师,有业内券商、银行、信贷、PE/VC等一二级市场从业经验,专注于美股和A股市场投资分析领域。

前段时间大盘连续暴跌的时候,个人资产下跌了8%左右,我个人投资行业背景分散,包括拼多多、奈飞、Deutsche、Telekom等,可以分享但是不作投资建议。

可能因为自己出身医学院,以及之前在买方新能源板块的研究经验,我自己本身比较关注医疗和智能制造行业板块。而同时这两个板块也是比较值得期待的,毕竟疫情当下各种医疗概念股(吉利德等)起起伏伏,以及Tesla在大跌前股价飙升达180%一路破900美金,新能源领域潜力在前。

Saas及TaaS行业也是我比较看好的领域,这里面很多公司都是行业“隐形冠军”,未来可期。尤其是TaaS领域,斯坦福大学的一位经济学家(他还拥有麻省理工学院的计算机科学和工程学学位)估计,TaaS很快还将在每户普通家庭的投资组合带来每年5600美元的回报。

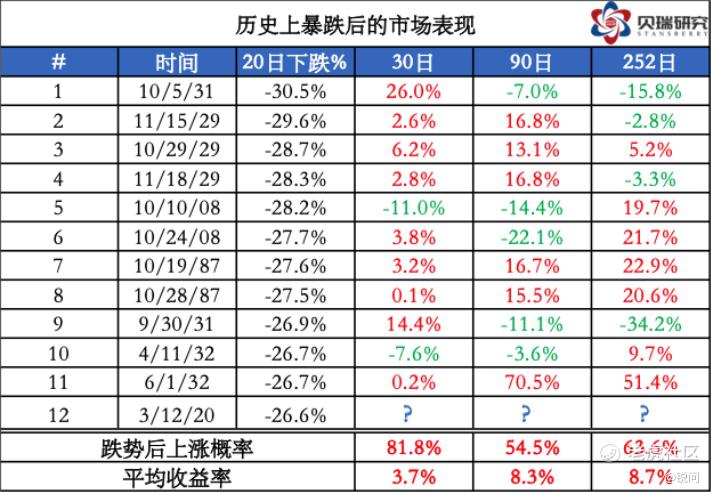

个人偏向长期价值投资,更看重公司基本面。对我来说,这次暴跌其实给我提供了一个很好的“入场机会”。研究也表明,短期恐慌支配的市场暴跌之后其实投资收益率会是平常牛市的数倍。

从历史的表现看,在类似的单日暴跌后买入是个不错的选择。自1950年以来,出现上述大幅跌势后买入在来年有83%的交易可以获利,长期收益率十分可观。而如果在暴跌之后买入业绩表现更好:6个月内涨了5%并在来年涨了18%,基本上碾压了平时的屯仓策略。

人类的天性是“宁愿按照一幅错的地图走,也好过没有地图”,尤其是在黑天鹅事件中表现更甚,这也是这次恐慌波及范围如此之广,影响程度如此之深的原因之一。

我个人的启发是,也许在黑天鹅时期,正确的生存指南是自己也采取一些很“黑天鹅”的行动。比如关注比较“黑天鹅”领域的投资机会,或者“黑天鹅”特性的标的/公司,采取“黑天鹅”的策略。虽然这么说很tricky,但从历史角度来看,的确有一定的思考意义。

准则是,不要执着于“抄底”,没有人可以精准地timing the market, 更重要的是把握住针对优质投资标的的“入场机会”。可以多看看最近的大盘的反弹中,那些有着稳定商业模式、优秀基本面的公司,现在怎么样。起码从我的生活观察中,美国麦当劳的门前依旧排满了drive-through 的车队,可口可乐货架依旧火爆…

资产组合角度而言,其实中美投资者的投资组合内的资产大类差别是比较明显的。由于文化/政策/国情不同,对于中国人来说,投资的“第一直觉”可能是不动产类别,中国投资者对于房市的热衷度会高于美国人(当然与美国房地产投资的低收益有关)。而美国人投资选择就很多了,散户投资股票、债券、大宗商品都很常见。尤其是美国富人阶层,会更青睐股票/基金。

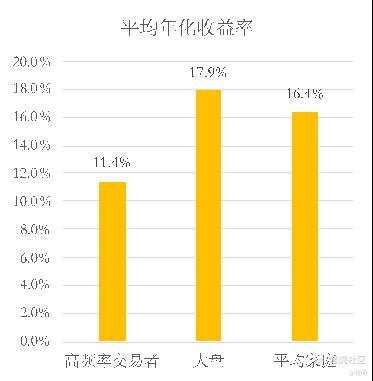

其次,投资/交易偏好而言,美国人的交易频繁程度低于中国人。实际上,研究表明中国投资者其实是世界上交易最频繁的投资者,这也就是说中国人更倾向于短线交易,而历史数据已经证明短线交易的高风险——Brad M. Barber和Terrance Odean发布的论文著作《短线交易只会让你输得更惨——个人投资者普通股票投资表现研究》中,他们调查了66465名投资账户,交易最频繁的家庭每年回报率仅为11.4%,远低于平均市场回报率17.9%和家庭平均年回报率16.4%。

举巴菲特作为长期投资的例子:巴菲特在1987年至1989年间斥资约13亿美元左右收购可口可乐的股份,这在当时对这位投资界传奇人士来说也是一笔巨大的投资,约占巴菲特投资组合的60%。后来,市场把股价推高至简直不可思议的水平。到1998年,可口可乐的市盈率已超过50倍,但巴菲特从未出售过可口可乐。在2019年,巴菲特持有的可口可乐股票为他带来了6.4亿美元的股息收益。现在,巴菲特每年都能从他最初对可口可乐的投资中获得近50%的分红。

之前看英国金融家男爵罗斯柴尔德的《戴维斯王朝》,结合最近的股市,感触还是比较深。首先是一再强调的基本面,其次是耐心的投资心态,以及经历了多次熊市依旧长期持有的长期投资时限。

戴维斯的股票组合,从开始投资到退休,十几只主要股票几乎从未卖过, 即便是经历了多次熊市。其中12只主要的股票,戴维斯购买的成本价总共才15万美元,而这些股票在1992年的时候,已经价值2亿6千万美元。如果戴维斯一赚钱就跑,绝不可能创造出把5万美元变成9亿美元的辉煌战绩。这也是如何让盈利的股票持续复利“躺赚”的秘诀。

所以结合当下,其实蛮引人深思,人类天生面对短期“极端”情景就是会恐慌,而随波逐流是在“恐慌”时刻最容易的选择,因为不需要思考。但是,能否战胜本性中的恐惧,保持理性,也许真的是一次投资“分水岭”。

“退潮的时候,才知道谁在裸泳”

杨星榆(James),在美六年。目前在美国洛杉矶地区成立并运营一家私募股权基金T&J Brothers group, LLC。

最近股市不用多说,连巴菲特都非常震惊。对我来说也是一次非常大的考验。不过我一直都告诉自己,有危就有机。我还记得在3月4号巴菲特出售买航空股,那个时候所有人都说底到了。但我一直认为,美国并没有把疫情放在首位。所以我那时候就加仓做空。没过几天,市场就从27000点到18000点。

目前的持仓有:开市客(costco), 摩根大通公司(jpm), 迪斯尼(dis),特斯拉(tesla),波音(ba),希尔顿(hlt),达美航空(dal),苹果(aapl),星巴克(sbux),露露乐蒙(lululemon),永利度假村(wynn)。

特斯拉,就像一个年轻的小伙,有活力,有能力,愿意吃苦,当然有时也会犯错,但是一旦他认识自己的错误,将会进入下一个阶段,走向成功。谁不愿意拥有一辆特斯拉,特别是当你不用再担心油价的时候。

波音公司,美国的“国企”,你会让它消失吗?大而不倒,就是它!美国总统也说了,不可能让波音消失。当他到90美元左右的时候,我立刻买入,因为真的太便宜了,你只需要弯腰捡钱就好了!

我们的选股标准:首先,大方向即未来发展趋势;然后,细小到公司,财务状况以及价格。

很多人会反对经济趋势,其实这是个非常重要的问题。现在买入可口可乐或许也没有站在风口上的公司回报多。比如巴菲特近几年也没有跑过大盘的原因,就是他不碰科技公司。但这是世界发展的趋势,我们如果停止学习,可能就会被世界抛弃。

举个例子:可口可乐和亚马逊公司以及苹果。以十年为基础做分析:

这是亚马逊以及可口可乐和苹果公司10年的走势,很明显,亚马逊的回报率高出苹果和可口可乐,所以说经济形势对公司发展有多么重要。从现在开始十年以后,世界会发生惊天的变化,如果想抓住机会,一定要了解什么企业会是下个经济热潮。

结合这个,我来分析下我们持有Lululemon的理由。

最开始,这家公司还没有被各大基金公司注意,很多人也不是特别看好这加公司,主要是因为运动品牌中,Nike和阿迪已经主要占据了市场,市场饱和度很大,但当我们真正去研究的时候发现并不是这样。运动产品的市场非常饱和,高端品牌却少之又少。

关于这家公司,最开始引起我注意的是学校里越来越多的学生开始穿lululemon。我的分析是,经济环境而言,运动品牌会越来越引人关注:大家生活品质开始好了起来,就会开始锻炼,去健身房以及注意饮食健康。

公司财务方面:收益每年都在增长。每股收益也翻了一倍的样子,成长非常稳定、回报也非常良好。销售增长了19.7%到达14亿美金。流动比例在2.91,也就是说,即使公司遇到大的财务问题,他们也能非常快速地偿还债务。很多零售商会有债务、存货问题,但这家公司硬指标很强。

再就是护城河。Lululemon 的护城河,来源于产品独特性以及客户粘性。

产品独特性来讲,比如瑜伽裤有自己的专利…… 客户粘性而言,他们定位于高端运动品牌,主要客户是18-34岁的高收入女性。我当时专门去Lululemon零售店采访消费者,她们的统一口径是,非常喜欢Lululemon的样式及品牌,用他们的口吻来说:我们和穿Nike或阿迪的客户不一样。

另外,Lululemon 都是自己的门店,会和消费者直接进行交流,去了解消费者的想法,进而提升公司产品质量。不像Nike或者under armour,有许多代理店,无法与消费者进行直接的联系。

三月份因为疫情原因造成整个市场下跌。但如果仔细了解,他们的网上销售增长了许多。即使在这次疫情爆发的时候,他们公司网上收入也比以前增长了33%,所以这一次大跌而带来的则是更加买入的机会。这是机器不能捕捉的情况。

我欣赏的投资人霍华德·马克思(橡树资本CEO)最近常说,没人知道未来怎样,但对投资而言,是个好机会。我非常同意他这句话。目前来说,许多公司都是在比较低的价格。

随地捡钱的时代已经过去了。现在来说,就是选好的公司,好的企业,去做长期投资。只要护城河足够宽,公司足够好,在公司的公允价格之下(或者低得多的情况下)进行购买,然后和时间做朋友,是非常好的选择。

就像巴菲特所说,退潮的时候,才知道谁在裸泳。

精彩评论

非常开心和大家分享我的看法。希望能和大家一起交流