《金融分析师的最终堂课1 》过五关斩六将之大结局

从《金融分析师的第五堂课 》过五关斩六将之选股5步骤一文中,我们告诉大家,我们会一一检测每个因子的有效性,最后提供一个的选股策略,这篇文章就带大家看看过五关斩六将策略的绩效回测。

选股策略回测设定

样本:S&P 500成分股

条仓时间:每季一次,分别于2/15、5/15、8/15、11/15,如遇非交易日,则顺延。

持股权重:每支股票均等权重

选股条件(依序挑选):

季报酬(Perf Quart) 最高的30%

ROE (Return on Equity) 最高的30%

股价自由现金流量比 (Price/Free Cash Flow) 最低30%

长期负债/股东权益 (LT Debt/Equity) < 100%

净利润 (Net Profit Margin) >0%

大盘调整机制

覆巢之下无完卵,尽管我们选出来个股票拥有较强的基本面,但还是不免受大势的影响,这时加入大盘的状况做投组持股水位的调控,将有助于控制整体投组的风险状态。调整机制为当S&P 500指数跌破200日简单移动均线时,就把持股水位减少50%,当S&P 500指数又站回200日均线时,则重新增持至100%的持股水位。

投组报酬/风险解析

[累积报酬图]

[超额报酬图]

回测期间为2000/02/15日至2020/02/29为止,总共大约为21年,S&P 500指数在这段期间的报酬为210.79%,而投组的报酬表现为667.52%,超额报酬为456.73%;如考量大盘调整机制的话,投组的报酬表现为519.75%,超额报酬为308.97。尽管大盘调整机制下的投组累积报酬较低,但可以从上面图发现绩效表现是较原本投组平缓。

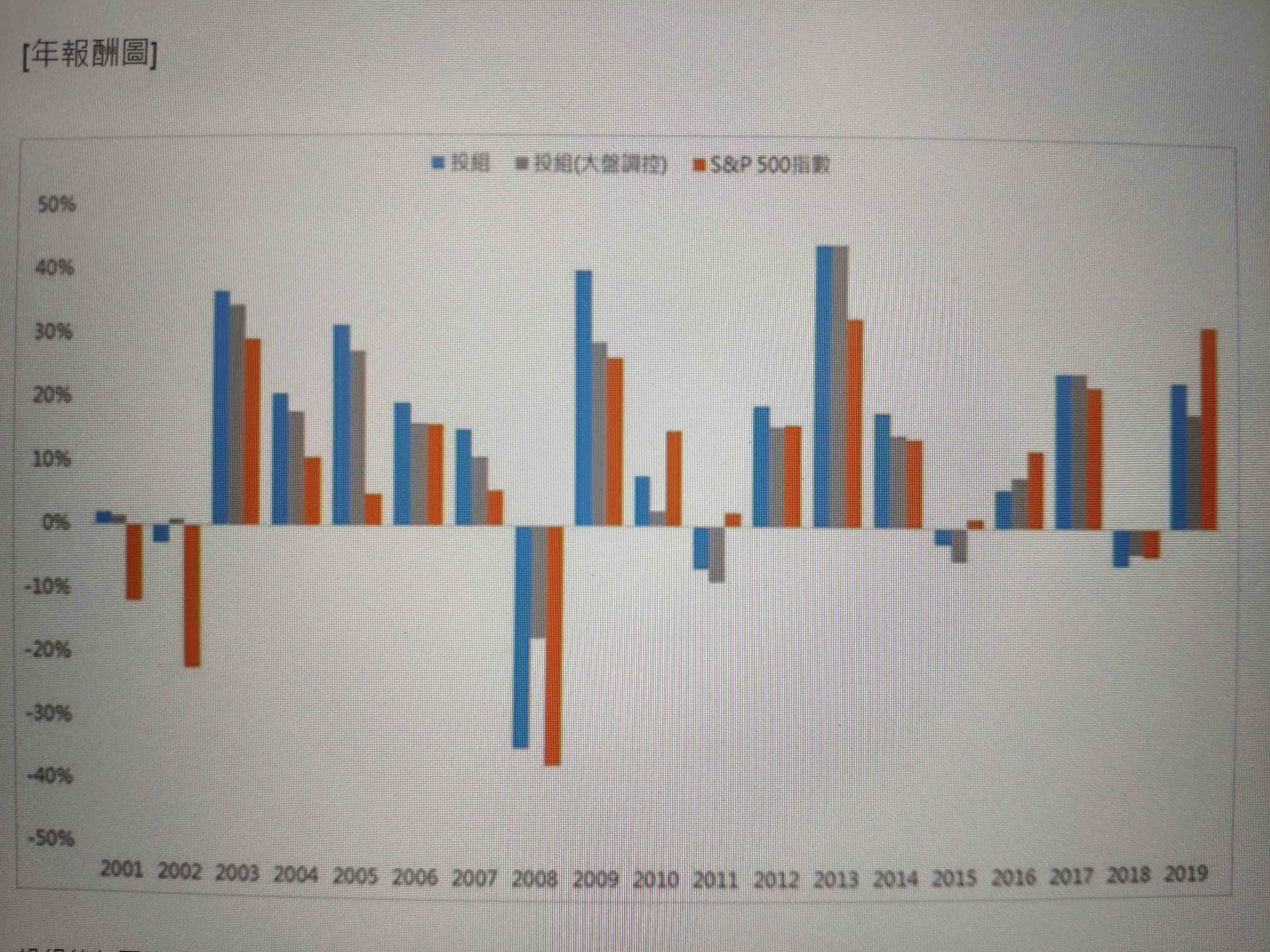

[年报酬图]

投组的年平均报酬约为13%、年波动度19%,报酬风险比约为0.69。而S&P 500指数的年平均报酬约为8.5%、波动度为18%,报酬风险比约为0.47,所以整体投组的投资效率是较高的。若考虑大盘调控机制,虽然年平均报酬会降至12%,但可使波动度显著的下降至15.74,整体报酬风险比大幅提高至0.76。

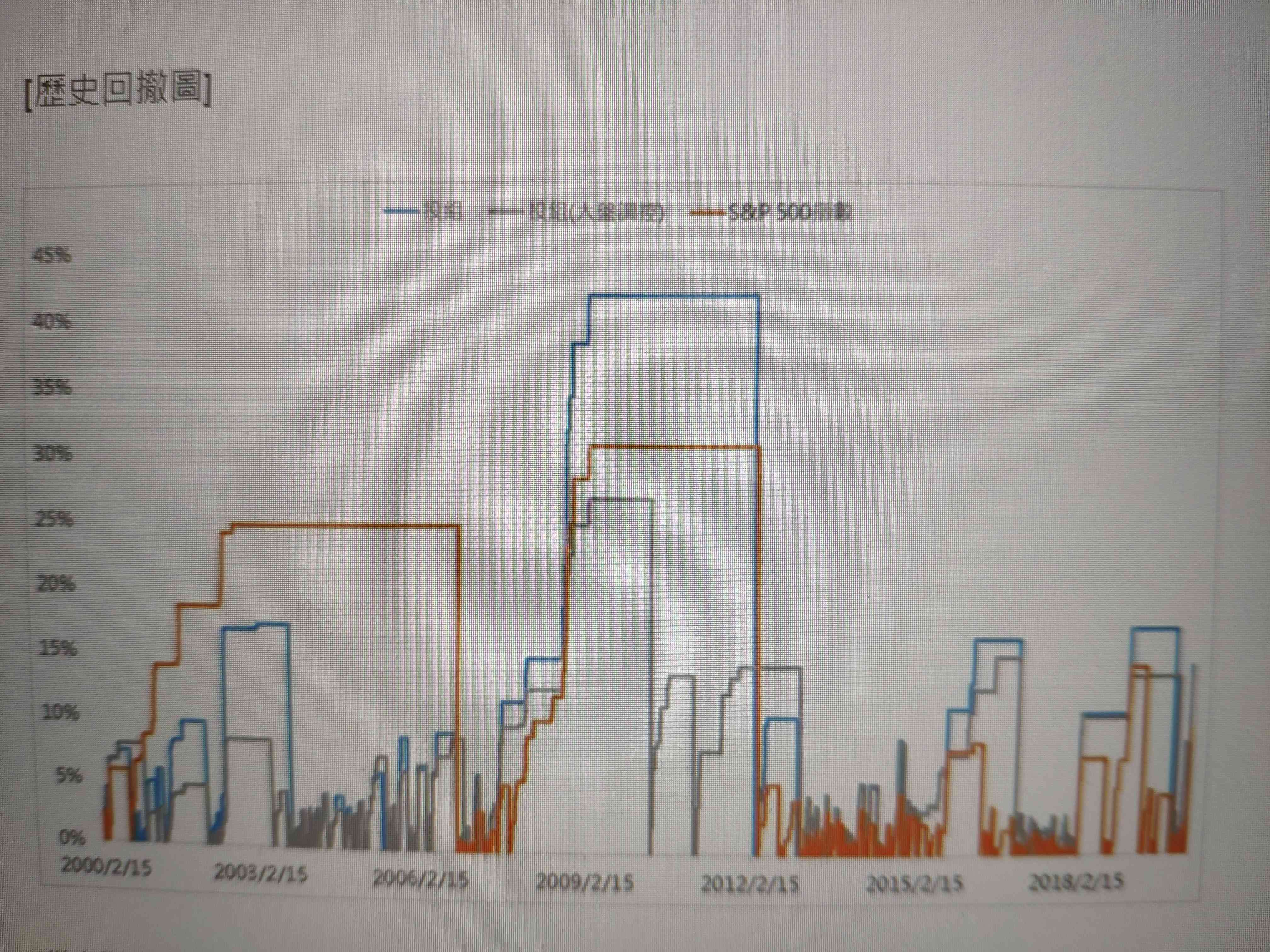

[历史回撤图]

从上图可以发现,于大部分期间,如果没有大盘的调整机制,投组的回撤幅度会大于S&P 500指数,不过这也说明了报酬与风险的对称性。但如果增加大盘的调整机制后,回撤的幅度及期间都有显著的改善,表现也大多数来的比S&P 500指数好。

(注)这里的数据是用季结算。

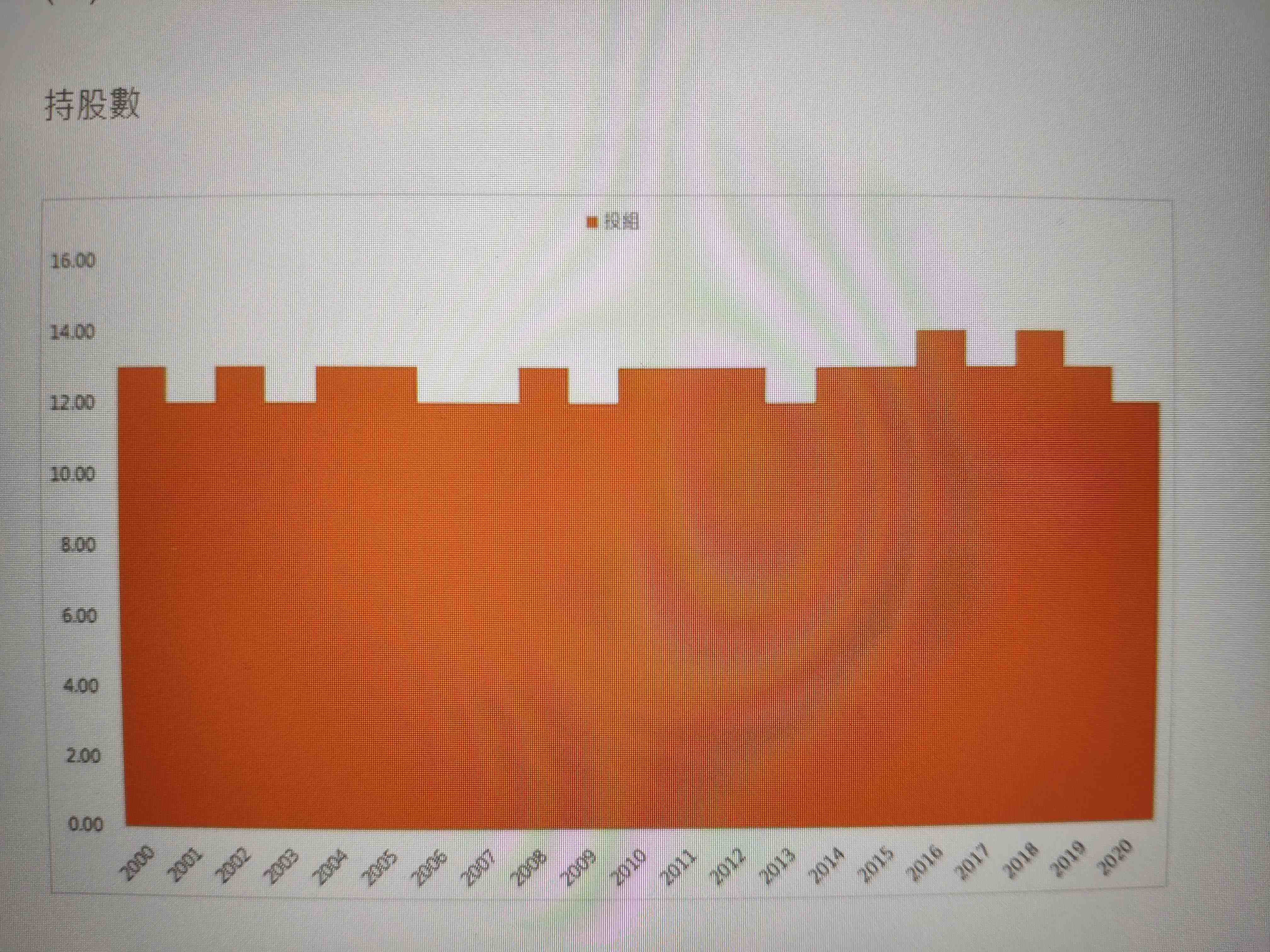

持股数

总结:

这一个简单选股的方法与逻辑,并不能证明未来也一定有效,我们只是用更精确的方式选择相对好的绩优股,在这些好学生当中,我们用数据去进一步确认在过去20年的确是有不错的绩效。

在风险控管上,或许用200日均线在某些行情震荡的时刻会影响策略的绩效,但在股市崩盘期间,至少要能够降资产净值的波动程度,并期望在真正多头趋势展开时这些绩优股能战胜市场。(实际上在做真正资产管理时会做到更细)

整体而言,并不是只是单纯地用技术分析作择时进出,而是主要以有基本面支撑的方法去选择好学生,并作风险调控的部位控管。

作投资最重要的不只是选择标的,同等重要的是资金控管与部位调控。

另外,符合<为什么投资组合要分散风险>文章所说的,大概10-20只股票就有分散效果。过去平均的持股数为12只,每次调仓的周转率约为80%,受惠于现阶段大多数线上券商都免手续费的趋势,可以用接近零成本的方式大幅度的更换持股。

本文仅个人投资心得笔记,不构成任何形式之建议及推荐或招揽邀约,请独立思考进行投资决策 。

文章引用《B.D 金融趋势洞见》,团队成员背景累积超过20年国际股市投资&交易经验,曾任美国华尔街工作、大型金融机构交易员与避险基金经理人,并为CFA美国特许金融分析师。以「大数据的量化分析」的综合维度,跳脱框架思考,提供长期投资与短期交易者不同角度的视野。对文章认可的读者,也可在facebook上搜索B.D 金融趋势洞见订阅。

精彩评论