利益披露:本公司不持有文中相关股票,且未来72小时内无交易计划。

一、事件经过4月3日,伯克希尔哈撒韦向SEC提交的FORM 4表格披露其减持持有的达美航空与西南航空股票上了头条。伯克希尔哈撒韦2020年4月1日分别减持达美航空774.8万股、西南航空107.6万股;4月2日减持达美航空523.8万股、西南航空123.1万股。

二、只看巴菲特低价减持航空股新闻,不看减持量与持股比例数据而认定巴菲特错了,这是很不严谨的。

资料来源:https://www.sec.gov/Archives/edgar/data/92380/000120919120023268/xslF345X03/doc4.xml

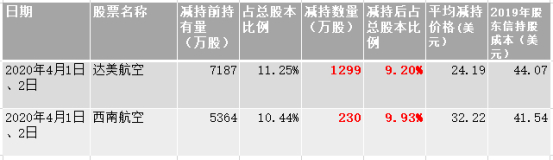

数据的特征很明显:减持量相差太大达美航空1300万股,西南联合仅为230万股;减持前占总股本比例都在10%以上,

减持后都在10%以下。说巴菲特半山腰抄底又割肉,巨额亏损、追涨杀跌的人这里面有两个问题要考虑下:

1.横向看,既然巴菲特是在割肉,那为什么两只股票割的肉量不一样?达美航空减持为1299万股,金额为3.14亿;而西南航空减持仅为230万股,金额为0.74亿?两家航空公司减持的金额相差4倍多。这明显不是割肉的行为,如果巴菲特认为自己错了,正常人是否会无差别的减持?

2.从成交量看,达美航空在整个3月份日成交额大部分都在10亿美元以上,其中3月25日成交量为21.85亿美元,巴菲特减持金额仅3.14亿,占当天最高21.85亿的比例为14%。如果他真的是割肉,他会愚蠢到在市场知晓伯克希尔卖出航空股必然大跌的情况下,仅仅卖出一小部分?等待价格大幅度下跌后再慢慢卖?为什么不多卖一些。

总结一下:巴菲特本来可以卖更多,但却只卖了一点;达美航空与西南航空减持股票数量相差近10倍,达美航空减持的多,另西南航空减持的少;达美航空与西南航空减持后持股都至刚刚10%以下。基于以上三点,结论很明显,巴菲特并不是半山腰抄底又割肉,他的目的很明显,只是降低持股至10%以下。但这个操作背后的原因可以有多种解读,

以下只是我们的猜测:

(1)根据美国证券法第16条,降低持股至10%以下,以后无需向SEC披露未来动向,伯克希尔以后再卖出就不需要公告,亦或是之后巴菲特再买入达美航空,重新变成持股比例超过10%的股东,他只需要在成为这样的股东之后十日内进行披露,于是他可以在不披露的情况下短时间内大量买入。

(2)还有其它的可能是巴菲特会收购一家航空公司,而反垄断法要求不能持有其它同业公司的股份超过一定比例(这种反垄断条款只是我们的猜想)。

(3)另外一种可能是配合美国政府一起低价注资航空公司,而这要求巴菲特先减持(我们不清楚持股数量是否会成为注资的障碍)。

三、之所以有上述的猜测是考虑到以下两点:就在三周前,巴菲特在接受媒体采访的时候,还斩钉截铁截铁的说,不会出售航空股。而几周后,披露减持至10%以下。这就很矛盾。巴菲特非常喜欢在别人恐惧的时候贪婪,获取低廉的价格。2008年在金融危机风雨飘摇的时候,处于次贷危机的美国五大投行,可以说是最危险的地方,贝尔斯登、美林被收购、雷曼倒闭。仅剩的摩根士丹利与高盛正在通过各种渠道求得生存。若没有获得新融资,等待他们的只有倒闭。正是在这种市场环境特别严峻的情况下,巴菲特出手了,以优先股的方式入股高盛,取得了回报。

巴菲特,一个生意人,这次会如何权衡?

四、对于航空业,他非常了解这个行业,且近几年来,巴菲特的投资重点更多的转向了资金密集型行业。且一个月前,他在接受采访时表示“美国企业是强大的,美国将在20年后依然发展并繁荣,航空、铁路、保险等公司在20年后会比现在做的更好”。

达美航空真的很赚钱,并且在杠杆率保持不变的情况下净资产回报率正在上升。2019年645亿总资产,155亿净资产,470亿营收,62亿税前利润(17-19年三年平均55亿),47亿税后利润,40%税前ROE,利息费用3亿(相较于负债来说很少)。而且这个公司在过去几年中是在变好的,2013年525亿资产,400亿负债,377亿营收,三年平均税前利润15亿,税前ROE20%,8亿利息费用。2019相较于2013年应收增长25%,利润增长260%;唯一的缺点就是公司的现金等高流动性资产占总资产2019年为4.3%,2013年为8.3%。价格方面,大跌前达美航空市盈率不到10倍,现在只有3倍。过去这么赚钱的一个公司,会以怎样的条款被私人收购或者公有化(两者本质都是注资,参考08年的经验:公有化之前肯定是先找私人注资),是不是一个好交易?

我们搞不清楚:注资需要多少钱(其中大头可能是达美航空一年最低成本的运营需要多少现金)?削减成本会遇到哪些障碍?如果注资,达美航空大部分股东要求的价格如何?疫情过后航空公司盈利能力恢复的速度如何?

我们慢慢观察,收集数据并学习。

声明:

投资有风险,本文的观点论述及观点分享仅出于传播信息的需要。内容仅供参考,不构成任何投资建议。

本文章版权为“查理投资”所有,任何媒体、网站或个人未经本公司授权不得以转载、链接、转贴或以其他方式复制发布/发表。已经本公司授权的媒体、网站或个人在引用时需注明出处为“查理投资”,且不得对本文进行有悖原意的引用、删节和修改。本公司保留追究法律责任的权利。

查理投资管理中心(有限合伙)成立于2012年11月,秉承“为客户持续创造高价值”的使命,以“价值投资”为理念、通过全面专业的基本面研究、跨市场的多行业配置,实现了长期优秀的历史业绩。目前旗下共管理17只境内基金和1只海外基金。公司最新动态以及产品最新净值请访问公司官网,或关注查理投资官方微信公众号“查理投资”。

精彩评论