本文要点:

云服务和订阅模式使得微软在过去几年里重获增长

从目前Azure的发展态势来看,微软很可能保持继续10%+的增长状态

微软长期估值合理,仍然有上涨空间

微软在过去两个财年的营收增长都保持在14%,像钟表一样精准。这背后的原因是因为微软从买断的商业模式开始转变为订阅的商业模式,这将会提供持续稳定的现金流。

14%的成绩比前一个十年的平均8.79%的复合增长率要高。

总的来说,下列三个原因会使得接下来的年份继续保持两位数的增长:

云业务的成功和该细分市场的整体增长

服务切换到订阅模式

包括Linkedin和GitHub在内的一系列成功收购

微软的财务状况很好,几乎没有什么短期债务,分红/每股盈利比为0.69,利息覆盖倍数为17。

由于很多业务现在既有2B,又有2C部分。比如Office365,和Windows业务。这两样业务转向订阅模式之后,由于2B的部分粘性极大,会继续为微软的营收带来稳定性。

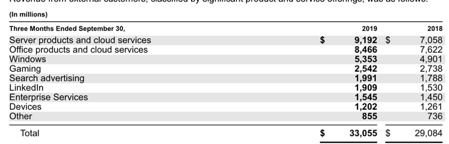

微软有着一个强大的产品组合:

2020财年一季度的财报显示,有超过75%的营收来自于微软的核心业务,但其他业务的增长潜力也很优秀,例如Linkedin的营收就值得期待。

微软一直在寻求好的收购机会。虽然有的收购拖累了公司的营收,但同时,一些大的收购表现依然还是不错的,比如Linkedin和Github。

在2019年,微软收购了19家公司,收购的重点是AI和软件服务。在云的商业化服务上,微软算是走在前端的公司。

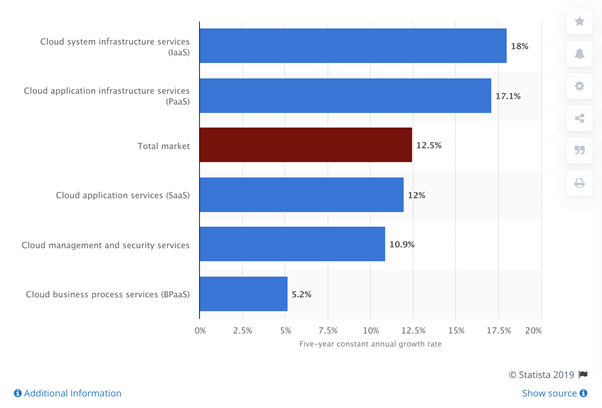

根据Statista的数据,从2018年到2022年,云服务行业的复合年增长率将达到12.5%。

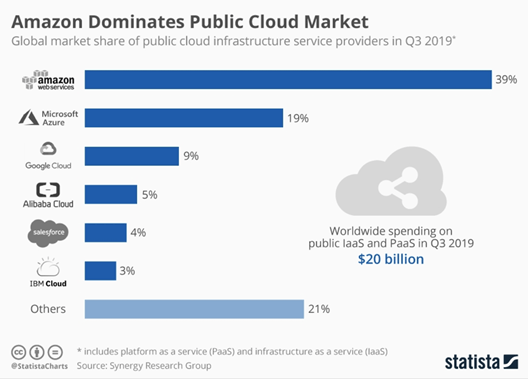

在我看来,微软最大的云服务对手不是亚马逊,而是谷歌。

亚马逊虽然市场占有率最高,但它还并未有像微软一样十分成熟的软件应用产品对应给其庞大的云服务规模。

谷歌则不同,它同样拥有很多企业级的软件服务。虽然目前占比较小,但是谷歌同样有机会赶超上来,现在整个云服务还是一片蓝海。

短期来看,微软的估值有点过高,市盈率在30倍左右。

由于微软收入的性质和可预测性,以及该公司确实支付了少量股息,我们认为贴现自由现金流分析最适合根据预期回报达到目标价格。

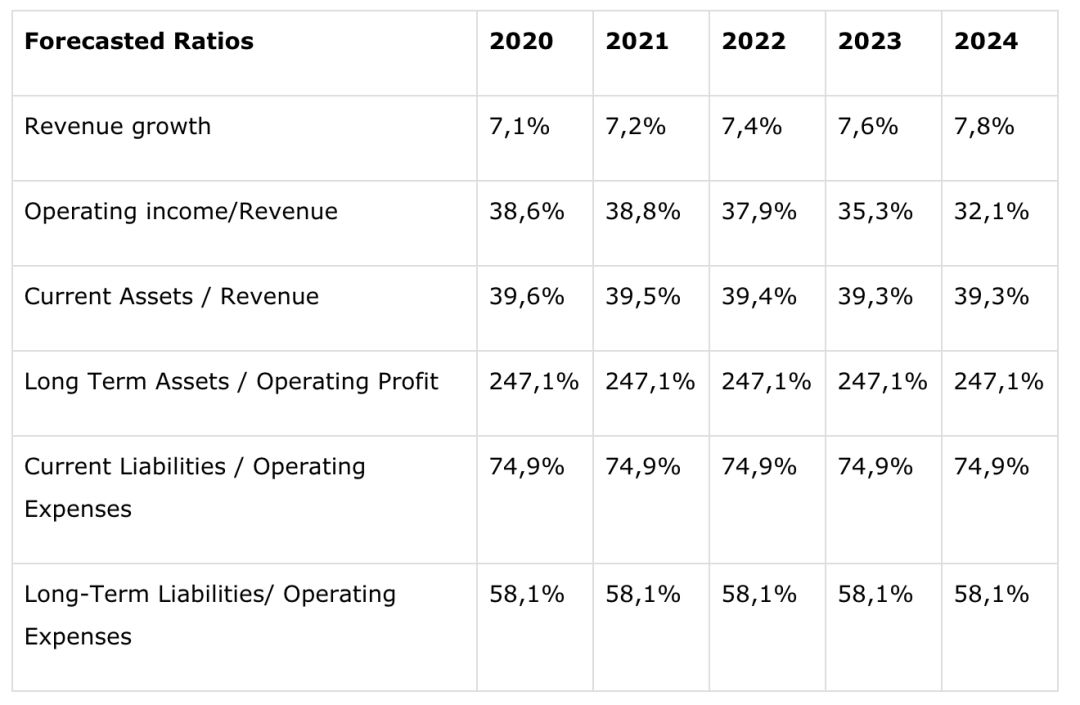

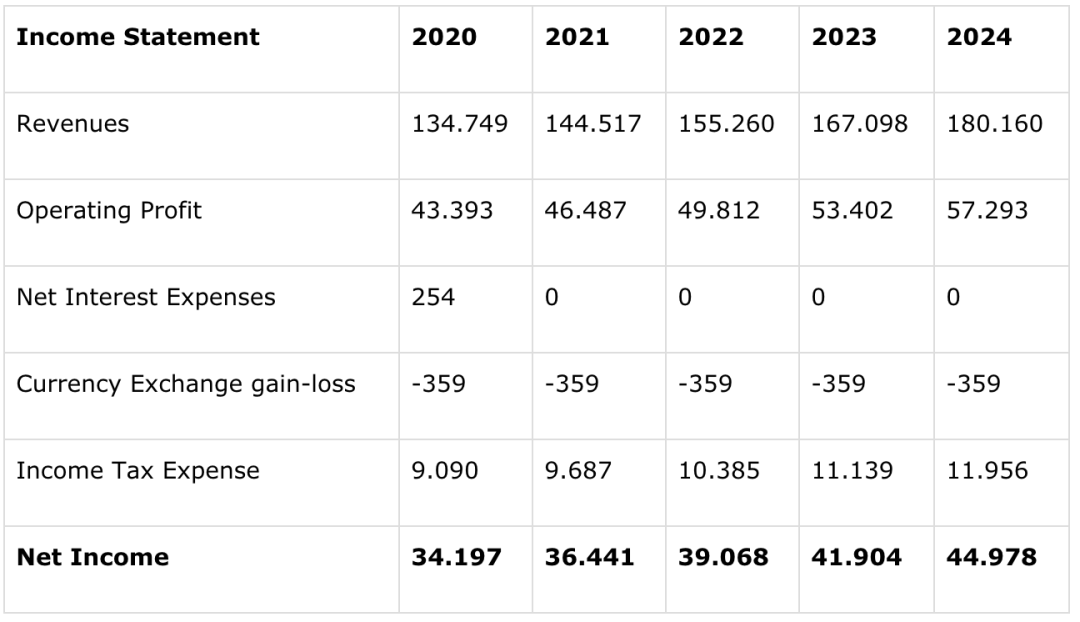

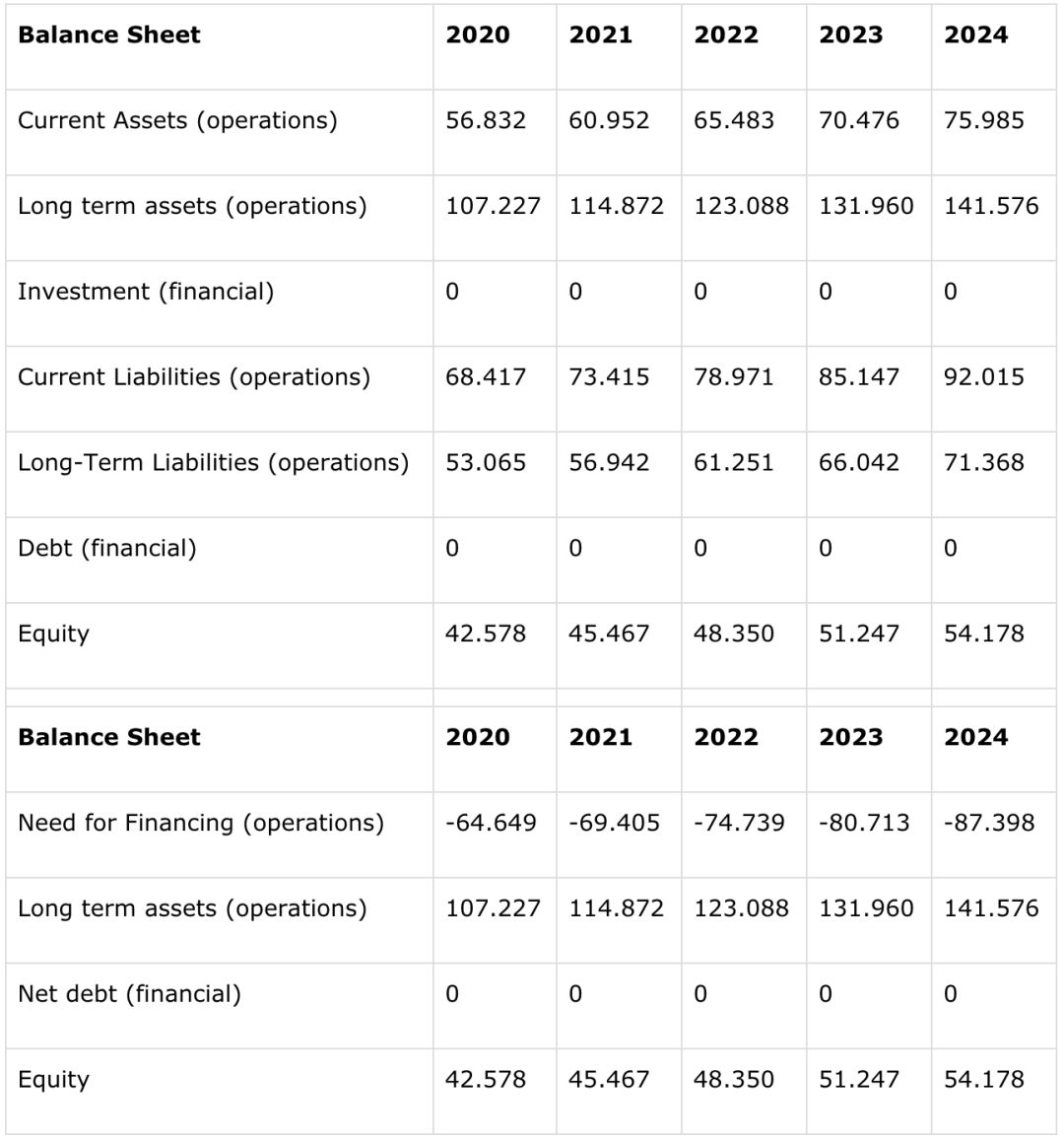

基于过去5年的业绩,我们采用趋势线分析法,得出损益表和资产负债表中每一行的比率如下:

估值:(假设使用与2019年相同的百分比(3.5%债务成本和2.2%投资收入)。所得税为EBT的21%,假设2024年后现金流的永久增长率为3.4%。同时,假设公司减少了对外投资,最大化自由现金流)

在6.65%的预期回报率上来看,目前的股价是合理的。我认为我们的这个估值数据是偏保守的,很可能低估了很多方面的潜在增长。

但你也可以看到,如果想要在微软的投资上获得更好的回报,你可能需要最好能在微软股价回调20%的时候买入更佳。$微软(MSFT)$

不管怎么说,这是一个同时兼具增长和优质资产的公司,未来仍然有不错的上涨空间。

本文作者不持有微软公司的股票。本文不构成任何投资建议,也不代表透镜社观点。

精彩评论