我记得以前看过一段话,大意是有人问巴菲特,你是价值投资吗?巴菲特说,世界上没有价值投资,因为在我看来,如果投资不是围绕价值,那就不是投资。

按照我的理解,投资是以获取企业内生性增长为出发点,投机是以获取股价价差为出发点,两者紧密相关又有所不同。这两年看着市场风云变幻,我琢磨着一件事,这个市场中到底谁才是价值投资者?

我们慢慢看。

第一个是前几天的新股,浙版传媒,开盘价是12.34元,第2天最高到16.28元,第3天放量大跌,今天是第10天,收盘价10.85元,是一个非常惨淡的新股。

新股因为刚上市财务数据不齐全,很难对企业的价值做出判断,中国的上市公司IPO的生活估值也很高,但是因为有炒作的恶习,所以就有了打新这门无风险套利的事情,我的原则就是不管可转债还是新股,开板就卖,没必要想太多,本来就是一个炒作的事情,想那么多干嘛。

第二个事情,忍不住说一下中国平安。下面这个最新数据是截止到8月4号,6月末是6月30日。

据兴业证券经济与金融研究院统计,2021年二季度,主动型基金低配保险板块,持股市值占比为0.2%,环比-1.08pct,相较沪深300低配1.77pct,保险持仓占比触五年最低点,个股持仓环比也普遍下降。环比来看,基金对中国平安、中国太保、新华保险持股数量环比下降73.5%、75.4%、59.2%,持仓市值环比下降78.4%、81.1%、61.5%。

再看单个公司的仓位,基金在保险板块绝大部分持仓为中国平安,比例为 0.21%,其次为中国太保,持仓0.05%,均显著低配。其中,中国平安在经历去年下半年的增配后,今年上半年被减配明显,中国人寿则并未出现在二季度公募基金重仓股中,各个股票的持仓比例均处于历史最低位。

这个幅度堪称清仓式减持,我们再把部分基金出于行业配置的角度保留了一点股票扣除,从主动型基金的角度看,已经全部清仓保险股。中国平安的寿险、财险、平安银行、平安好医生、金融壹账通、平安医保科技和汽车之家都是国内各个细分行业的优质公司,我们看中国平安是总市值第七的公司,但是基金持有的市值才228亿,占比2.32%。

国内机构一致性清仓这样一个在中国具有重要影响力的公司,我炒股十一年,是第一次见。

与此同时,外资在不断买进。香港联交所最新资料显示,2021年7月27日,贝莱德增持中国平安(02318)463.5768万股,每股作价66.4967港元,总金额约为3.08亿港元。增持后最新持股数目约为3.74亿股,最新持股比例为5.03%。

一家外资公司持有的中国平安股数就是整个基金行业的两倍多,以后要不就把外资套死,要不就是国内基金公司抬轿,没有第三条路。

第三、汽车行业迅猛发展

我们看几个案例。长城汽车过去十年的净利润是38.36亿、39.87亿、38.89亿、42.98亿、103.54亿、76.52亿、77.17亿、79.87亿、55.19亿、33.12亿和26.33亿。2020年的净利润和2011年相近,现在的股价是63.39元,2011年年末股价是3元,翻了20倍。

再看福耀玻璃,2020年盈利为23.04亿,这是2014年的盈利水平,当前股价为54元,2014年年末为9.14元。

很多人会说,投资投的是未来,过去不算什么。但是让我们再次回顾一下巴菲特的话:不要投资带轮子的行业。

为什么呢?因为这些行业存在垫脚尖效应,大家争相进行技术研发,大量的盈利成为限制性盈余,只能再投资,但是技术本身不能形成护城河,企业的盈利长期是震荡的。

在电动车领域,因为核心的能源系统解决了,汽车行业的门槛大大降低,大家比拼的是设计能力和市场开拓能力,我认为行业的盈利环境是恶化了,大多数的行业是赚不到钱的。

在第二季度共有1371只基金重仓了宁德时代,而当时全市场股票基金+偏股混合基金一共只有3100只(含指数基金),这是非常极端的行情。

第三、军工行业

说到自由现金流的事情,我想到了军工,今天盘面上看,军工股逆势大涨,航天彩虹、中航电子、新研股份等多股涨停,中航西飞、航发动力等集体大涨。

军工企业有几个特点。第一,不赚钱,我们看航发动力,过去十年的净资产收益率没有大于8%的,近几年徘徊在4%左右,说真的,如果我是企业所有者,我宁愿把企业卖掉买银行股吃分红,也比自己辛苦操作做企业强。其他几家公司大家可以查一下。

第二个,估值非常高,一个增值效率很差的行业,市场在追捧,一直在追捧,好多年了。

第三个,自由现金流比较差。我们还是看航发动力,它的股权结构如下:

这是绝对的国有企业,这点没有疑问吧,而且这些国有资产卖出股票的可能性不大。从客户角度看,它只有一个大客户,它能从客户身上赚多少钱。

股东是我,客户也是我,我的两个子公司进行关联交易,大概是这个意思。

军工企业很难赚钱的原因在于,这些企业都是高投入研发的,那就需要批量生产才能降低成本,才有经济效益。比如说,我投资100亿研发出一个发动机,一台1亿,拿卖出去120台我才有可能赚20亿的毛利润,如果只能卖出去10台,一台卖10亿,我才能理论上不亏本。

量非常重要,但是对于军工企业,它的量是很难扩张的,我们看美国和以色列的军工企业就很赚钱,因为可以卖全球,可以逼着盟友买,可以自己挑拨战争,可以自己参与战争。这些因素我们都不具备。

在销售端,军工企业是很难赚取经济利润的。在企业经营层面呢,如果企业成功研发出一个产品,很受欢迎,赚了很多钱,会怎么样呢?会继续大手笔研发新的项目,会改善员工生活,但是分红给股东的有多少?

这个行业的限制性盈余非常大,自由现金流很低,我们看看军工企业,有几个企业是可以通过分红给股东回报的。

这样一个行业,多年来屡屡被炒作,我也是醉了。而有能力炒作的市场参与者,只能是机构,散户在里面也就是跟风,幸运的赚了点,手脚慢的,看错的,就上供啦。

第四、直接聊基金

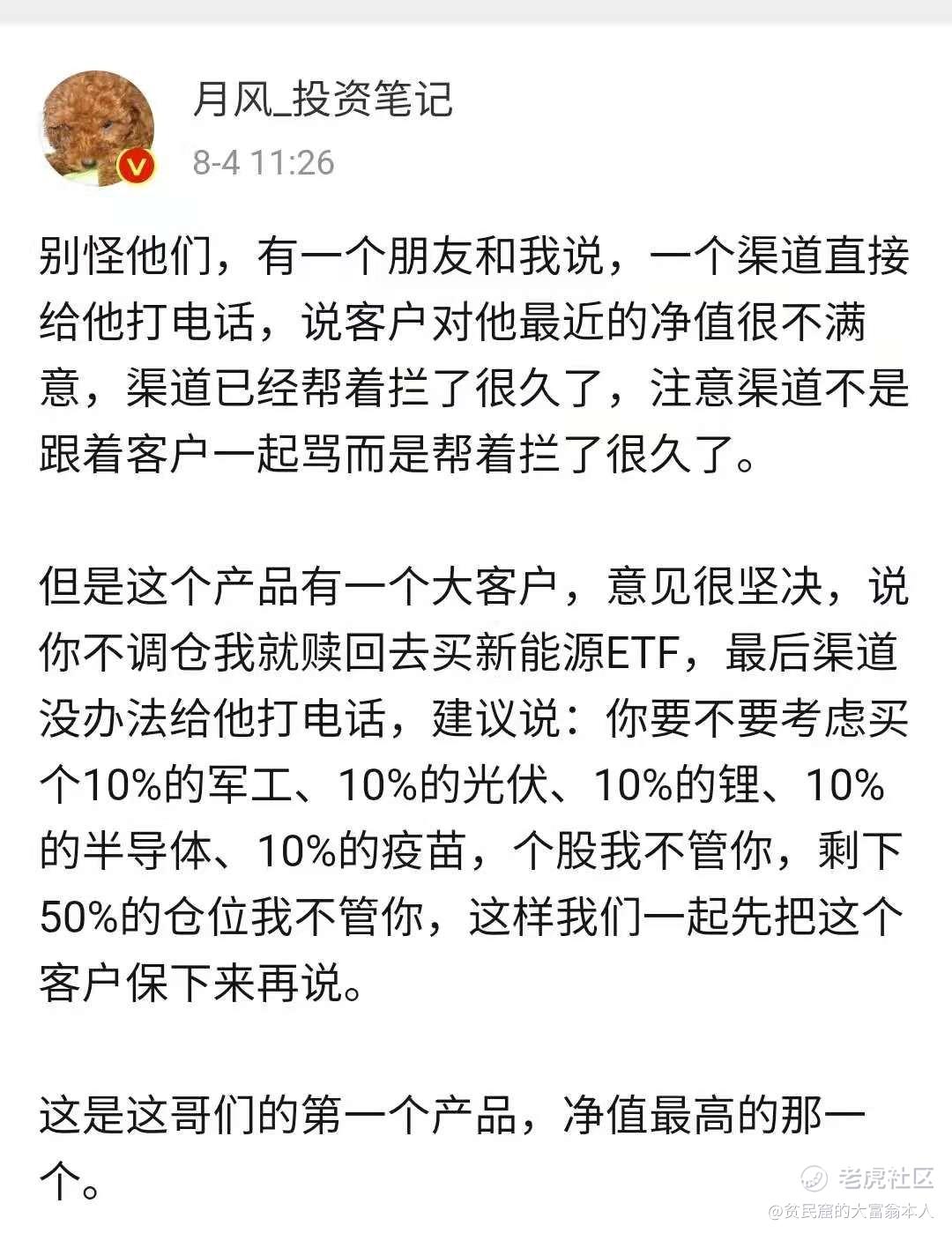

8月4号,沣京资本基金经理吴悦风在微博透露,不少坚持传统估值框架的基金经理昨天转向了赛道股,另外,还有客户要求基金经理买入新能源,不买就赎回。

我们看一个代表,赣锋锂业,截至7月30日,赣锋锂业A股股东数为141846户,较6月末的184567户下降23.15%,降幅目前居所有可比公司之首。在7月股东户数下降过程中,赣锋锂业股价屡创新高,月线涨幅达61%。

这意味着什么呢?这意味着都是机构在高位买。

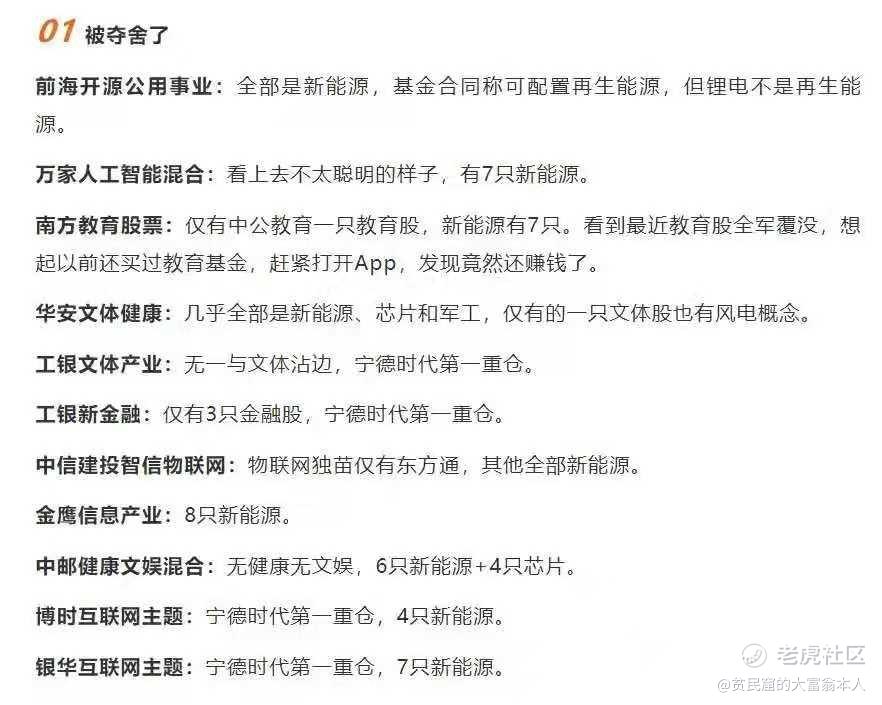

我们再看一张照片

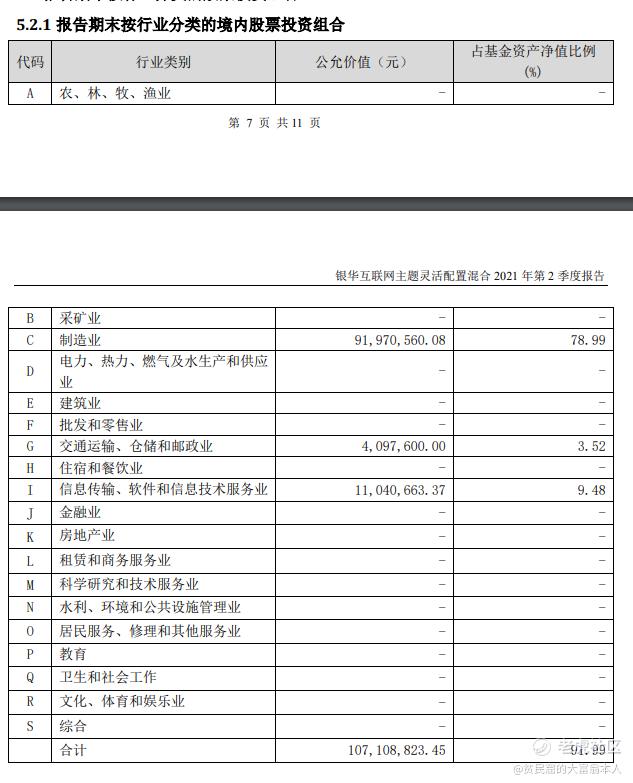

处于好奇以及实事求是的态度,我查了银华互联网主题灵活配置混合型证券投资基金2021年第2季度报告。

在报告中,基金公司说:基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

投资目标是:本基金深度研究互联网发展带来的投资机会,通过投资受益于互联网改造的传统产业和互联网时代兴起的新兴产业的优质上市公司,在严控风险的前提下,追求超越业绩比较基准的投资回报,力争实现基金资产的中长期稳健增值。(谁能给我解释一下互联网行业是如何改造宁德时代的?)

基金的投资组合比例为:股票资产占基金资产的0%~95%,其余资产投资于债券、资产支持证券、货币市场工具、银行存款(包括定期存款和协议存款)、股指期货、权证等金融工具,其中投资于本基金界定的互联网主题的上市公司股票和债券不低于非现金基金资产的 80%;本基金持有全部权证的市值不超过本基金资产净值的 3%;本基金每个交易日日终在扣除股指期货合约需缴纳的保证金后,保持现金或者到期日在一年以内的政府债券投资比例合计不低于基金资产净值的 5%。

注意这里的混合型基金股票最高持仓可以高代95%,扣除流动性要求,就是可以满仓股票的,千万不要以为混合型基金风险就比股票型基金低了。(考基金从业资格证时间久了,记不清书上对混合型基金持仓比例的要求,95%是否合规?求解答)

业绩比较基准:中证互联网指数收益率×50%+中证全债指数收益率×50%。

我们看从2015年成立以来,该基金的业绩一直波澜不惊,但是在2020年5月份之后业绩一路飙涨,作为一个主题型基金,这样大幅度、长期偏离业绩基准,真的好吗?

在投资分析中,基金公司说:本基金在季度初期比较谨慎,担心流动性收缩的持续预期对估值的影响,但在 5 月中旬以后,我们及时把握住了大宗商品价格回落、美国基建刺激方案通过带来的流动性预期的拐点,大幅提升了仓位,并优选了景气度持续超预期的电动车和半导体作为加仓的重点,在二季度取得了较高的收益。(看收益图,二季度曲线飙升)

展望三季度,市场仍然处于流动性宽松的背景下,大概率仍处于估值提升的趋势中,本基金将继续积极操作,在科技创新的大背景下,围绕业绩成长的确定性,构建投资组合。除了继续看好电动车、半导体等景气度持续高涨的子行业,人工智能带来的跨行业应用、创新家电和物联网、即将走过景气拐点进入上行区间的光伏行业都是本季度看好的投资方向,本基金将坚持成长创造价值的理念,客观评估景气、质地、估值的平衡,构建攻守兼备的组合,为投资者创造价值。

这里选择的理由是景气度持续超预期,行业是电动车和半导体,三季度打算继续干。谁能解释一下什么叫做景气度超预期?这不就是根据业绩预期炒股吗?和我们日常理解的价值之类压根没关系。成长创造的价值恐怕是成长驱动股价上涨带来利差的价值吧,赤裸裸的投机。

根据投资的行业分析,这个互联网主题基金持有的制造业占比高达78.99%,信息传输、软件和信息技术服务业仅仅9.48%。

我倒是很想让基金公司帮忙数一数前十大持仓有几个互联网公司?

在最新的基金产品资料概要中,基金公司说,基金产品资料概要信息发生重大变更的,基金管理人将在三个工作日内更新,其他信息发生变更的,基金管理人每年更新一次。那么这就意味着基金公司没有对自己选股严重偏离投资目标做出任何解释和提醒。(编制日期:2021 年 5 月 25 日、送出日期:2021 年 6 月 24 日)

现在基金赚钱啦,你好我好大家好,如果亏了呢?能不能组织维权?

我们知道基金是以契约精神为基础的,基金合同是约定基金合同当事人之间权利、义务的法律文件。

在银华互联网主题灵活配置混合型证券投资基金更新招募说明书中,基金公司对互联网行业进行了清楚的界定:

本基金将以下几类上市公司界定为互联网主题的上市公司:1)为互联网发展提供支持的设备提供商和内容提供商,分布于通讯设备制造、移动终端制造、电信运营商、软件和系统开发商、影视传媒、广告代理等行业;2)利用自身的资源优势,与互联网深度融合,积极搭建互联网平台服务于自身或客户,实现客流、信息流、物流、资金流的优化配置,改造供应链,重塑商业模式的产业互联网企业,分布于制造业、商贸行业、物流业、金融业等产业;3)积极运用互联网工具优化销售渠道、推动品牌建设、提高经营效率的企业,分布于消费电子、家用电器、食品饮料、服装服饰、农业、医疗保健、教育等消费和服务型行业;4)其他受益于互联网发展而产生的新业态和新商业模式的上市公司。

宁德时代是属于哪一种类型呢?阳光电源是哪一类的?

如果一只基金可以无视契约精神,无视基金合同,随意购买股票,那就好玩了。

我就可以开一个大富翁基金公司,发行大富翁白酒主题基金,吸引对白酒感兴趣的人购买,大富翁银行主题基金,吸引对银行感兴趣的人购买,发行大富翁基建主题等等,我发它几十个基金,加起来总能筹集不少资金吧。

然后这几十个主题基金,肯定有一个表现特别好,那我就把这个基金和它的基金经理包装成明星产品和明星,进行大量的宣传。我把其他的主题基金股票都买了,都去买这个基金的成分股,这个基金是不是会继续表现好?其他的主题基金是不是也沾光了?

那我继续发行基金,叫什么名字不重要,怎么发行无所谓,只要筹集到钱,就继续买明星产品持有的成分股。

大家看,这个过程是不是有些眼熟?再想一想,这是不是就是庞氏骗局?如果是,那么谁会是其中的受害者呢?谁是其中的获益者呢?

但是你要以为这是基金公司搞的鬼,那只能说对了一半。

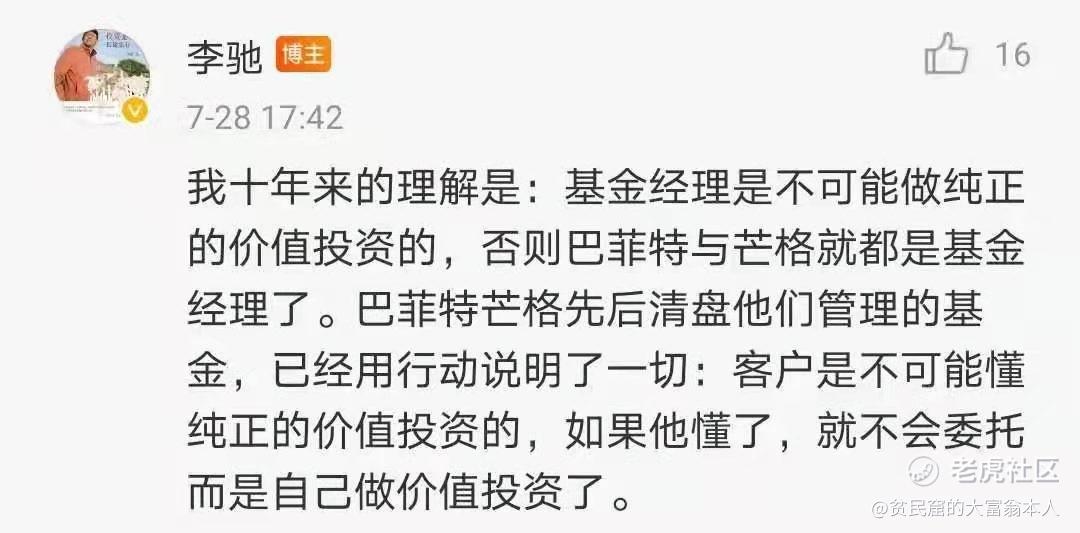

清仓中国平安,杀入新能源赚了一大笔的李驰,认为自己的客户是不可能懂纯正价值投资的,但是购买他基金的人都是冲着他是价值投资者去的,是不是很嘲讽?

这一波畸形的市场我认为就是首先基金公司按照互联网流量的思维进行造神,很多投资的小白看到基金涨这么多开始购买基金,基金公司募资资金,继续造神,小白的基民继续买进,并提高自己的预期,他们认为:买基金很赚钱,基金经理很牛,做价值投资的不可能亏钱,可以一直赚。

最后大势已成,基金公司想换赛道都不行,基民不答应,业绩不好就爆炸,认为基金经理是时间的炮友而不是时间的朋友。

但是哪个基金经理敢于承诺每年获取二十,三十的收益呢?没办法了,骑虎难下,只能一边死守仓位,一边降低投资者的预期,一边寻找新的赛道,一边限制买进。

这个过程还有一个重要的参与者,那就是监管层。

正是违规操作的基金经理、不懂投资见利眼开的小白、装聋作哑的监管,基于基金这么畸形的发展,畸形的发展带来基金当前无与伦比的市场影响力,从而造成畸形的股票市场。

现在怎么办?监管,直接蹦,不监管,却也很难持续下去了,继续陷入不管就乱,一管就死的情况。

这里的受害者只能是基民,以及部分摇摆的投资者,不可能再有其他人了。

我们知道在港股市场中有个名词叫做“老鼠仓”,意思是这种作弊操纵股价是见不得人的事情,但是在我们市场,多少公司借着“市值管理”的由头,上市公司和基金公司紧密交流呢?为什么公司股价一跌,公司马上召开会议,急得不行,且邀请的是有天量资金的基金公司,中小投资者处于明显的信息滞后处境。

中小投资者不甘于被围猎,也就开始打听消息,现在全市场就变成了谁能提前知道消息,谁牛逼,形成了稍有监管方面的风吹草动就胆战心惊,哪怕是职能部门的日常工作也被肆意解读,因为他们知道他们是怎么赚钱的,知道自己的风险是在哪里。

他们唯一在乎的就是信息,能不能提前知道,然后在高速行驶的列车上一边欣赏风景,一边紧密观察车上的乘客以及车辆的行驶情况,保证自己在情况恶劣的时候可以第一个跳车,获利了结。

投资十一年,这两年从“赛道”这两个字出现我就发现遇到了最畸形的市场,这也是对纯正价值投资者最严重考验的时候,只有深刻理解股价下跌只会增加收益,意志坚定的投资者才能经受住,才能获取受益终身的经验。

精彩评论