鉴于“能打能抗6人组”组合消费为主,估值较高。2021年4月底,我开始定投“不动如山的稳健低估组合”。

目前持仓:45%中证500加强、30%中概50 、17%沪深300加强 、8%中证1000加强。

——整体策略:定投低估、roe趋势性上行的宽指,高估时卖出(80%百分位以上);

——沪深300的pe在12左右,10年的pe百分位50%时,定投买入;

——中证500,定投结束,9月13日,中证500最后一次定投;

——中概50:定投中,当日下跌2%卖入,已买入5万(9月8日、9月9日、9月14日)。

组合目前盈利3.5%,每周定投1-2次。

今天重点说说为什么中证500定投暂停。

自从7月18日发文《中证500,一路向北》文中已有2个月,估计大多数人是挣钱的。为什么今年白马业绩普遍承压,而中证500指数成分股盈利增长这么高呢?

查询一下中证500的行业组成,其实就能明白。它是一个资源11.1%(金属&矿)+9.7%化工+电器设备6.1%+电子设备5.3%+半导体5.3%+航空国防3.8%的股票组合,以上行业占比41%。

上半年,周期股(石油、煤炭、化工)涨幅惊人,每股收益提升,股价翻了一番,pe还是在低位,有的甚至比年初还低。半导体、国防、电子设备,也是一直涨,这里面既有上半年营收利润的提升,也有行业前景的想象空间。

之前我从pe角度看,觉得中证500极端低估,10年pe百分位是9.6%。近日,顾虑到中证500的成分股有一定的周期性,我又用近10年的pb百分位看,当前PB=2.2,大约在40%分位点。实际上估值不算极端低估。(见图1)

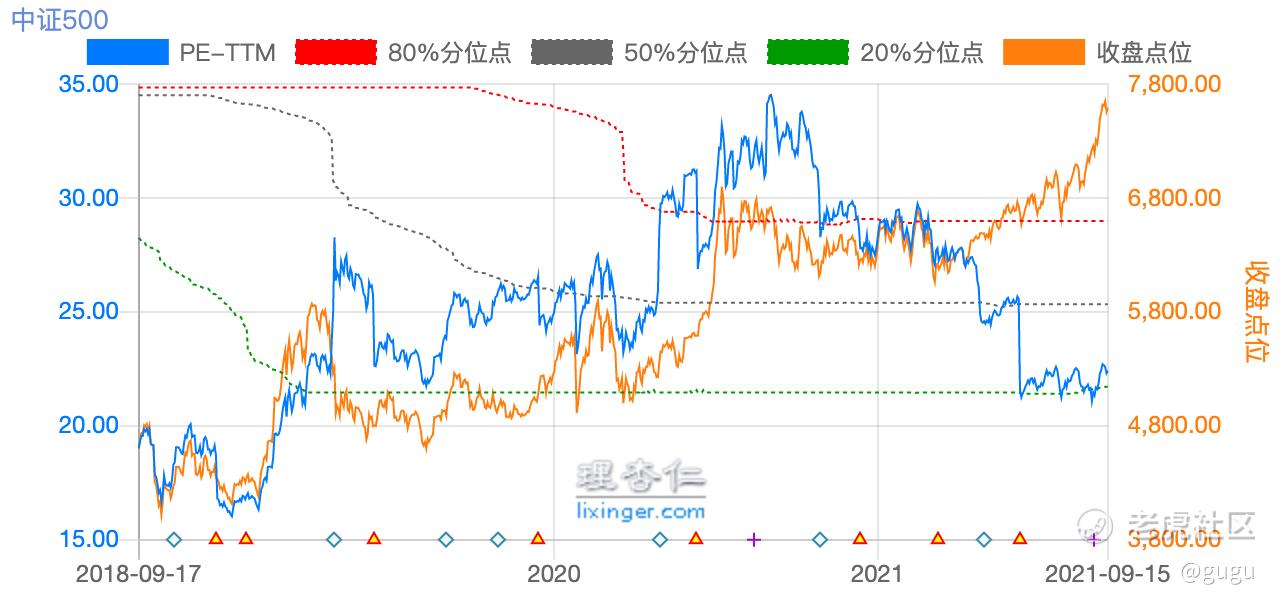

搞明白这个问题,也让我一直的疑惑找到答案。今年4月下旬开始,中证500pe(蓝色线)向下,股价(橙色线)上行,二者严重背离,不符合常识。(见图2)。股价越涨但是pe却不断降低,二者的背离有2个原因。

原因1:4月下旬,1季报陆续披露,中国的经济中偏工业和上游产业走出疫情影响,相对于去年1季报,很多公司盈利极大改善。即便个股股价不断攀升,剔除了2020年1季报的影响后,最近4个季度的每股收益提高,TTM市盈率下降了。这是第一根竖线。

原因2:6月15日,有一次大规模的成分股调整,直接导致pe从25降为21。移除欧普视康、人福医药共49个高估值的标的进入沪深300;同时接受50个被踢出沪深300的标的,例如宇通、宁沪高速、五矿资本等。中证500的泡沫进沪深300,沪深300的沉淀回中证500。这是第二根竖线。

考虑到很多成分股明年的增长不会那么出色,留出一定的安全边际,中证500不再继续定投,继续持有。

这件事,从资金面层面也可以理解。沪深300太贵,股价的涨幅高于企业盈利增速,300个公司的价值过度挖掘后,投资者也只能向下寻找更好的投资方向。从这个角度而言,在沪深300的高估泡沫被挤掉前,中证500可以一直持有。

精彩评论