$小米集团-W(01810)$ 大跌其实并不意外,因为市场对21年Q3这份财报的期待本来就很低。二级市场其实早早地就开始反应,只是当真的面对这样的结果时,投资者仍然觉得投资小米的性价比不高。

这份财报究竟告诉了我们什么?

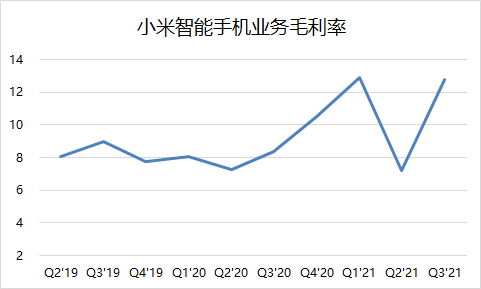

如果用乐观的眼光来看,有两点是值得肯定的——一个是毛利率提升;另一个是以MIUI为基础的互联网服务业务增长喜人。

小米的毛利率在这个季度继续上涨,其实它也是芯片等原材料上涨周期中的受益者。虽然财报中也说明,一定程度上的季节性促销让利因素消失也提振了毛利率,但更重要的还是原材料与成品的价格差导致的。因为在会计报表上的“先进先出”原则,会一定程度在原材料涨价周期给硬件成品生产商一定的“毛利润加速”时期。

另一点,则是由于高端机型的售卖超过以往。其中海外部分占了很大比例。今年前3个月,全球中高端手机全球出货量将近1800万台,而2020年全年则1000万台。这也让智能手机整体平均出货价同比增长6.6%。终端售价上升,成本又是按低的算,自然毛利率提升明显。只不过这也的数据给未来几个季度同时带来压力。当原材料价格回归正常之后,毛利率水平可能有一定回落。

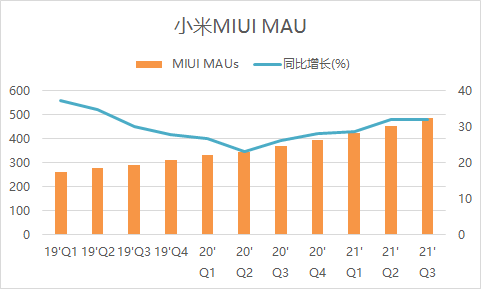

当然,比起硬件部分,互联网服务一直是小米更愿意讲的故事。Q3的互联网服务业务总营收73亿元,同比+27%,其中广告收入在几个广告巨头增速下降的时候,依然保持了45%的同比增长;游戏收入同比增长25%。这些都与小米MIUI月活跃用户提高相关,至Q3末,MIUI用户达到4.86亿,同比增长32%。

而剩下的就是非常平庸或者无法满足投资者期待的部分

- 手机出货量下降,让出全球出货量老二的位置;

- IOT业务受到原材料短缺、全球海运堵塞的影响,增长也没有预期高;

- 利润率受投资收益的影响也大幅下滑;即便不算这部分的损失,由于研发、管理和市场费率增大,整体的运营利润率也远远不及预期。

现在这个时间点要如何看待小米呢?

没办法,对长期投资者来说,只能“等风来”。因为现在的小米,和19年的小米可不是同样的境地。

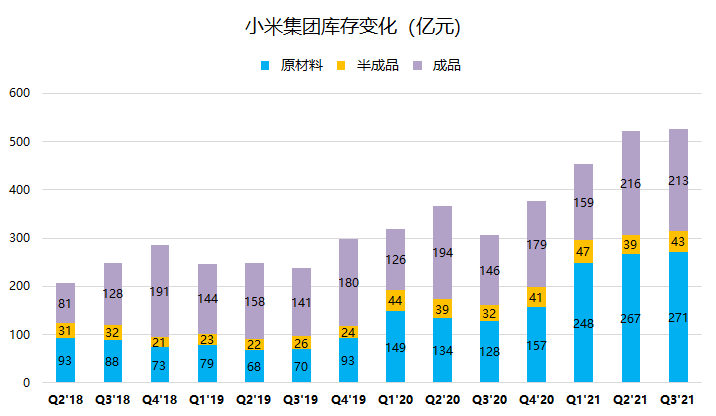

2019年Q3,小米也迎来一次“手机出货量下滑”的危机,可是市场对此期待却很高,因为那是在为5G的新手机让路。而更重要的是,当时小米的库存可是在大量消耗的,也就是说“清库存”效果良好。

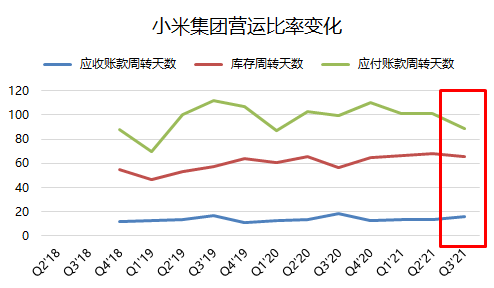

而现在,小米的成品库存也是越积越多。

这就不是清库存了,而是“库存积压”。而且通过应付账款和应收账款的周转天数来看,上下游的议价能力显然也出现了下降。

最主要的原因,还是手机以及IOT产品的竞争太激烈。

而打破目前糟糕困境的,无非就这几个方法:

- 等下一个爆款产品周期,或者行业性的技术革新;

- 参与新能源造车、元宇宙等概念吸引投资者注意;

- 加大双驱动的海外增长,坚持树立品牌;

- 继续大量投入线下和线上渠道,提高占有率。

虽然并不是都很靠谱,但是小米也不得不尝试。

短期内,我们的确没法看到更多的变局。

精彩评论