今年9月24日,证监会拟定了《关于加强注册制下中介机构投资银行业务廉洁从业监管的意见(征求意见稿)》。

《征求意见稿》指出,为加强注册制下证券公司、会计师事务所、律师事务所等中介机构(以下统称中介机构)投资银行业务的廉洁从业监管,提出了“不得将从业人员薪酬收入与其承做或承揽的项目收入直接挂钩”。有业内人士戏称,投行界的限薪令来了!

业界分析,《征求意见稿》出台的背景主要是,由于IPO中介机构承揽的项目,其发行规模和募集金额大,如证券发行承销、上市公司并购重组、资产证券化等投资银行业务,同时中介机构收费标准,通常与其发行规模和约定费率关联,因此发行费用的数额也较高。

例如,今年8月,十年来A股最大IPO中国电信在上交所主板上市。根据公开数据显示,中国电信在全额行使超额配售选择权后,募集资金总额为541.59亿元,其中,发行费用总额约为4.32亿元,也是今年目前为止,A股最高发行费用的项目。

从发行费用来看,中国电信并非历史最高,去年科创板明星股的中芯国际,发行费用为7.15亿元,成为2020年A股IPO项目中最高;另一方面从发行费用率来看,去年在科创板集资额1.08亿元的上纬新材,其发行费用为3752.53万元,占其募资金额的三分之一。

无论是明星项目,还是中小规模企业融资,发行费用动辄过千万上亿。由此看来,上市无疑是一件“很花钱”的事。

01

A股IPO发行费用究竟几个0?

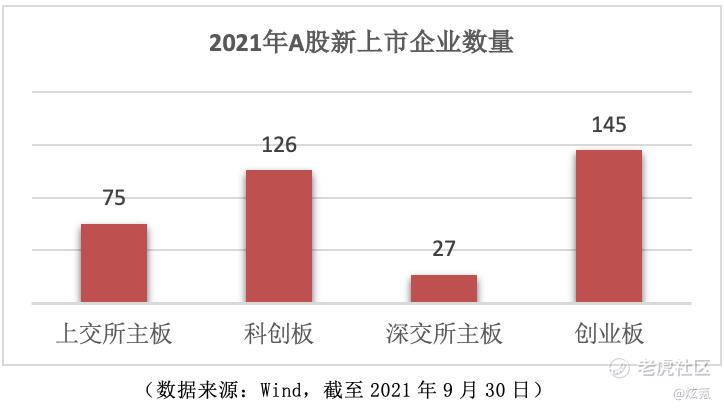

截至2021年9月30日,中国A股2021年新上市公司共计373家,其中,上交所主板75家,科创板126家,深交所主板27家,创业板145家。

在A股上市过程中,发行费用指发行公司在筹备和发行股票过程中发生的费用,主要指中介机构费用,包括券商、会计师事务所、资产评估机构、律师事务所、咨询机构、财务顾问、财经公关机构等所需费用。同时,发行费用也涵盖交易所费用和杂项支出。据各交易所规定,发行费用从募资费用中扣除,不计入公司当期损益。

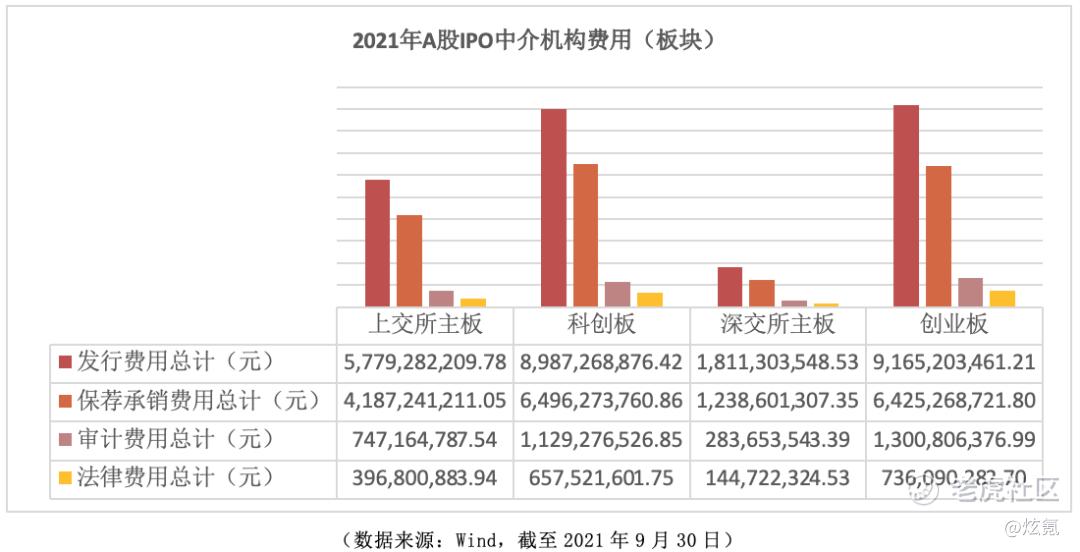

根据各上市板块的发行费用可以看出,上交所主板的平均单费7,810万元,科创板平均单费约为7,133万元;深交所主板和创业板的平均单费比较接近,分别约为6,709万元和6,321万元。整体来看,A股上市的发行费率区间约在4%至11%左右。

*注:中国能建发行A股股份换股吸收合并葛洲坝无募集资金,故发行费用和承销费用统计中,剔除中国能建项目,因此上交所主板新上市企业的统计数量为74家

据统计,券商保荐与承销费、会计师审计费、律师费为费用支出较高的前三项。

具体来看,保荐及承销费是上市公司支付给证券公司保荐人及承销商的费用,亦是企业公开发行中的最大的一笔费用。据Wind数据统计,到今年9月为止,A股参与完成IPO的券商机构有56家,主要集中在头部券商,如中信证券,海通证券,中金公司,中信建投等。项目承销费约在4000万元到6000万元左右,平均单费为4958.21万元;保荐及承销费率区间为3%至7%。其中,中金公司平均单费最高,可达8519.90万元。

其次,会计师审计费用居于第二位。据会计师事务所费用和项目数量评估统计,排名前三位依次为天健、立信、容诚,此三家完成今年新上市项目达170家,占比达到45.58%。前十家会计事务所中,其中介费用平均区间为610万至1152万元左右。其中,中汇和天健的平均单价较高,均超过1100万元。

发行费用中占比第三位的是律师费。据业务单数统计,前三名分别为中伦、锦天城、国浩(杭州)。位前10名的律师事务所,共计服务224家IPO企业,占今年上市总量的60%以上,其平均单费区间约为365万到831万元。其中,国浩(杭州)平均单费最高,达到831.06万元。

02

港、美股IPO发行费用与A股有何差异?

港股上市发行费率,与A股相比相对较高,通常超过募集资金的5%,有的小型公司发行费率甚至高达30%。截止2021年9月30日,共有72家企业在香港交易所主板上市,港股主板募集资金为105亿港元,平均每单发行费用约在1.46亿港元左右,发行费率约为4%。

其中,今年有6家超大型IPO项目,募资金额过百亿,分别为快手,京东物流,百度,哔哩哔哩,小鹏汽车,以及理想汽车。此6个项目的平均发行费用均超过2亿港元,以快手的发行费用最高,达12.77亿港元。去除6个超大型IPO项目,香港主板的平均发行单费在1.05亿港元左右,发行费率约为6%。其中,标准的保荐及承销费用为募集资金的3.5%-5.0%。

港股发行费用中,港股IPO律师费用高于A股IPO律师费。其原因是,据联交所要求,一家内地企业拟赴港股上市,需要聘请4家律师,分别为公司的境内和境外律师,以及投行保荐人的境内和境外律师,而在A股往往只要一家律所。据业内人士分析,一般境外律师费用为100至200万美元,而境内律师费用平均每家为200万-500万元人民币。

同时,港股的会计师费用与A股基本持平,但由于港股的会计准则与A股不尽相同,因此在赴港上市过程中,其合作的会计机构较多选择全球四大会计事务所,如普华永道、安永等。

除A股和港股以外,美股也是中国寻求上市所考量的重要板块之一,尤其是互联网和科技股,主要集中为纳斯达克和纽约证券交易所。

据不完全统计,中国企业在美国公开发行的平均单笔承销费用率为5.28%;标准承销费比例区间为为3%-5.5%。目前为止,阿里巴巴是目前中概股在美国上市承销费用最高的项目。据华尔街日报报道,其融资金额高达250亿美元,承销费率为1.2%,约3亿美元左右。

律师费用也是美股上市中主要支出。据统计,中国企业在美国公开发行融资的律师费用率平均值为0.62%,中位值为0.35%。会计师费用也与港股与港股发行基本无异。

随着中国监管机构,证监会和网信办加强互联网和科技的企业的网络数据信息安全的监管,美股的上市热潮暂时冷却。

03

决定IPO发行费用的几个因素

中介机构的费用支出是必须项,而上述中介费用的具体金额、比例,一方面是市场的通常惯例,另一方面也是协商的结果,其影响价格的因素也包括融资额、合作方的规模与品牌、企业基础情况决定的业务复杂程度、市场行情等。与此同时,企业寻求上市的交易所板块,也会成为发行费用的差异因素之一。

首先,企业的融资规模是影响发行费用的主要因素。在发行费用中,保荐及承销费用是与融资额相挂钩的,也就是说,中介机构保荐的融资额越高,其保荐及承销费用就随之增长。正如今年上交所迎来A股近十年来最大IPO,中国电信融资额达541.59亿元,负责其发行的6家联席保荐机构的总承销费及保荐费高达3.63亿元。而今年集资额最小的读客文化,在创业板募集资金总额为0.62亿元,其保荐承销费用约为0.15亿元。

可以看出,中国电信和读客文化,融资额相差近900倍之多,然而其保荐承销费用却相差30多倍,这与其保荐及承销费率有关系。

保荐及承销费率也是通过企业与中介机构协商约定。整体来看,保荐及承销费率具有一定浮动区间,从1%至20%不等。目前上交所主板、科创板、深交所主板以及创业板的保荐及承销费率基本持平,普遍在6%-8%。同时,保荐及承销费用一般有保底要求,所以对于集资规模较小的IPO项目,其费率相对较高。

第三,合作双方的规模和品牌,也会较大程度影响其费率的谈判。一方面,企业知名度较高的项目,保荐及承销费率相对较低,因为企业具有较好的议价能力。而对于一些发行规模较小或者企业品牌力较低的企业,其保荐和承销费率较高,尤其是一些企业希望聘用头部机构如“三中一华”,则认同较高的保荐承销费。

另一方面,中介机构的高品质服务和项目经验亦可拥有较高的价格和空间。遇到企业规模较大或者更具行业影响力的明星项目,中介机构为了获取成功以及增加经验值,也会适度降低费用比例。

以2020年登陆科创板的明星股“中芯国际”为例,募集资金532.3亿元,其保荐及承销费用为6.92亿元,保荐费率费率为1.30%,总发行费用达7.15亿元,甚至超过中国电信的发行费率。

同年,另一家在科创板上市的上纬新材,整体发行费用为3,752.53万元,其中保荐及承销费为2,264.15万元,其保荐及承销费率高达21.05%,募资净额仅为7,004.27万元。

从Wind数据来看,2020年,A股IPO总的发行费用达到306.62亿元,相较2019年度已翻倍。上市公司整体发行费率为6.52%,较2019年上涨1.28个百分点。截止2021年9月为止,A股IPO的发行费用达到236.50亿元,整体发行费率约为6.42%。

证监会也于9月30日发布《首次公开发行股票并上市辅导监管规定》,进一步加强辅导机构对于拟上市企业的规范公司治理结构、会计基础工作、内部控制制度情况。

相对于发行费用的“涨价”,监管机构更希望看到券商、会计师、律师能够归位尽责,共同维护资本市场有效秩序和良性发展。

精彩评论