说起国产手机品牌,大家可能都知道华米OV。

但是作为全球出货量第四的手机厂商传音控股,却鲜为人知。

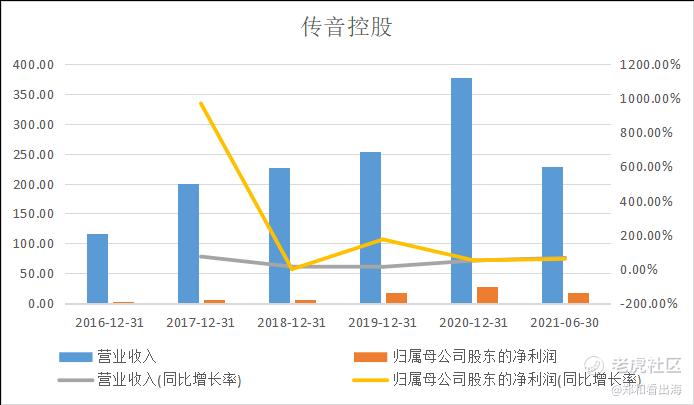

传音控股2021年中报显示,2021年上半年营收及利润均实现较高增长,2021 年上半年公司实现营业收入 228.53 亿元,较上年同期增长65.06%;归母净利润 17.32 亿元,较上年同期增长 58.71%;扣非净利润 15.50 亿元,较上年同期增长 65.03%。

虽然从财报看上半年公司营收表现不错,但是公司未来的增长却面临隐忧。手机业务作为公司的主营业务可能面临增长的天花板,传音能否开辟出新的增长曲线,营收占比较小的家电配件和互联网业务能否成为新的增长引擎?我将从以下四个方面帮大家解读一下。

- 传音的主营业务分析

- 传音为什么选择非洲作为大本营?

- 竞争加剧,传音的核心竞争优势在哪?

- 手机业务天花板在哪?传音的未来增长点在哪?

一、传音的主营业务分析

传音控股主要分为三块业务:手机业务、配件和家电业务和互联网业务、其他业务。下面分开简单解读一下:

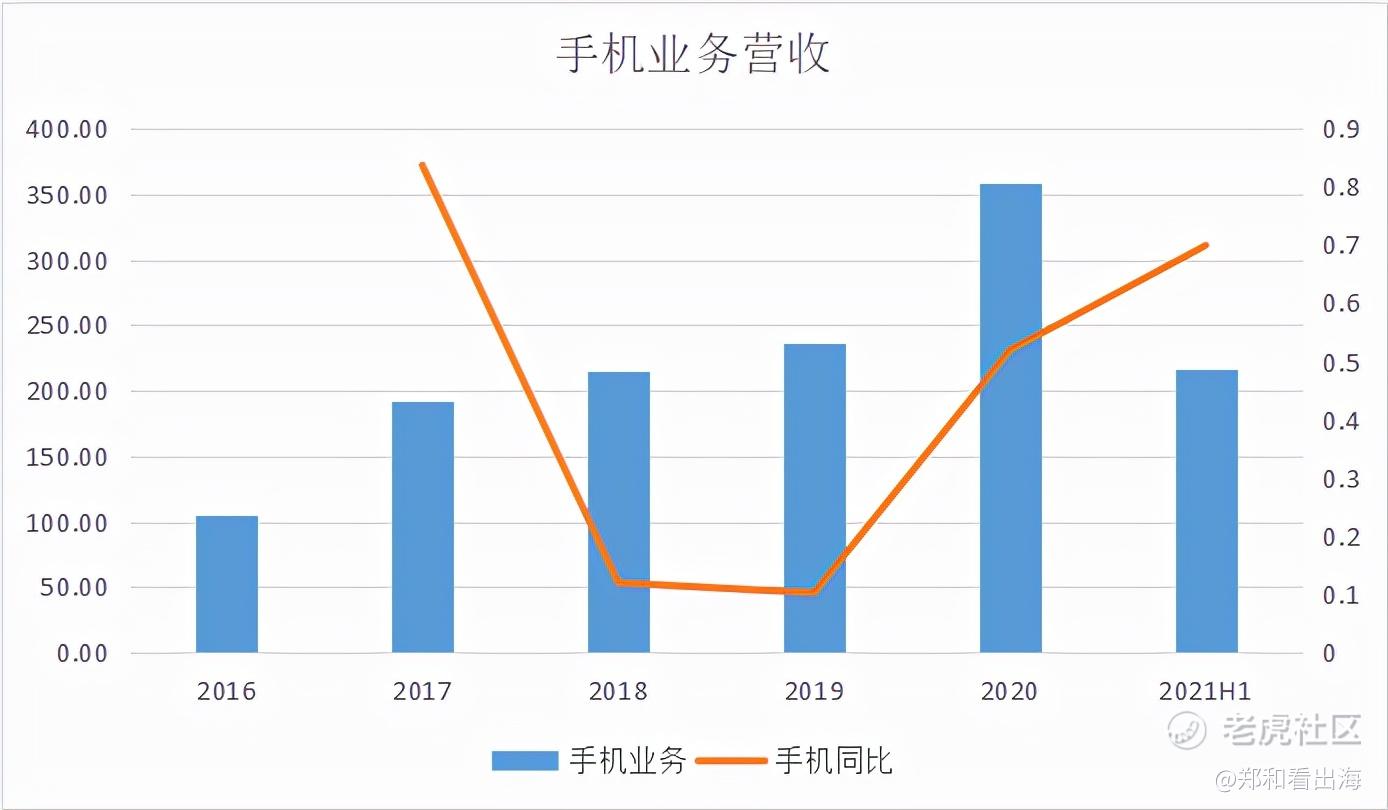

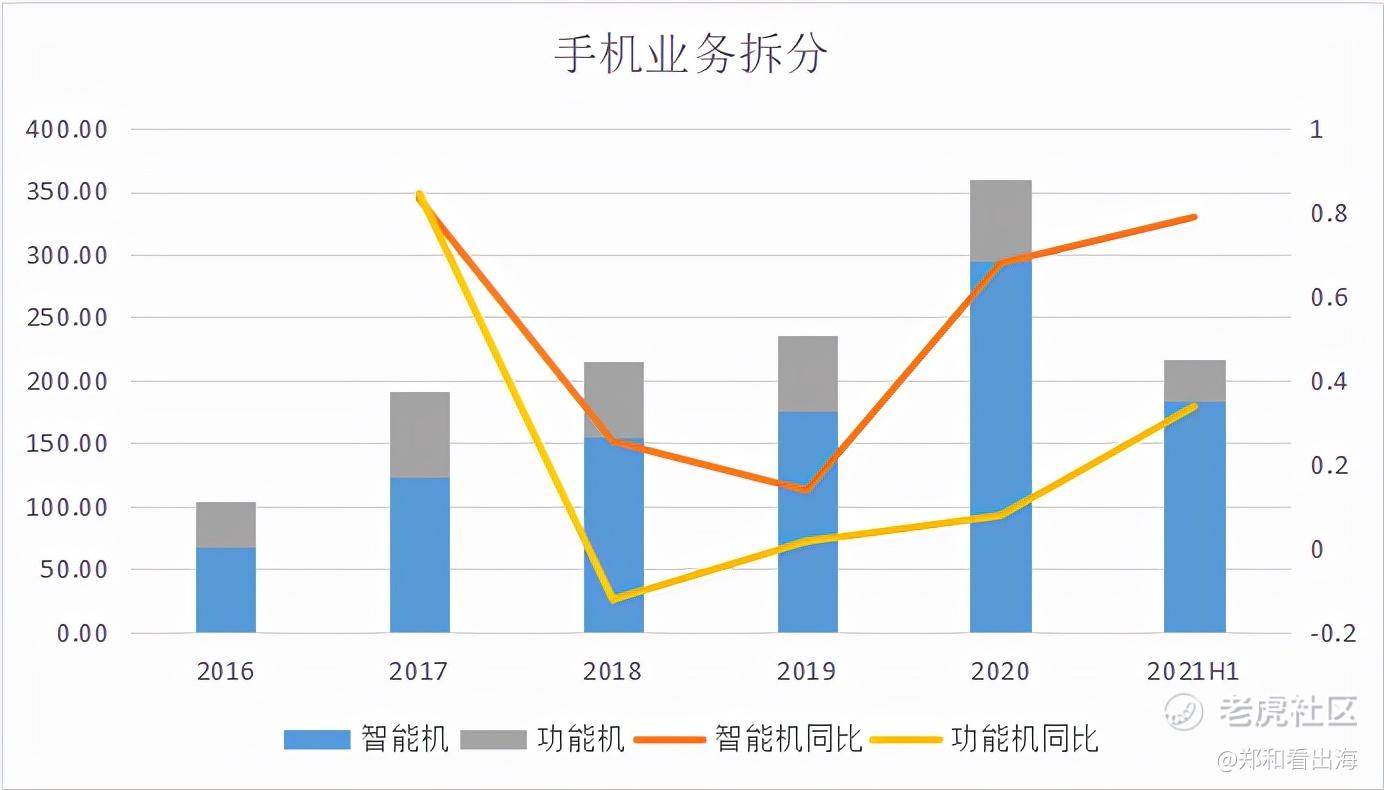

1.手机业务:智能机占比超过80%,上半年增速高达77.8%

手机业务是公司的基本盘,营收占比超过90%。2020 年手机全球手机出货量 16.1 亿部,其中智能机出货量 12.9 亿部,功能机出货量在3.2亿部。传音手机出货量占比10.8%,位列全球第四,2020年传音手机出货量1.74亿部,其中智能机出货6000 万部,功能机是 1.1 亿部。

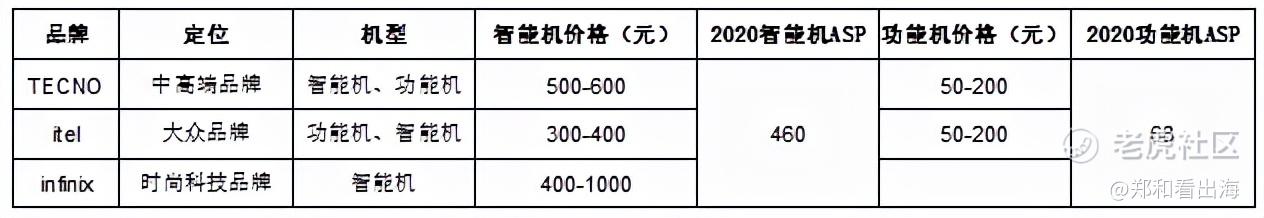

公司的手机产品包括功能机和智能机,主要是三个品牌TECNO、itel 和 Infinix 三款手机品牌。其中 TECNO 定位中高端品牌、itel 定位大众品牌,Infinix定位于时尚科技手机。

近年来得益于新市场的开拓,公司手机业务的增速从2019年之后出现拐点呈上升趋势,今年上半年手机业务营收216亿,同比增加69.88%,占公司总营收的94.5%。

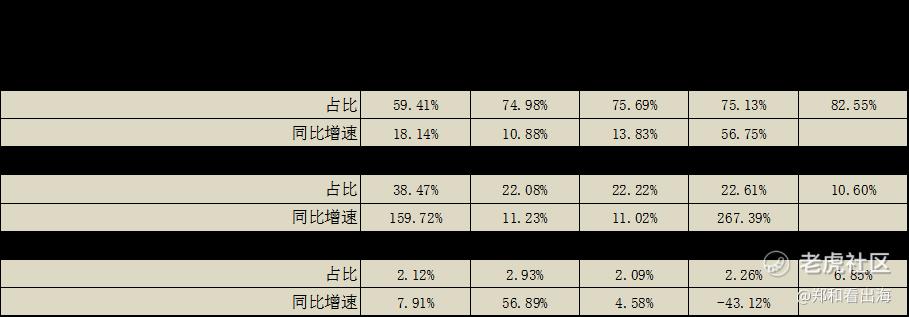

在手机业务中,智能机收入占比不断提升,2021年上半年智能机营收占比超过80%,营收增速78.8%,功能机的营收占比在15%左右,营收增速33.05%。目前随着非洲等新兴市场地区基础设施的完善,功能机逐渐向智能机的转换,智能机的营收增速要远高于功能机的营收增速。

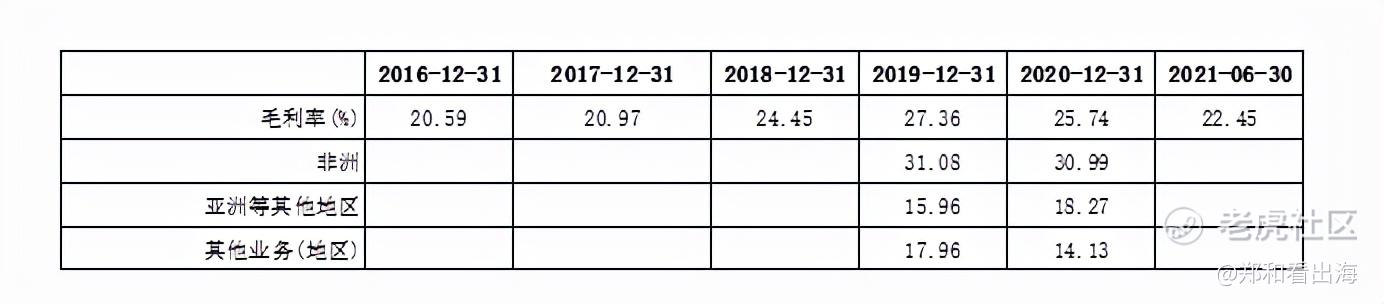

分地区来看,公司将非洲作为大本营,业务逐渐向南亚、东南亚、中东、南美等全球新兴市场拓展,凭借在非洲地区多年的运维经验,在全球新兴市场迅速建立起领先优势。非洲地区的增速逐渐的放缓,近三年非洲地区营收的增速均没有超过20%,亚洲等其他地区近年来增长较快,2020年同比增速高达159.72%。

公司在非洲地区的营收占比逐渐的降低,在亚洲等其他地区营收的占比逐渐的提高。2021年上半年公司在非洲的营收占比从2016年的80%下滑到50%左右,亚洲等其他地区的手机业务收入占比上升到45%左右。

2021年上半年公司手机出货量市占率排名全球第四,智能机市占率排名全球第七、非洲第一、巴基斯坦第一、孟加拉国第一、印度第六。

总的来说,公司手机业务的近年来增长主要是依靠除非洲以外市场的开拓和智能机出货量的增加,但是由于孟加拉和巴基斯坦的市场空间较小,印度市场竞争加剧,公司的手机业务很可能会出现增长逐渐的放缓。

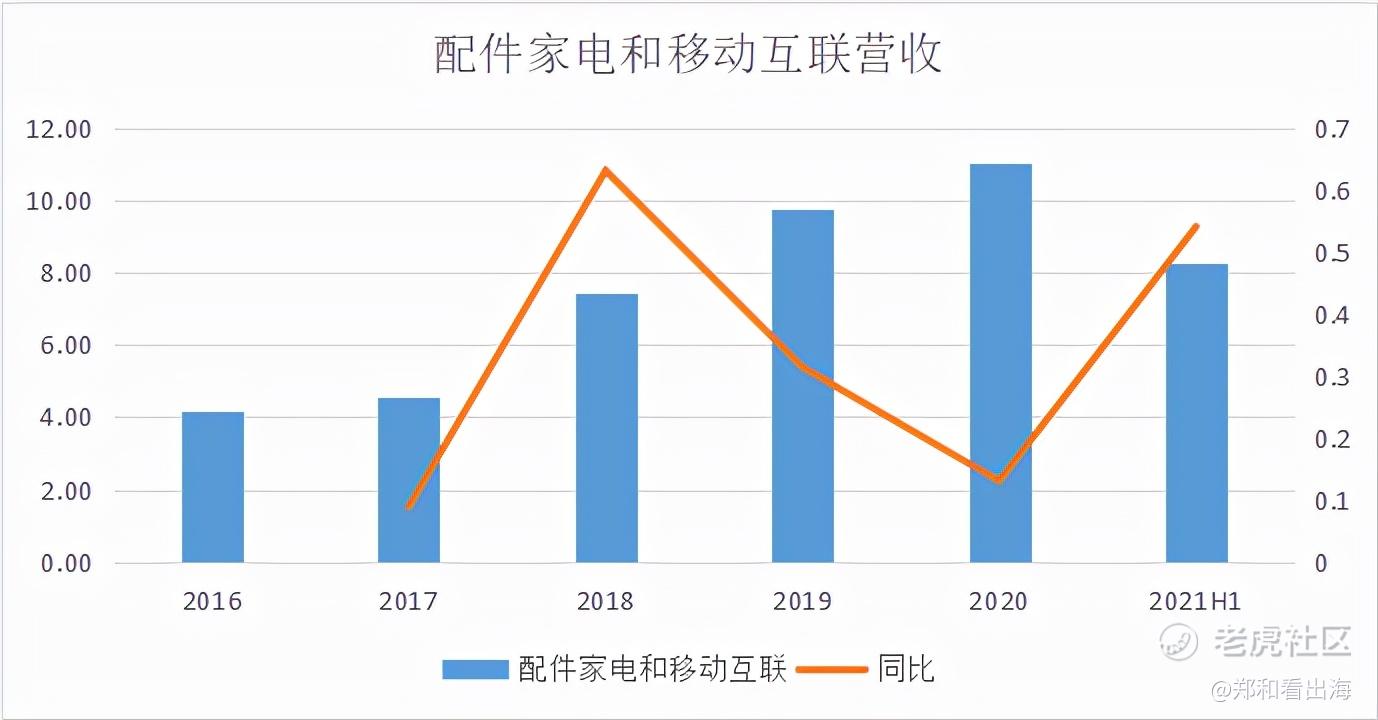

2.配件和家电业务和互联网业务:上半年翻倍增长

公司3C 配件&家电和移动互联等其他主营业务的营收占比较小,2021年上半年营收8.2亿。在总营收中的占比仅为 3%,仍处于发展初期,但是增长较快。其中2021年上半年扩品类业务营收6.2亿,同比增长120%左右,包括

配件业务,主要品牌是Oraimo,卖一些数码配件如耳机、充电宝和充电线的数码配件,今年上半年营收在3个亿左右。

家电业务,电器品牌Syinix等,售卖家用电器电视机、空调等家用电器产品,今年上半年营收在3个亿左右。

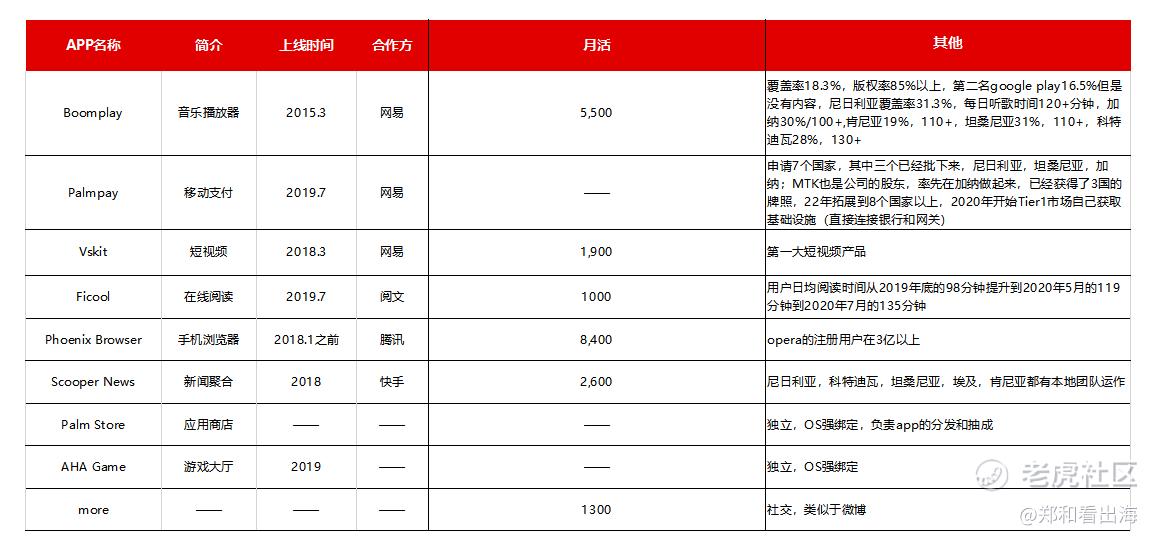

互联网业务,上半年营收2亿,也有110%的增长。互联网业务有两块。一块是基于公司基于安卓系统开发的OS系统,通过和APP厂商合作预装软件、广告植入、游戏流水分成等取得收入,上半年营收在2亿。

另一块是公司和网易、腾讯、快手等多家国内领先的互联网公司合作,在音乐、游戏、短视频、内容聚合及其他应用领域进行出海战略合作,开发适合非洲当地的APP应用,这一块暂时还没有取得收入。

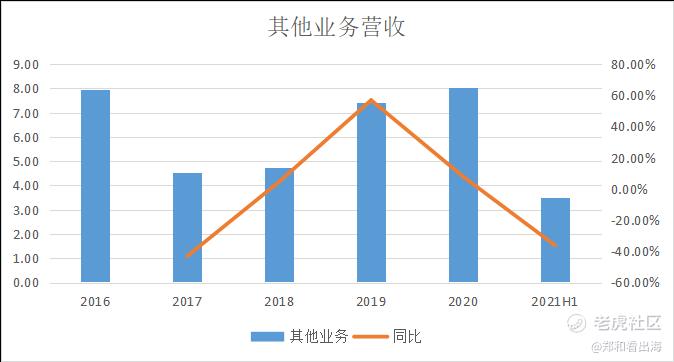

3.其他业务:营收占比逐年下滑

公司的其他业务主要是指公司的售后服务业务,主要是售后服务品牌 Carlcare,目前这一块业务主要是服务于公司的手机品牌,收入占比逐年呈下降趋势。

2021年上半年收入占比仅在1.5%左右,未来的增长也比较有限,今年上半年公司的其他业务收入只有3.49亿,同比下降了35%左右。

总的来说,手机业务目前是公司占比最大业务,上半年占到营收的94.5%。靠着进军巴基斯坦、印尼等新市场,公司从19年开始收入重新开始快速增长,但是未来可能面临增长的天花板。

家电和配件业务上半年增长较快,目前非洲市场也比较大,很有可能开启第二增长曲线。互联网业务虽然目前占据营收较小,未来可能极具爆发力。

二、传音为什么选择非洲市场

说起传音手机的历史,要从波导手机说起,那一年“波导手机,手机中的战斗机”这个广告词估计大家耳熟能详。

传音控股的创始人竺兆江,刚毕业就进入波导手机工作,凭借着出色的能力与销绩,短短几年就成为了波导销售公司的常务副经理,主打波导手机的海外市场开拓。

在这期间,竺兆江曾深入90余个国家考察调研,凭借自身对市场的敏锐嗅觉,意识到非洲市场的广阔空间,值得前去开拓业务,但是这样的观点当时并不被波导的管理层所认可(感觉波导错过不只一个亿)。

年轻气盛的竺兆江,坚信自己的判断,于是带领着团队相关成员,毅然选择了离职创业,之后就有了传音。根据2020年相关数据显示,传音控股在非洲的知名度,仅在可口可乐、Adidas、NIKE之后,排名第四。

为什么传音能迅速地打开非洲市场?这个公司的本地化和针对性开发策略有很大的关系。

以公司在拍照上的改进为例,非洲人肤色黑,在晚上拍照,可能显示不出来,或者只是露出一副大白牙,公司基于当地人的拍照需求,进行了大量的数据运算及人物仿真迭代做了一个深肤色拍照技术,在拍照的时候有更好的体验,深受非洲地区市场欢迎。

当然公司还针对非洲的特点开发了其他产品。例如针对非洲人爱出汗对手机屏幕和后盖专门进行了处理,非洲地区信号差对信号接受进行了升级,非洲人充电不方便提高了手机电池的容量等等一系列针对非洲地区的个性化设计。

截至2020年,非洲地区有13亿人口,是除了中国印度外的另一个10亿级市场。2020年非洲地区手机出货量大约2亿部,其中智能手机出货量8000万部,功能性手机出货量1.2亿部。

按照2020年传音控股手机销售均价智能机456元,功能机68元,合计市场规模预计在445亿,所以非洲目前市场规模大概在400-500亿人民币左右。

未来非洲市场整个行业智能手机出货量的增速在10%-15%左右,功能性手机的增速在3%左右,预计在2025年市场空间大概在500-600亿人民币左右。

总的来说,非州地区手机市场是目前一个具有高确定性正增长的手机市场。

三、传音的竞争力是什么?

随着非洲市场基础设施建设的逐渐完善,加上出现新一轮的换机潮,现在越来越多的手机商都盯上了非洲这块市场。近年来,包括华为、小米、OPPO、vivo等国内厂商纷纷寻求出海,进入到非洲市场,传音控股作为非洲市场上的霸主,能不能抵御外来的竞争对于公司来说至关重要,那么传音的竞争力在什么地方呢?

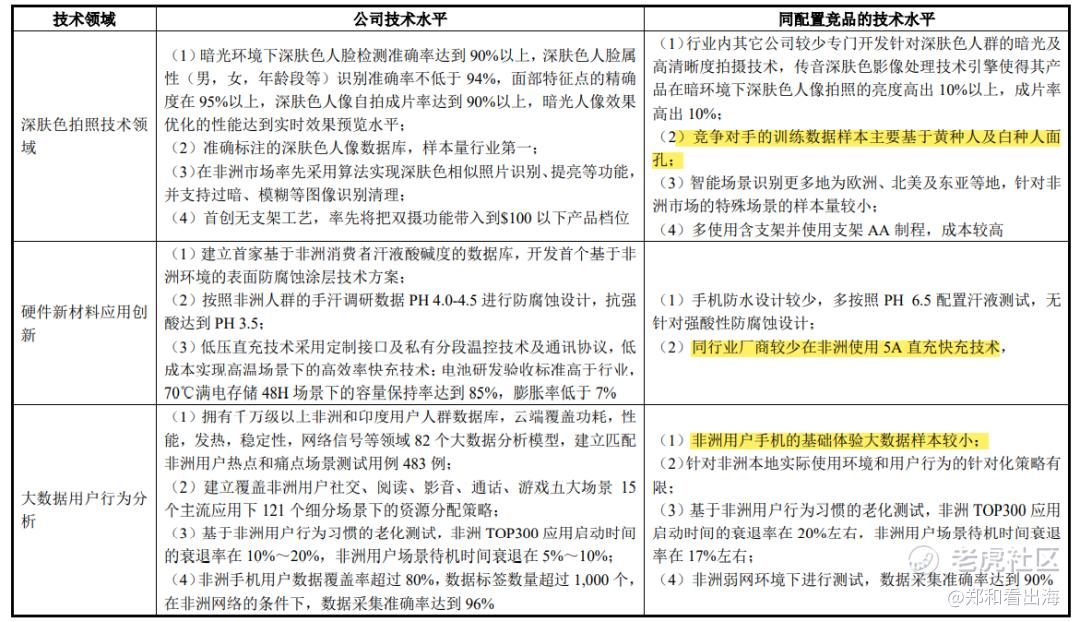

作为一家科技公司,先从公司的技术说起。目前传音公司的年报上和半年报强调公司拥有基于非洲本地化的深肤色拍照技术、硬件新材料应用创新、大数据用户行为分析和 OS 系统及移动互联产品服务领域四大技术优势。

但是这些技术真的能构成传音的核心竞争力吗?并不一定。这些技术并不是说有多难,只是需要大量的用户迭代和数据的更新积累。公司从2006年进入非洲市场,从线下调研开始,积累了大量的用户特征数据,对市场上需求的理解比较深,深度的解决当地用户存在的痛点,更多的是具有较强的先发优势。

从公司的招股说明书中也可以看到,公司的技术优势和竞品相比,更多的是先进入者的一些数据积累,以及针对非洲地区客户群体的特点进行差异化的改善。随着竞品公司逐渐的进入到非洲地区,技术上的优势会被逐渐的缩小,并不能真正的构成深厚的壁垒。

另外传音作为一名科技类公司,公司的研发费用一直让人诟病。2020年传音的研发费用只有11.58亿,和小米全年92.66亿的研发支出相比有比较大的差距。作为科技类的企业,如果不能在研发上持续增加投入,很可能在未来面临产品竞争力下降的风险,造成未来某一时间段营收的下滑。

手机作为To C的消费品,销售渠道的构建至关重要。公司的销售渠道算是公司核心竞争力。非洲基础设施条件不完备,电商渗透率目前仅是个位数,快递、物流等建设比较落后,营销主要还是靠线下的经销商。加上传音控股的创始人竺兆江是销售出身,所以公司的基因里会比较注重销售渠道的建设。

传音从进入到非洲市场就选择培育当地相关的供应商,进行相关的布局,最开始选的都是二三线的经销商,现在随着传音的成长一步步也逐渐变大,非洲地区的经销商和传音具有更加稳定的合作关系。

目前公司产品已进入全球70多个国家和地区,与各市场国家超过2000家具有丰富销售经验的经销商客户建立了密切的合作关系,已形成覆盖非洲、南亚、中东等全球主要新兴市场的销售网络。

另外,公司售后服务Carlcare 品牌也在全球建有超过 2,000个服务网点(含第三方合作网点),在海外建立了 7 大售后维修中心,涵盖非洲、中东、东南亚、美洲等地区的多个国家和地区。

四、公司的未来增长点

公司未来的增长点在哪?其实从苹果和小米的发展就可以窥得一二。方向上,短期看智能手机战略,中期是扩品类的战略,长期是保持移动互联和硬件做生态。

短期来看,手机业务面临天花板,要实现高速增长,就只有两条路:吃掉非洲的份额 or 开辟新的战场。中期来看,非洲地区家电空间广阔,公司的扩品类业务可能成为新的增长引擎。长期来看,对比苹果、小米互联网业务,加上公司在互联网各个赛道的布局,想象力丰富。

1.短期来看,手机行业面临天花板

今年上半年公司营收同比增长64%,而非洲地区营收上半年营收增长只有26%。2018-2020年非洲地区收入的增速已经下滑至20%以下,未来在非洲地区仅靠手机业务实现营收爆发性的增长的可能性比较小。要保持公司营收的快速增长,要么继续在非洲提升手机业务的份额,要么开辟在非洲地区之外开辟新的战场。但目前来看,这两项难度都不小

①非洲地区继续增加份额的难度较大

进一步提升手机业务的份额目前来看难度较大。首先,竞品逐渐进入非洲,非洲地区竞争加剧。

华为2010年进入了非洲市场,目前和非洲的50%的通信运营商有相互的合作,未来在手机业务上可能会有天然的优势。

小米2016年进入非洲市场,2021年上半年小米在非洲的营收同比增长150%,在小米全球化战略中,非洲被放在了重要的位置。

OV在17-18年也开始逐渐的进入到非洲市场,OV之前在国内做下沉市场,有了比较成功的经验,如果未来在非洲也开始这种打法,传音可能会比较的难受。

其次,非洲地区的市场空间已经出现天花板。非洲地区行业增长有限。前文说到,非洲目前市场规模大概在400-500亿人民币左右。受制于非洲居民经济水平,虽然非洲地区仍在增长,但是行业的增速仍然比较缓慢。

未来非洲市场整个行业智能手机出货量的增速在10%-15%左右,功能性手机的增速在3%左右。预计在2025年市场空间大概在500-600亿人民币左右。总的来说。非洲是一个有着高确定性的但是增速较低的增量市场。

公司2020年在非洲地区的营收224亿,根据相关数据显示,公司上半年在非洲地区市占率已经达到47%左右。根据经验,当单一市场份额达到50%左右,继续提升份额的难度就会呈现几何倍数的增长。

未来传音在非洲进一步在提高市占率的难度较大,行业的天花板在逐渐的显现。从营收数据也可以看到,近年来非洲地区收入的增速已经下滑至20%以下,未来在非洲地区营收仍能爆发性的增长的可能性比较小

②新兴市场的高增长面临压力

开辟新的销售区域逐渐取得成效,但持续高增长面临压力。继续在非洲单一市场提升市占率的策略面临阻力,公司开始逐渐的转向了其他新兴市场。近年来公司也积极开拓了印度、孟加拉、巴基斯坦、印度尼西亚等销售区域,这些区域近年来取得了良好的成效。

2021年上半年公司在非洲的营收占比从2016年的80%下滑到50%左右,亚洲等其他地区的手机业务收入占比上升到45%左右。在巴基斯坦和孟加拉地区,公司的智能机市占率上半年已经也做到了当地市场第一。

但是巴基斯坦和孟加拉的市场空间较小,根据相关测算,巴基斯坦和孟加拉的市场规模合计只有不到50亿美元。另外公司在这两个地区的毛利率较低,目前只有10%-15%左右。

印度市场作为另一个10亿以上人口的市场,市场的开拓却并不尽如人意。印度作为除了中国、非洲之外的另一个十亿级人口市场,是各大手机厂商的必争之地。印度市场竞争惨烈,外来品牌三星、小米非常重视印度市场,目前排在印度智能机的前两位,超过20%的市场份额,OPPO和VIVO近年在印度市占率提升的也非常快,目前市占率已经在8%-10%左右。

公司2016年下半年已经开始进入印度市场,由于印度较高的关税税率,公司在印度地区建有工厂。自进入印度市场以来,公司在印度市场一直处于亏损状态,市占率排名也从2018年第四下降到了2021年上半年的第六。

传音目前在印度智能机出货排名第六,功能机出货量排名第二。印度作为公司收入占比第二大的区域以及单一的海外最大市场,如果未来不能有效的抵御竞争,提升在印度的份额和毛利率,将对公司业绩造成比较大的压力。

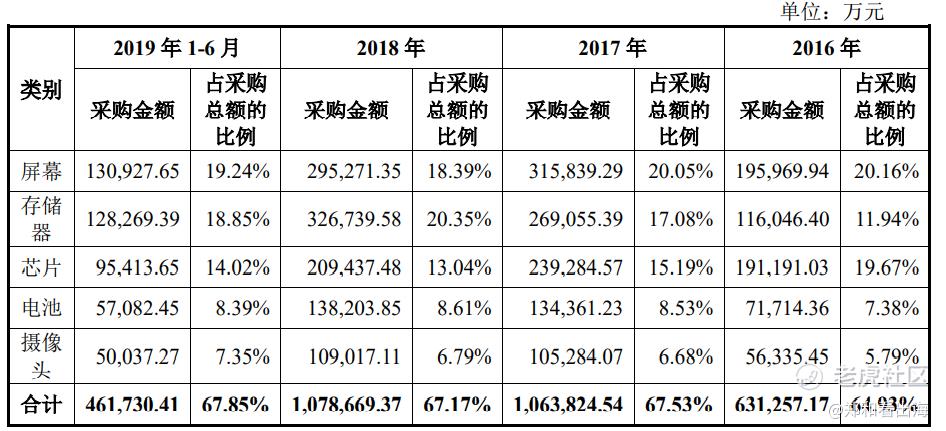

③短期芯片涨价,传音成本端承压

芯片涨价,传音成本端承压。今年上半年,公司的毛利率较年初下降了3个百分点。主要是两方面的原因造成,收入结构的变化和原材料价格上涨。

从公司收入结构上看,非洲市场的收入占比逐渐的降低,从2018年80%多下降到中报的预计50%左右,公司的产品在非洲地区的毛利率要显著高于其他地区的毛利率。

从公司20219年2020年年报披露的数据来看,公司在非洲地区的毛利率在30%左右,而在亚洲等其它地区,公司的毛利率只有18%左右。

从原材料来看,上半年受芯片面板等电子元器件价格的上升,公司的成本也出现了上涨。公司的招股说明书中显示,五大原材料在公司成本端的占比达到了67%左右,今年上半年受电子元器件行业景气度影响,公司的原材料都出现了较大幅度的涨幅,公司的成本端也受到了较大影响。

但是目前看,由于传音去年已经有过一轮提价,下游经销商接受继续涨价的意愿不高,公司的手机产品原材料上涨的压力并没有有效的传递到下游,导致出现了公司上半年毛利率的下滑。

总的来说,公司手机业务层面,目前传音控股在手机业务面临收入端增长开始出现一定的乏力,成本端由于上游原材料涨价的原因,利润端也会承压。未来,传音需要开拓新的增长点。

2.扩品类业务是公司中期看点

中期扩品类的增长是公司目前比较重视的战略。从家电行业来看,非洲目前家电市场仍然处于相对蓝海的状态。非洲13亿左右的人口体量,未来的家电市场空间有望与中国市场作对标。中国空调、冰箱、洗衣机、电视四类产品累计年销售额约 4500 亿元。

目前非洲电视的渗透率约在40%,冰箱、空调、洗衣机的渗透率则更低。非洲十几亿人口,目前主要白牌为主,就是类似于国内的杂牌或者现在大家常说的华强北货为主,所以空间还是够大。

公司上半年对家电这块业务和渠道重新的进行了梳理,未来公司会围绕黑电、白电针对非洲做本地化的开发。

上半年带来的营收大概在3个亿左右,同比增长了110%,随着非洲地区通电率的提高,家电业务这块业务是公司比较大的增量。

在配件业务方面,公司的产品围绕充电、音频、穿戴等方向,推出充电器、充电宝以及TWS耳机等产品,目前已经成功覆盖非洲及亚洲的 30 多个国家和地区,而这些地区的人均年龄只有19岁左右,面对对新事物更充满好奇性的年轻人,市场的增长潜力巨大。

3.互联网业务是公司终极未来

互联网业务和长期生态的培育可能是公司未来比较有爆发的一个点。

当前,各个手机公司都很重视生态的构建,服务逐渐的从硬件转到软件。雷军也曾在公开信中表示,“小米不是单纯的硬件公司,而是创新驱动的互联网公司。”

手机业务是公司业务的核心,同时也是互联网业务的流量入口和基石,虽然目前公司收入构成中仍以硬件业务为主,但是互联网服务也是公司目前布局的重点。

移动互联网产业是通信基建建设好后以及手机渗透率提升后重要的发展方向。中国的支付宝、微信、抖音及淘宝等APP均给其母公司带来巨大的利润。

对于手机厂商来说,互联网业务的营收占比在不断的加大,小米互联网业务的营收占比10%,苹果互联网业务零售的占比20%,从ARPU值和公司营收占比来看,未来互联网业务有较大的增长空间。

2020年公司在互联网业务的营收2.7亿左右,今年上半年有2亿左右的营收,同比增长的也比较快。

非洲还处于互联网生态的早期,传音也在APP应用上和国内互联网巨头合作也进行了大量的布局。受益于广大的手机终端数目,以及长期新兴市场地区移动通信技术的提升,公司的互联网业务也会取得爆发性的增长。

截止到2021年上半年,公司布局的互联网产品中,超过10款APP月活超过千万。其中,Boomplay 目前是非洲最大的音乐流媒体平台,全球总用户达 1.3 亿,曲库数超过 5000 万;短视频方面,公司旗下 App 在非洲的很多国家排名第一。虽然这块业务还处于早期,但是如果未来能跑出两个三个赛道,对于公司的估值来说都是重要的提升。

五、总结

总的来说,传音控股属于一个比较不错的公司,“手机+移动互联网服务+家电、数码配件”的商业生态模式战略清晰。手机业务只是现在,扩品类和移动互联才是未来。

看手机业务,目前手机仍是公司的主要收入来源,但是短期看,公司在非洲的营收可能会面临一定的天花板,新兴市场的开拓也面临着压力,未来公司新区域的开拓和毛利率的提升是关键。

看家电和配件业务,虽然目前营收较小,但是未来随着非洲经济的发展,公司在渠道布局上具有一定的经验优势,家电市场和配件业务会是公司新的业绩增长点。

看互联网业务,公司在互联网业务上已经有了相关布局,随着非洲地区基础通信设施的完善,用户的ARPU值逐渐的提高,公司在互联网赛道跑出一个非洲小腾讯、非洲小字节比较值得期待。

精彩评论