20世纪70年代的美联储主席伯恩斯曾说过:“在一个快速发展的世界里,犯错误的概率是很高的。”

这句话千真万确。不知道从什么时候开始,我们在高速发展的同时需要面对的问题越来越多,一个比一个严重,还都是突然发生,毫无准备的情况下。

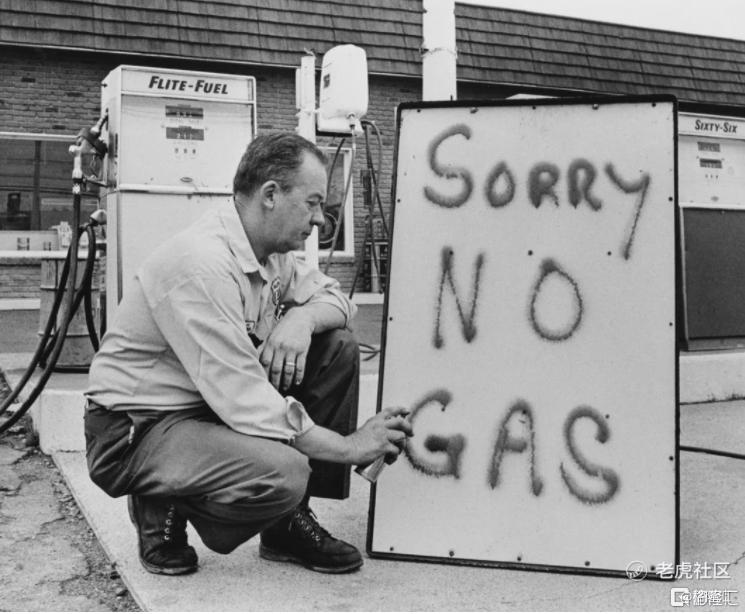

天灾人祸、疾病战争,每天一个新危机。新冠疫情、全球多国通胀亦或是满世界的“电荒”、“油荒”、“天然气荒”,都让现在的我们难以招架,措手不及。

不过,这剧情好像似曾相识。没错,能源危机、金融滞涨、经济崩盘,这波走向越来越像1970年代了。

这个走势下去,历史会重演吗?美联储再来一次加息会给世界多大的冲击呢?

1、石油危机

还有多少人记得19世纪70年代的那一场能源危机?

那是一场因石油危机导致的世界多国经济崩盘。不过要理解这其中的原因,首先要理解当时的世界格局。

1944年的布雷顿森林体系确立后,美元首次成为真正意义上的全球货币之王。但铁幕落下后冷战彻底爆发,而这也与美元的世界霸权形成了一定的对冲。

同时,这种国际形势也让更多第三方力量在冷战的高压之下孕育而生。

例如与石油息息相关的欧佩克组织,就由委内瑞拉和伊朗共同倡议组建,并迅速吸纳了大量海湾产油国加入其中。当他们彼此抱团结成价格同盟,就对欧美本身的经济发展起到了巨大衡制效果。而定期爆发的中东战争,则为后来的石油危机埋下了导火索。

1973年10月第四次中东战争爆发,为打击以色列及其支持者,石油输出国组织的阿拉伯成员国当年12月宣布收回石油标价权,并将其原油价格从每桶3.011美元提高到10.651美元,使油价猛然上涨了两倍多,从而触发了第二次世界大战之后最严重的全球经济危机,也就是第一次石油危机。

危机冲击了旧的国际经济秩序,石油开始作为政治武器出现,OPEC从西方七姐妹油气公司手中夺回石油定价权,作为全球重要经济组织强势崛起。

此后的三年发达国家的经济遭到了严重的冲击,美国的工业生产下降了14%,日本的工业生产下降了20%以上,所有的工业化国家的经济增长都明显放慢。

1978年底,第二次石油危机爆发,全球石油产量从每天580万桶骤降到100万桶以下。随着产量的剧减,油价在1979年开始暴涨,从每桶13美元猛增至1980年的34美元。

这种状态持续了半年多,也直接导致70年代末西方经济的全面衰退。

不过,石油价格骤升带来的经济危机让石油战略储备的重要性在西方得到空前重视,消费国加快发展替代能源,有意识压缩石油消费,加强本国及非OPEC国油气生产,世界石油供需结构开始改变。

能源危机逐渐过渡,但经济通胀和债务危机却蠢蠢欲动。

当年石油涨价之时,产油国的石油美元存入欧美国家的银行,而欧美国家的银行又把它低利率贷给了其他国家,形成了国际间的资金循环,也为经济危机埋下伏笔。

当时的拉美、东欧等国面对众多价廉物美的贷款,纷纷大幅借债,而借来的钱基本上都被用来发展基建。当时也盛行一种"外债无害论",即外债若是用来生产和投资基建,而非消费的话,不会有大风险。

于是这些国家的债务占GDP的比例在1975年后大幅度上升。

结果万万没想到加息来的这么快。

石油危机带来的经济衰退直接传导到了消费端,万物涨价让美国深陷滞涨泥潭,因此当时的美联储主席保罗沃尔克直接实施了铁腕加息,半年内将联邦储备利率提升到20%以上。通胀被关进了笼子,但全球债务违约与破产潮随之而来。

为何别的国家减减税、加加息就可以,但是到了拉美就不行。所谓的拉美陷阱又是怎么来的呢?

2、拉美陷阱——“失去的十年”

简单的说就是因为拉美国家普遍“以债养债”。

80年代后, 西方国家为了治理国内的通货膨胀纷纷跟随美联储加息,结果当时的贷款利率大幅度上升。而拉美的很多短期债务都是靠借新钱还旧债的方式应对的,所以加息之后直接带来的就是国家债务崩盘。

以墨西哥为例,1970年代墨西哥的经济年均增长率达到了6.5%,到1981年基本维持都在8%-9%之间。但墨西哥在这一期间债务总额增长近20倍,债务规模的膨胀远远快于GDP增速,1982年墨西哥GDP不过1373亿美元,债务余额占GDP的63.8%。

1982年8月,墨西哥政府宣布:无法按期履行偿债义务。此前,牙买加、秘鲁、波兰和土耳其等国都曾陷入还债困难的危机,而墨西哥政府的此声明被视作是80年代发展中国家债务问题的开端。

此后,拉美国家相继爆发债务危机,大量资金流出拉美地区。更可怕的是,美国收紧货币政策、美元走强意味着大宗商品价格的下跌。

CRB期货价格指数自1980年12月起一路下滑至1982年9月末危机前夕,指数由334.7跌至227.9。而大宗商品价格下跌意味着拉美国家出口收入的减少和国际收支的恶化。

为了维持国际收支的平衡,避免资本流出,拉美国家不得不跟随实施经济紧缩政策,随之而来的却是一大堆社会、经济方面的问题。最终陷入债务通缩,社会需求下降,经济发展陷入停滞,也就是著名的“失去的十年”。

总之,能源端的涨价传导到了消费端,让整个社会陷入通胀,但是拉美过度举债,风险过高,依赖太强。美国一旦收水,就造成了当年“丢失的十年”。债务危机直接导致了拉美经济的衰退,也彻底被世界抛弃。

也就说:

能源危机——通胀——西方经济紧缩——拉美对外出口额恶化,赤字增加——恶化的经济环境以及资本外逃——债务激增导致债务违约,要求债务展期——银行对拉丁美债的兴致消退,最终抛售其债券,国家信用破灭。

但是作为结果,美债作为对冲的资产收益率接近16%,谁赢谁输一目了然。

而经济学家也根据这波定义了“拉美陷阱”的新名词,也叫中等收入陷阱。意思是一个国家刚刚来到现代化的边缘,经济高速发展却因为失业率、贫富差距、国家外债、财政赤字、通胀等各种问题最终打回原形,致富失败。

3、历史是相似的

上一波以能源危机开头,以拉美经济崩盘告终。那这一波呢?

自去年开始的新冠肺炎疫情在全球的发展和破坏力超出了所有人想象,为应对疫情、避免经济危机,不少国家都开始大举发债,这让全球债务在去年呈现直线上升。

据国际金融协会(IIF)报告指出,2020年全球债务总额增加24万亿美元至281万亿美元,创历史新高。全球债务总额占GDP比重上升至355%,较2019年暴增35个百分点,远超金融危机时期2008年和2009年的上涨10个和15个百分点。更值得注意的是,举债发展经济多在发达国家尤为严重。

而据标普全球评级公司本周四表示,预计到2021年底,全球债务占GDP比重可能达到260%左右。

长期而言,超高债务水平对全球经济结构产生极大负面影响。美国可能被迫创造货币来偿还债务,而其他国家则有可能历史重演而违约。

一面债务堆积成灾,另一面能源危机也在蠢蠢欲动。

近月,欧洲天然气期货价格已同比上涨了超过6倍,欧洲到处都是“电荒”、“油荒”、“天然气慌”。欧洲能源危机已经演化到,是否需要呼吁下调室内温度、降低消费、节省能源的地步,此外工厂也面临关闭,整个供应链受到威胁。

而解决欧洲能源危机的关键,又涉及到了俄罗斯作为最大的天然气供应国,在此期间与美国、欧洲等之间的大国博弈和利益之争。

这波能源危机不仅困扰着欧洲,也正在蔓延至全球,包括美国美国原油库存显著下降、印度电荒、巴西水力发电崩溃等。

是不是剧情很熟悉?

首先全球各国经济增长疲软乏力,即经济停滞;其次能源危机,大宗疯涨,物价飙升,即通胀抬头;最后,地缘政治危机高发——1970年代是没完没了的中东战争,阿以战争等;这一轮也差不多,伊朗的苏莱曼尼遇刺,阿富汗的塔利班夺权,还有大国之间的博弈……

不过虽然剧情熟悉,但是既然这一集已经看过,那么相信各国都会引以为戒,发展到70年代的经济崩盘那一步概率极低。

首先是美联储加息问题,一直是全球经济大变动的最主要因素,从70年代危机也可看出,加息对大举负债的各国简直是定时炸弹。

不过目前来看,加息隐患不大。现在美联储采取的是走走停停模式(go-stop),继沃尔克之后,从格林斯潘到伯南克、耶伦,及现在的鲍威尔,已经30多年了。即只要经济没有大问题,通胀温和可控,只要通胀没起来,就不加息。

而从美国目前复苏情况看,通胀压力没有想象那么大。

但事情永远瞬息万变,美联储也随时有可能切换到加息模式(rate up),即一旦通胀肆虐,则美联储会换成一副凶残的面孔,通胀有多凶,美联储就比通胀更凶。一旦这种情况,美国的债务和经济问题会迅速传导到全球,到时候有多少国家会变成当年的拉美,就不得而知了。

虽然疫情期间的政策反应,让债务堆积成为必然,但是如何将国家债务危机和经济危机尽可能降到安全地带避免债务崩盘就是每个国家必须要负责的问题了。

目前,从我国来看,我国债务规模始终保持在健康水平,国债方面非常谨慎,同时持有大量外汇储备,经济发展还未乏力倒退。更重要的是,我国最大的债务隐患——房地产市场,自去年开始已经在挤压泡沫,房企融资环境持续收紧,债务隐患问题接连被处理,“三道红线”和“两集中”等政策倒逼行业提前绕道“拉美陷阱”。

可以看得出来,我国一直较为清醒,刮骨疗伤总比经济崩盘强得多。但是那些疫情以来债务违约、经济负增长的国家们,比如印度、巴西、阿根廷等,可能就没那么安全了。

4、结语

总之,这一轮能源危机——通胀危机——债务危机的模式,确实能在70年代的石油危机上找到影子。

但今时不同往日,经济崩盘并不是一定会发生的结果。

目前美国经济数据复苏强劲,并没有如当时石油危机后的衰落与萧条,因此加息并没有箭在弦上;其次能源危机虽然突然爆发,但是目前已在解决的路上,普京已经发声将要提高天然气供给,解决欧洲能源问题;最后,我国作为疫情最先经济恢复的国家,无论是在摆脱美元依赖的经济体系上,还是在社会发展和国际地位上,都在前进和努力,美元对世界经济坚不可摧的影响,也在被弱化。

所以说,从能源危机到经济崩盘,可能一步到位,也可能永不发生。

精彩评论

牛逼,结论类似你不是男的就是女的[捂脸]