作 者 | 三思宏观人

来 源 | 三思社

最近一段时间,美联储Taper依然是市场热度很高的话题,8月初“惊艳”的非农数据发布后,黄金和美债市场剧烈波动,显示出市场对美联储超预期Taper的担忧。

上周发布的美联储FOMC会议纪要显示,FOMC成员对年内启动Taper已经达成共识,但具体时点和节奏存在分歧,9月FOMC会议将成为重要的观察窗口。

尽管美国就业市场强劲复苏、通胀延续高位、楼市过度繁荣都足以构成美联储Taper的理由,但是随着近期太平洋西岸的宏观数据走弱,美国Delta疫情蔓延,叠加美国财政刺激即将到期,市场已经开始定价全球经济下行风险。

如果美联储过早启动Taper,无疑将给风险资产带来压力。

从近期市场表现看,最能反映美国本土经济基本面的罗素2000指数已经延续数月弱势震荡,而其RSI指标早已进入下行趋势。

注:相较于全球跨国企业为主的纳斯达克100指数(类似于大A的科创创业50),美国罗素2000指数主要是以美国本土经济为主的中型企业(类似于大A的中证1000)

铜、原油、铁矿石等大宗商品价格近日亦快速回调,美元指数走强,大类资产颇有预演2013年5月“Taper Tantrum”的味道。

图:铜价vs美元

图:8月1日三思周报的PPT截图

在此背景下,投资者如何交易大类资产?是跟随当下的“Riskoff”模式?还是等待美联储释放明确信号后再行动?这个问题值得思考。

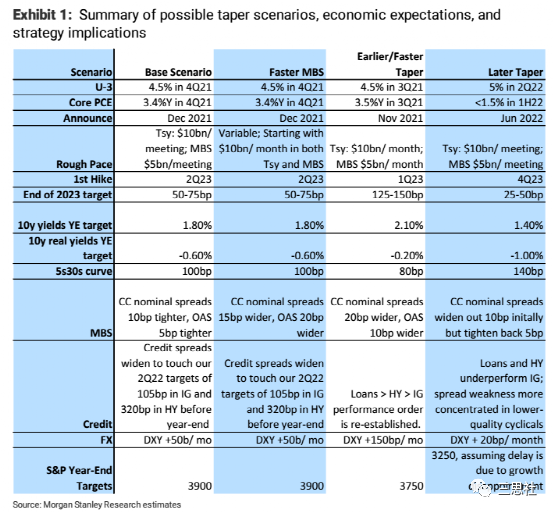

上周,大摩发布了一篇《如何交易Taper?》的策略报告(下图),报告对美联储的Taper路线图作了几种情景假设,并提出对应交易策略。

下文将把大摩报告核心观点提炼出来,并对潜在风险点进行剖析。

正文

Taper的影响

如下图所示,大摩认为:在基准情景下,美联储会在9月FOMC会议上讨论Taper,在12月会议上正式宣布Taper,具体计划为2022年1月起在每次FOMC会议上缩减100亿美元国债和50亿美元MBS购买额度,2022年11月Taper结束。

在这个基准情景下,大摩预测标普500指数年底将回调至3900点,10年美债利率上升至1.8%,美元指数每月上升50个基点。我们首先就顺着大摩的思路理清一下美元以及美股的逻辑。

Taper与美元

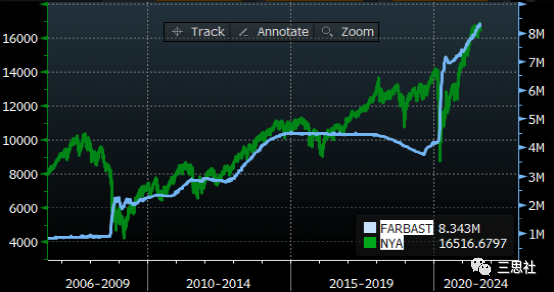

首先,历史上看,美联储扩表与缩表对美元的影响非常清晰,而且当美联储启动缩表或者开始讨论缩表时,美元通常会大幅走强。

蓝线:美联储总资产

绿线:美元

但这次可能会不一样,一个值得关注的信号是,7月28号美联储宣布设立SRF和FIMA两大新工具,他们可以随时为美国货币市场和全球主要央行提供流动性(至少对美国的'盟友'而言),这降低了风险事件爆发时出现美元荒的可能性。

因此,我们不认为Taper背景下,美元会出现大幅升值,做多美元依然需要谨慎。

Taper与美股

其次,美联储扩表与缩表对股市的影响同样显而易见(下图) ,

尽管股市对Taper不像债市那么敏感,但如果没有财政刺激支撑(比如2017年特朗普减税),一旦美联储关上水龙头,股市就会非常脆弱。

美联储启动Taper后,一般需要1-2年才会对实体经济和股市产生显著压力,做空美股对择时要求很高, 因此不建议裸空。

蓝线:美联储总资产

绿线:纳斯达克综合指数

结合目前股市的低波动率,利用CME的标普500看跌期权可能是更好的做空选择。

要了解美股标普500指数期权细节,可以参考我们三思期权文章《标普500的三大期权有何区别》。

Taper交易的风险点?

除了以上的基准情景假设,投资者还需要思考可能出现的其他情形。

对此,大摩提出了三种尾部情景的猜想:

1)Taper节奏不变,增加MBS削减规模

过去一年多,房价大涨导致美国人购房意愿创新低,新屋销年已经连续半年下滑,这有可能会迫使美联储增加MBS削减规模, 但这一情景下大摩认为市场不受额外的影响。

2)Taper节奏提前

随着8、9月份学校开学,财政补贴到期,劳动力市场可能会呈现更强劲的复苏形态。在就业市场更加强劲背景下,大摩预计美联储会在明年1月起每月缩减100亿美元国债和50亿美元MBS购买规模,明年6月底结束Taper,基于这一假设大摩预测标普500指数年底将下跌至3750点,10年美债利率上升至2.1%,美元指数每月上升150个基点。

3)Taper节奏推迟

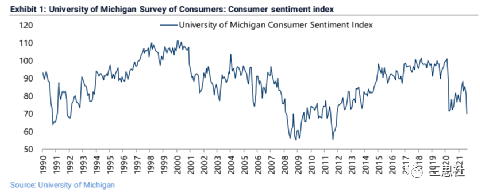

近期Delta疫情在美国快速蔓延,这已经影响到美国人的消费和出行计划,上周发布的密歇根信心指数创2011年以来的新低。如果美国经济复苏陷入停滞,大摩预计美联储会将Taper推迟到明年6月进行,其他条件与基准情景相同。这一情景下,大摩预测标普500指数年底将下跌至3250点,10年美债利率上升至1.4%,美元指数小幅上升。

这次美联储能否成功地缩表?

最后,一个可能更加值得探讨的问题是,这次美联储能否成功地缩表?

在上一轮缩表期间(2017-2018),美股在2018年四季度暴跌,美元飙升,最终迫使鲍威尔在2019年初转向鸽派,金融市场才得以反转。

这次会不一样吗?

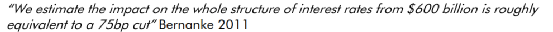

上一轮缩表之所以失败,是因为美联储低估了其资产负债表的强大威力。前美联储主席伯南克早在2011年就说过,扩表等价于降息,反过来缩表无异于加息:

美国经济已经高度金融化,这解释了为什么前几次缩表难以成功。

从2015-2016年与2017-2019年两轮政策紧缩(加息/缩表)的失败经验看,美联储任何收紧货币政策的尝试都注定是失败的。

对此,有美股大佬引用了一段谚语来评价:

“所谓疯狂,是指一遍又一遍地去做同一件事,却期待不同的结果”

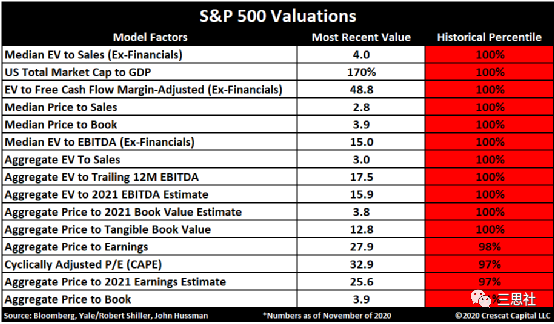

根据他的观点,目前的美股,无论从哪种估值指标来看,都已是历史最贵的时期(下图)。

一旦美联储启动Taper,美股将失去上升动能。

但是,对于想做空美股的人而言,择时最重要,现在入场做空为时尚早。

就像前面所说的那样,美联储在明年夏季之前应该都不会停止购买资产,美联储启动Taper后,一般需要1-2年才会对实体经济和股市产生显著压力。

而且,当前通胀见顶,PMI下行会强化经济放缓的叙事,进一步拖延美联储Taper的时点,这反而对美股是一个缓刑的好消息。

Taper交易工具

最后,回到一开始的问题,在Taper的背景下,投资者如何交易大类资产?市场目前不缺这些交易工具,除了常见的ETF以外,也可以考虑以美国股指、美国国债、贵金属和大宗商品为代表的期货合约。像CME就有推出一些适合个人投资者的期货合约:

数据来自芝商所官网

值得一提的是,针对美债期货,CME上周新推出四个微型美债收益率期货合约(包括2年、5年、10年、30年期),让投资者再多一个选择。

与传统国债期货不同,这类合约直接挂钩国债利率,每基点变动价值为10美元(下图),最小变动价位1美元。这一组交易工具非常适合风险偏好低、资金规模小的个人投资者。

不过,对于非专业投资者,还是那句话,要谨慎使用衍生品。

它们都是很好的金融工具,只是很多时候都没有被正确使用。

精彩评论