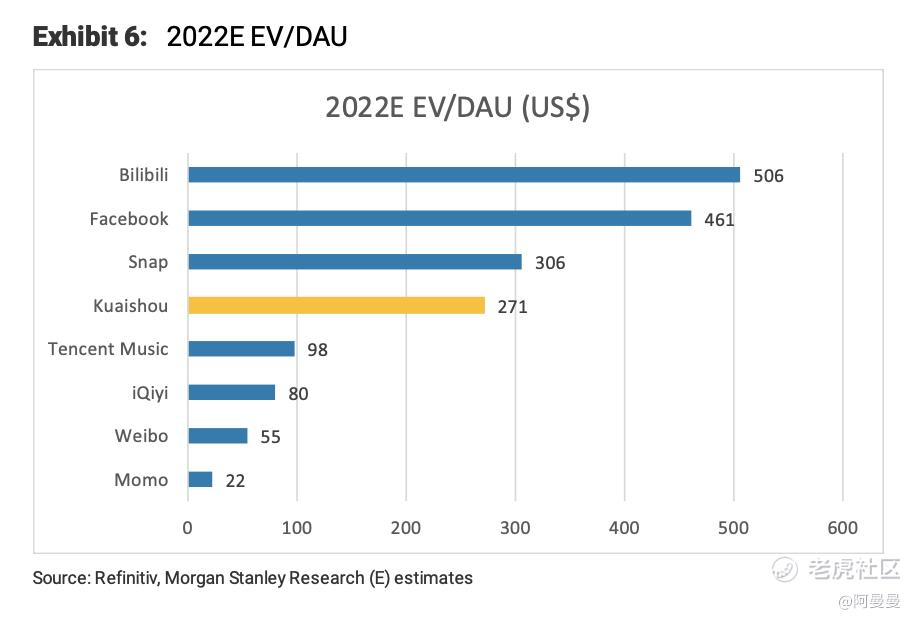

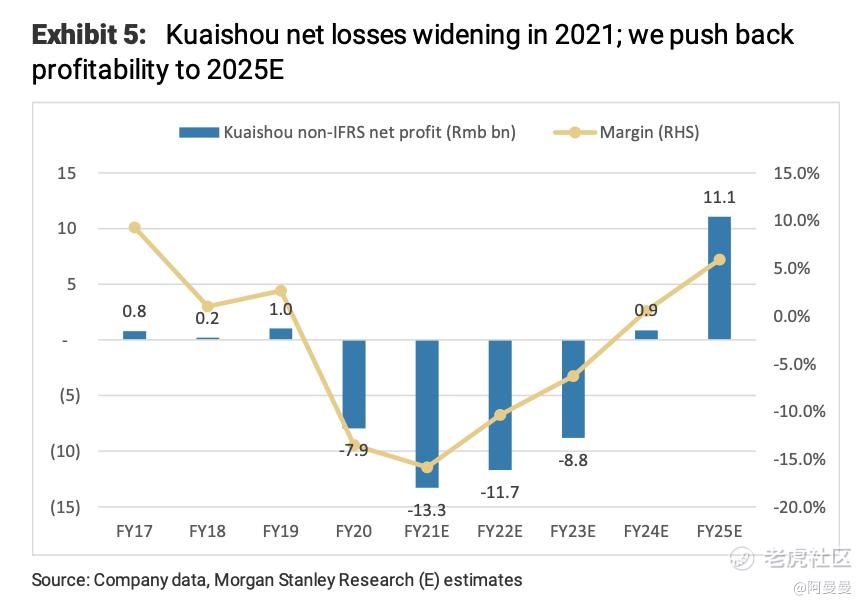

本周,$快手-W(01024)$ 闹了一场大乌龙,自媒体误报摩根士丹利将快手目标价从300港元调低至50港元。虽然目标价是报道错了,但摩根士丹利 对快手进行降级,大幅调低目标价的确实存在的。此番风波引我专门去查了大摩的报告,7月9日大摩将快手目标价由300港元下调至130港元,大摩认为快手在追赶抖音的故事没有达到预期,市场份额可能继续分化,因此对快手的货币化盈利能力产生负面影响,相比同业估值也相应折让。这个超过腰斩的目标价调整已经很说明态度了,研报中最重要的是数据和理由,至于目标价到底是多少其实投行也经常是碍于面子。

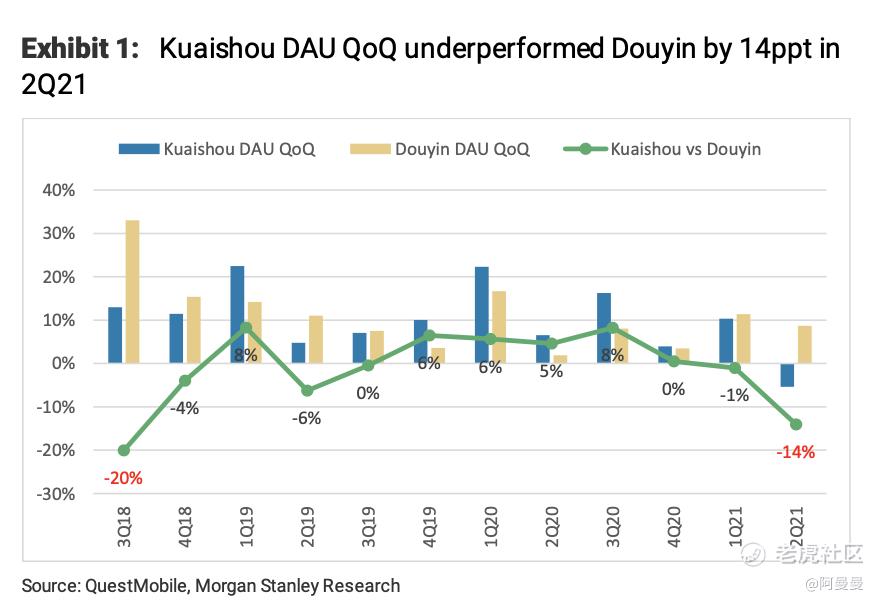

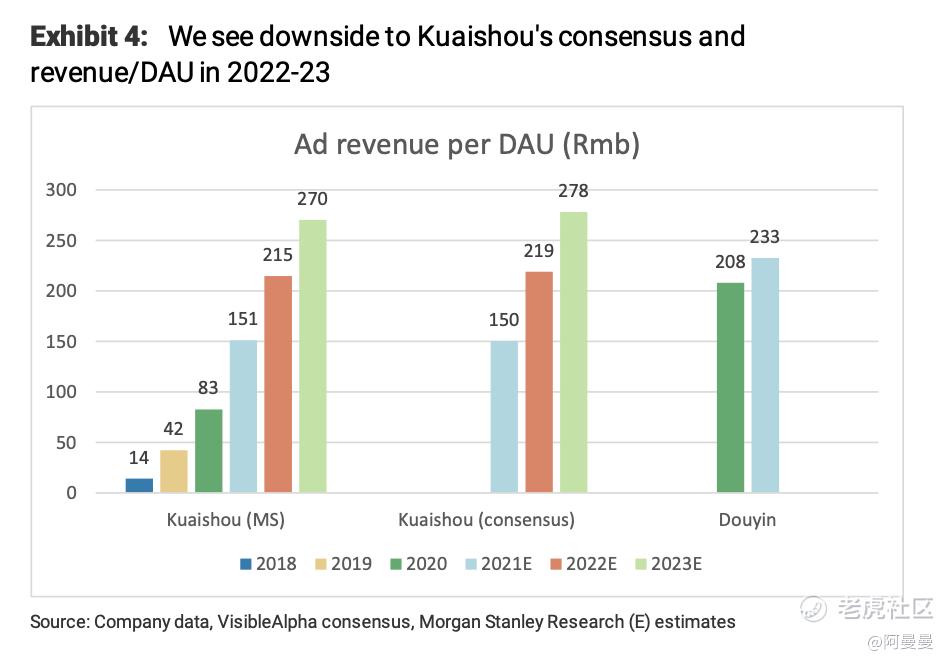

尽管快手每季度花费100亿人民币,但根据QuestMobile,快手在2021年第二季度的DAU季度增长却比抖音表现差了14%,这是自2018年第四季度以来的最大差距。

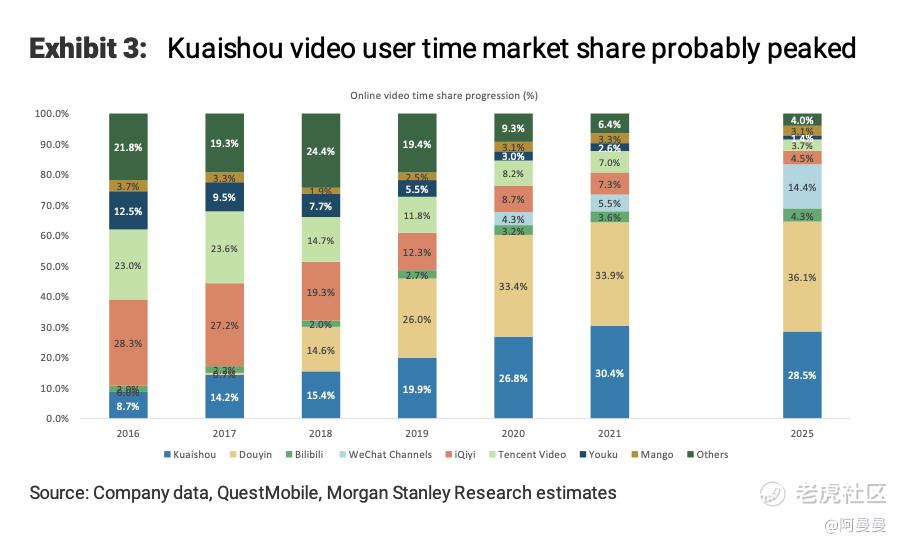

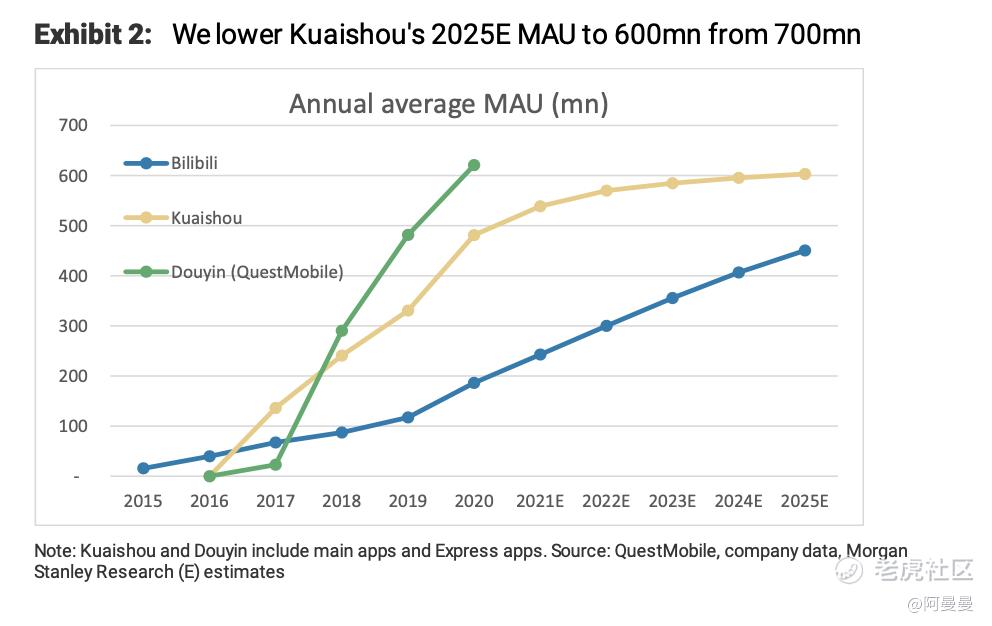

快手的股价自2月5日上市后15天内从115港元的IPO价格上涨了260%,主要由于市场对其追赶抖音的故事和成为中国第一个公开交易、第二大短视频平台的期望。但快手自417.8港元的高点下跌超过70%,主要是由于其用户增长表现不如抖音,以及估值过高(高峰时18倍/14倍2021E/22E P/S)。2021年第二季度,快手的DAU环比下降5%,而抖音的环比增长9%,表现差距扩大至14%,是18年第四季度以来的最大差距,使得市场认为快手对抖音追赶的故事比预期的更具挑战性。伴随着第一批解禁临近,快手大量的早期股东是持股观望还是获利了结?快手将利空出尽了吗?

精彩评论