作者:Manta

报告时间:2022年1月16日

投资模型:长期核心价值,主观认知差

研究笔记概要

1. 市场规模&渗透率

Amyris 的产品主要涉及三个领域:消费者健康、美容和保健,这三个领域的tam 2020年,500 B ,7% CAGR。Amyris 现有+未来的核心分子的市场:7.5-10.5B。2021年收入342M, 可触达市场渗透率为4.3%。

2. 竞争优势

合成生物领域里面唯一一家从实验室到市场(Lab-to-Market) 一体化的公司。Amyris 集合了细胞编辑技术,低成本量产能力和产品销售能力。

3. 交易层面催化剂

旗下品牌增长加速超预期;巴西工厂完建,成分收入上升;轧空。

4. 结论分享

现在Amyris研发的分子已经做到了降本增效,并且工厂也具备量产能力,但是消费者是否买单,还取决于Amyris的价格定位,营销策略等等。市场对Amyris 的定位还是一家化妆品公司,并未把它的研发能力和量产能力考虑进去,存在主观认知差。

公司介绍

Amyris成立于2003年,是合成生物领域里面目前唯一一家从实验室到市场(Lab-to-Market)一体化的公司。Amyris 集合了细胞编辑技术,低成本量产能力和产品销售能力,即自己研发,自己生产,自己销售。主营领域涉及清洁健康和美容保健。通过生物技术平台和工业发酵工艺的结合,公司已经成功开发、生产和商业化13种不同的分子,应用于数千个全球知名品牌产品的配方中。 市值15亿,股票代码 $AMRS。

01 三刀:市场规模&渗透率

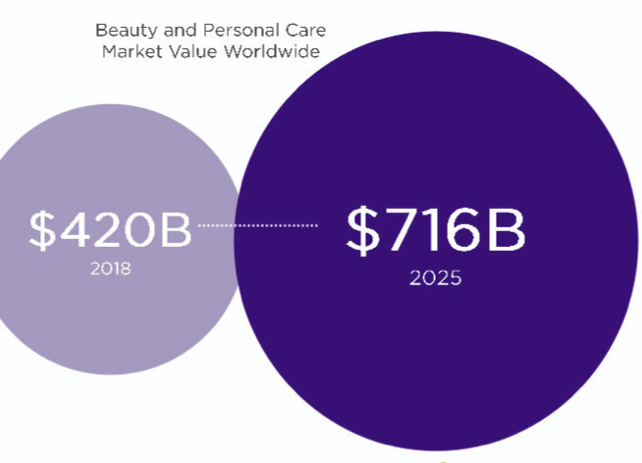

产品主要涉及三个领域:消费者健康、美容和保健,这三个领域的tam 2020年为500 B ,2025年可以达到716B, 7% CAGR

TAM 2025年可以达到716B (来源:公司财报)

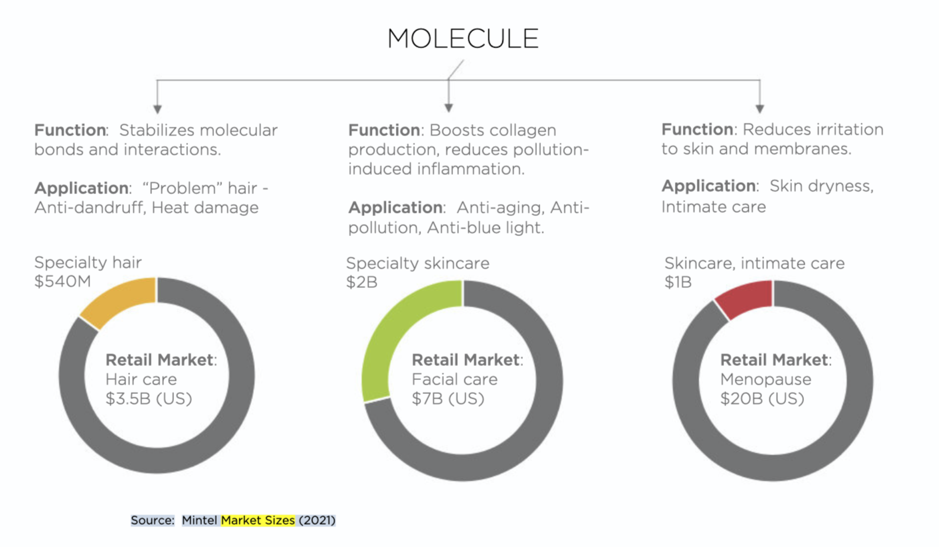

已成功研发的三类分子的市场规模:3.5B

不同分子的市场规模(来源:公司财报)

今后研发的分子市场规模: 4-6B ;Amyris 预计每年将商业化 4 到 6 种新的核心分子,每种分子的可寻市场规模(addressable market) 大约为10亿美金。

现有+未来的核心分子的市场规模:7.5- 10.5B

现在的年收入342M,可触达市场渗透率: 4.3%, 整个化妆品TAM 渗透率 0.07%

02 三刀:竞争格局

1. 竞争对手

Ginkgo Bioworks ($DNA)

$DNA是合成生物领域里最大的数据和实验平台。Ginkgo Bioworks 想要成为合成生物届的AWS(amazon web service),公司主营DNA设计及合成。

为什么DNA的估值比AMRS高这么多 ?

1)相比较AMRS的纵向整合模式(Vertical Integration Approach), DNA 是横向整合模式(Horizontal Integration Approach)。市场给与DNA高于AMRS的估值的原因是因为DNA只负责R&D部分:帮他们客户合成出他们需要的分子,剩下的生产加工,推广营销都交给了客户自己去处理。这个模式一旦规模化以后的利润率是相当高的(High Margin High Multiple),并且DNA目前更偏向孵化器的商业模式,一旦下游公司有成功的产品,未来下游收入会非常可观。而AMRS走的是从实验室-市场的路,自己研发,自己生产,自己销售。这种模式的利润率比DNA要低,而且由于需要建厂,Capex更高。

2)市场对AMRS的定位是一家化妆品(消费品)公司,AMRS在B2C部分的不断尝试努力反而会让它看起来不是一家合成生物公司,而是更加偏向一家特殊的化工公司,市场给的估值也相对较低。

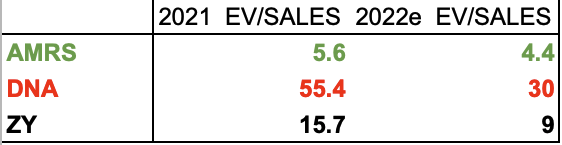

合成生物公司$AMRS $DNA $ZY估值对比

Zymergen($ZY)

ZY是由AMRS的前员工2011成立的,它一开始也是一家合成生物领域的服务公司(和现在Ginkgo 的商业模式有点类似,但不完全一样),后来转型成产品公司。自从公司的第一个产品Hyaline(可折叠屏幕保护膜)失败后,股价暴雷,CEO在去年8月离任的主要原因就是公司的产品无法在市场上找到product-market fit,解决不了量产的问题。

ZY的失败侧面反映出了AMRS在这个行业的优势,AMRS已经有成功的终端产品的销售能力,还有研发和量产能力。这是市面上已有的合成生物公司还不具备的。

2. 竞争优势

上下游集成优势:合成生物领域里面唯一一家从实验室到市场(Lab-to-Market)一体化的公司。Amyris 集合了细胞编辑技术,低成本量产能力和产品销售能力。2012年上市以来的每一个研发的分子都成功了,同时Amyris和大的化妆品公司建立了良好的合作关系,通过他们获得了终端消费者的需求数据,帮助Amyris打造具有高毛利高增速的消费品牌。

量产能力&效率:通过多年生产设备经验的积累,Amyris 的平台现在具备快速扩展稀有分子的能力。如果Amyris 的顾客已经有一种非常稀有的分子,Amyris 设计出一种菌株来制造该分子并以低成本生产大量的可能性是非常高的,公司称可以在6 个月或更短的时间内发展菌株并制造分子。

技术优势:公司拥有能够大规模进行基因工程编辑,高通量筛选和数据分析的工具,能够设计、制造并销售石油、植物和动物产品的生物法替代品。

专利优势:专利数量多且体系完善,公司拥有已授权专利695项,申请中专利220项。

03 商业模式&财务状况

1. 收入构成

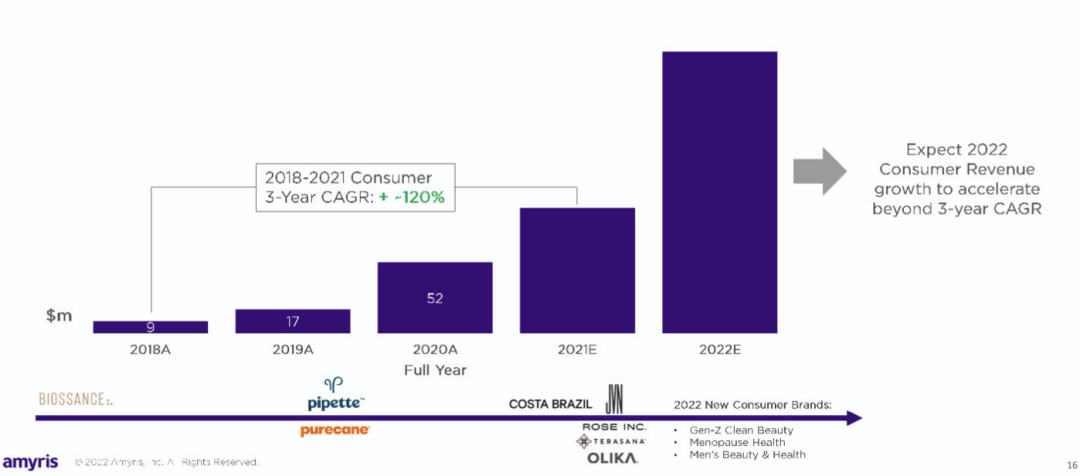

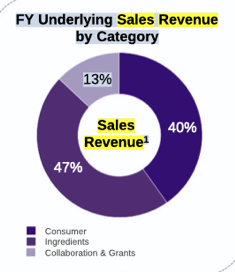

1)消费品收入 (37%)

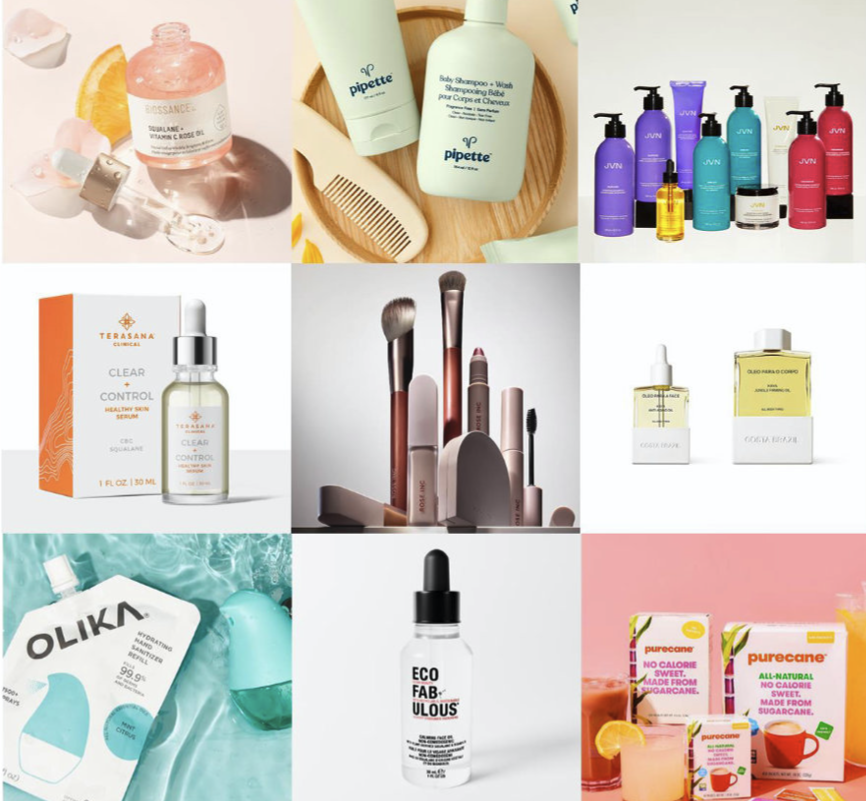

由于消费者对可持续消费品的需求日渐上升,大渠道零售商也在慢慢摒弃传统的日化用品公司(宝洁/联合利华)而选择与更加环保可持续的公司合作,比如Amyris旗下的Boissance等等。Amyris现共有8个品牌(护肤,婴儿护理、护发和彩妆),消费品收入三年的复合年增长率 120%,毛利60-70% (最高的品牌的毛利达到80%)。消费品收入中约50%来自DTC(线上销售),50%来自渠道零售。

Amyris 消费品类的收入增速

2)许可费用+合作 (63%)

许可、合作,卖分子/ingredients给合作伙伴。Amyris 通过和市场上已有的各领域巨头合作,量产分子或者直接卖ingrediants,来降低 Amyris 自己做终端产品进入市场后会面临的竞争风险。

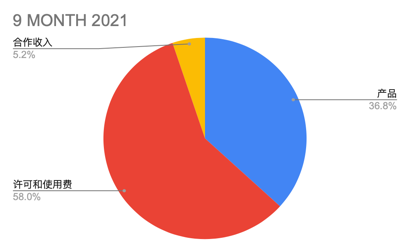

2021年前9个月收入构成(来源:公司财报)

2022年收入构成(来源:公司财报)

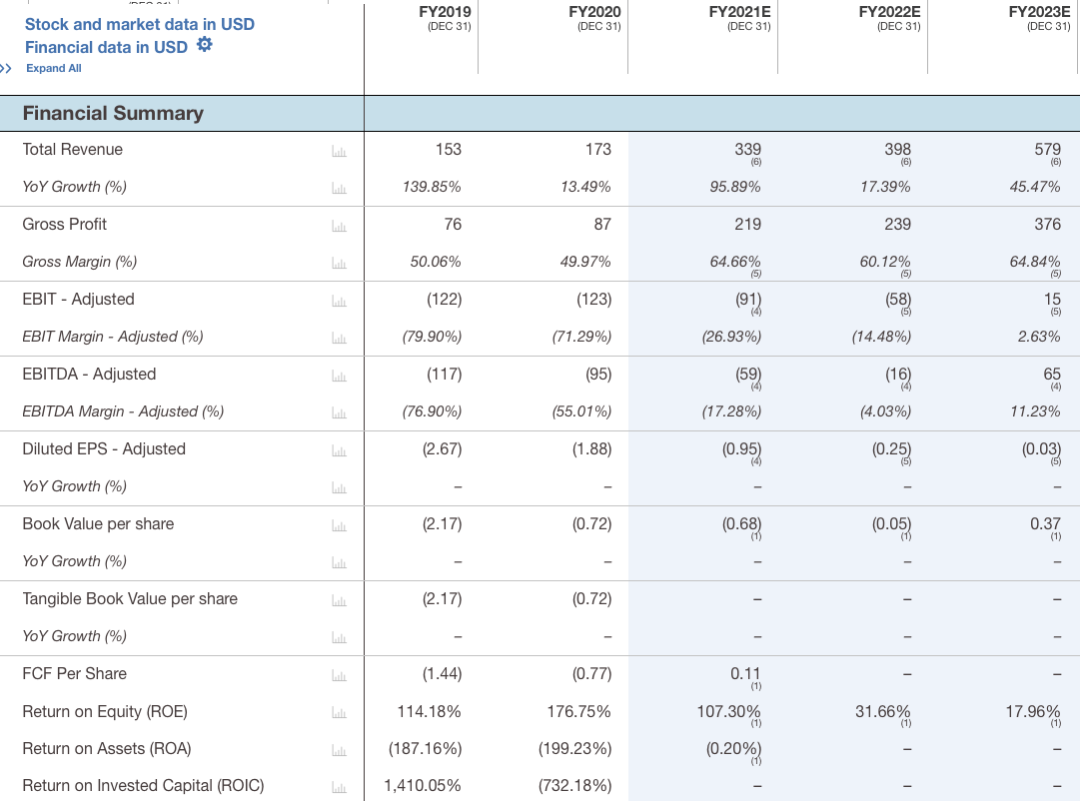

2. 收入增速

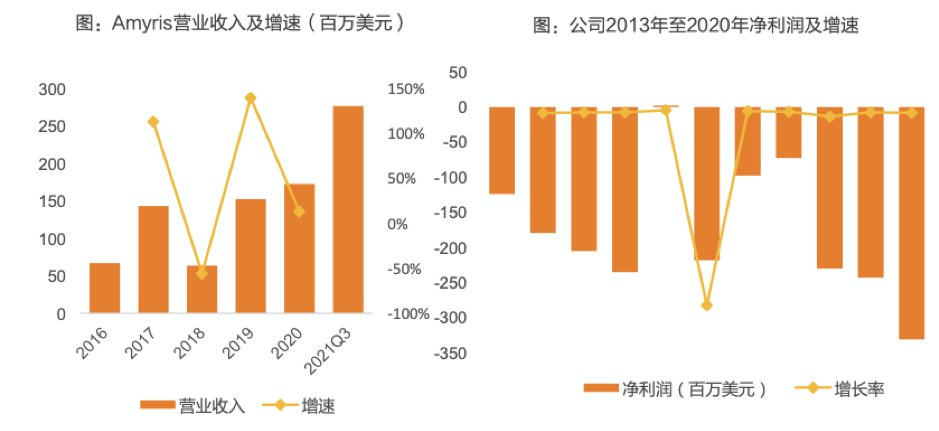

Amyris营业收入连续多年保持增长,2021年前三季度营业收入达2.77亿美元,创历史新高,较去年同期增长147.31%,2016年-2020年CAGR达120.84%。

收入增速(来源:公司官网/天风证券)

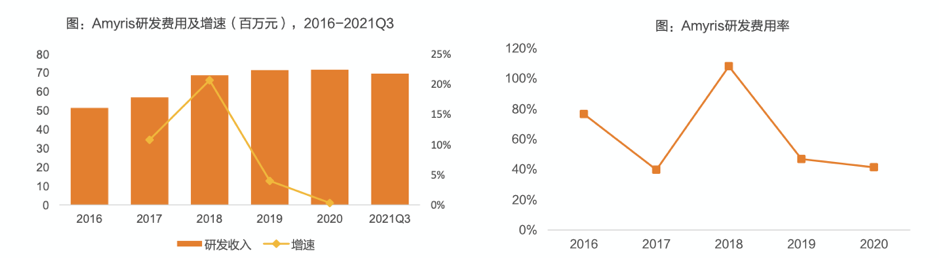

3. 研发费用

公司注重研发创新,研发费用率维持在40%左右。

研发费用占比&增速(来源:公司官网/天风证券)

4. 涉及的三大领域

1)化妆品/护肤品

2016年推出Biossance:目前为公司最成功的品牌,纯植物提取护肤品。2019年推出Pipette :清洁母婴用品。公司计划于2021年打造四个全新的护肤品牌:包括彩妆品牌 Rose Inc 、护发品牌 JVN、豪华护肤品牌Costa Brazil和治疗痤疮的品牌Terasana。

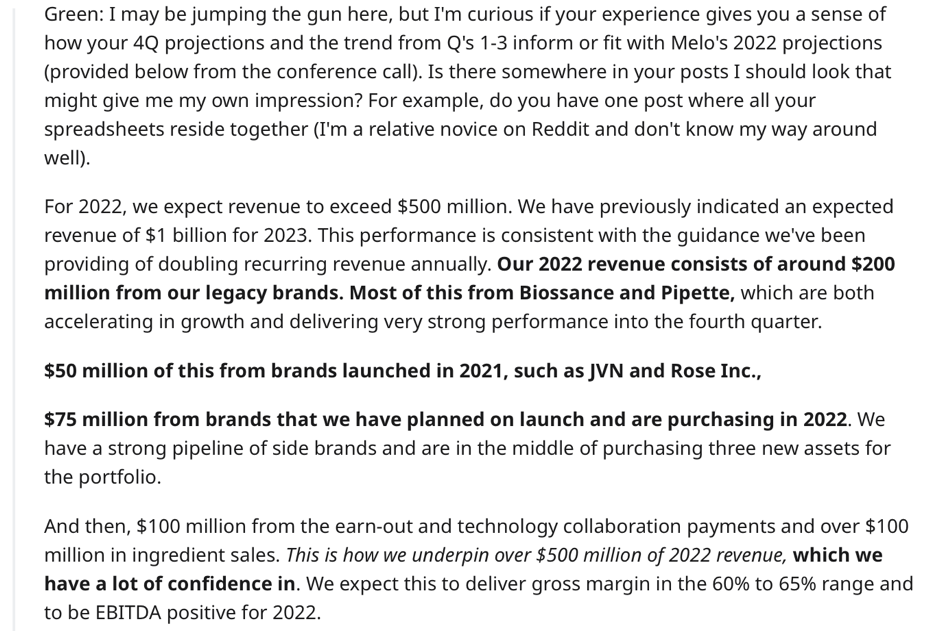

管理层预计2022年来自Biossance和Pipette的收入会达到200M,占公司全年收入预期的50%。

2)香精香料

低成本天然精油和芳香化学品。2014年,公司完成从香水到洗衣粉的规模化生产;2019年,公司成功规模化生产两种新的香精香料分子,并向合作伙伴提供七种用于香精香料市场的化合物。

3)健康保健

替代甜味剂、营养药品和食品配料。2015年,公司宣布签署首个全球营养品市场原料供应协议和合作协议;2017年,公司将合作范围扩大到四种维生素和一种人体营养成分;2018年底,公司商业化生产了更健康的替代甜味剂Reb M;2019年底,公司推出直接面向消费者的甜味剂品牌Purecane。

Amyris 品牌矩阵

05 交易层面催化剂

1. 旗下品牌增长加速

管理层在1月13号最新的投资者日透露,22 年 1 月中旬 DTC渠道访问量300 万,是去年同期的3倍;2022 年 1 月已经交付了30w订单,对比2021年1月的仅3w的订单交付量。

2. 工厂完建,成分收入上升

巴西的第一个发酵工厂,预计Q2开始生产;第二个发酵设施开始动工,建成后预计可以为公司带来200M ingredient revenue/工厂/年,工厂capex为80M。

3. 国际扩张

Biossance 中国的销量40M/年,预期未来欧洲也可以做到40M。Biossance在英国和加拿大已经上线。

4. 2022年收入和盈利能力超预期

Bottomline: 管理层透露在2022年下半年,公司将会Breakeven on operating free cash flow,华尔街预期公司2022年还会继续亏钱。

AMRS 收入预期(来源:公司财报;华尔街预期)

Topline: 管理层透露,由于新增品牌的加入,收入预期会达到500M。

摘自Amyris Q3 电话会议(来源:公司财报)

但是由于管理层之前有overpromise,underdeliver的前科,我们对于管理层给出的预期持保留态度。

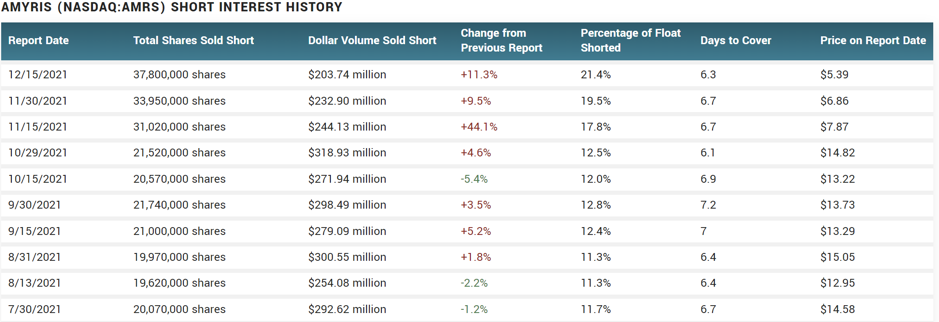

5. 潜在轧空可能

截止到2021年12月中旬,Amyris 做空比率21% 。

Amyris 做空比率

06 核心问题

1. Amyris研发的分子是不可替代的吗?

Amyris 较成功的三个分子:

角鲨烷:深海鲨鱼肝脏中提取的角鲨烯经氢化制得一种烃类油脂,化妆品中起到保湿作用。资生堂到欧莱雅再到雅诗兰黛的产品都用到了Amyris 提供的通过合成生物制成的角鲨烷。植物角鲨烷并非不可替代,还是要看市场价格和下游愿意出的价格来决定。目前来看Amyris 并不具备非常强的议价能力。

青蒿素:青蒿素是领先的抗疟疾治疗药物之一。Amyris 已经能降低成本并制造更容易获得的青蒿素。

CBG:抗炎产品。Amyris现在生产一公斤成本不到 1,000 美元,预计在接下来几个季度CBG 的生产成本将达到每公斤 500 美元或更低,管理层认为市场上目前没有人能做到这么低的成本。

现在Amyris研发的分子已经做到了降本增效,并且工厂也具备量产能力,但是从终端消费者的角度来看,消费者是否买单,还取决于Amyris的价格定位,营销策略等等。目前Amyris 研发的分子并非具有绝对优势,不可替代。

2. 市场对Amyris 存在主观认知差吗?

在竞争格局那一部分,我们已经讨论了Amyris在所有合成生物公司中,估值处于相对低的位置。市场对Amyris 的定位还是一家化妆品公司,并未把它的研发能力和量产能力考虑进去,存在主观认知差。

06 万木评级

万木三评体系

评星 ( 行业地位及竞争力)

4星:Amyris (合成生物产品)

评级(三年后预估市值比现市值涨幅)

A级:3倍以上

评风险(任何因素可能导致半年内的股价下跌)

红色:30 % 以内

投资风险

1. 股权稀释

上市10年以来,公司的流通股数量从2011年的 3M 增长到2021的308M, 股权稀释严重,现金流运转不健康,投资者悲观情绪较重。未来不排除继续发债融资的情况。

2. 供应链问题持续,毛利下降

工业原材料价格居高不下并且紧缺的问题短期无法解决,对公司的毛利会造成影响。

-全文完-

作者免责说明:

本报告的信息来源于已公开的资料,本人对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本人于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本人可发出与本报告所载资料、意见及推测不一致的报告。本人不保证本报告所含信息保持在最新状态。同时,本人对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本人不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本人无关。市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。

关于万木(点击了解)

万木是一个笃行集体智慧和众包协同的精英自治投资平台,汇集了一群优秀而勤勉的专业二级市场投资人,在此共享投资收益、共同学习。

关注WEIM

公众号:WEIMChina

精彩评论