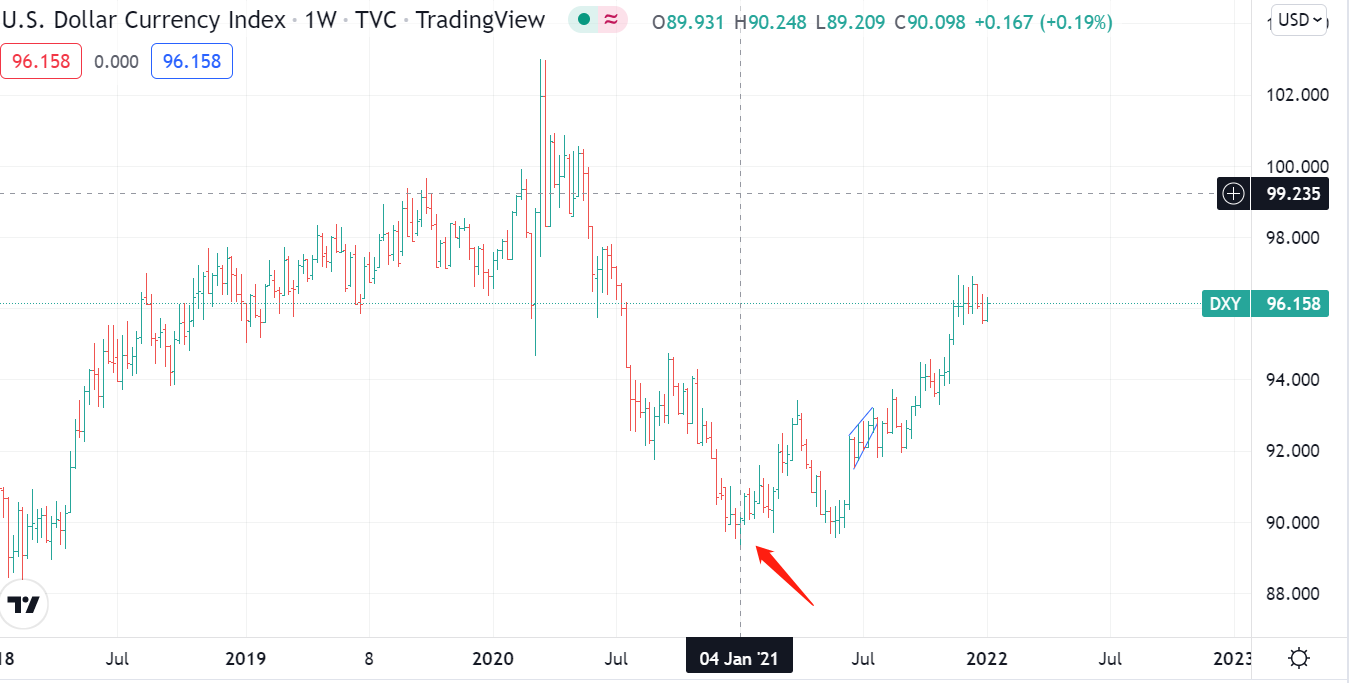

外汇市场2021年受到美国核心经济数据及美联储货币政策调整影响,美元指数全年呈现低开高走之势。在年初创下低位之后,美元震荡上行,至年末升至相对高位,但并未能突破关键压制。展望2022年,我们预计市场的波动率将明显加大,但在方向性上,当前的不确定性依然较大。

大型双底突破 美元整体独立避险为主

美元指数的双底形态比较明显,目前也已经完成了理论目标位置。美元在年内走势领先于黄金,这使得传统意义上的黄金VS美元逻辑不再成立。全年大多数时间美元和风险资产以负相关性形式运行,考虑到美股和原油的强势格局,美元指数的独立性也比较明显。这可能是聪明资金的提前布局,也可能是对于未来的对冲操作。

从技术水平来看,去年年初我们反复强调88/89对于美元长线格局的重要性,最终体现为触底反弹。而在二三季度突破94之后,美元的上行之路更为稳健。但是当前汇价重新回到了2018-2020年的密集交投区间下轨,市场也有一些停滞不前。大致可以确定的是,如果美元上行突破,那么风险资产将面临较大的回撤压力,但当前美元需要先行回撤进行修正,才有机会更上一层楼。

基本面上,美国加息的概念对于美元的支持相对有限,反而是市场的其他不确定性或成为美元的利好/推动因素。和上周讨论的黄金类似,我们认为中美如何博弈也将决定美元和外汇市场的前景。越动荡的局势,也容易帮助美元构建避风港的局面。没有大消息的前提下,市场难以走出趋势性的方向。

非美货币差异化有望出现

2022年外汇市场一大特色可能会出现在非美货币的差异化上。在英国退欧问题结束之后,非美货币整体表现趋同,很难找到一个明显强势或弱势的品种。但这种情况在新的一年有望出现改变,从而使得套利和对冲的机会更加容易把握。

参考人民币汇率的表现,我们预计和中国贸易/经济关联度较高的主要货币会出现“强化”的走势。此处的强化指的是相对更强或者相对更弱,取决于G2与相关货币国家的联系。举个最简单的例子,澳洲与新西兰对中国的态度差异化,就将会影响到澳元VS纽元的表现。在长期技术面筑底之后,这个交叉盘有机会出现向上突破。

同时,人民币汇率本身2022年也是充满可能的一年。6.40下方的官方“干预”以及6.20的“二次汇改”水平,都是波动率交易者值得关注的机会。当然,这一交易确定性虽然强,但是时间因子上还是较为模糊。

短期怎么看怎么做

我们以美元指数为标杆,月线级别上的强势比较明显,且美元基本面并没有明显的利空,因此短期而言,逢低做多或是不错的选择。此前突破口94是合适的价格水平,但需要耐心等待可能的到达。我们可以考虑期货做多+期权对冲的形式来参与。

97/98则是关键性的技术压力,如果后市可以突破站稳的话,也可以考虑加入美元多头。同时美元还将继续充当风险情绪指标的作用,如果美元选择上行,那么大家在风险资产的上头寸需要考虑减仓或者调整。

$NQ100指数主连 2203(NQmain)$ $CME人民币主连 2203(UCHmain)$ $黄金主连 2202(GCmain)$ $WTI原油主连 2202(CLmain)$ $A50指数主连 2201(CNmain)$

精彩评论