“我们的目的是以更高的技巧和更专业的数据分析来帮助市场的参与者们更全面的剖析市场,以便参与者依靠自己的判断力做出更理智的决策。”

本周回顾

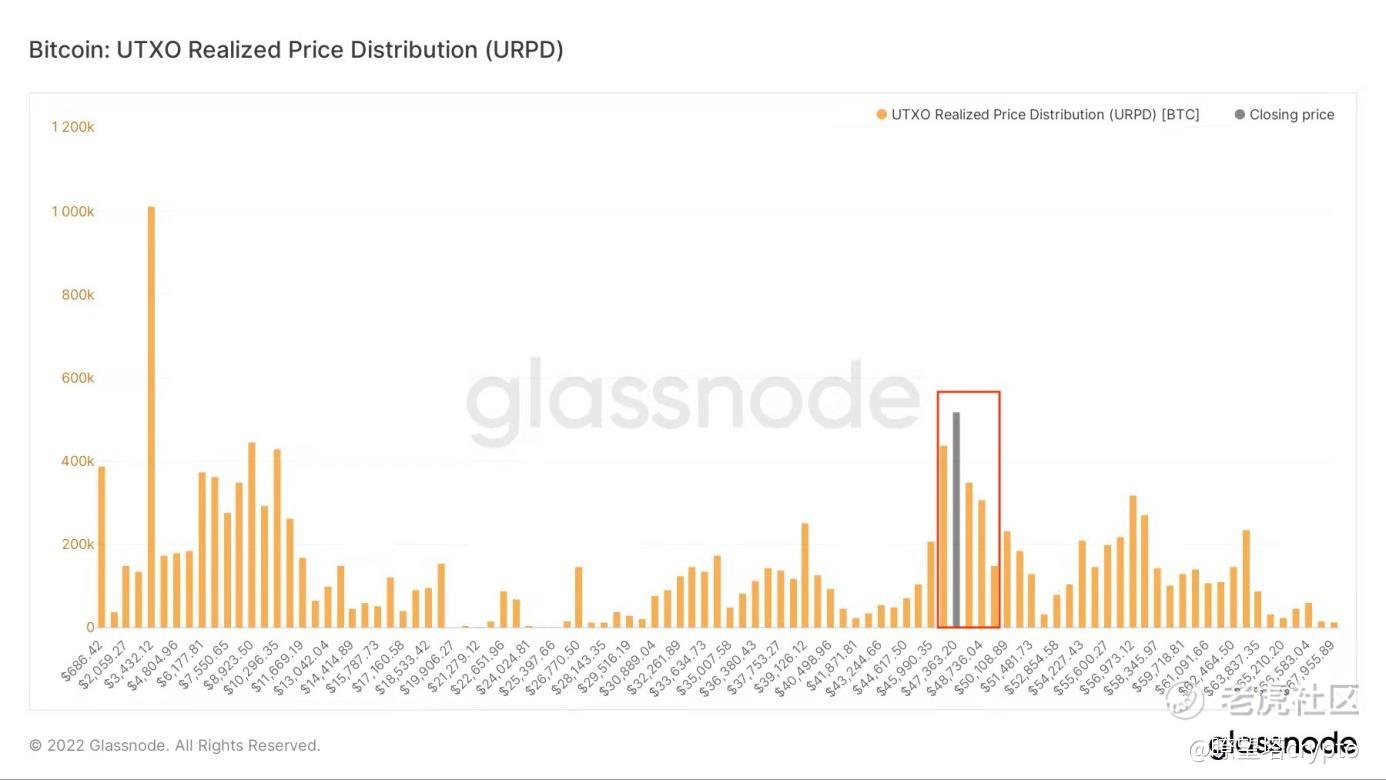

本周市场从2021年12月27日至2022年1月2日走出了回调后的横盘,冰糖橙从52000回调至47000,并徘徊在46000-48000附近。从筹码区上看,目前筹码在47000-49000。

(下图 筹码分布)

市场接下来会怎么走呢?

本周要闻

疫情:

欧洲新冠确诊突破1亿,奥密克戎掀起疫情“海啸”

据法新社消息,当地时间2022年1月1日的统计显示,欧洲已经报告了超过1亿的新冠确诊病例,占全球所有感染病例的三分之一以上。多国专家表示,由于检测不足、统计滞后,真实的数据可能比官方公布的数据更大。(环球时报)

奥密克戎横扫美国,单日新增病例近70万。

据美国疾病控制和预防中心(CDC)统计,全美2021年12月30日新增新冠确诊病例高达692215例,再次刷新疫情爆发以来单日新增病例最高纪录;截至2021年12月30日的7日平均日增新冠病例为488348例,创疫情爆发以来该指标最高纪录。

一般认为,由于检测不足、在家检测和假期报告延迟,美国的实际日增病例大大高于上述数字。

华盛顿大学的一个研究小组上周发布的一个模型估计,美国的病例将在1月底达到高峰。但是,这些研究人员现在也因为奥密克戎传播快速而重新考虑其预测。(华尔街见闻、环球时报)

帝国理工科学家对Omicron研究称其肺毒率低

英国帝国理工学院科学家Peacock等在bioRxiv上传了一篇Omicron病毒学特征预印本文章。这项研究与之前多项研究的结论一致,就是Omicron的肺毒力低;它更像一个上呼吸道病毒,尤其易感染粘膜。

分析:

欧美疫情数量是否即将到顶还不确定,当前患病人数过多,会很大程度的影响出行、餐饮业,零售业等实体经济行业,我们还不能判断这种影响将持续多久。

国内政策:

央行等七部门:任何机构和个人不得为非法荐股荐基、虚拟货币交易等提供网络营销服务

12月31日,中国人民银行、工业和信息化部、银保监会、证监会、国家网信办、外汇局、知识产权局就《金融产品网络营销管理办法(征求意见稿)》公开征求意见。

该通知第六条指出,禁止网络营销产品。

任何机构和个人不得为非法金融活动提供网络营销服务,包括但不限于非法集资、非法发行证券、非法放贷、非法荐股荐基、虚拟货币交易、外汇按金交易等;不得为私募类资产管理产品、非公开发行证券等金融产品开展面向不特定对象的网络营销。

火币清退后续:

火币将对中国大陆用户未提取资产收取0.2%管理费

12月24日晚间,火币全球站(Huobi Global)发布公告称,将于2021年12月31日(GMT+8)有序完成中国大陆用户的清退。后续对于2022年2月15日后在Huobi Global还有资沉的中国大陆用户,将参考行业通常做法,开始收取账户管理费,账户管理费收入会转给“火币公益”用于公益事业。账户管理收取标准为:每个月收取快照资沉的0.2%,若单个账户应收的账户管理费价值不足1USDT,按照1USDT进行收取。

其他新闻

韩国税务局将对捐赠或继承的加密资产进行征税

金色财经报道,韩国国家税务局表示,从 2022 年开始,捐赠或继承的虚拟资产将进行相应的评估和征税。

据悉,此类数字资产将按继承开始日期或捐赠日期前后每个月的平均金额征税。在解释即将发生的变化的 KBS报告中,税务机构还透露了负责评估正在继承或捐赠财产的虚拟资产服务提供商 (VASP)。(news.bitcoin)

韩国议员:将在新年开始接受加密货币捐赠

韩国议员 Lee Kwang-jae 表示,将在 2022 年 1 月中旬的某个时候开始接受加密货币捐赠。

据这位议员称,任何希望赞助他的竞选活动的人都可以直接将资金转移到他的办公室钱包。

一旦收到捐赠的加密货币,将转换成韩元,然后存入他的赞助账户。

该报告还显示,此类捐赠的收据将以NFT的形式发放,并发送到相应捐赠者的电子邮件地址。 (金色财经)

俄罗斯联邦储蓄银行将推出区块链ETF

12月30日消息,俄罗斯联邦储蓄银行推出区块链ETF,名为“Sber - Blockchain Economy”,交易代码为SBBE,标的全球主要加密公司的表现,如 Coinbase 和 Galaxy Digital。

根据公告,Sber 区块链 ETF 将成为“俄罗斯第一只允许投资者在区块链市场上获利的 ETF,无需直接开发、购买、持有和出售数字货币。”(cointelegraph)

数据:59家公司和少数国家总计持有149万枚BTC

比特币储备清单上显示至今已有59家公司资产负债表上持有比特币。

大约9个月前,42家公司在他们的资产负债表上持有比特币,在2021年3月1日总计有1,350,073枚比特币。

而今天,这项指标显示已经有59家公司,几个国家和交易所交易基金(ETFs)在国库中总计持有1,499,493枚比特币。

大量的公司披露他们已经将比特币加入到公司的资产负债表中,甚至像萨尔瓦多这样的国家现在也将BTC储存在他们的国库里。(news.bitcoin)

数据:特斯拉、MicroStrategy等整体共持有730亿美元比特币

截至2021年底,各个公司以及国家共计拥有150万枚比特币。

特斯拉、MicroStrategy、Grayscale和其他私营公司共计拥有448 亿美元比特币,将私人实体和基金在内的比特币持有量计算在内,以上整体共持有730亿美元比特币,最大持有者是交易所交易基金。

据悉,拥有比特币的最大实体仍然是MicroStrategy,该公司本周再度购买了1914枚比特币,比特币持有总额为124391枚,总价值37.5亿美元,平均价格为每枚比特币30,159美元。

行业第二大加密货币持有者是特斯拉,持有近43,000枚比特币。

国家层面,保加利亚、乌克兰等五国共持有263,000枚比特币,最大的持有者是保加利亚,拥有价值100亿美元的BTC;乌克兰以46,000枚比特币位居第二。(buybitcoinworldwide)

印度安全监管机构警告共同基金不要投资加密货币

印度首席安全监管机构印度证券交易委员会 ( SEBI ) 警告共同基金不要在明确规定出台之前投资加密资产。在新闻发布会上,SEBI 集团主席 Ajay Tyagi表示,如果没有政府的监管框架,共同基金将公共资金投资于加密货币将不是一个理想的情况。

目前加密投资在印度并不违法,然而,SEBI 认为税级不明确,政府也没有明确指示,最好避免公司提供以加密为主题的投资选择。(coingape)

彭博社:比特币下跌行情下投资者依然选择投资BTC ETF

12月29日消息,尽管比特币处于下跌行情中,但投资者仍选择投资BTC ETF。

截至今年12月份,ProShares比特币策略 ETF(BITO)近三月流入超过4000万美元。此外,自11月底以来,投资者已向Valkyrie比特币策略ETF (BTF) 投入超650万美元。

ETF负责人Todd Rosenbluth表示,在BTC ETF推出之前,通过ETF获得比特币价格敞口的需求一直得不到满足,许多投资者都持有良好的长期预期,因此没有被近期的波动所打破。(彭博社)

长期指标;用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期指标:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期指标:用于分析短期市场状况;以及出现一些方向和在某前提下发生某种事件的可能性

长期指标如下

减半的发行量

矿工的余额

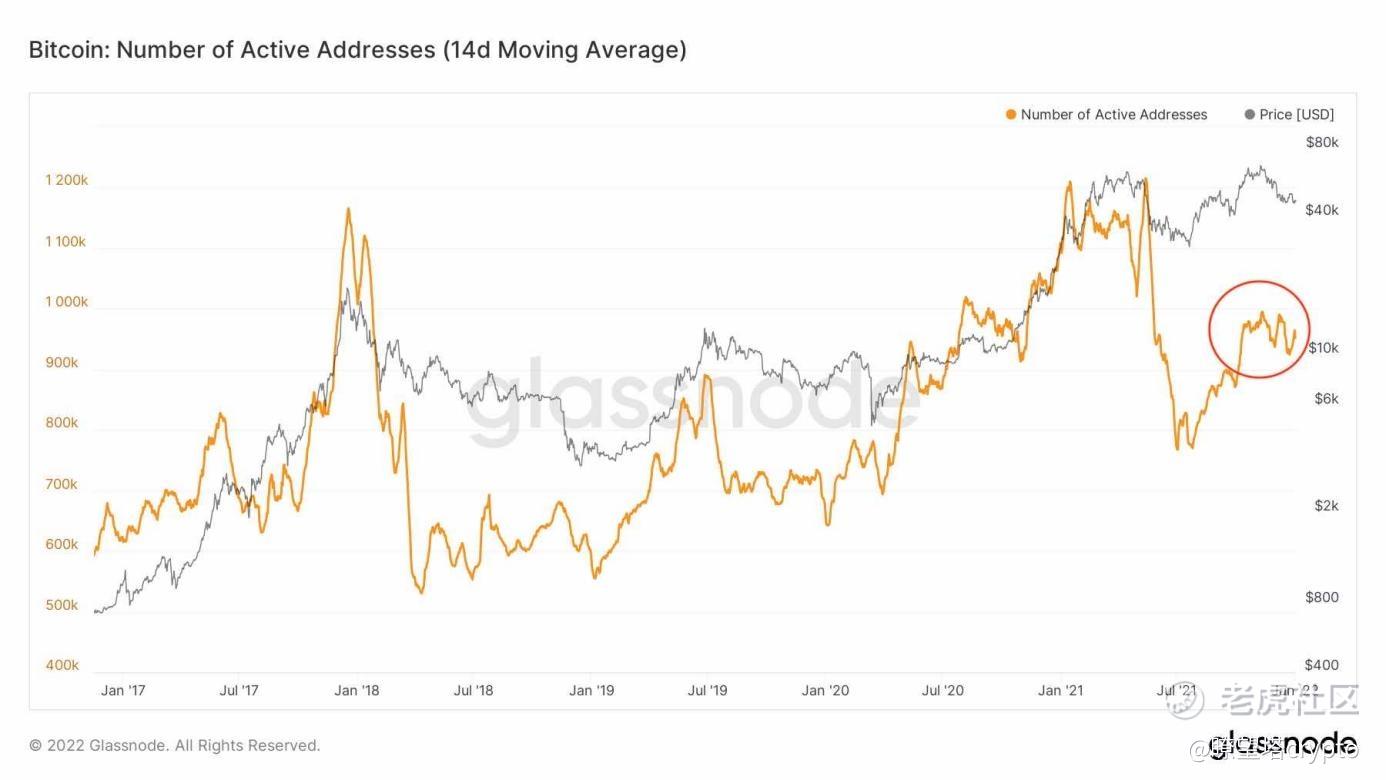

地址活跃状态

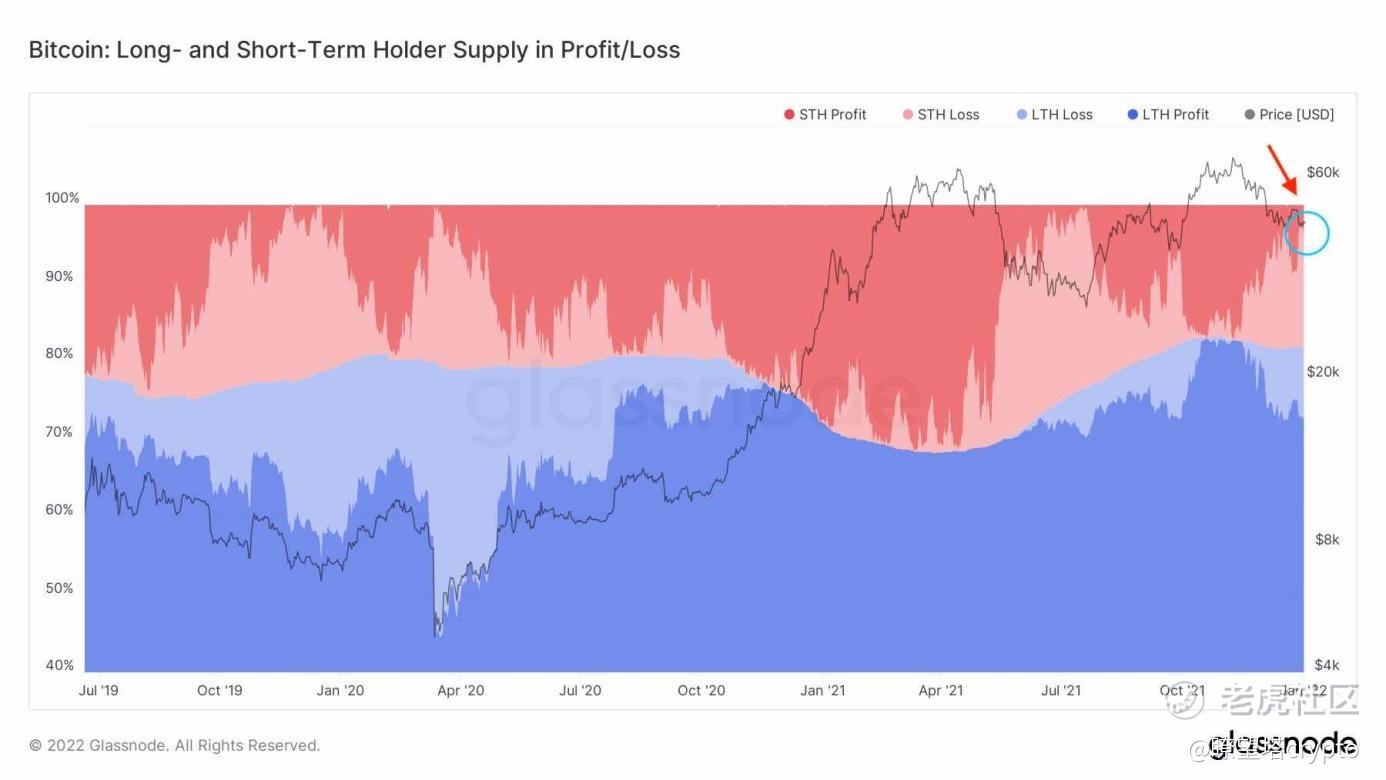

长期与短期交易者状态

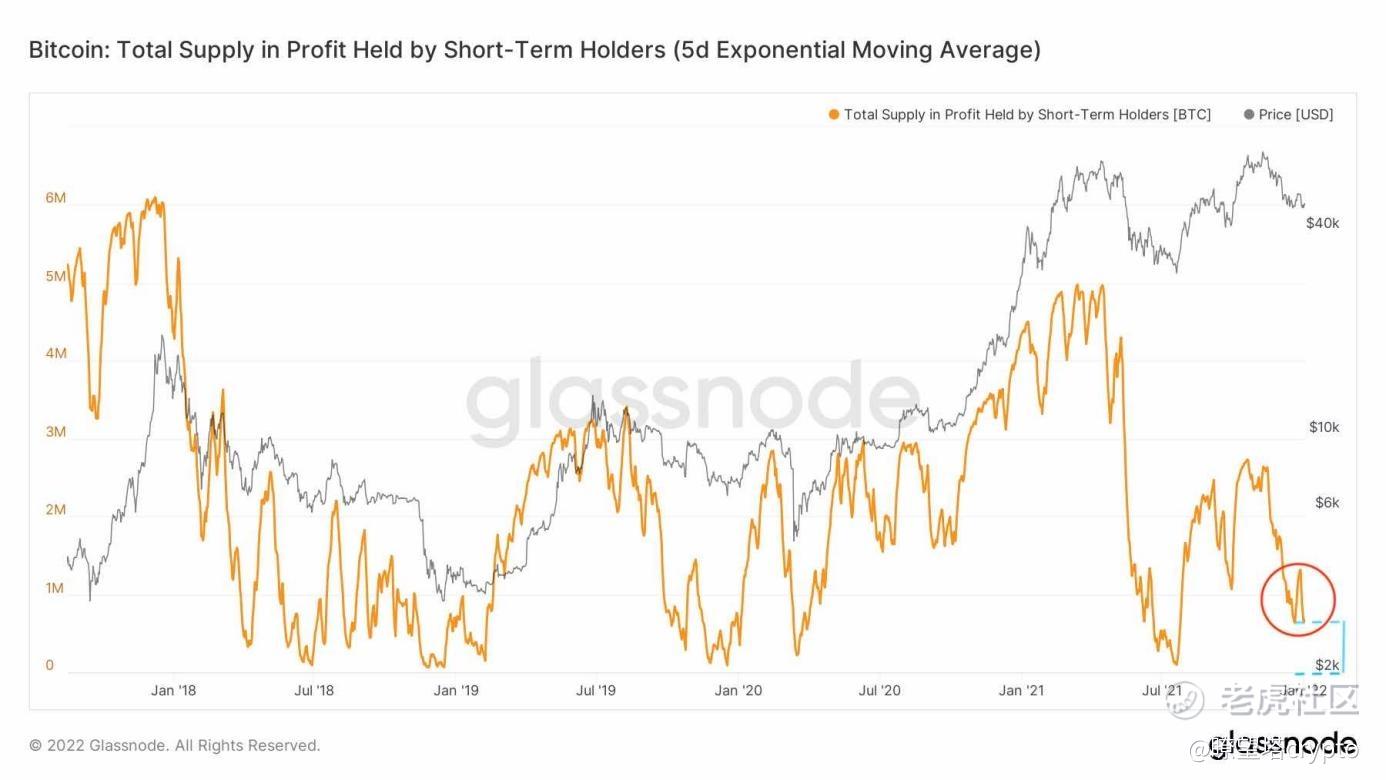

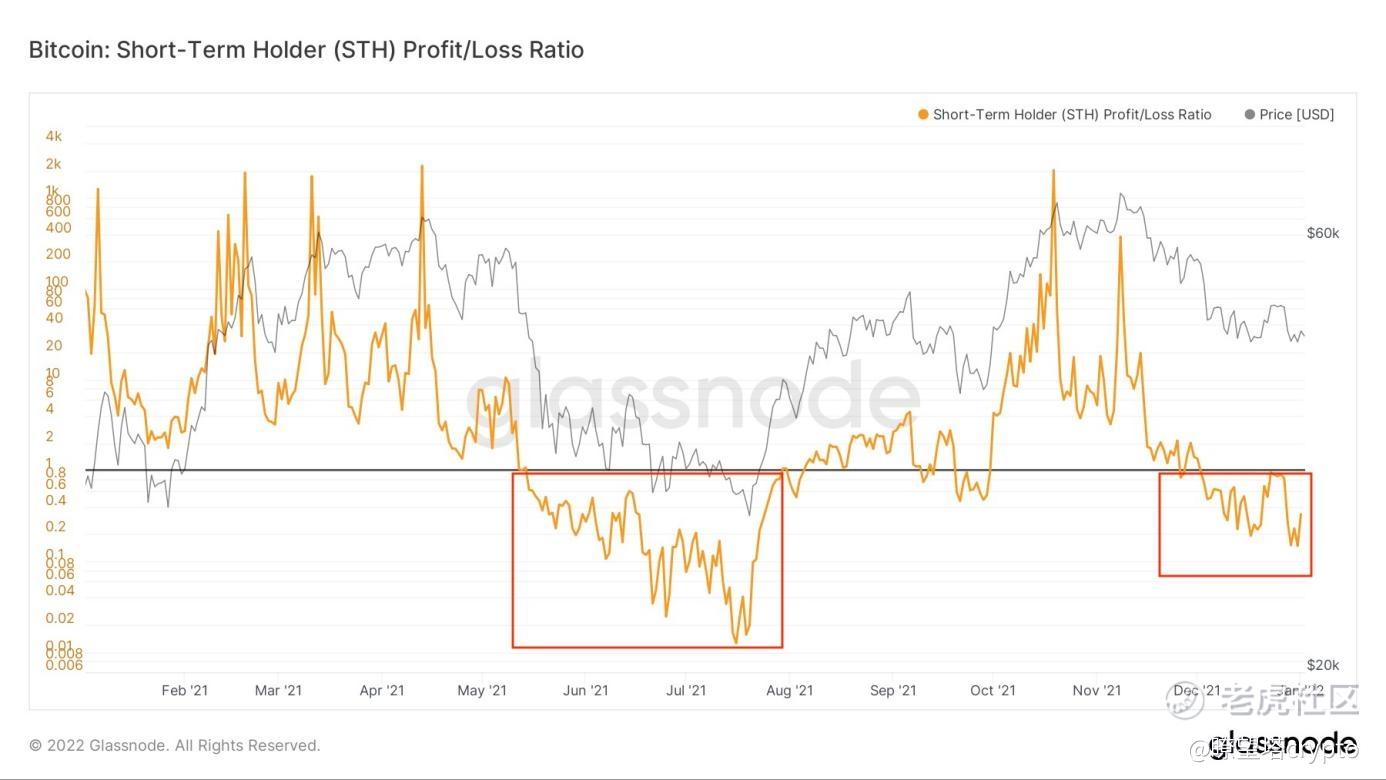

短期交易者盈利状态

作为跨年之后第一次周报,我们从长期减半周期的角度探讨市场长期未来。

从下图看到,每次发行量的减半,都使新的抛压减半。

(下图 减半发行量)

我们可以看到市场往往在减半前的一年到一年半之间会达到买卖双方需求量平衡,随后市场在减半之后就直接开始上涨。

而新币的生产都在矿工手里

(下图 矿工余额)

可以看到技术上矿工本该减持的,但因市场后面的回调,以及下面的机会成本的原因,

矿工对于手中新币保持持有状态。

而如果假设,矿工一直不抛手中新币,市场又是因为机构化所造成的买单更进一步。

那么后面还会用来减半后的剧烈修正吗?(超大熊市)

最起码新的抛压,矿工不抛情况下,市场是没有新的抛压的市场的压力就会小很多。

当然同时还需要留意非流动性供应地址。

好,回到现在,市场现在处于什么情况,现在还活跃吗?

(下图 地址活跃状态)

从目前情况来看,市场的活跃状态并没有进一步下跌,反而在目前的位置盘旋,市场其他的状态没有大的变化,依然属于活跃。

接下来我们从大概的市场整体的结构来看

(下图 长期与短期交易者状态)

我们可以看到短期交易者的亏损加剧了

进一步来看

(下图 短期交易者盈利状态)

短期交易者的盈利已经不多,距离2021年7月和2018年底状态距离不远了。

中期指标如下

休眠1,2,3,5年以上恢复供应的流通总量

长期交易者的总供应量

长期交易者的未实现盈亏比

累计地址数量

累计余额(存量博弈)

巨鲸数据(持仓不动)

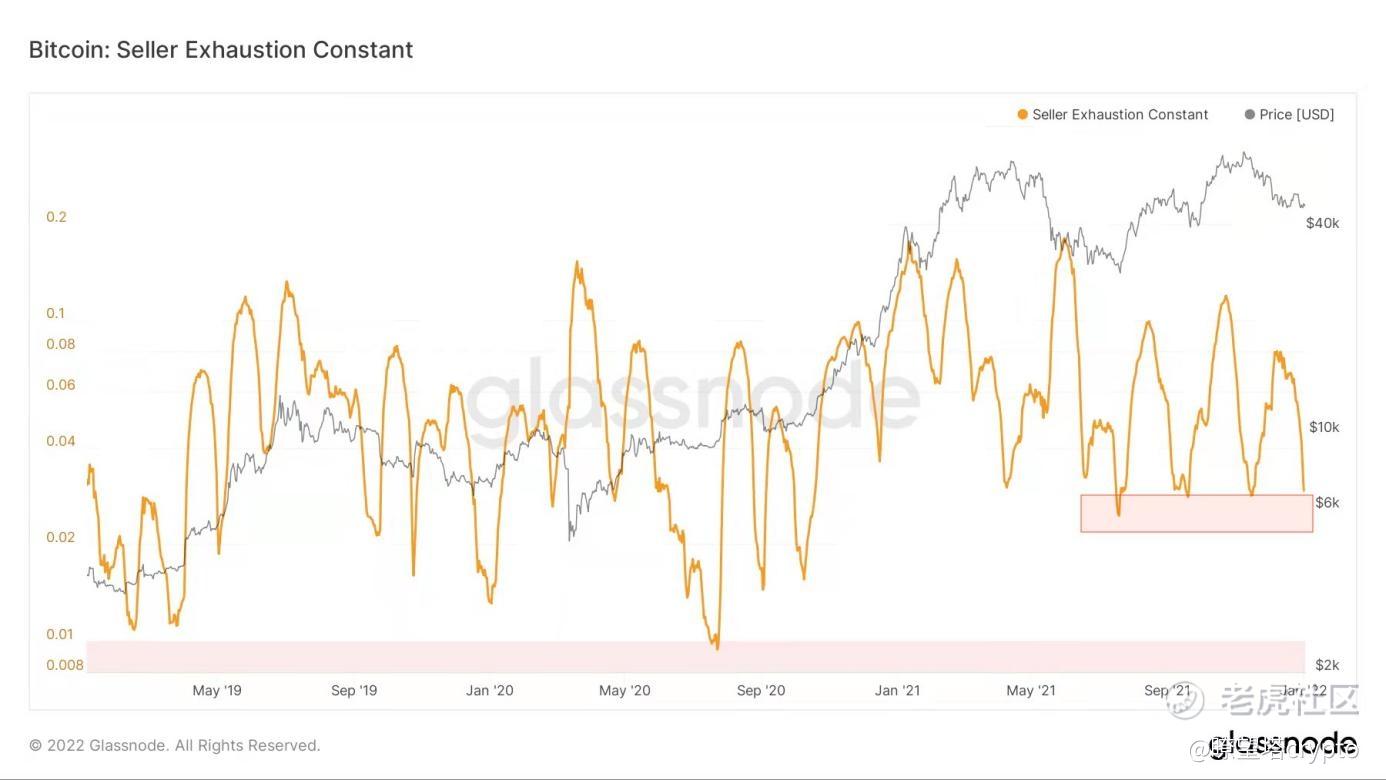

卖方枯竭常数(今年盘整周期底部)

之前的周报做过长期交易者的分析,本周我们深入分析各个阶段的长期交易者在市场中的交易轨迹,做更细致的划分。

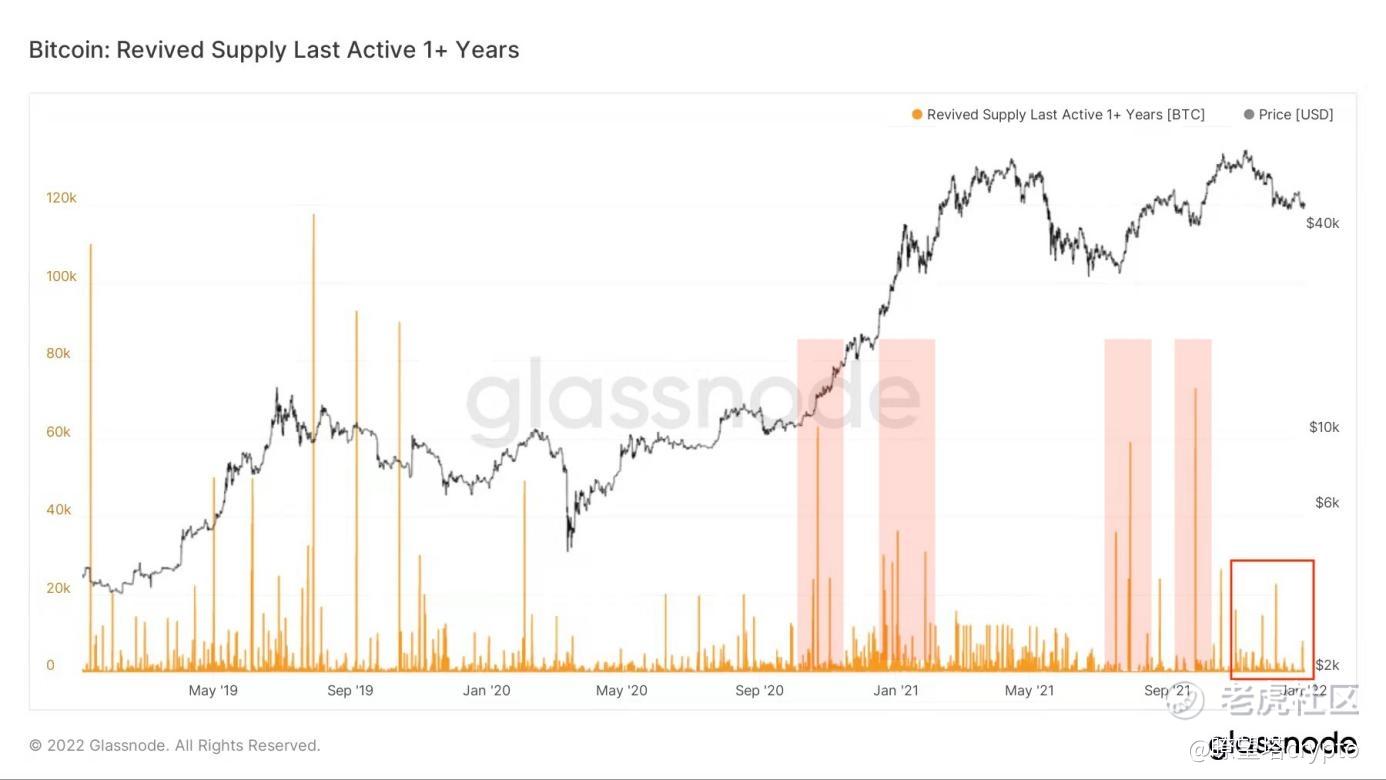

(下图 休眠1年以上恢复供应的流通总量)

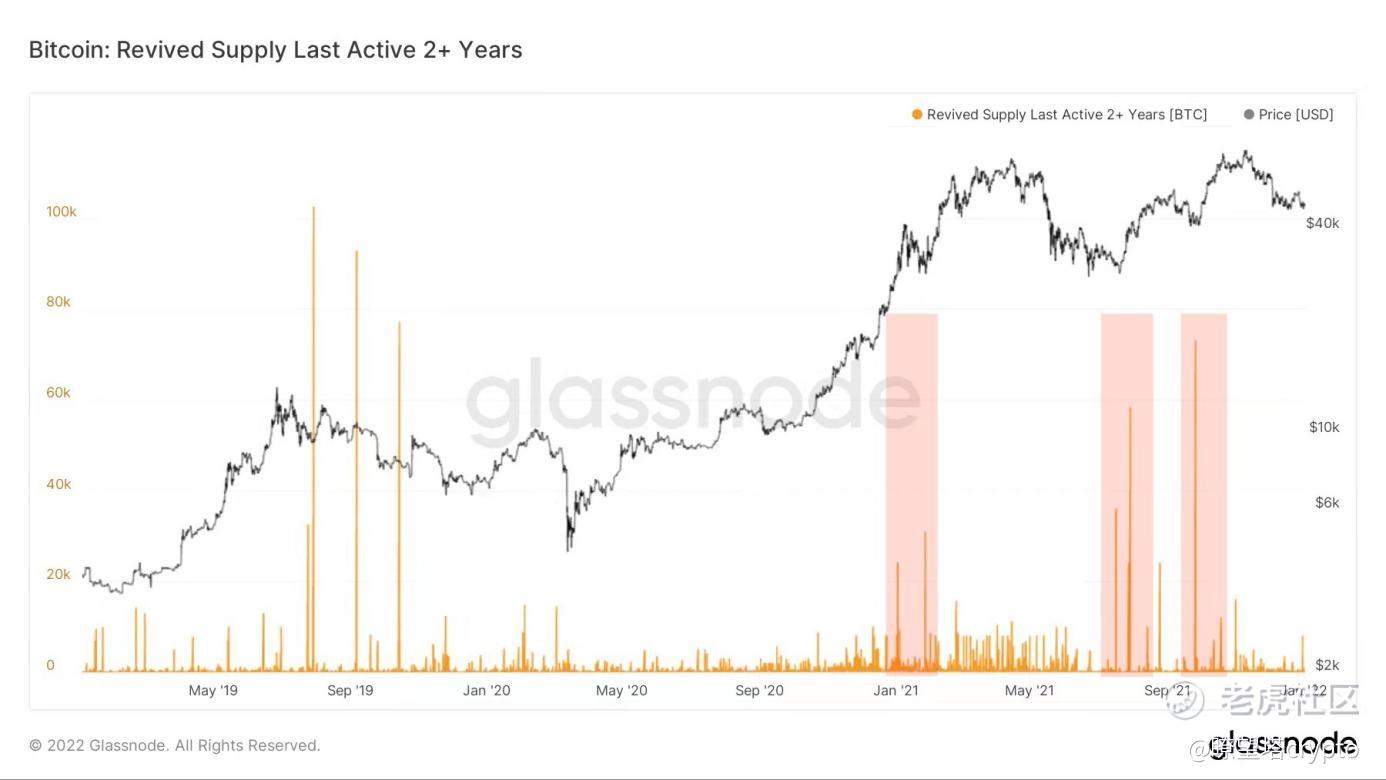

(下图 休眠2年以上恢复供应的流通总量)

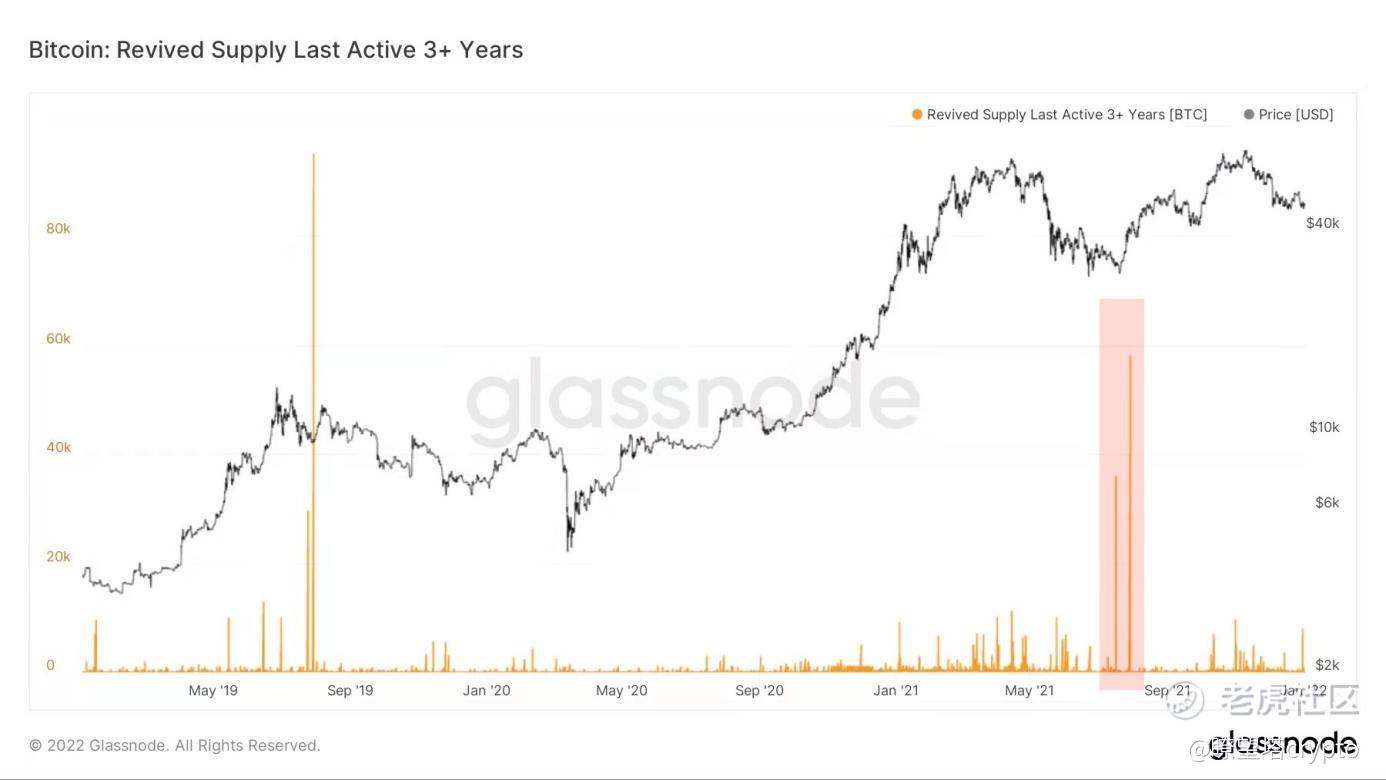

(下图 休眠3年以上恢复供应的流通总量)

(下图 休眠5年以上恢复供应的流通总量)

我们先看各个阶段的长期交易者有什么样的决策习惯。

1年以上的长期交易者在市场中的活动很频繁,市场的每个阶段都有活跃的痕迹,他们在市场出现方向变动时都提供了较大的供应量,且在本轮下跌前后提供了一定的供应量。

比如5月份前后,9月份前后,11月份前后。

2年以上的长期交易者活跃度相对少一些,这些交易者在市场上做决策的时候相对比较机敏。

他们的活跃也集中在市场有重大变动时,在本轮下跌时的供应量相对较少一些。

3年以上的长期交易者活跃度比较低,操作较少,他们会择一个更长的周期进行操作,2019年9月份提供较大供应量,

且在2021年7月份上涨前提供了较大供应量。

5年以上的长期交易者在今年的活跃度较为频繁,且会在市场结构变动时提供一定的应量。他们似乎很有耐心地陪伴着市场走。

我们也注意到2020年3月份之前5年交易者提供了供应量。在2021年11月下跌中也有一定供应量。

拆分了各个阶段长期交易者的行为轨迹后,我们了解到各个阶段的长期交易者在市场中的行为决策。

目前来看,2021年12月初至今,1年和2年,3年的长期交易者在市场盘整期间提供了一点供应量。

今年5年以上长期交易者的活动相对往年而言,较为频繁,这可能会给市场带来一定的影响。

我们再看长期交易者总的供应量,目前来看他们的供应量从2021年12月初至今的变化较少。

(长期交易者的总供应量)

我们继续看一下目前长期交易者在市场的状况。

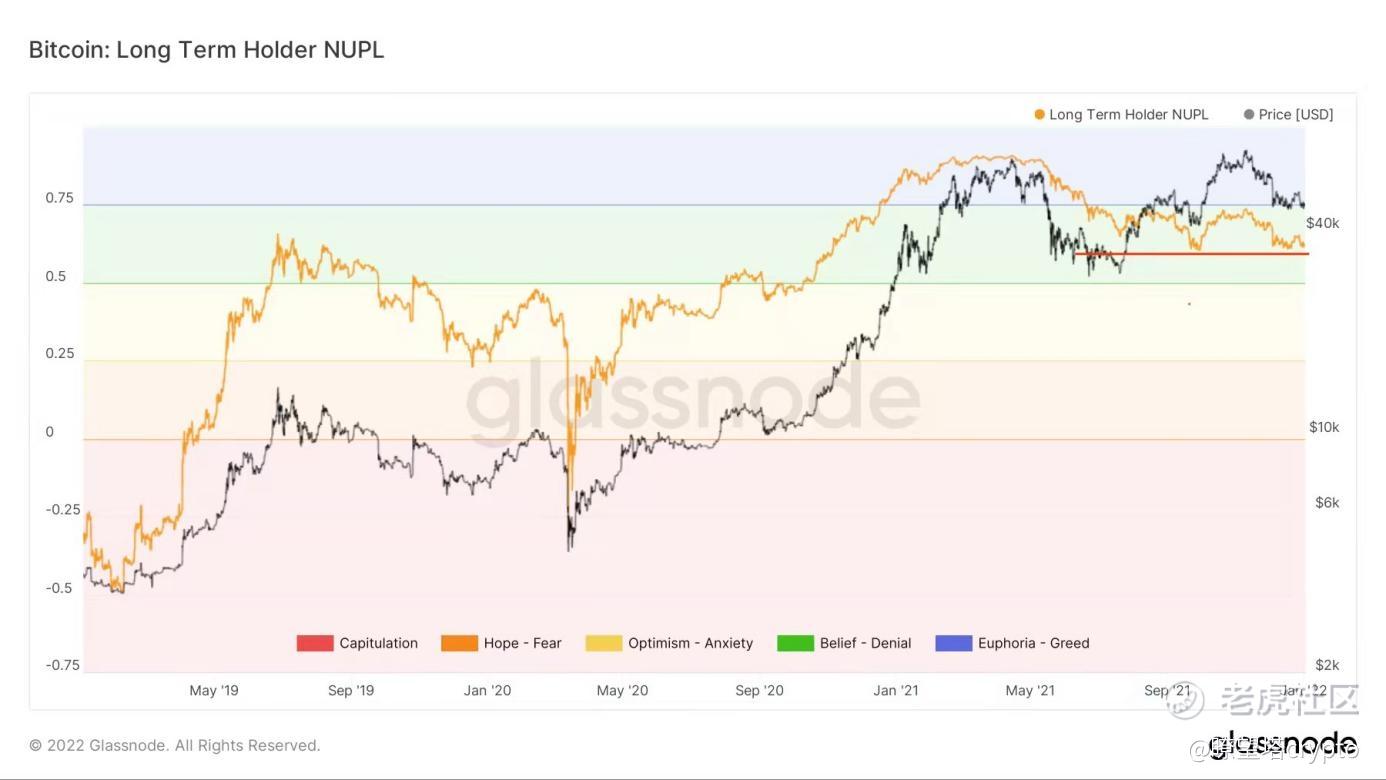

先来看长期交易者的未实现盈亏比。

(下图 长期交易者的未实现盈亏比)

依然维持在去年12月初的水平,后续市场发生变化时我们继续追踪这个数据。市场目前可能是相对冷淡的状态,指标显示比5-7月盘整期间要低,可能市场目前有吸筹的意愿。

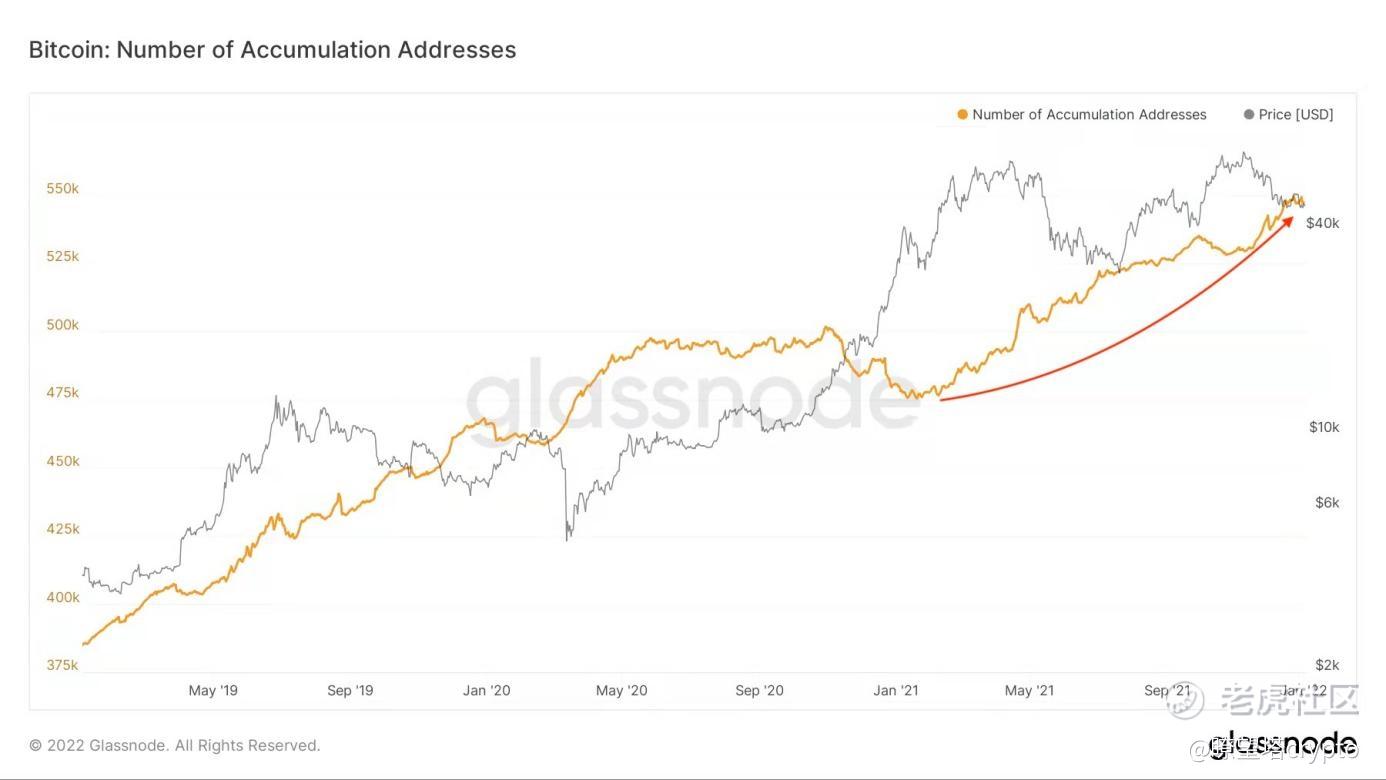

我们再看累计地址,观察目前市场上的用户量。

(下图 累计地址数量)

我们注意到2020年1月后累计地址数量呈现一个上升的趋势,且在2021年7月和9月的阶段性上涨期间增加。本轮盘整期间累计地址数量没有出现大量减少的状况。这能很好地表示市场参与者的多少。

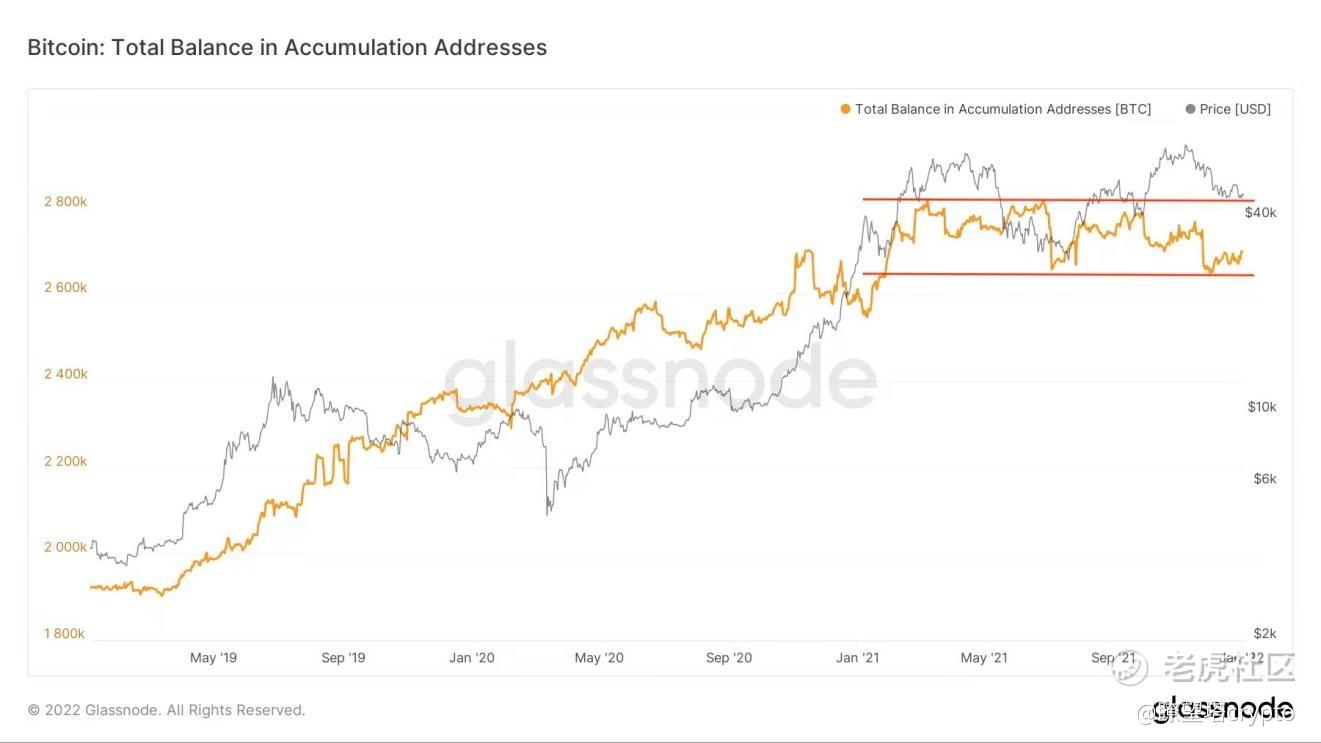

再看累计余额,看看市场目前的累计资金状况。

(下图 累计地址余额)

从五月份至今,徘徊在2650-2800k。我们注意到目前市场的累计资金从5月份至今处于波动状态,2021年11月份顶部的累计资金量甚至低于9月份。可能这是市场目前处于冷淡期的原因,缺乏新进资金来引动市场,或是市场的资金没有太大的举动。

巨鲸在这周的活跃状况。

(下图 巨鲸数据)

从数据上看,巨鲸和大户都选择了持仓不动,后续需进一步跟踪这个指标。

最后来看卖方枯竭常数,目前市场卖家的抛售意愿已经到达了今年各个盘整周期的底部,但仍需跟踪观察,市场底部震荡情况较多,且需结合宏观数据来观测。

(下图 卖方枯竭常数)

如果市场目前的交易者没有异动的话,市场的底部应该就在附近,我们会持续跟踪市场的变化。

短期指标如下

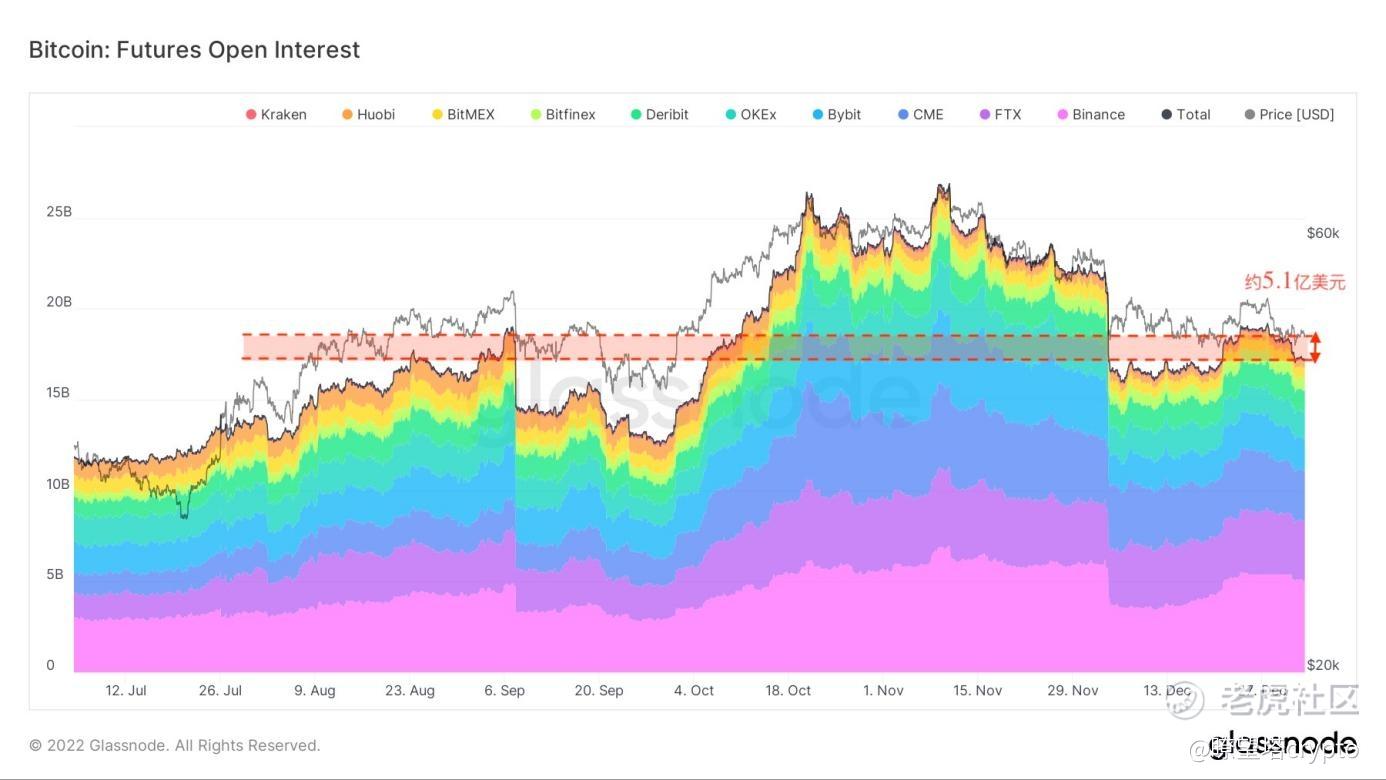

期货未平仓合约量

期货未平仓利率的1天变化图

期货永续资金费率

杠杆风险

永续期货未平仓合约与冰糖橙市值的比例

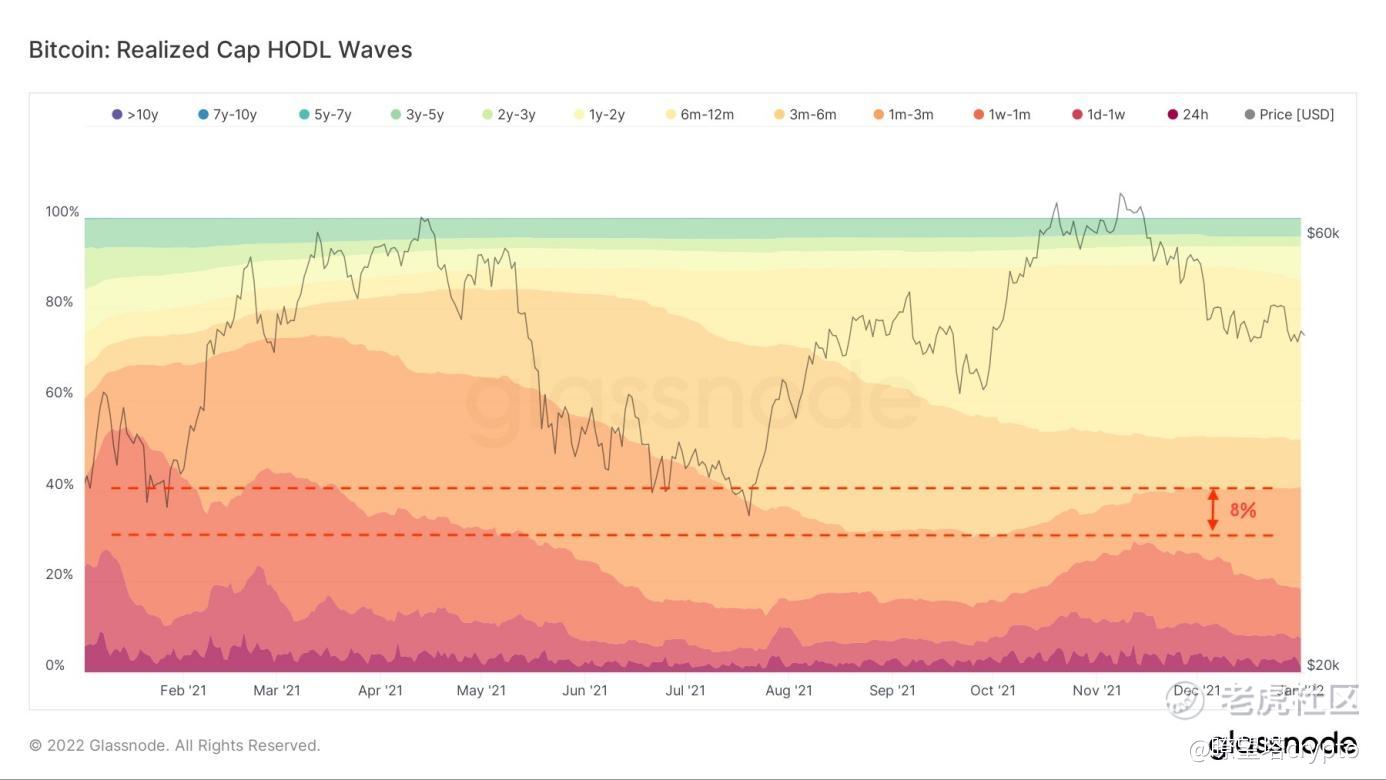

Realized Cap HODL Waves

STH-SOPR

On-chain Cost Basis

28天市场梯度变化

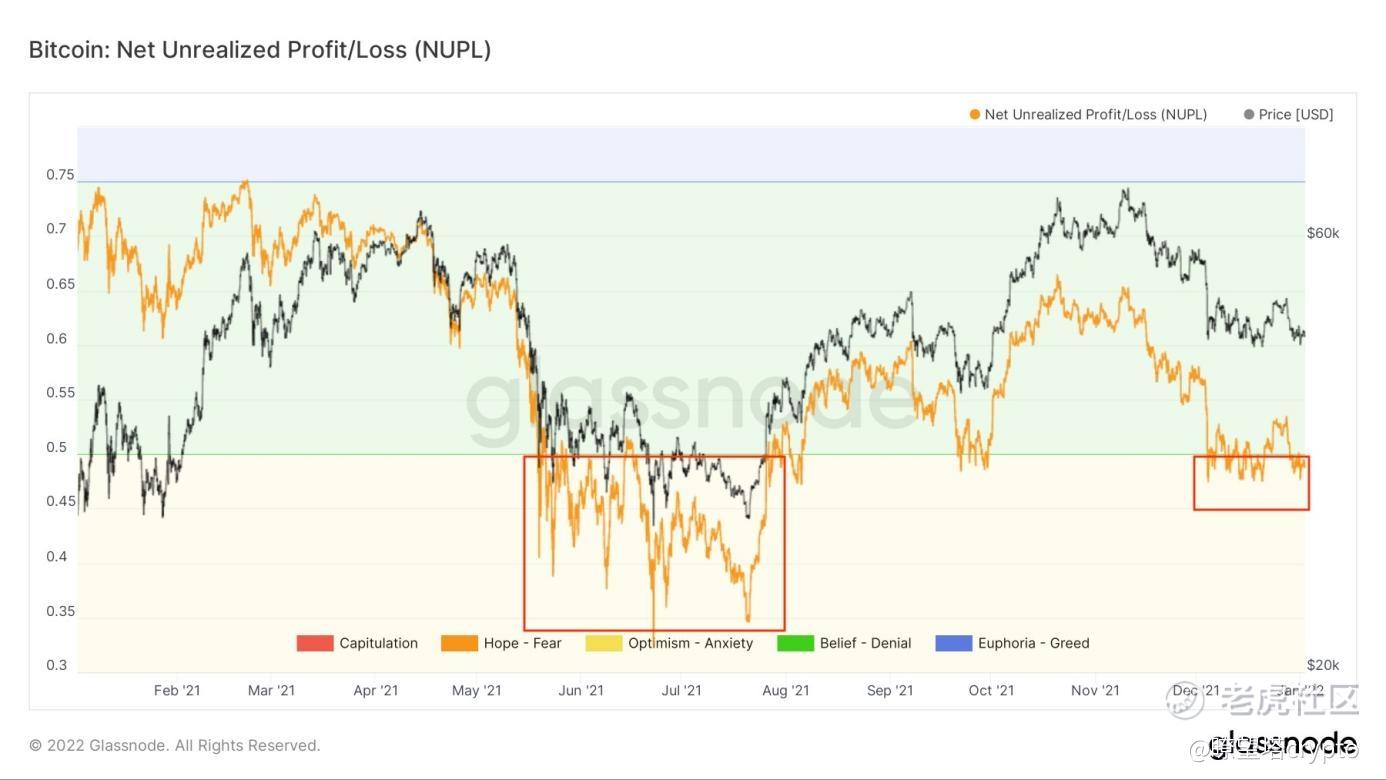

净未实现盈亏比

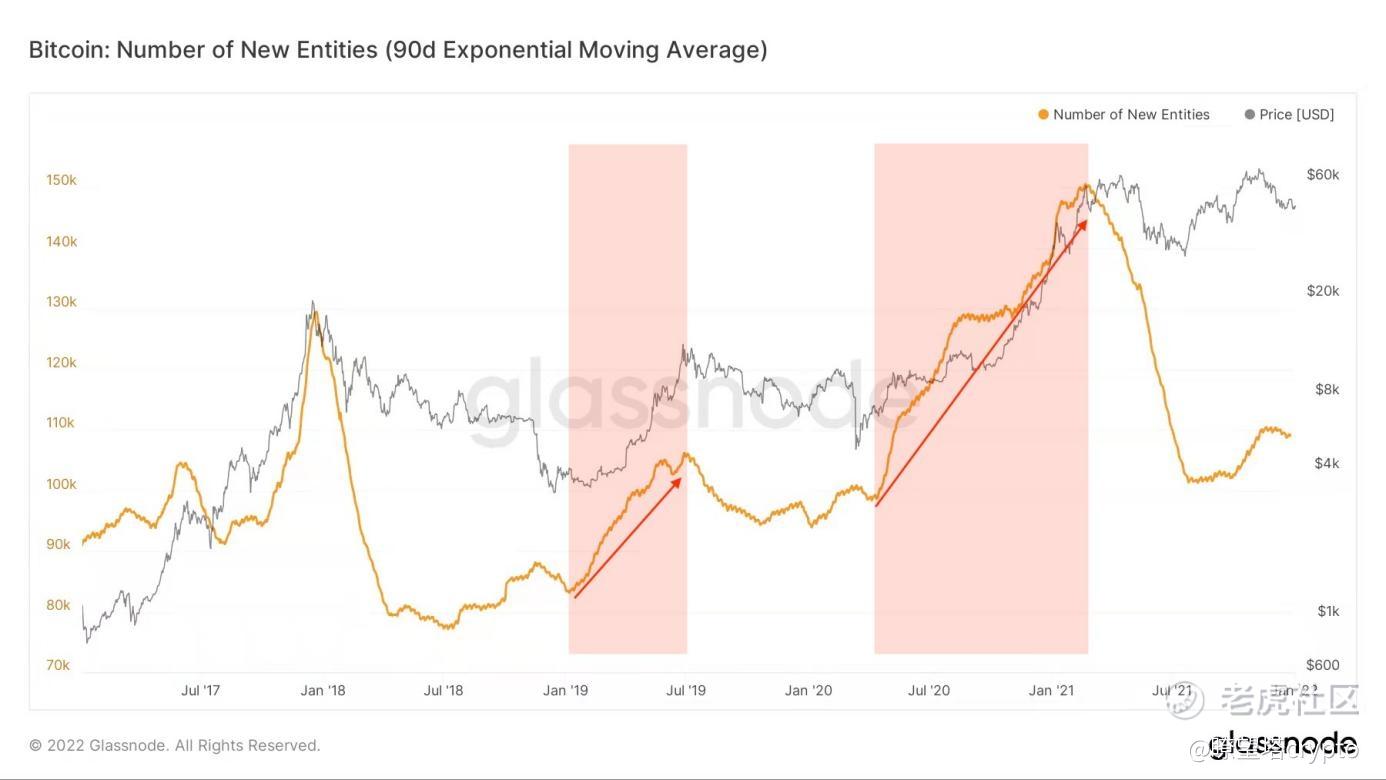

新实体增长

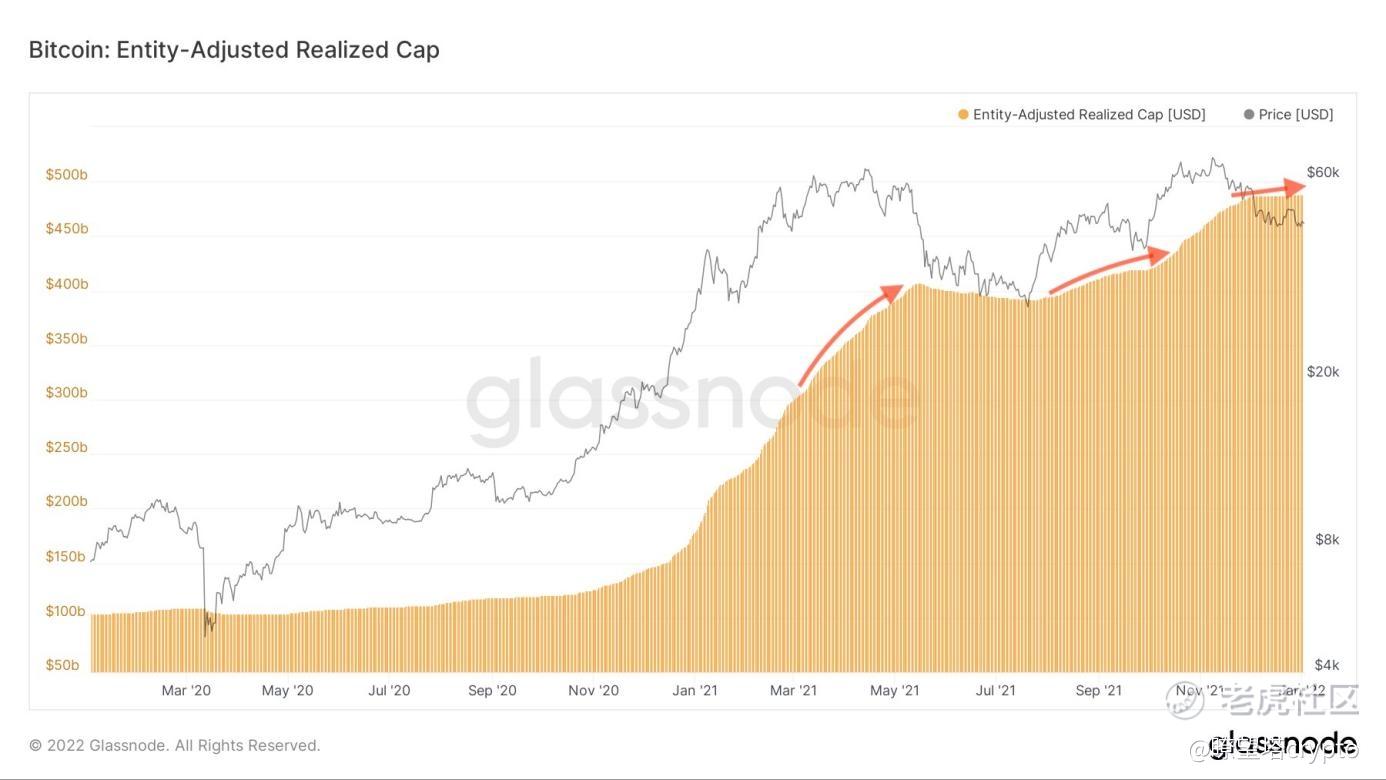

Entity-Adjusted Realized Cap

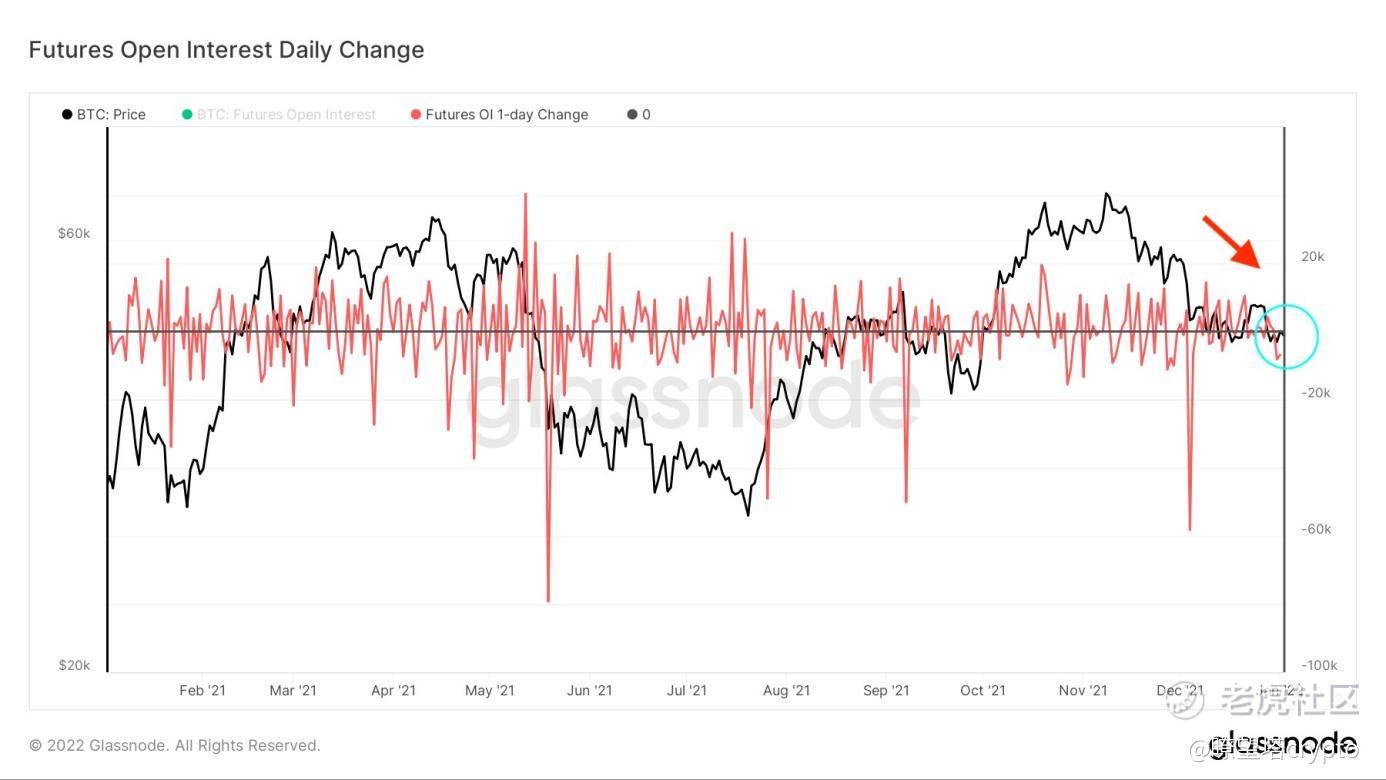

短期我们先来观察杠杆风险。上周迅速上升的期货合约量,经过一周的盘整之后,对衍生品市场产生了较大的影响,期货合约量下降约19.2亿美元,较期货合约量上升前增加约为5.1亿美元。

(下图期货未平仓合约量)

期货未平仓利率的1天变化。

(下图为期货未平仓利率的1天变化图)

在先前短期之内迅速增加的合约量,合约量达到高位后,经过本周的价格下降,该利率降为负值。该利率发生了较大的波动,呈现下降趋势。

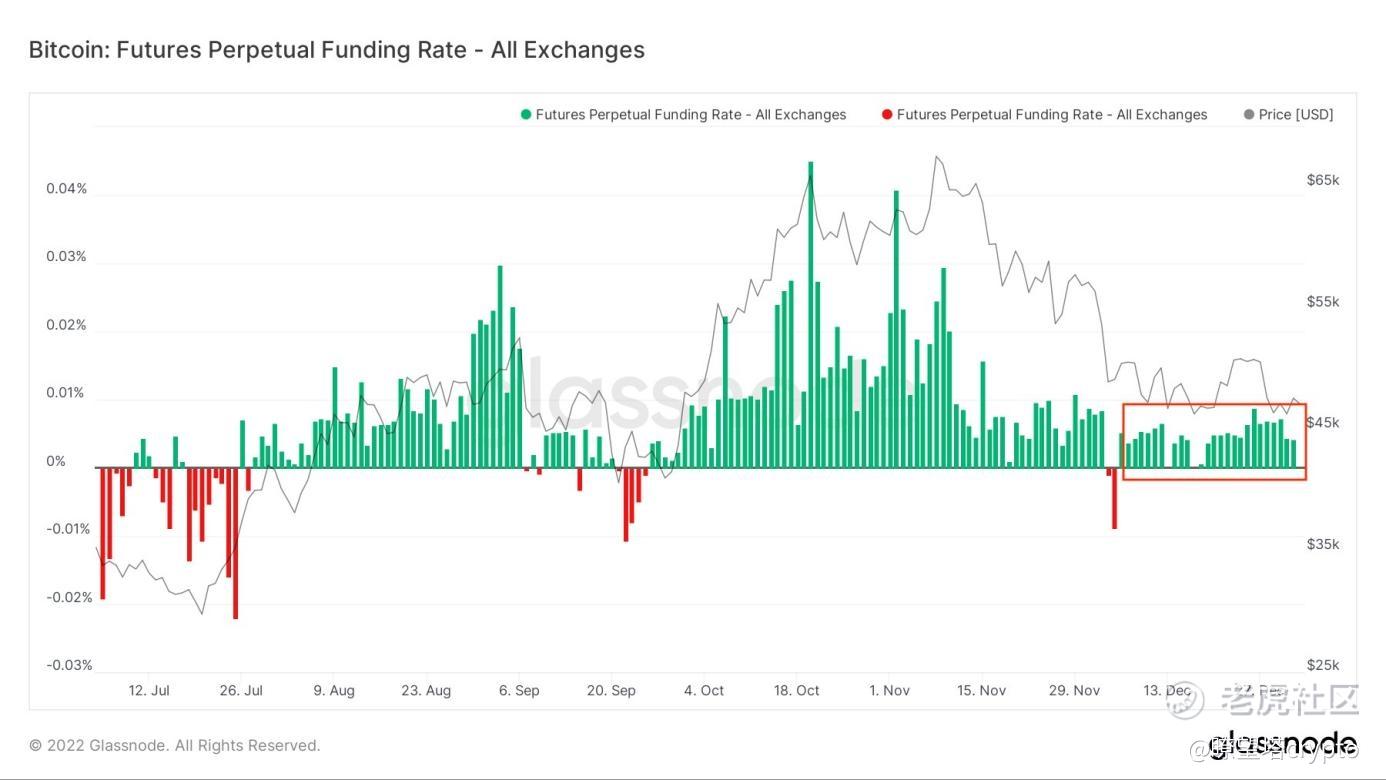

观察市场期货合约量变化之后,我们来观察永续期货的资金利率变化情况。

(下图为期货永续资金费率)

永续期货的资金利率是评估市场方向性的核心数据点。资金利率有助于将期货的价格尽可能地与冰糖橙现货价格挂钩,具体方法是:

当永续期货价格>现货价格时,让多头支付给空头(绿色)。

当现货价格>永续期货价格时,让空头支付给多头(红色)。

从历史上看,资金利率的极端值标志着市场参与者的兴奋或痛苦的高峰,往往分别与局部市场的高点和低点相关。

在上一次去杠杆行为之后,资金费率回升以后资金利率并没有发生很大变化,仍然处于正值。

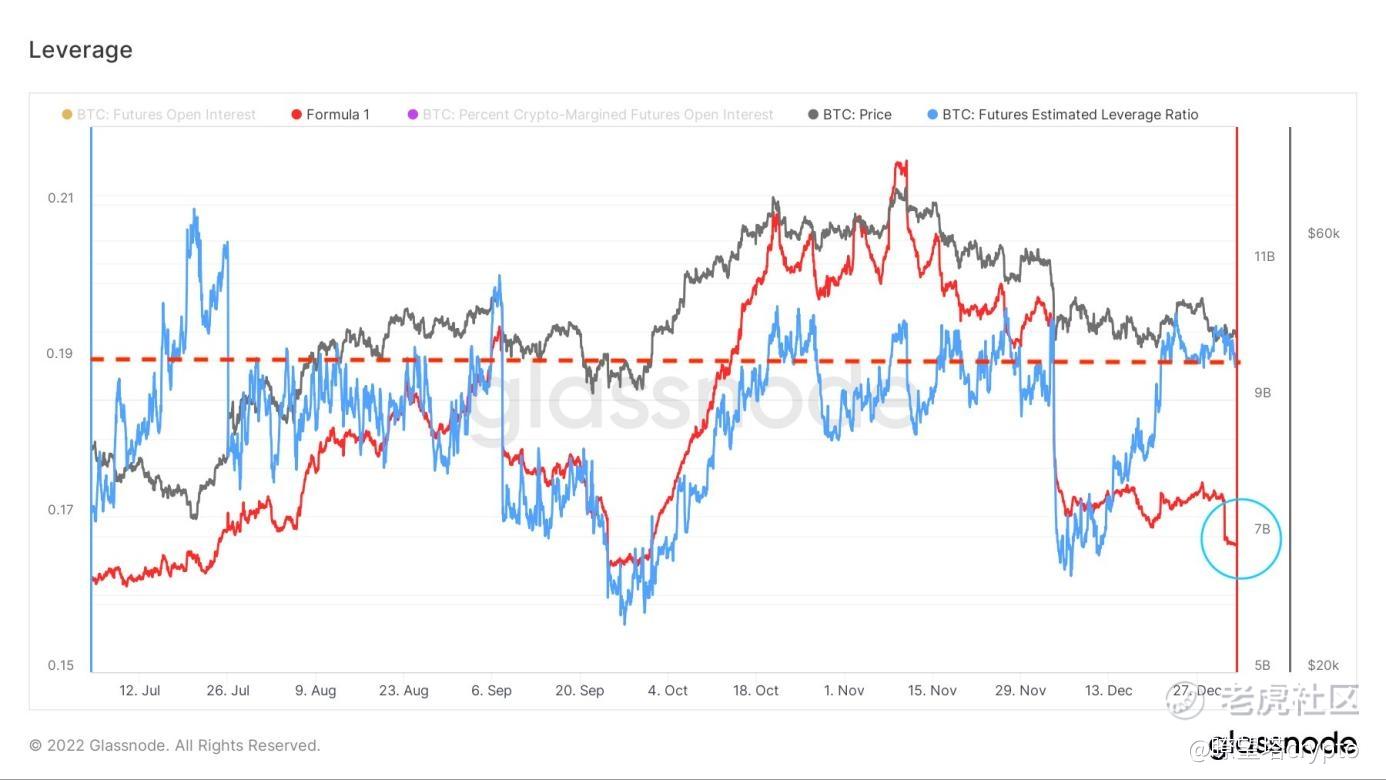

接下来,我们再来观察一下杠杆风险

(下图为杠杆风险)

我们发现期货估计杠杆率仍然处于高位,目前的杠杆水平已达到,12月4号前同一水平,目前的情况是仍然居高不下,较高的期货估计杠杆率代表着衍生品市场具有较高风险。

并且我们观察到加密保证金期货合约量在经过本周的清算以后出现下降 ,呈现一个平缓的趋势,没有上升的迹象,表明市场交易者更愿意持有稳定价格的 U来参加衍生品市场,这说明目前疲软的价格对市场交易者的信心造成了打击,他们变得更加谨慎。

短期内我们关注衍生品是否对市场造成较大的影响,我们识别衍生品主导和现货/链上主导的市场结构之间的过渡,用永续期货未平仓合约与冰糖橙市值的比例可以很好的反应该情况

(下图 永续期货未平仓合约与冰糖橙市值的比例)

高值(>1.3%)昭示着衍生品占主导地位

低值(<1.1%)昭示着现货占主导地位

回顾历史,我们发现该值处于高位并且下降经过1.3%的位置时,市场的价格将会造成进一步的波动,我们需要时刻警惕衍生品市场的风险所造成的影响。

目前我们可以观察到该比例处于1.3%的位置左右,并且处于下降通道。我们需要警惕短期内衍生品市场风险造成进一步下跌。

观察衍生品市场的风险之后,我们回归到现货市场的情况。

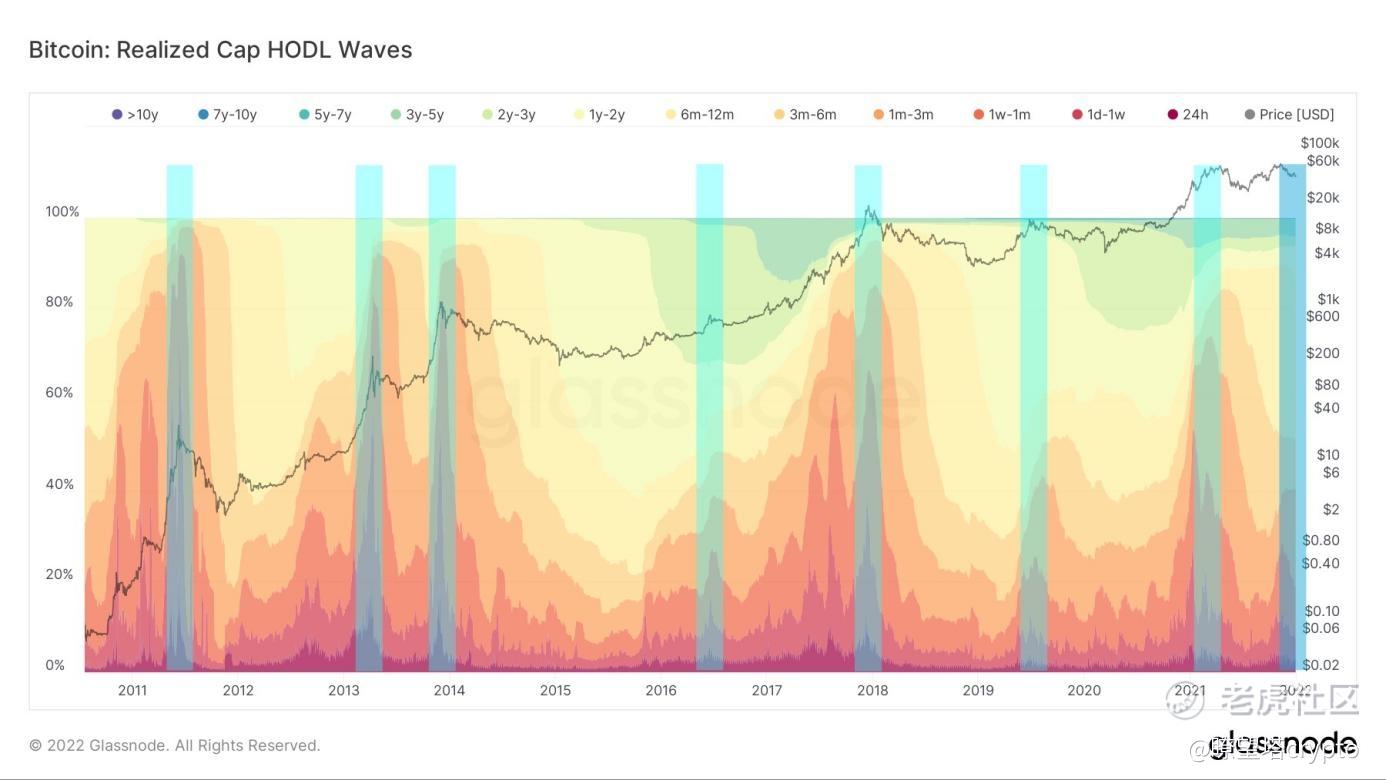

首先我们来观察市场各个币龄段持有的分布情况如何?

(下图 已实现Cap HODL Waves)

我们回顾历史,发现当价格处于高位时币龄处于3个月以下的交易者同时处于高位,达到该位置时发生明显下降。

我们观察目前的情况,处于这部分的持有者明显低于各个高位的情况,但更类似于2019年9月中旬处于震荡阶段的情况。

我们放大了看。

目前 币龄处于三个月以下的交易者,在2021年11月份到目前为止,增加了8%左右,并出现平缓的趋势,目前该持有者为22%左右。这表明三个月以下的持有者在短期之内并没有很明显的抛售行为,而是重新积累。也代表着市场上的筹码重新洗牌,弱者的筹码转移到强者手中。

但就目前的情况来看,市场交易者更为谨慎,我们仍要观察市场的变化,可能导致市场交易者发生什么样的行为?

接下来我们来观察短期交易者的STH-SOPR

(下图 STH-SOPR)

STH-SOPR在很长一段时间内保持在1以下,这是一个信号,让市场参与者谨慎行事,并提高长期下行的概率。

短期交易者可能发生两种情况,一个是获利抛出,另一个是对市场信心的缺失而亏损离场。

但目前根据SOPR的数据显示在短期之内都低于1,较大概率为市场的震荡,疲弱的价格导致交易者的信心缺失,让这部分交易者在短期内高位买入,又因为市场的持续下行导致在低位卖出。

接下来,我们将通过STH MVRV 比率和STH 的变现价格来看STH持币者的表现。

(下图 On-chain Cost Basis)

该指标是通过跟踪冰糖橙价格和STH的成本基础,衡量市场状况和情绪的信号手段;指标提供了以下信息:

STH MVRV值=1代表了一个典型的牛/熊分界线。它表明价格已经回到了短期交易者的成本价位上,但目前我们可以看到该值在经历上一次的下跌回调之后,持续下跌表明着市场调整处于偏震荡调整的阶段。但如果价格进一步发生下跌,是否会进一步影响交易者的信心,值得我们持续关注。

目前,STH的变现价格在47000左右,短期经历了大约一个月左右的调整,初步消化了市场的风险情况,但目前仍要持续关注该指标何时会出现回暖。

我们还可以使用28天市场实现梯度来观察市场势头。

(下图 28天市场梯度变化)

这个工具衡量价格行为(市值)和资本流动的相对势头(实现市值)。从历史上看,高值或下降值提供了一个谨慎的信号,而低值或上升值则提供了一个更注重风险的信号。目前的MRG值处于上升状态接近0值,表明短期阶段内我们需要更加注重风险。

接下来我们观察市场的盈利分布情况

(下图 净未实现盈亏比)

现阶段的冰糖橙价格持续萎靡不振,更多的卖家可能会被激活。牛市和熊市的分界是全网50%的利润率,这意味着一半的冰糖橙市值以未实现利润的方式被投资者所持有。

在熊市中,这个区域提供了阻力,因为持有者越来越愿意以适度的利润降低他们的头寸,这可以从2021年5月至7月的价格行动中看出。

在牛市中,这个区域为持有者提供了支持,他们希望增加自己的盈利头寸,从2021年8月到11月可以看出这一点。

我们观察到目前该值徘徊在50%附近,表明着市场现阶段处于一个谨慎的状态,跟2021年5-7月所不同,现在更像一种调整阶段。同样该指标也大致呈现了市场的交易者的情绪状况,处于“乐观-焦虑”的情况徘徊。

目前衍生品市场的风险再一次上升,这个交易区间有可能定义了牛熊分界线,一个关键的风险是,如果不能保持这个区间,市场是否会过渡到更加不利的状态。接下来的市场我们应该更加保持谨慎以应对,衍生品市场的高风险。

我们进一步更加详细的了解短期交易者的盈亏比例

(下图 短期交易者盈亏比)

我们观察到该值处于1值以下,表明着短期交易者更多的是处于亏损状态。

并且该趋势仍然处于震荡过程,没有出现明显的回暖情况。

最后,短期市场重新上涨的更加关键因素在于,是否有新的资金进场,买方的力量在推动上涨过程中更加重要。

我们先来观察一下新的实体增长

(下图 新实体增长)

新的实体增长代表着首次出现的唯一实体的数量。也代表着市场新进入的市场交易者数量。

我们观察到2019年1月到7月以及2020年3月到2021年3月,新的实体随着市场的上行出现同步增长的状况。表明着市场的上涨很明显带动场外交易者进入场内。

我们观察现阶段发现,新的实体增长出现下降的情况,代表着市场的吸引力目前仍然不够充足吸引更多的场外资金进来。短期内想进一步有上升空间,仍然需要等待新进资金的出现。

我们再来观察一下资金的流入流出情况

(下图 实现调整的 Cap)

这个指标对最后一次在链上移动的每枚冰糖橙,按照移动时的价格进行了估值,此指标反映了已变现的总净利润减去损失。每当一枚冰糖橙移动时是盈利的,它就会为变现上限增加价值。反之,变现的损失将从其中减去,反映出资金外流。

随着冰糖橙的卖出和重估,变现市值已经恢复了上升趋势后,我们观察到该值趋于平缓,代表市场交易者的利润情况出现放缓,并且资金变的更为谨慎入场。

本周总结

消息面总结

长期:

首先,如果美国疫情持续扩散,对实体经济再一次造成持续性影响,可能会再次导致就业率下降,从而让美联储推迟其加息的计划,毕竟相比通胀,美联储更在意就业这一经济指标。

再进一步看,即使美联储加息,影响的多是市场中的一些短期投资者和散户。

像MicroStrategy 这样的大公司、还有投资机构这些市场中的长期资金,不太会受到加息的影响而改变投资计划。

过去几周我们看到的,大机构对加密货币都还是增持的态度,而大机构才是市场的主力军。

另外,1月可以关注一下拜登1.75万亿美元的支出计划的进展,从而更综合的判断一下2022年美国总体的放水情况。

短期:

重点仍是关注疫情持续和扩散的情况。目前尚无法判断疫情是否已达到高峰,何时会转好,还需要实时关注。

市场从长期看:

在2021年因为一些正在发生的变化和已经发生了变化的事件的影响,导致市场出现了某些结构性的改变。

如何看待四年减半周期?

从新抛压角度看,目前那些供应都在矿工手里,目前没有抛出现象,当然需要持续关注跟踪。

从已有供应量上,非流动性供应,因为他们占比已有总量的78%;以及长期交易者供应状态。

如果三者都很理想,没有新的供应抛出,且机构依然感兴趣,加密更主流的情况下,可能没有超长深熊的概念了。

当然,这一切需要持续关注跟踪。

市场依然属于中性,偏活跃,非熊市非牛市。

而从短期交易者的结构来看,盈利程度快要接近2021年的7月水平和2018年底水平,如果达到的话,非流动性供应,长期交易者,矿工不抛出的话,市场可能会迎来阶段性底部。

这一点值得关注。

市场从中期看:

目前市场的活跃度依然偏低,从长期数据上看,各个阶段的长期交易者目前变动相对较少。

需要一波新的资金来引动市场,累计余额的变化从5月至今依然徘徊在2650-2800k之间,这是存量之间的博弈。

同时,目前的卖方枯竭常数已经来到了今年盘整周期应有的底部,后续市场变化需要有新资金引动,或是存量资金有所动作。

我们需要时刻跟进市场的变化,以此做出更好的判断。

市场从短期看:

目前的衍生品市场处于较高的风险状态中,杠杆率处于高位,但加密保证金的期货合约量在下降,交易者更加倾向于选择U来交易,表明着交易者当下的信心受到疲软价格的影响。

市场的影响因素更加倾向于衍生品市场,短期内可能会因为衍生品造成价格较大的波动。当下我们需要注重风险。

现货市场币龄在3个月以内的交易者持有增速放缓,累计达到22%左右。

市场处于牛熊分界点,更为谨慎,继续处于震荡的状态,短期交易者仍然处于亏损状态。

最后新进场的资金量在减少,我们需要注意当下市场是否会因为,不够充足的购买力而造成市场价格进一步变动。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

此报告为“金蛋crypto”小组所提供:

金蛋日记;拾年 ;elk crypto; Leah

精彩评论