美联储货币政策正常化过程中,数量和价格的操作是交叉进行的。无论美联储的立场,还是市场的角度,四个时间节点比较关键。

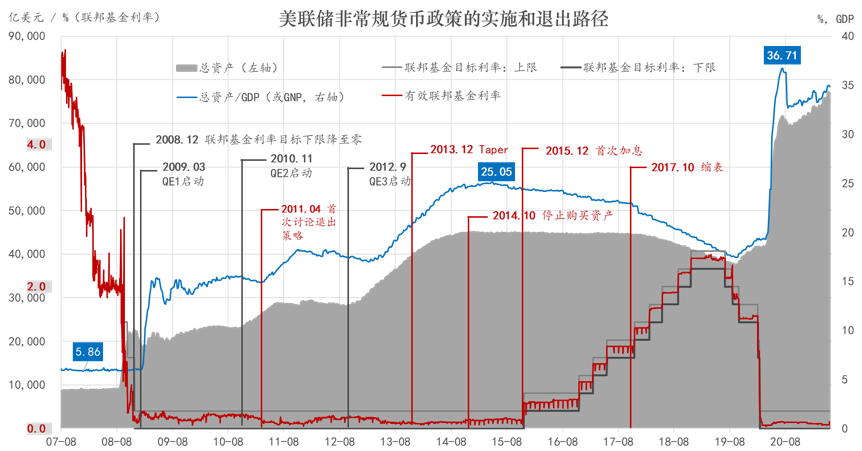

文丨邵宇、陈达飞美联储非常规货币政策正常化的过程可归纳为“五步走”:第一步,分流,即吸收准备金,常用的工具有逆回购(Reserve Repurchase,RRP)和定期存款便利(Term Deposit Facility,TDF),以前者为主,后者是补充;第二步,缩减资产购买(Taper),美联储资产负债表仍在扩张,只是速度边际放缓;第三步,再投资,滚动购买所有到期的资产,保持总资产绝对规模不变;第四步,加息,改变零利率的前瞻指引,通过利率走廊提高联邦基金利率目标区间;第五步,缩表(quantitative tightening,QT),确定每月减持的国债和MBS上限,到期后不再滚动购买。一般来说,步骤一与后续步骤可以叠加,步骤二到步骤五是前后相继的关系。图:美联储非常规政策正常化的次序与节奏

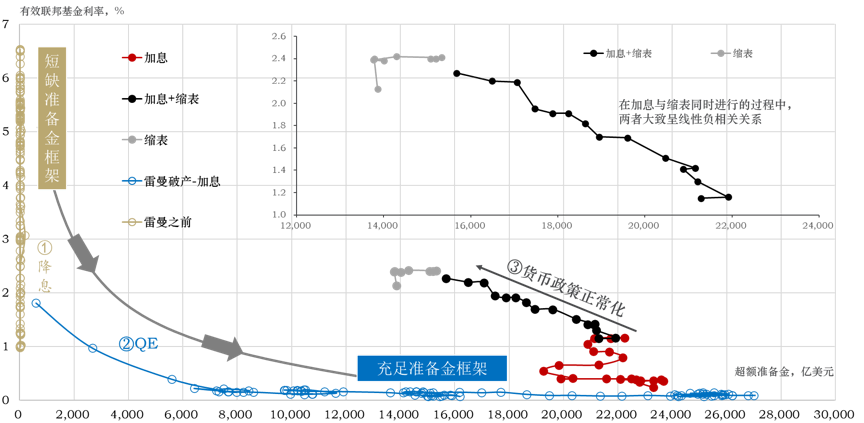

数据:CEIC,东方证券财富研究在美联储货币政策正常化过程中,数量和价格的操作是交叉进行的。无论是站在美联储的立场,还是市场的角度,对四个时间节点的把握都比较关键:一是首次加息;二是启动缩表;三是停止加息;四是终止缩表;根据历史经验,四个节点是依次推进的:第一,首次加息的时间点位于Taper结束后的再投资阶段;第二,启动缩表的时点取决于联邦基金利率(FFR)是否达到了美联储合意的短期目标利率水平,这又依赖于加息节奏的快慢;第三,当利率达到(或接近)美联储经济预测中的中性利率水平时,再结合经济和金融市场的运行情况,美联储将选择何时停止加息;第四,终止缩表的时点相对更有弹性,但一般晚于终止加息的时点,需密切观察货币市场流动性情况。后疫情时代的经验较为特殊,由于正常化的进程滞后于经济运行情况和市场的预期,从2021年8月底释放Taper信号到2022年6月开始缩表,仍遵循着“五步走”的次序,但节奏更快——Taper结束就开始加息(没有再投资阶段),从首次加息到开始缩表只隔了3个月。如何理解正常化的节奏?利率为马,缩表当车。从2011年6月发布首版正常化的原则和计划以来,美联储始终强调,利率仍是主要政策工具。利率可充当正常化过程的“阿里阿德涅之线”(Ariadne's thread),缩表只是工具。理论上,在充足准备金框架下,美联储可以只通过地板体系实现联邦基金利率目标,但根据原则和计划,为了最大限度地减少SOMA投资组合对各部门信贷分配的影响(本质是一种货币政策的财政化),美联储希望将资产负债表中的证券投资组合的规模和准备金数量减少到使货币政策有效实施的最低水平。长期而言,只持有国债,不持有机构债和MBS。如果说大危机之前是相对短缺的准备金框架,此后便是相对充足的准备金框架——而非过剩。缩表并非提高EFFR的必要举措,但却能提高利率之间的传导效率,也能起到辅助作用。经验上,EFFR与(超额)准备金规模呈反比例关系。在加息与缩表同时进行的过程中,两者大致呈线性负相关关系。在准备金过剩的状态下和先加息、后缩表的既定次序下,利用地板体系加息是不得已而为之。在加息过程中,利率的期限结构会平坦化。在缩表过程中,美联储总资产与准备金规模同步下降,一方面可辅助推动EFFR上行,另一方面,期限溢价的上升还能为加息打开空间。这意味着,每一利率目标都有与之相对应的准备金规模,从而也大致决定了美联储的资产负债表规模。图:后危机时代联邦基金利率与准备金的关系

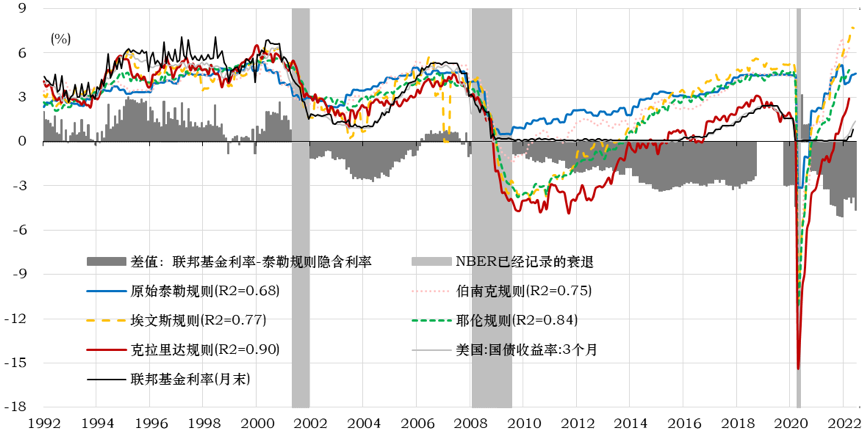

数据:Wind,笔者绘制中性利率为政策利率的制定提供了参照系。只要政策利率低于中性利率,货币政策就是偏宽松的,反之就是紧缩的。中性利率是一个长期概念,等于预期的短期利率的平均值。由于长期利率也近似地等于未来短期利率的期望值,所以,在复苏过程中,美联储比较警惕利率期限结构的倒挂——意味着当前的货币政策偏紧(预期会放松),也预示着将来的经济衰退。通过地板体系,美联储能够有效地控制短期利率。那么,与经济金融环境相适应的短期利率是多少,美联储合适的政策立场应该是什么,就成了正常化进程中的关键。任何一次政策利率的调整都是美联储综合考察通货膨胀、劳动力市场和金融风险等多个维度之后的一种权衡。作为货币政策的“双重使命”,最大就业和物价稳定无疑占更大的权重。这集中体现在产出缺口(或失业缺口)和通胀缺口这两类变量当中。前者需要估计“潜在产出”(或自然失业率),后者需要确定通胀目标(一般为2%)。所选指标或估算方法的不同都会影响美联储对政策利率的评估。自约翰•泰勒(John Taylor)1993年的论文发表以来,“泰勒规则”(Taylor rule)已经成为分析美联储政策利率走势的重要工具。本世纪初以来,随着原始泰勒规则拟合度的下降,出现了各种变形,目前已经发展成为“泰勒规则家族”。美联储并不主张严格遵守某一规则来制定政策利率,因为会限制政策的弹性,但它确实有助于提高政策透明度。美联储需要在透明度和弹性之间取得平衡。大危机之后,美联储经常面临国会的政治挑战,主题之一就是货币政策应该基于规则(rule)还是相机抉择(discretion)。2016年9月,国会众议院金融服务委员会主席亨萨林(Jeb Hensarling)提交了《金融选择法案》(Financial CHOICE Act),目的之一便是加强对美联储的审计和监管,修订版本在2017年6月通过了众议院。其中的一项激进条款要求FOMC制定一个数学化的利率政策规则,以证明其利率选择的合理性,并在每次例会后向参众两院监督委员会和政府问责局报告。默认的规则就是泰勒规则。美联储要么根据泰勒规则制定利率,要么证明偏离规则的合理性。虽然最终并未立法,但对美联储而言相当于一次严重的警告。美联储还是响应了亨萨林的诉求,在美联储半年度的货币政策报告(Monetary Policy Report)中增加了一个泰勒规则的专栏,以方便比较和说明FOMC的利率政策与“泰勒规则”的异同。美国5月CPI同比增长8.6%,环比1.1%(前值0.6%),核心CPI同比增长6%,环比0.6%(前值0.5%)。能源(34.3%)、交通运输(19.4%)涨幅靠前。通过拆解PCE中的二级分项,计算每个月同比涨幅超过10%、5%和3%的项目占比,可知美国是全面通胀,而非仅仅是能源的结构性通胀。通胀的需求侧起因是疫情后的“财政赤字货币化”,压抑需求抗通胀则需要财政、货币同时收紧。美联储加息节奏已经远远落后于泰勒规则。按照原始泰勒规则,6月的FFR应该是4.63%,埃文斯规则更离谱,达到了8%,其次是伯南克规则(7%)。克拉里达(Clarida)规则对2015-2018年的加息路径拟合地更好,目前隐含的利率也接近3%。所以,鲍叔至少还欠下200bp+。果真如此的话,那可不仅是美国硬着陆了。图:美联储加息进程仍落后于“泰勒规则”

数据:美联储,CEIC,东方证券财富研究中心这并非说美联储真的会加息这么多,但却可以提供一个参照系。就像在2021年5月克拉里达规则的利率为-0.99%,2013年11月Taper前夕的利率为-0.54%。而在当时,鲍威尔仍在坚持“通胀临时说”。考虑到疫情后复苏的弹性,不得不说,讲究数据驱动(data-driven)的鲍威尔主席有些刻舟求剑了。

本文仅代表作者个人观点邵宇为东方证券首席经济学家、总裁助理陈达飞为东方证券财富研究中心总经理、博士后工作站主管

责任编辑 徐瑾 jin.xu@ftchinese.com图片来源 作者提供、Getty Images

商业财经 国际视角

关注FT中文网视频号

往期精选

俄乌冲突下的全球化冲击与再全球化

精彩评论