回顾今年市场行情,权益市场可谓一波三折,大盘指数围绕3000点上下波动,老司机都快受不了咯。

从自身的角度来说,波动大代表风险大,押对赛道,可以暂时说你运气好,但押错了没有成长性的行业,不但怀疑自我,可能连回本的机会都不给你。

所以,从资产的角度来看,权益资产可以占一部分,最好也能配置些固收+产品,在震荡的行情里省点心。

可能有人不理解固收+,我解释下,固收+产品本质上是一种投资策略,这个策略的特点是把部分资金投入到低风险能产生固定收入的产品中,比如债券,把剩余资金用来配置其他较高风险的资产,比如股票、打新、可转债等。

从目前的数据来看,上半年发行的基金中,固收类产品规模反超权益类,规模节节攀升,整体直逼2万亿。

所以,我觉得追求稳健的朋友,可以考虑下固收+。

具体来说,对比同类型的产品,鹏华招华的Alpha收益虽比其他几个固收产品弱,但其Beta收益收大盘影响更小,综合对比夏普比率、收益标准差、下行风险和最大回撤指标,鹏华招华一年持有期,我认为更符合追求稳健的朋友。

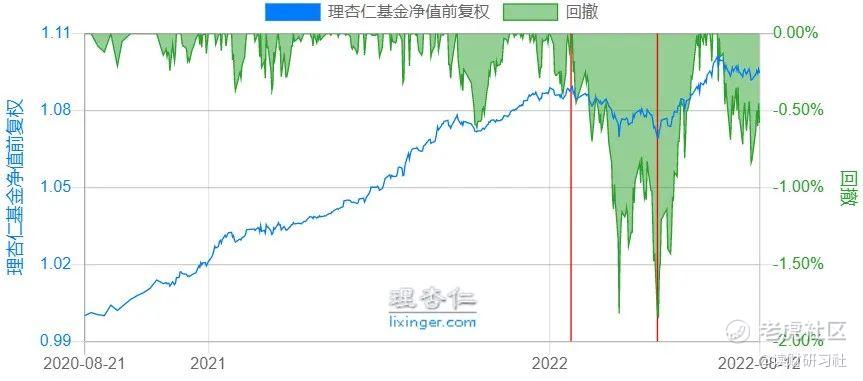

鹏华招华一年持有混合成立两年时间,截至二季度末,总规模已经超过158亿,基金成立以来净值增长率10.08%,较同期4.22%的业绩比较基准,大幅跑赢5.86%。

数据来源:理杏仁

上图为鹏华招华一年持有混合的,从成立以来,其权益资产比例变化情况,我认为基金经理很克制。

虽然招募书标明权益资产不超过30%,但实际上作为一个固收+产品,它的基本职责除了贡献收益外,还要更多控制回撤。

所以,鹏华招华的权益资产比例二季度末才达到13.41%,从21年底8.08%到二季度末13.41%,加仓的时机选择很合适,其选择的行业也逐渐从地产、机械设备调仓至新能源汽车和制造业。

所以,才能看到鹏华招华的业绩最大回撤从2022年的-1.84%快速收窄。

其实,从这两年的调仓来看,基金经理杨雅洁和汪坤一直都是围绕债券和股票来做调仓平衡,权益资产中更是在核心资产和成长板块中做仓位调整,以应对权益资产对鹏华招华的波动,避免影响固收产品收益。

他并不过度追求权益仓位的弹性收益,而是将寻找低波动率的资产配置比例、有效控制回撤放在首位。

同时出于组合稳定性考虑,会通过精细化的管理,严格控制股票仓位及严格管理债券久期,从而提高组合的长期收益回报。

能管理规模超过158亿的固收+产品,用户的体验方面不可或缺,否则投资人为什么愿意将资金交给你。

这与鹏华固收团队从客户的风险偏好出发,看重风险指标的调整,比如夏普比率、最大回撤等,专注于让固收产品更稳健,带来超额回报,而不是承担更多的权益资产波动风险,让投资者获得一个比较好的投资体验。

总结一下:

1、我认为在目前的市场环境下,权益市场没有太多改观,固收+可能会持续获得关注和认可;

2、选择固收+产品,要明确追求的风格到底是什么?如果追求稳健,综合下来鹏华招华一年持有混合(A类009822,C类009823)更值得关注点。

【风险提示】以上观点仅代表个人看法,不构成投资建议。基金有风险,投资需谨慎,请独立决策。

精彩评论