在最近的交流中,已经有好几位私募基金经理表示,市场风向变了,要转换投资思路。

风向转向哪里?

研究刚出炉的基金二季报时,我们也发现了一些涌动的暗流。

01

从核心资产到“黑马”

大家都知道,在A股2019年以来这一轮行情中,2021年春节是一个分水岭,核心资产抱团瓦解,市场随后也步入了新一轮的结构化行情当中。

公募基金抱团瓦解,有什么直观的指标吗?

其实是有的,比如基金重仓股,就是一个很好的观测角度。

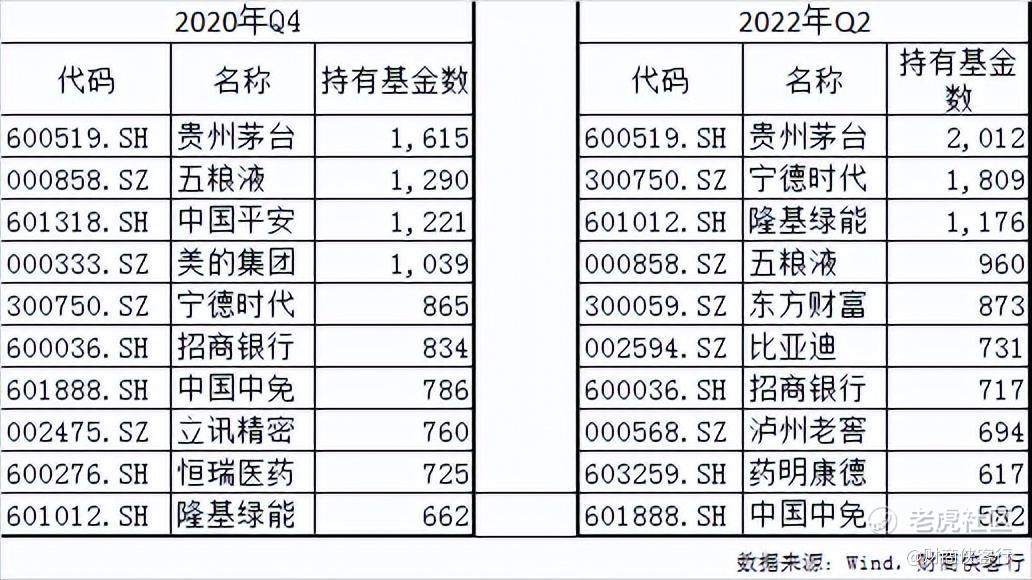

在2020年四季度的基金重仓股中,获得100只以上基金重仓持有的股票有76只,但这76只股票基本都是一些耳熟能详的大白马,以大市值股票为主,也就是所谓的“核心资产”。

但在今年基金二季报的重仓股中,我们发现了一些的变化。

①获得100只以上基金重仓持有的股票数量达到133只,相比起2020年的76只,数量增加了75%。也就是说,在抱团最集中的这部分股票中,基金经理持仓已经出现了比较大的分化。

②即便是抱团最集中的前十只股票,基金抱团的方向也已经出现了分化。

从上面两个表的对比中就可以发现,2020年四季度,有4只股票获得1000只以上基金重仓,而到了今年二季度,获得1000只以上基金重仓的股票为3只。同时,只有贵州茅台守住了抱团榜第一的位置,而五粮液、中国平安、美的集团等曾经受到千只基金热捧的股票,如今热度也已经大大褪减。

③最大的变化则是,在二季度获得100只以上基金重仓的股票当中,就有7只来自中证1000的中小市值股票!

这种情况在2020年可未曾发生过,我们特地查了一下,在2020年四季度,获得最多基金重仓的中证1000成分股是航天电器(002025.SZ),当时获得了82只基金重仓;而在今年二季度,获得最多基金重仓的中证1000成分股是东方电缆(603606.SH),共获得了179只基金重仓加持。

发现没有?这几家公司都是近两年来涨幅居前的大黑马:

·东方电缆是海上风电电缆龙头,2021年以来累计涨幅超过229%,在2020年四季度,仅获得7只基金重仓,而到了今年二季度,重仓基金数量达到179只!在今年动荡的行情之下,逆市录得65%的涨幅!

·派能科技是储能系统的龙头,2020年12月30日正式登陆科创板,在今年一季度市场一路下跌的过程中,曾一度遭遇基金“抛弃”,基金持股数量在一季度末降至163万股。但随着市场的反弹,储能成为公募基金在新能源领域大力布局的新方向,二季度该股票获得了130只基金重仓,合计持股数量达到1563万股,而在3月底以来的反弹当中,派能科技累计涨幅超过225%,今年以来也录得将近翻倍的表现。

·石英股份的逆袭之路更是彪悍。作为高纯度石英砂龙头,石英股份在2021年之前却鲜有机构问津,在2020年四季度,仅获得两只公募基金重仓。但随着半导体行情异军突起,石英股份也成了机构眼中的大黑马,2021年以来,股价累计上涨超过460%!股价的上涨更持续引发资金的“马太效应”,在2022年二季度,重仓该股票的基金数量已经达到106只!

此外,锂矿巨头中矿资源,伯特利、天奈科技等获得百只基金重仓的股票,都是近两年来上涨了几倍的大黑马。

02

机构掘金“黑马股”的大本营?

越来越多基金开始改变抱团方向,这说明了什么?

事实上,这在A股历史上并不少见,历史上A股一直都有明显的大小盘轮动现象。

从国信证券研究所整理的这张表里面,我们可以清楚地看到A股历史上大小盘的轮动周期。

·2009年~2015年,在科技产业周期之下,小盘股业绩持续改善,以中证1000为代表的小股票普遍表现更佳,特别是2015年的牛市中,就是小盘股YYDS的时代。

·从2017年开始,北上资金持续涌入,机构投资者成为市场主导,白马股归来,这段期间,大象起舞,以沪深300为代表的大盘股表现更佳,核心资产行情愈演愈烈。

·但正如我们前面提到的,2021年的春节又是一个分水岭,公募基金抱团瓦解,优质成长股又逐步赢得了资金的认可,在业绩与估值的戴维斯双击之下,2021年以来,小盘股的聚集地中证1000指数的表现也持续强于沪深300。

比如,在4月27日以来的这波反弹中,中证1000ETF(159845)就录得了超过30%的涨幅,领跑一众宽基指数ETF。

一方面是核心资产的抱团松动,另一方面,小盘股在估值和业绩上的优势,也引发了更多机构投资者的关注。在最近一年多的市场中,我们也发现,一些善于挖掘“黑马股”的基金经理开始异军突起,为了获取超额收益,公募基金也开始在中小盘这些交易不太拥挤的地方寻找新的投资机会。

这就解释了,为什么跟2020年四季度相比,基金抱团方向出现了分化,出现“市值下沉”,并且越来越多的基金开始重仓中小盘的黑马股。

作为A股中小盘股票的集中地,中证1000的成分股也逐渐录得公募资金流入。Wind数据显示,公募基金重仓股中,中证1000指数成分股市值占比从2020年四季度末不到5%上升至2022年二季度末的8%以上。

为什么是中证1000?

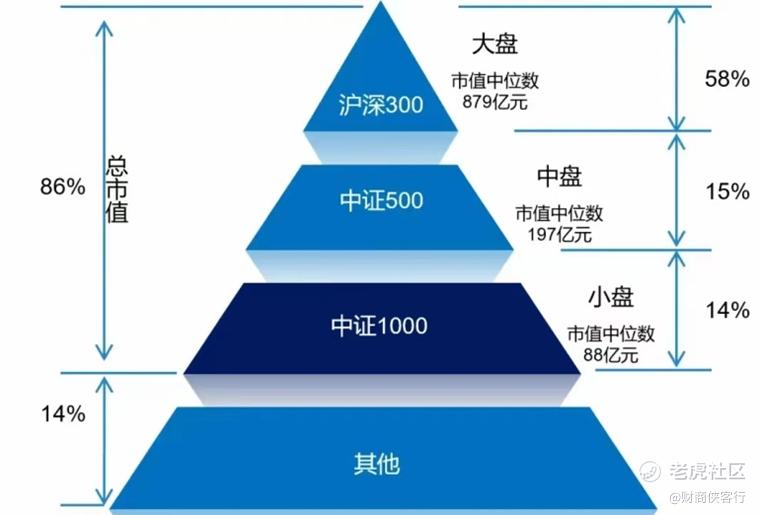

这是一位私募基金经理在朋友圈里发的一张图,我觉得特别直观,我们在此前的文章里提到过,中证1000指数是由全市场近5000只股票中,市值规模和流动性位于前800到1800位的上市公司组成。而从这张图里面,我们可以有个大概的概念,中证1000的成分股的市值中位数是88亿元。

同时,进一步分析样本股,还可以发现,中证1000指数中有比中证500和沪深300更多的“创业和科创属性”以及“专精特新小巨人”企业,这些公司很多都是新能源、半导体、医药生物等高景气度行业的“隐形冠军”,具有较高成长性,同时交易也相对活跃,是不少资金掘金黑马股的大本营。

这位私募基金经理在朋友圈里面就充满期待地写道:“低于88亿的未来将会涌现更多牛股!”

03

中小盘风口还能持续吗?

那么,问题来了,在持续一年多跑赢大盘股的基础上,中小盘的行情还能持续吗?

① 大小盘风格的钟摆运动还没有到位。

霍华德·马斯克说,投资市场遵循钟摆式摆动,这种摆动是投资世界最可靠的特征之一。

什么意思呢?

从历史上几次大小盘风格的周期变化中我们也可以看到,每一次风格切换都是在绝望中产生,在犹豫中上涨,在疯狂中走向结束。而这一次中小盘风格的启动,只能说还处于“犹豫中上涨”的阶段。

来看中信建投的一个统计数据。

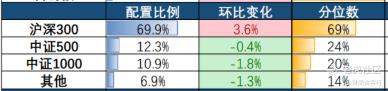

表:2022Q2主动权益基金板块配置情况(资料来源:中信建投)

可以发现,虽然近一年多来,公募基金不断加大在中证1000成分股上面的配置,但实际上,当前在中证1000上的配置比例也只有10.9%,处于历史分位数的20%,还有很大的提升空间。

② 估值优势明显。

根据Wind数据,截至7月25日,作为中小盘股的聚集地,中证1000指数当前的市净率为2.63倍,处于历史37.84%分位点;指数当前的市盈率为30.08倍,处于历史11.53%分位点。

总体来看,中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

招商证券最近的一个统计数据则显示,目前小盘指数相对大盘指数的估值差异为-0.66,对应历史10%分位数。

招商证券指出,考虑到历史上因为注册制、退市机制不完善等因素,小盘相对大盘估值差异的中枢会有所下移,但对比海外市场,小盘股并未相对大盘股出现系统性的估值折价,因而在中期仍具备一定的估值修复空间,另外从指数成分股成交占比的差异来看,差异值为-9%,对应历史46%分位数,整体来看小盘在中期赔率上处于略占优势的状态。

③ 最后一点大家想必都猜到了,就是中证1000股指期货和期权的推出。

很多朋友都说,上周被中证1000股指期货和期权刷屏了,为什么大家对这个衍生品的推出如此欢呼雀跃?

一位做量化投资的私募基金经理说,量化圈苦没有小盘股对冲工具久矣,甚至有些策略在缺乏中证1000对冲工具的情况下,只能勉强用中证500股指期货作为替代。

可以预见,随着中证1000股指期货和期权推出,各类小盘股的对冲策略将会不断涌现,在这种情况之下,中证1000成分股也会成为越来越多资金关注的对象,成交更加活跃。

在这波中小盘行情中,普通投资者如何布局?最方便直接的工具就是中证1000ETF(159845)。

事实上,比起上周4只中证1000ETF的密集发行,基金大厂华夏基金早在去年3月份市场大小盘风格切换之初就已经推出了这只ETF。在上周大家频频被中证1000刷屏的时候,中证1000ETF一周内已经录得净流入超21亿元,规模一周“激增”7倍,成为如今场内全市场股票型ETF流动性第一的“领跑者”,足见热度。

风险提示:市场有风险,投资需谨慎。

财商侠客行仗剑走江湖,飒沓如流星

公众号

黄衫女侠|文

财商侠客行|出品

END

精彩评论