01

—

A 股

9月5日收盘后,央妈直接放了个利好:下调外汇存款准备金率,从9月15起,下调金融机构外汇存款准备金率,由现在的8%下调至6%。

下调的原因很简单,也就是对冲人民币贬值的风险。之前在岸人民币对美元,持续创了新低,跌幅超2.9%以上,下调外汇存款准备金率一方面增加外汇供应量,另外一方面缓减人民币贬值的压力。

这算是个对A股的小利好。政策利好是分程度等级,从股市利好程度排序的话:直接降低商业银行存款利息排首位,其次是降低商业银行存款准备金,第三是公布五年期、三年期降息(MLF下调和LPR利率下调),最后是降低金融机构的外汇存款准备金率。

这点从央妈盘后公布消息后,A50期指当月连续指数的涨幅反应一般也可以看出。

如果说前三者属于扩张性的货币政策,意味着放水,凡是放水都是直接利好股市;那么后者的降低金融机构的外汇存款准备金率更多是间接利好股市。因为降低外汇存款准备金率更多是应对人民币贬值的压力,当然当人民币走势相对强势,在某种程度上能减少北向资金的大规模出逃。

我个人认为央妈的降低外汇存款准备金率除了防人民币贬值的风险之外,还有更深层的原因:醉翁之意不在酒,在于山水之间也。就是在目前较为低迷的国内经济环境和A股市场中,适当给予政策倾斜。通过降低外汇存款准备金率向外界宣告—央妈在合理可控的程度上,有能力抑制人民币贬值的风险,同样向市场传递信心-央妈手上还是有牌可打。

目前货币政策里的第二到第四的牌都已经打了,剩余就差直接宣布降低商业银行的存款利息了。如果接下来的半年,在央妈提供宽裕的流动性背景下,国内的社融数据和消费数据仍然不好看,居民存款依然居高不下(据国新办发布的关于2022年上半年居民存款意愿较强,上半年每天存入银行570亿元),投资意愿仍然偏保守,央妈可能在未来一年之内直接打出手上的牌王炸-降低商业银行的存款利息,迫使大部分人提高投资风险偏好。

关于会不会降商业银行的存款利息的预期,这点在8月中下旬的文章中也讲过。

本质上,降低商业银行的存款利息是对股市最大的利好,也是最大程度的扩张性货币政策。

02

—

关于行业和宽指梳理

之前在9月1日的文章(8月结束,梳理下A股主流行业的投资逻辑)中基本梳理了一遍A股主流行业的板块和宽指指数的分析,再补充一部分。

关于中证医疗、中证医药指数的话,基本上离2020高位后下跌的最低点不远了,这两个指数意味着接下来即将要创新低了。

从高位连续下跌后,医药医疗行业整体经历了杀逻辑、杀估值、杀情绪的阶段,经历过这些漫长的杀跌后,整体来说医药医疗行业投资风险偏低了,创新低后的医药医疗有一定的性价比了,估值情绪时间都有不同程度的消化了。

尤其对于之前投资医药医疗行业被深套后,要在这个位置进行一定的分批补仓进行自救。不补仓自救的话,大部分人被套的医药医疗行业基本上解套需要漫长的道路。这点尤其对于投医药医疗基金而言的人来说,个股有差异化,但医药医疗基金基本是跟其行业走势正相关。

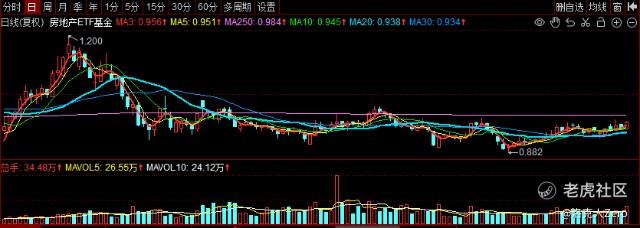

关于地产行业,地产行业经历了7月份的烂尾楼时间以及部分公司公布的中报相对马马虎虎还行,再叠加各地政府的救市场,整个行业其实度过了相对悲观的阶段,目前定义成弱修复阶段。

就拿代表地产指数的房地产ETF基金(515060)为例,不知不觉快到上方年线附近了,一旦突破年线并站稳,上方上涨空间还是有的。

只不过对于下坡路的行业,赚钱其实真的挺有点难度。我当时在7月份配置了房地产ETF,后面运气又比较背,遇到了烂尾楼事件,一度最高亏损了-10%,不过截至9月5日收盘已经回本了。

关于新能源行业,新能源行业其实没什么可以讲的,市场的人气板块。虽然近期新能源下跌幅度较大,但不过度看空新能源,目前新能源的杀跌只是市场低迷情况下,投资风险偏好的下降以及拥有先手优势的资金砸盘。

等到什么时候,新能车渗透率超过40%以上,那么高估值的新能车指数和锂电池行业是开始警惕了,可能到了那个阶段杀跌的逻辑不仅仅是杀估值,而是杀逻辑了。

因为当新能车渗透率提升饱和后,同时意味着投资这些新能源行业的预期将会偏弱,行业里的公司增速普遍放缓。

其实任何一个行业都有生命周期,初创期-成长期-成熟期-衰退期,在成长期这个阶段往往行业里的公司业绩增速较快,同样给予的估值相对较高,目前新能源行业就属于成长期阶段。

但是投资是基于预期的,一旦过了成长期,到了成熟期以后,往往增速就会放缓,估值端就会到了压缩,而到了衰退期,普遍意味着杀估值的同时伴随着杀逻辑杀情绪。

对于一个行业而言,杀逻辑是非常惨烈的,可以对比之前的医药医疗,互联网平台公司最近两年的股价高位下跌的过程就可以知道前车之鉴惨烈,杀逻辑是非常惨烈的,因为杀逻辑的同时往往意味着估值和情绪会进一步向下杀。

目前而言,在市场成交量持续缩量中,新能源行业小市值的公司-确切来说中证1000里面的新能源细分龙头公司涨幅会好于大市值的公司,其原因也很简单,市场上拉小市值的股价所需资金远远小于大市值的公司。

关于指数分析:

对于港股的恒生指数而言,估值端看整体PE为8.57倍,PB为0.93倍。

恒生指数最大的问题还是在于-港股缺乏流动性和容易被外资做空,所以港股不适合在正常市场上配置,港股只适合在估值极度较低的位置配置。

港股走牛的条件较为苛刻,需要四个条件:

第一美股止跌复苏;第二A股止跌走一波牛市;第三市场资金流动性较为充裕;第四港股上市的互联网平台公司止跌企稳。

回顾恒生指数近2年的走势,最高点恰恰出现在2021年2月份的31183.36点,而同期A股的上证指数同样是在近2年的最高位3731.69点,同期美股同样是在相对高位,2021年初的背景是美股、A股表现相对较好,甚至已经有一波走势较好的小牛市,整体估值较高,市场流动性资金较为充裕。

2021年初是A股公募基金发行最好的高光时刻,基金发行募集一只基金就遭到哄抢,基金发行募集高光时刻同时意味离高位不远了。当时甚至还有某些机构的基金经理觉得对比当时的A股而港股位置较低,于是喊杀到香江去,夺取定价权的雄心壮志,结果被套。

目前恒生指数已经在较低的位置,但是港股在正常市场下,受限于流动性的局限性,只能在极度低估的情况下配置。所以短期内如果要做恒生指数,大概区间是19000点下方配置,21000点上方收割。

目前市场上规模相对较大的是华夏基金管理的恒生ETF(159920).

关于中证1000和科创50指数,当时在文章中说过中证1000跌到6400点-6300点下方可以考虑配置,科创50指数跌到950点下方可以考虑。

目前看,科创50有可能会跌到950点下方,反而是中证1000跌破6400点以下有一定的难度。目前就两种方案:一种方案-守株待兔,等到这两个指数跌到心理位置,开始底部分批重仓;另外一种方案-在目前这个位置,逢低定投这两个指数,长时间看这个位置不会让你吃亏。

我个人因为中证1000ETF和科创50ETF有仓位盈利,所以采取的方式是守株待兔,短时间内等不到就算了。

对于9月份的A股,我定义成反弹,月线级别收红。已经是第三次阐述了我的观点了。第二次表明观点的时候是上一篇文章。

如果大胆预测9月份-10月末A股上方空间可以看到3300-3350点区间。A股其实主升浪的空间就在今年4月底触底反弹到7月份那一波。

今年鉴于整体经济弱复苏和整体投资信心偏弱的情况下,更多定义成波段性阶段性行情。如果真到了3350点上方,我会下车大部分仓位,至于10月以后的走势走一步看一步,到时候再找个机会上车也不晚。

03

—

可转债市场

可转债市场自从8月23日开始下跌后,经历了7连跌,最近2个交易日开始企稳收红。

截至9月5日收盘,可转债市场平均价格137.447元、中位数价格124.328元、平均溢价率为48.87%、中位数溢价率37.67%,虽然谈不上任何便宜,但对比8月24日整体价格和溢价率都有不同程度的下跌,同时意味着有一定的性价比。

从8月24日-9月1日这段区间,整个可转债市场经历了新规影响成交量下滑以及杀溢价率同时伴随正股下跌,这段时间出现了相对高价的可转债下跌幅度甚至大于正股下跌的幅度。

对于可转债,主要做了针对前期被套的可转债下跌后的补仓和做T,以此降低持仓成本。补仓了之前被套的新星转债、春秋转债,目前这两只转债还亏着,但持仓成本降下来了。小仓位建仓了海亮转债、九洲转2、三花转债。

三花转债和九洲转2打算赚个5%左右就跑了。其中九洲转2、三花转债要注意未来强赎的风险。

截至9月5日收盘,海亮转债、新星转债、九洲转2、国泰转债、丰山转债、中辰转债、希望转2、众信转债这些转债现阶段偏进攻属性同时兼具一定安全性,属于溢价率相对较低(溢价率30%以内),转债价格普遍小于130元以内(兼具一定安全性),正股相对优质或者有特定行业稀缺属性的转债。这些转债下跌仍然可以考虑建仓。

目前到期保本可转债里,到期收益率为正的可转债有不少了,只不过到期收益率较低,溢价率较高,相比偏进攻债来说短期活跃度较低。其中花王转债、银信转债、佳力转债、荣泰转债、北陆转债、灵康转债、中装转2、精装转债等性价比较高。

偏进攻债和到期保本可赚是两套不同的投资体系,偏进攻债更多基于是股债联动的效果;而到期保本可转债更多时候基于可转债普遍都能到130元完成目标,需要较长的耐心。央妈降低外汇存款准备金率分析

精彩评论