巴菲特开始减持比亚迪,不仅引起了资本市场激烈震荡和讨论,也引起了美国媒体的关注。但是看了一下,讨论的思考框架无外乎就是“不用过度解读,公司本身经营没有问题”这个大方向,卖方报告也多从比亚迪本身的业绩入手,认为公司长期看好。先多说一句,中西方文化在辩论的基础上存在巨大差异,中方的文化基础是“防守”,从自己的角度去证明一件事;而西方的文化基础是“进攻”(或者说“侵略”),要想证明自己清白最好的方法就是证明对手错误。

我今天就从西方的角度去讨论这个问题——都说巴菲特是股神,那么他减持的股票是不是股价都从此一蹶不振?

根据2013年以来Berkshire Hathaway的13F持仓显示,巴菲特前5大重仓一共有过10个股票,分别是WFC, KO, AXP, IBM, PG, WMT, KHC, AAPL, BAC, CVX。

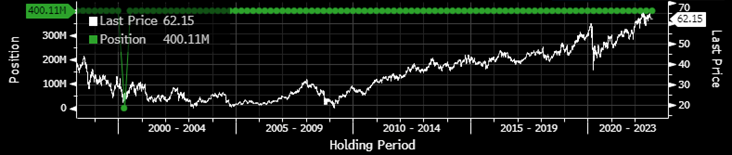

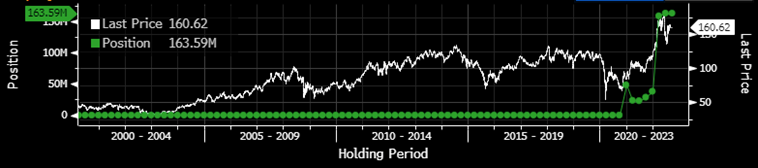

巴菲特钟爱银行股,而富国银行曾经又是巴菲特银行股的最爱。只可惜这家公司因为一系列丑闻,特别是监管出现问题之后公司迟迟不能搞定监管而深陷困境,巴菲特最后无奈减持。不过自从巴菲特减持后,股价却触底反弹。下图绿色是巴菲特持仓,白色是股价。

巴菲特和可口可乐的故事几乎人尽皆知,特别是巴菲特投资“糖”的理念更是被传得神乎其神。对于可口可乐的投资,巴菲特过去十几年时间,没有增加一股,也没有减持一股,一直保持40万股。但是巴菲特的资产规模是不断增大,可口可乐持仓的比重不断减小,所以可以看出他对可口可乐的感情其实是逐步降低的。

巴菲特和美国运通的故事历史也很久远,网上也有很多讨论,但是最近20多年巴菲特在这个股票上的持仓也没有变化,和可口可乐一样,巴菲特对于运通的喜爱程度也是在递减。

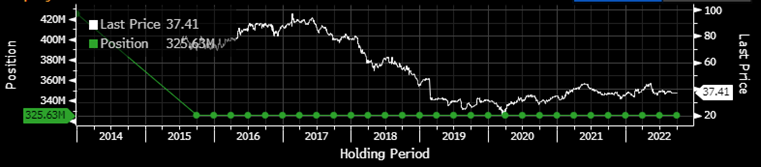

相较于巴菲特其它股票动辄超过10年的持仓,巴菲特在IBM上的持仓时间就短了很多,一共6年。巴菲特在2017-2018年间几乎清空了IBM持仓,股价在巴菲特清仓之后几乎原地踏步。

5,$宝洁(PG)$

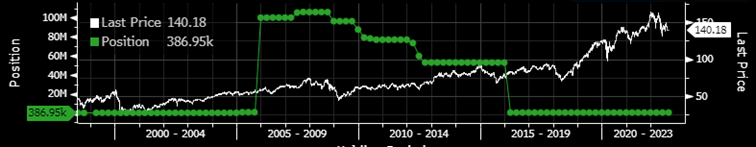

巴菲特在宝洁上的持仓时间一共差不多10年,在这10年期间,宝洁的股票差不多涨了50%,从$50涨到了$75。但是巴菲特减持股票之后,宝洁的股价开始快速上涨,从2015年到2022年股价几乎翻了一倍,从$75涨到了$150。

和宝洁的持仓一样,巴菲特在沃尔玛持仓的情况也很类似。在巴菲特2016年减持结束之后,沃尔玛的股价也迅速上涨,到去年最高点的时候股价也几乎翻了一倍。

巴菲特在这家公司栽了一个大跟头,2019年股东大会的时候他坦诚犯了大错误。Berkshire Hathaway的季报,甚至还特意把KHC的持仓作为单独一项列了出来,和其它股票投资分开,不想这个股票的巨大损失影响外界对巴菲特投资的印象。巴菲特在这个股票上的持仓一直没有变化,没有割肉。

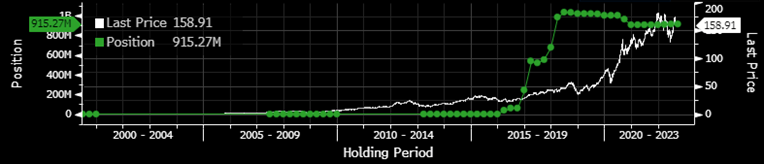

在苹果上的投资,可以说是巴菲特近几年来最成功的投资,苹果是巴菲特目前仓位最大的股票,占其美股投资的41%,超过$1,200亿(根据最新13F),这可能也是巴菲特历史上仓位最大的股票。目前巴菲特在苹果的持仓上,只有非常小的减仓,这个减持可能只是因为股价走高为了控制仓位比例而做出的调整,不用刻意解读。

巴菲特钟爱银行股,但是富国银行的投资并没有给他很好的体验,自从巴菲特开始减持富国银行之后,他就在美国银行上开始建仓,美国银行成了他的新宠。但是美国银行自从巴菲特2017建仓后,股价基本在$30多原地踏步,回报率远远小于标普500。

10,$雪佛龙(CVX)$

除了投资苹果,巴菲特最近另一个比较成功的投资就是化石能源概念,CVX是其中的代表。但是投资化石能源本身和巴菲特的理念是不合的,因为(1)巴菲特是左派,虽然是一个保守型左派;(2)化石能源从长期来看肯定会被新能源取代,不符合价值投资理念。这就是为何巴菲特对于化石能源概念的建仓都是最近两年的事情,其风格更像是交易型而非价值型投资。

总结一下,在过去10年巴菲特的前5大重仓股来看(一共10个股票),巴菲特的减持对于未来股价并没有指示意义。其中,富国银行、沃尔玛和宝洁在巴菲特减持之后,股价都快速上涨;IBM在巴菲特减持之后,股价原地踏步。从统计的角度来看,巴菲特减持对于公司的股价具有更多的积极意义。

这个角度是不是比直接去证明比亚迪业绩没问题要好很多?

精彩评论