@新熵 原创

作者丨沙拉酱 编辑丨伊页

最近的游戏界,大小新闻连连。

11月17日,就在网易$网易(NTES)$ 发布本年度第三季度财务数据之前,暴雪娱乐公司宣布旗下多款游戏,同网易的现有授权协议即将到期,由于未能续签,暴雪中国官方微博发布公告称将在2023年1月24日0点起停止《魔兽世界》《守望先锋》《炉石传说》等游戏的运营。

对此,网易回应称一直在尽最大努力和暴雪谈判推进续约,“经过长时间的谈判,仍然无法就一些合作的关键性条款与动视暴雪达成一致,非常遗憾动视暴雪在今天先行宣布了停止合作,将不得不接受此决定。”网易称将继续履行职责,为玩家服务到最后一刻。

“分手”的网易与暴雪

暴雪与网易十余年的合作最终“分手”,消息立刻登上微博热搜。一部分看客理性分析各方可能存在的问题——包括,暴雪在上次合约50%的基础上提高分成比例;网易负责研发暴雪其他IP手游并全球发行,但只享有中国市场的分成;网易需支付巨额保证金和预付款等等。

另一部分的网友,尤其是氪金游戏玩家,则更担心自己的游戏账号、虚拟资产何去何从。因此,大家对下一步谁会接手暴雪游戏的国服运营也议论纷纷,不乏传出字节等其他大厂接盘的消息,不过都尚未得到证实。

对于此次网易与暴雪不再续约,业内专家也发表了自己的看法。

独立游戏制作人阿翰表示,网易能从暴雪游戏中得到的利益越来越少。据暴雪财务数据,其月平均活跃用户已经从2017年的4600万降至今年第二季度的2600万。“虽然,第三季度,暴雪月活用户有所提升至3100万人,但是老用户流失的大趋势是不能回避的事实。”阿翰说道。

另一边,资深游戏行业观察员林克则表达了不同的看法。他表示目前网易、腾讯为代表的游戏大厂都在面临用户增长的天花板,尤其在版号限制仍未全面解除的环境下,即使暴雪的增速也在放缓,但是其庞大的用户基数仍有巨大的竞争力。失去暴雪对网易而言,即使称不上“致命伤”,却也不是什么好消息。

另一方面,就在网易与暴雪“世纪大分手”上演的同一天,11月获批的游戏版号被公布,其中腾讯《合金弹头:觉醒》、网易的《大话西游:归来》均在其列。

虽然在同一天内,迎来了好消息和坏消息,但是从网易的股价走势,却能看出资本的态度。

11月17日,网易股价当日跌超14%。各方信息酝酿一天后,11月18日,网易股价当日跌幅5.01%,报收67.44美元/股。

对此,林克表示,与暴雪解约是既定事实,这其中可以带来的伤害是不可避免的。而一款游戏版号的获批并不代表实际的现金流。未来这款游戏实际的表现尚未可知,因此资本基于更确定的信息,释放了悲观的信号。

网易游戏,还得从长计议

深挖财报数据可以发现,网易游戏版图的增长趋于稳定的,暴雪分手的影响不小,也许只是短期的。

首先,据**海豚投研统计,暴雪方面曾透露中国区的代理收入只占他们的15%,即整个动视暴雪的3%。按照2021年的暴雪的总收入(18.3亿美元)来计算的话,50%的收入分成比例,那么对应到网易在财报中需要确认的代理暴雪游戏收入40多亿元人民币,占游戏收入的8%,占总收入的5%不到。

另外,代理暴雪游戏的收入,本身利润率就比自研的端游偏低,因为暴雪要拿走50%的分成。再加上网易自身也需要投入做运营、服务器带宽成本以及费用上的一些支出,因此在利润率上可能与目前网易的整体水平差不多,那么失去代理,对整体利润的影响也不足5%。

而从网易最新披露的三季度财务数据中不难看出,网易游戏的整体表现还在可以接受的范围之内。

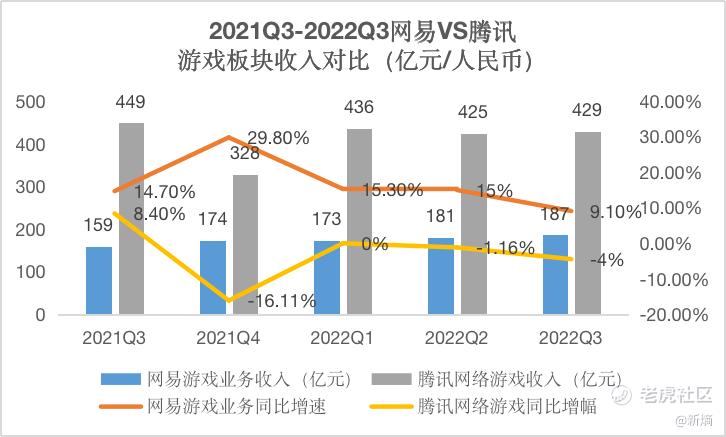

本季度网易游戏实现187亿元收入,同比增幅9%,较上季度同比15%的增速有所放缓。

与同样是游戏巨头的腾讯相比,第三季度腾讯实现本土游戏收入312亿元,国际游戏收入117亿元,游戏总收入429亿元,同比下降4%,这已经是腾讯游戏连续四个季度同比下跌。

数据来源:网易、腾讯财务数据

网易游戏相对高的抗风险能力,与其坚持自研与本土化的国际策略,有脱不开的关系。

对于已经发行的老款游戏,比如《大话西游》《梦幻西游》《第五人格》都保持着稳定增长,而《永劫无间》在8月推出更新后的内容也广受好评。相较之下,腾讯却披露其两个流水霸主《王者荣耀》和《和平精英》的收入都有减少。

对此,游戏行业运营经理贝拉表示,精细化游戏是目前和未来游戏的趋势,而中大型手游则遇到了瓶颈期,因此网易所擅长的自研、精细化游戏则会带给其更多的竞争优势。

在出海策略上,与腾讯擅长的高举高打的收购不同,网易收购的更多是小而美的工作室。

比如,2017年,网易参股美国游戏公司Niantic,其主要作品是风靡全球的《精灵宝可梦Go》;2021年10月,日本游戏制作人须田刚一创办的草蜢工作室被网易收购,其主要作品包括《电锯甜心》《英雄不在》系列等。

除了挑选精细化游戏工作室收购外,网易也重点布局了本土化的自建工作室,其中包括24Entertainment工作室、Jackalope Games以及Grounding等。

贝拉对此分析道,“一方面,是因为网易资产确实低于腾讯,没法做到这么‘财大气粗’。但另一方面,从自研游戏起家的网易,更加看重游戏市场的本土化以及研发能力,他们更相信长久的深耕比不断投入风口更有耐力。”

而从数据上来看,虽然网易游戏板块的收入净值与腾讯有差距,但同比增速却较腾讯更为稳定。贝拉也表示,网易稳扎稳打的游戏策略在未来的竞争中,可能会展现出更多的长效优势,但是短期内与暴雪解约后的游戏如何布局,包括《暗黑破坏神:不朽》如何继续独立运营等问题的妥善处理也尤为重要。

“从长远角度来看,我认为网易游戏仍有较强的竞争力。”贝拉总结道。

游戏之外,云音乐与智企的双重难题

本季度游戏业务仍占据网易整体收入的76%,剩下的24%则由网易云音乐业务、有道业务,以及创新及其他业务(包括智企TO B业务等)组成。

其中,云音乐实现营收24亿元,同比增加22.5%。对比腾讯音乐第三季度5%的同比下降来说,网易云音乐在增速上表现尚可,但这可能由于网其营收基数较低。

腾讯音乐在本季度已经实现了73.65亿元的营收,且月活用户在2020年就稳定在6亿水平。然而,网易云音乐2021年报披露其月活用户仅在1亿水平,而且营收体量几乎只是腾讯音乐的三分之一。因此其与自己相比仍有上涨空间。

另外,网易云音乐本季度的毛利率为14%,而腾讯音乐的毛利率已经超过了32%。毛利率的差距与用户基数脱不开关系。腾讯音乐从更大的用户基数中,能够收集到更精准的数据来提升其推荐算法,有效控制运营成本与费用。在这方面,网易云音乐仍有较大弱势。

而放大到整个移动音乐市场来看,其增长前景仍不容乐观。

首先,短视频平台,以及抖音为背景的汽水音乐,都在不断冲击移动音乐市场;其次,随着2021年前后音乐版权反垄断政策的不断推进,音乐平台独家资源越来越少,而对于音乐平台来说,独家资源是门槛最高的竞争资源。除此之外,不论是互动还是音质方面的更新与维护,各家音乐平台的竞争几乎大同小异,这也让音乐用户在选择上充满疲惫。

对于音乐行业下一步的竞争格局,文娱行业观察员林晓宇表示,线上音乐市场可寻求与短视频平台的合作生态,“短视频+音乐”的传播模式或许更有冲击力与制造流行的能力,强强结合,达成“1+1>2”的效果。同时在长短视频不断渗透音乐模式的同时,线上音乐也可布局长短视频。

网易云音乐之外,本季度网易的创新及其他,也就是以网易智企业为主的TO B业务实现营收20亿元,占比总营收的8%,超过有道业务成为游戏和音乐后第三大业务板块。

事实上,网易今年格外重视其TO B业务的市场推广。据知情人士透露,网易上个月刚刚结束在北京的小型记者业务宣讲会。网易智企的负责人到场讲解了智企业务并且回答了记者的问题。在被问道网易智企未来的标杆时,业务负责人回答道,超越腾讯对标的TO B业务会是网易智企的一个目标。

还有消息人士透露,网易智企目前主要业务包括网络安全业务以及TO B营销业务。与发展较晚的网易不同,腾讯早就通过金融和云业务实现了超过400亿元的板块收入。而对网易来说,想在企业服务上超越腾讯绝对不是空喊口号那么简单,有着极大难度。

对此,云业务专家于途就分析道,用户层面来说,腾讯作为超级渠道,对文娱、游戏等行业有极大的覆盖率和影响力,这是网易很难做到的。而对于产品力层面来说,企业服务产品需要强大的数据库来不断提升产品力,布局越早、客户越多的企业越有竞争优势,在这方面网易也稍显薄弱。

总体来说,网易本次表现似乎“中规中矩”。也许暴雪事件对网易游戏的影响中长期会慢慢消散,但重点依赖于游戏,在其他业务上短期内仍难看到增长也是网易的困境。

精彩评论