注:全球消费者行为的变化种,有两个趋势:(1)发达市场的绝对酒精饮品消费量下降,(2)高档品牌酒精,特别是烈酒在全球范围内增长。这是由新一代的代际变迁决定的,新的消费者年轻、更注重健康、不太可能过度饮酒的消费者;消费者越来越强调消费品的历史传统性以及权威性。在烈酒市场,优质和超优质酒的增长也是一大趋势。尤其是高端龙舌兰酒在的需求在不断增长。另外,尽管所占市场比例较小,但是越来越多希望减少酒精消费的消费者群体让“低酒精和无酒精”产品增速明显。除了发达国家,发展中国家包括中国对西式高端烈酒的需求都是不断增长,且有很大空间。高端酒甚至奢侈酒类品牌越来越有价值,投资者可以从其定价能力和稀缺价值中受益。

正文:

我们所说的消费者“少喝酒,喝好酒”到底意味着什么?这对我们来说是一个重要的观察结果,因为我们持有的很多优质酒精饮料品牌企业中(如Diageo, Remy Cointreau和 Brown-Forman)中有大量投资。因此,在这篇文章中,我们想深入挖掘,通过探索全球酒精消费和消费习惯的变化,为“少喝酒,喝好酒”这个短语进行量化数字。我也希望通过量化我们的乐观观点,来解释为什么我们致力于提高高档和豪华国际酒类品牌在我们的投资组合中的比例;以及为什么这是应对消费变化、利用世界各地的机会的积极举措。这些品牌可以随着时间的推移,提高利润率,并提高这些品牌的独特和引人注目的可观定价能力。

我们先从酒精消费的变化开始。通过观察,我们发现两种互补且日益趋同的趋势:第一,发达市场的绝对酒精饮品消费量下降,第二,高档品牌酒精,特别是烈酒在全球范围内增长。减少饮酒的趋势已经持续了一段时间:仅仅在英国,1990年至2017年间,每个成年人的酒精饮品消费下降了10%;在美国,2019年的民意调查显示,40%的成年人饮酒量比五年前要少。新冠疫情的封锁所带来的动荡似乎加速了这种趋势。这其中很大一部分因素是永久性的代际变迁所驱动的:年轻、更注重健康、不太可能过度饮酒的消费者。这个转变的影响有助于改变更广泛的社会行为。其他因素包括前所未有的品牌信息的可得性,促使人们越来越强调酒选择性,以及选择消费内容(和消费量)时的历史传统性以及权威性。

在全球范围内,情况有所不同:1990年至2017年期间,每年的酒精消费总量增长了70%,主要受越南、印度和中国等中低收入国家的推动。然而,即便如此,这也不一定表明这些地区新出现的过量酒精消费——这一增长通常反映了当地人从无法计量的“非正式酒精”(即自制或蒸馏饮料)消费量上升到可计量的品牌酒精饮料消费量,甚至是以前的非饮酒者开始享受一到两种品牌酒精饮料。无论如何,在大多数情况下,这些国家的酒精消费严重倾向于本土酒类和品牌,其中许多酒类和品牌仅在某个特定地理区域具有非凡的影响力。例如,韩国的金罗烧酒(Jinro soju),它成功地保持了其作为世界上销量最大的烈酒品牌的地位。但Lindsell Train更愿意参与规模较小、价格较高、增长较快的“国际品牌烈酒”市场——根据国际葡萄酒和烈酒记录(IWSR)和雷米·科恩图(Remy Cointreau)的数据,该市场本身的价值估计仍为2000亿美元。

投资于这一较小类别品牌的一个非常重要的理由是,具有高端或豪华定位的酒精品牌往往是高度差异化的,与“价值”或大众市场品牌相比,随着时间的推移,其价格上涨的能力更大,即使在经济衰退或动荡时期也是如此。随着时间的推移,这些抑制通胀的保护性品质通常会带来可观的价值创造:今年1月,在投入成本价格大幅上涨的背景下,帝亚吉欧(Diageo)报告称,营业利润率有所提高。这主要是由价格上涨而非成本节约驱动的,Diageo并表示预计到2025年,营业利润将增长6%-9%。如果没有享有巨大定价权的饮料组合,这种利润上涨的前景是不可能的。

在国际烈酒中,有明显的高消费价格趋势,有迹象表明消费者愿意喝更好品牌的酒类。“高级”烈酒(这个术语的定义各不相同,但为了清楚起见,我用这个词指的是那些750ml瓶装酒价格超过50美元一直到1000多美元一瓶的烈酒价格)仅占国际烈酒市场的9%。但在2010年至2020年期间,其复合增长率为8%,而整个国际烈酒的市场增长率为+4%。IWSR饮料市场分析预测,这些趋势将继续下去,在最高端和最低端的酒类市场,国际品牌烈酒的增长率大相径庭:价格超过200美元的750ml瓶装酒预计到2025年将每年增长超过9%,而“便宜品牌”的酒类(约10美元/瓶)预计同期仅年增长0.8%。这一趋势与前面提到的消费者减少饮酒的代际转变有关。如果你喝一杯或两杯而不是四杯或五杯,你很可能会乐意花更多的钱买一杯更高质量的酒,并对寻找关于什么是最佳品牌的信息更感兴趣。而且,考虑到在饮用更优质的酒类时,味道和体验确实存在明显的差异,因此,那些选择了更好的饮料的人很可能会持续喝这个品牌。

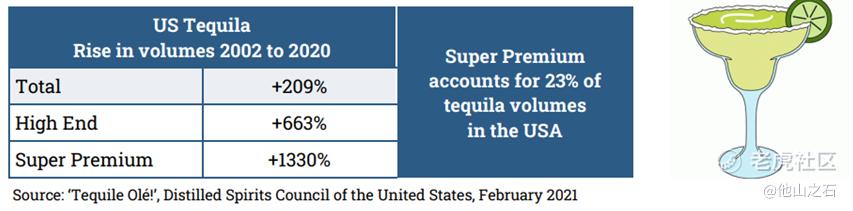

一个有趣的近期趋势是,整个烈酒类别中优质和超优质酒的增长,如下图所示,美国的龙舌兰酒。

这种增长表明,推动繁荣的不是大众市场的龙舌兰酒,而是制作精良的帕洛玛酒和复杂的小口龙舌兰冰镇酒,甚至是纯龙舌兰酒。全球对鸡尾酒的兴趣上升本身就是消费者口味转向质量而非数量的另一个指标,对龙舌兰酒来说是件好事。2021百加得全球品牌大使调查将龙舌兰酒列为全球62%调酒师的最流行酒(在美国是76%),以龙舌兰为基础的鸡尾酒在最受欢迎的30种酒类中排名第4。我们认识到,趋势和“繁荣”长期以来一直是烈酒市场的一个特征,但人口行为变化和对真正差异化的口味以及传统和原产地的日益重视的结合,可能会使这种结构性转变比往年更持久。因此,我们对我们的投资企业印象深刻,Brown Forman在2021的龙舌兰酒销量增长了20%;尽管2017年Casamigos的收购价高达10亿美元,但我们很高兴帝亚吉欧拥有这款极其优质龙的舌兰酒,并成功地将案例销量从2017年的17万件增长到2020年的100万件。更重要的是,我的研究表明,Casamigos现在已经被Claridge的一种名为“乔治”的新鸡尾酒成为殿堂级产品。

此外,优质鸡尾酒领域的发展,特别是龙舌兰酒的增长,对我们的投资公司Remy Cointreau的同名产品Cointrea来说也是一个好消息。Cointreau创立于1849年,是全球排名第一的优质橙色利口酒,也是公司利口酒和烈酒部门的最大品牌。优质橙色利口酒占公司总收入的约12%。这是一种独特的饮料,是500多种鸡尾酒的关键成分。其中最著名的鸡尾酒是以龙舌兰酒为基础的玛格丽塔酒,几乎没有可信的替代品,除非你选择质量明显更低的替代品。因此,我们认为,在2020至2021期间,Cointreau令人羡慕的50%的收入增长表明,即使是用于混合的烈酒和利口酒也可以成为更广泛的全球“喝的好”趋势的受益者,但前提是它们拥有类似于Cointreaus的独特定位,并且拥有自己独特的风味、传统、质量和品牌共鸣。

Remy Cointreau的时候,必须提到它的73%收入来自干邑,提供了相当大的保护:它的百年品牌已经代表着传统、历史和卓越的风味,通过垂直整合的生产流程进行打磨和支持。这个生产流程确保了对风土和质量的控制,而且还需要提前几年“储备”大量的生活用水。而对干邑的倾斜也使得Remy Cointreau特别适合受益于品类本身的强劲高端化趋势,以及这种高端化仍然有大量的上行空间。美国是世界上最大的干邑市场,占所有出口的55%(根据定义,干邑必须用干邑生产!)但非常明显地倾向于更年轻、价格更低的饮料迭代。在2019年:

l 北美销售的干邑酒瓶中73%是“非常特殊(VS)”级别,即陈酿至少两年

l 25%为VSOP,年龄超过四年

l 只有2%是XO(“特别老”,年龄至少6岁)。

在全球范围内,VSOP及以上产品占干邑总市场的46%,因此美国是相对比例较低的。而且,我们认为,美国很可能会迎头赶上。Rémy的几乎所有干邑都属于VSOP+细分市场,因此,随着高端化趋势提升了美国消费的干邑的平均质量和价值,该公司将从中受益。

这就巧妙地引出了一个与高档、奢侈乃至干邑品类密不可分的主题:中国。尽管中国的绝对酒精消费量正在上升而不是下降(2010年至2017年期间上升了略高于4%),但一个更引人注目的趋势是人们对高档饮料,尤其是西方高档饮料的兴趣不断增加,其中机会巨大。目前,中国白酒**国所有酒精消费的96%,而西式白酒仅占4%。然而,在这4%中,干邑是最大的,占3%(苏格兰威士忌占另外的1%)——因此,难怪中国作为一个独立区域对Remy Cointreau图如此重要。亚太地区占Remy Cointreau公司收入的29%,中国一定在其中占很大一部分,尤其是因为中国的干邑消费模式几乎与美国相反:在该地区销售的88%的酒是VSOP或XO,价格较低的“非常特殊”(VS)产品仅占出货量的12%。因此,考虑到美国升级干邑消费可能带来的规模,以及中国对优质干邑的品味需求,总体市场渗透率较低,我们看到了Remy Cointreau的巨大机会。在中国其他地方,苏格兰威士忌的增长和白酒类别的高端化可能会令Diageo受益。Diageo拥有中国市场最大的苏格兰威士忌品牌(Johnnie Walker),是第一家持有中国白酒品牌股份(水井坊)的西方烈酒公司。Diageo首席执行官表示,该公司目前中国收入的占比为5%,在未来几年可能会翻一番。

最后一个值得一提的趋势是,在啤酒和烈酒类别中,低酒精和无酒精产品的增长,不仅针对戒酒者,还针对越来越多希望减少酒精消费的消费者群体。这一“低酒精和无酒精”饮料类别在饮料酒精总量中所占的比例仍然很小,例如,在美国,这一比例仅为0.5%(非酒精或低酒精烈酒的比例甚至更小,为0.1%),但近年来却增速明显。根据IWSR的数据,“低酒精和无酒精”产品在全球十个主要市场的销售额已从2018年的78亿美元增长到2021的近100亿美元,并且预计未来的增速将更为迅猛。IWSR预测2022年至2025年期间“低酒精和无酒精”将增长34%。我们很高兴看到被投企业利用各种新产品进入这一趋势,其中一些已经显示出巨大的增长前景。在非酒精啤酒领域,喜力啤酒目前已将喜力品牌营销预算的10%用于喜力0.0(无敬酒产品),使其成为具有战略意义的产品。这也是公司增长最快的产品,已在95个市场上市。

在非酒精烈酒领域,2016年,Diageo通过其Distil Ventures加速器收购了Seedlip的少数股权。2019年,在销量同比增长270%并在25个国家的7500个地点进行分销后,持股比例上升控股股东。也许Diageo从这项投资中获得的专业知识已经传播到了其他业务领域。2020年12月,Diageo推出了一款不含酒精的Gordon品牌饮料,随后在2021 1月,推出了Tanqueray产品。Seedlip可以说仍然保持着最初的“不喝酒、不喝酒”的精神,品牌知名度不断增强。Drinks International现在其品牌列单列出非酒精烈酒类别,并报告称,“Seedlip是迄今为止的主导品牌,占受调查的酒吧首选非酒精饮品的77%”。在某种程度上,该品牌体现了低酒精消费以及高酒精的消费趋势,并在其定价中体现:将其当前零售价26英镑与Gordon杜松子酒的15.50英镑进行比较。考虑到英国的税收负担意味着一瓶标准烈酒的关税超过8英镑,虽然没有对低于1.2%ABV(酒精含量)的饮料收取任何费用,但这些产品的回报情况开始看起来非常诱人。

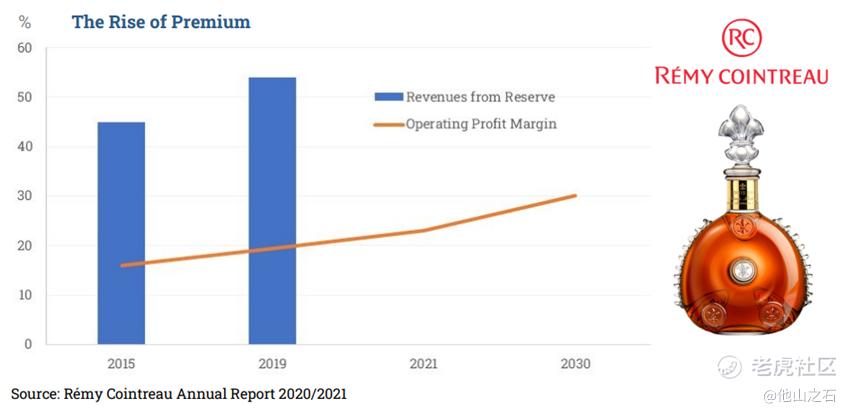

那么,我们如何看待所有变化,并转化为我们的投资组合呢?正如我们希望增加投资组合中的高端元素一样,我们认为烈酒所有者会希望提高其产品组合中高端品牌的收入。我们欢迎整个行业的这一趋势。Diageo积极将Reserve品牌(即其最高端品牌)中获得的收入比例从2011年的5%提高到2021的31%。在2015年至2019年间,Remy Cointreau将其高端酒品收入从45%提高到54%。鉴于高端品牌品类仅占全球国际烈酒市场的9%,这是对高端品牌的巨大增长。这种向上的转变已经反映在Remy Cointreau的营业利润率从2015年的16%增长到2021的23%,我们认为公司可以实现2030年30%的预期利润率目标。

在其他方面, Brown-Forman对其优质波旁威士忌(Premium Bourbons)产品组合的日益关注:例如Woodford Reserve,其2021的销量增长了18%,使其成为该公司整个稳定市场中增长最快的单一品牌。Brown-Forman的投资和资源配置也表明,在内部,其优质Bourbons威士忌被视为一个机会:去年批准了额外的1.25亿美元资本支出,以扩大肯塔基州Bourbons威士忌的生产能力(这与杰克丹尼尔斯不同,杰克丹尼斯是田纳西州的威士忌,专门在该州生产)。我们非常关注喜力在喜力0.0和帝亚吉欧在Seedlip方面的进展,同时继续增加我们在Fever Tree的持仓。Fever Tree从零开始构建了高端混合酒类别,如今在所有英国混合酒中占据45%的市场份额,同时也可观的增加了欧洲和美国的收入。2021年,Fever Tree滋补品和姜汁啤酒成为美国各品类的最好的卖家,我们希望这预示着美国优质混合品酒类的创建,并提供机会从转向更优质的混合酒以及部分非饮酒者的增加中受益。

最后,我们满怀信心地关注我们投资组合公司系列中最高端的真正罕见、独特和具有独特价值的品牌-Remy Cointreau的路易十三干邑或Diageo的限量版Johnnie Walker。消费者希望有更多的优质和奢华产品。我们相信这些酒类是实现消费者目标的绝佳途径。我将引用路易十三世前全球执行董事卢多维奇·杜普莱西斯(Ludovic du Plessis)的话:

“路易十三超越了干邑市场,它本身就是一个奢侈品品类,在数量和价值上都在增长。我们不仅与其他葡萄酒和烈酒品牌竞争,还与Berluti、香奈儿或爱马仕等奢侈品牌竞争。”

这使得路易十三,以及我们投资公司中的其他优质奢侈酒类品牌越来越有价值。我们希望在未来几年从他们无与伦比的定价能力和稀缺价值中受益。

Source: LT

精彩评论