文|咚夏

来源|财富独角兽

天气渐渐冷了,但最近比气温更冷的是打开基金账户。那冒着绿光的寒意,看到的一瞬间可谓是直冲心巴......

对于今年权益市场的震荡,多数投资老炮们其实早有心理准备,毕竟在俄乌冲突、美国加息、疫情反复等重重压力下,市场太难了。

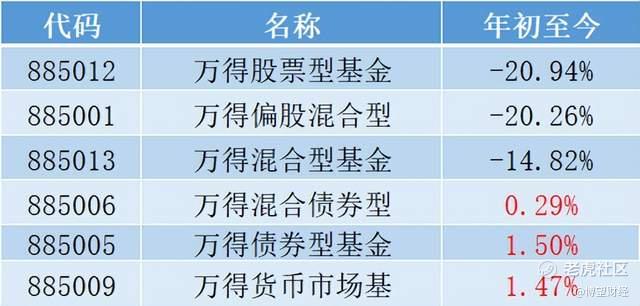

数据显示,年初至今股票型、偏股混合型、混合型基金几乎全军覆没;固收大家庭里的的混合债券、债券型基金暂时还算撑住了门面,微微收红。而持有货币基金的朋友或躺赢成今年最大赢家。

数据来源:Wind,截至时间2022.10.26

但让人大跌眼镜的是,民生加银基金的债券基金也能跌超20%,你敢信?

民生加银鑫享作为一只定位于中低风险,稳健投资者“心头好”的一级债券基金,1年跌幅达24.52%,说好的“心头好”变成了“心头梗塞”。

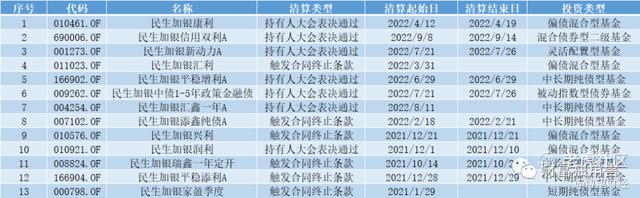

而这并不是民生加银债券基金的个案。这两年,其因业绩拉跨,清盘收场的纯债基金接二连三。Wind数据显示,2021年至今民生加银共清盘了13只基金,其中债券型、混合偏债型累计有12只。

01

债基变“绞肉机” 清盘频现

俗话说的好,股攻债守,债券基金通常被视为是个人资产配置压舱石的存在。

世界之大,总有例外。民生加银鑫享A作为混合型一级债券,独具一格净值曲线堪称直线跳水。该基金近一年收益-24.66%,跑输同期业绩基准和混合债券型一基金近27%,在595只同类型基金中排名倒数第3。

排名倒数第一、第二的是谁?民生加银鑫享C、民生加银鑫享D。

图片来源:Wind,截至时间2022.10.24

价值拥趸者信奉的时间玫瑰,在这只基金上更像时间“魔鬼”。民生加银鑫享A成立6年总回报-9.20%,而同期混合债券型一级基金涨超23%。

可怕的是,类似民生加银鑫享这样的基金,在民生加银不是个例。其中,2019年8月14日成立的民生加银添鑫纯债A,2021年收益跌超21%。

纯债基金跌幅直逼股票基金,被刷新了“三观”的投资者选择“踩踏式”赎回。2021年4季度民生加银添鑫纯债规模为0.41亿元,同比2020年4季度9.17亿元的规模,一年时间下降96%。

民生加银添鑫纯债也因连续6个月规模不足5000万元,触发基金清算,同时数据显示其成立两年半累计亏损17%。不禁让人怀疑,这是只纯债基金还是“绞肉机”。

值得一提的是,民生加银在债券型基金清盘方面可谓经验丰富。Wind数据显示,2021年至今民生加银已经清盘了13只基金(只统计A类),短期纯债型、偏债混合型及混合型债券累计有12只。

数据来源:Wind,截至时间2022.10.24

其中,今年3月份清盘的偏债混合型基金民生加银汇利更是创造了历史,公司公告宣布清盘时,基金0资产、0持有人......

02

疯狂踩雷 固收管理能力严重拉胯

近1年,民生加银旗下债券产品亏损严重主要是踩雷地产债。

2021年恒大地产的债务问题把整个房地产行业推上风口,地产债券流动性已经接近冰点。随着10月份,花样年控股旗下地产债券违约,彻底激起地产债圈千层浪,境内地产债大幅跟跌,部分跌幅甚至一度超过20%。

彼时,民生加银鑫享和民生加银添鑫纯债的三季度重仓债券,精准命中地产债。从两只基金的净值曲线来看,“跳崖式”下降正式从此阶段开始的。

数据来源:基金定期报告

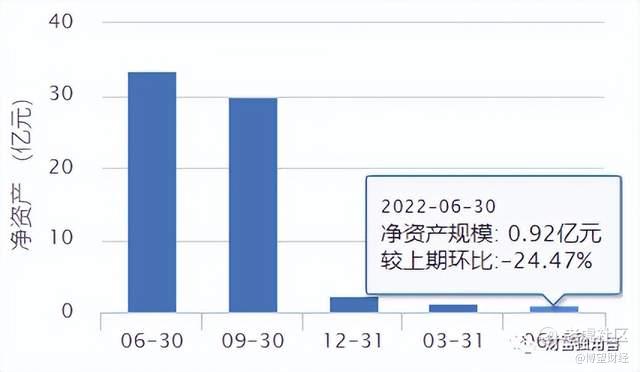

目前在民生加银鑫享的持仓中已经看不到地产债券的身影,但投资者已经赎回的差不多了。数据显示,民生加银鑫享今年二季度规模同比去年二季度下降92%,目前规模仅为0.92亿元,且环比上季度还在大幅下降。在未来,清盘或许只是时间问题。

图片来源:天天基金

值得一提的是,民生加银鑫享和添鑫的原基金经理是固定收益部总监陆欣,在2021年8月11日离任,资料显示其是一位拥有十余年固收投资经验的老将。

目前两只基金转而分别由刘昊和胡振仓接任。但踩雷地产债的“锅”并不全是继任基金经理的。

首先,早在2021年二季度,两只基金已经大举重仓地产债。

其次,从债券投资特性来看,债券和股票市场不同,是完全由机构投资人主导的市场。如何避免“踩雷”,主要是看机构控制信用风险方面的投研能力。可以肯定的是,民生加银旗下如此大面积的“踩雷”信用债,对于其债券投资能力我们真的要打一个大大的问号了。

事实上,民生加银在债券市场的“踩雷”也不是首次。2020年民生加银基金旗下专户和公募产品“踩雷”多个问题债券,其中涉及8只专户,1只公募基金,累计金额约8.5亿元。

最后,这里还有一个值得深挖的点。民生加银基金是主要由民生银行控股,而一直以来,民生银行与地产圈深度合作,并和多家房企结下战略合作关系。其中,民生银行的多位股东也或多或少具有房企背景。

身后大哥、大哥背后的大佬都在房地产圈,民生加银在2021年9月恒大爆雷后,依然重仓地产债券也不足为奇。

03

如何避免买中“踩雷”的债券基金

“踩雷”对于债基的影响是巨大的,一不小心可能比投资股票、转债亏损还大。作为投资者,我们该如何避免呢?

1 . 看基金的持仓情况

虽然买基金意味着我们信任基金经理和公司,主动把调仓换股的事情交由他们打理。但这并不意味着我们就要做甩手掌柜,毕竟甩手掌握也会定期看账本的。

学会查看基金的持仓,如果单从防雷角度,尽量选重仓利率债的基金,如果所选择债券基金中含有信用债,尽量确保债券发行主体是国企。

后期如果基金经理选择标的的风格突变,或者重仓债券在你看来已经无法理解,走为上策。

2、看公司整体投研能力

选基金一定程度上是选择基金经理,但基金经理不是一个人在战斗,是团队作战。这也就意味着考核公司整体投资能力很有必要。

值得一提的是,这几年民生加银不仅债基频频踩雷,权益还持续垫底。Wind数据显示,截止2022年10月26日,近5年民生加银股票型基金平均回报为4.87%,而同期84家基金公司的投资回报中位数为16.6%。

写在最后

据悉,今年来民生加银新任固收总监韩晟,正与固收名将谢志华强强联手,打造全新的固收投研体系,要重塑固收投资新格局。

并在宣传稿中借用老人与海中的一句话,“生活总是让我们遍体鳞伤,但到后来,这些受伤的地方一定会变成我们最强壮的地方。”

而对于民生加银来说,未来能不能使固收变成最强壮的部分还另说,目前要增强的不止有固收,还有权益类产品。

精彩评论