#美股从9月7号开始出现的这轮上涨仅是一个技术型反弹,在欧洲发生能源危机导致欧洲步入经济衰退、**国GDP约35%的城市仍然在封城/静默中、国际地缘政治风险毫无减弱的大背景下,这种上涨很显然不可持续,如果想成功抄底,投资者需要做到专业、自律、耐心和勇气#

今天是中国农历中秋节,上周是美国的劳动节,在这里我再次祝全球华人中秋节快乐!同时也希望我们IPOEXPRESS(IPO直通车)纽约和加州的团队及投资者客户、朋友及家人们,已经度过了一个惬意的劳动节!同时我也希望我们英国的团队及投资者客户、朋友及家人们,在为伊丽莎白二世女王的去世而悲伤的时候,能快速恢复过来。

大家应该清晰记得,自从我在7月11号分享了《虽然我们经历了自1970年以来最糟糕、最痛苦的上半年投资表现,但展望下半年,终于有一丝曙光指引着我下半年的投资之路(1-3)》,以及8月4号在微信视频号及微博上分享了《曙光显现,坚持长期投资,做时间的朋友》小视频/文章后,标普500指数、纳斯达克综合指数、我们一直专注投资的特斯拉公司股价均出现了大涨,给我们的投资者客户、粉丝、朋友及家人们带来了不错的投资回报。

但当我看到以BED BATH&BEYOND为首的MEME STOCK股价在毫无基本面支撑的情况下一次次大踏步飞涨的时候,一种不祥的预兆、散户已经无比疯狂的情形不断提醒我,在Fed美联储主席鲍威尔马上要在JACKSON HOLE演讲之际,本轮上涨已经见顶,于是我于8月19日在我们纽约的投资微信群发了以下信息:

“现在从S&P 500 PE、这几天的trade volume数据,以及FED官员的讲话来看,本轮correction正式开始,做短线的亲们大家该出手就出手吧,Apple及FAANG也不例外。”

这不,8月19日美股开始调整,标普500从开盘的4266.31点一直跌到9月6号的3886.75点, 跌幅达9.77%,如今9月9号周五的4067.36,跌幅也有4.89%;纳斯达克从19号开盘的12859.011点一直跌到9月6号的11471.504点, 跌幅达12.1%,如今9月9号周五的12112.31,跌幅也有6.16%;特斯拉股价从19号开盘的00.357美金一直跌到9月6号的265.74美金, 跌幅达13.03%,如今9月9号周五的299.68,跌幅也有0.23%.

因为8月19号我建议SHORT做空一些接下来财报会快速下滑的高PE高Multiple成长股,因此随着这些high-flyer公司的股价快速下跌,我们的投资人也因此获得了一定程度的回报,在这里再次祝贺大家。

那这次为什么我把这次从9月7号开始出现的这轮上涨界定为这仅是一个技术型反弹了,原因有三:

1、全球宏观经济基本面持续恶化,而非好转:

a) 大家应该最近都清楚知道了欧洲能源危机,随着俄罗斯北溪-1号的关闭,正式爆发,而能源危机直接会导致欧洲经济的衰退,因为欧洲还面临着30多年来的高通胀,随之就是我们看到的ECB欧央行加息75bp,我们之前预测的欧洲经济衰退将不可避免,同时我们可以看到全球地缘政治风险并没有任何好转迹象。而标普500中的大部分美国公司40%左右的收入来自欧洲,这无疑会影响接下来这些公司的销售收入及财报。这一观点在BLACKROACK贝莱德CIO首席投资管Rick Rieder最近在彭博Wall Street Week采访时分享的最近他在欧洲出差调查的结果中得到了印证。

b) **国GDP约35%左右的城市目前仍然在封城/静默中,而深圳和成都均是非常重要的全球供应链贡献城市,这是我在8月份的预测中没有想象到的,当时我在预测中有这样写到:中国经历了像深圳和上海(尤其是上海)这样的超大型国际大都市封城后,下半年大概率不会出现类似这样的封城事件。

c) 虽然美国因为历史原因在能源问题上处理的游刃有余,FED美联储快速的大踏步加息抑制通胀初见成效,这也是这次全球资金再次涌向美国,导致美元兑全球货币全线走到历史新高,就连欧元兑美元一度跌到PARITY以下,即跌到1以下,但强势美元对于美国超大型公司(标普主要成分股)在美国以外的地方的财报并非是好事,虽然美国中小企业可能会因此在国际贸易中受益,但在当下FED美联储今年加息到4%的大背景下,中小企业的融资成本大幅增加;同时随着FED美联储不断hurt the demand, 促使美国失业率不断攀升,像鲍威尔在JAKSON HOLE引用PAUL VOLCKER时说的要坚定地通过加息来抑制通胀一样,很难想象一个消费者的demand被不断打压,失业率不断攀升的宏观经济下美国企业的Earnings如何比之前不断提升?如果企业的Earnings无法比之前提升,那何来的比之前更高的PE和Multiple?那美股又如何走出比新高了?有人说企业因为美国2023年即将生效的Share Buyback Tax会导致企业将原本2023年的Shrae Buyback提前到2022年的Q4, 但这并改变不了美国企业的Earnings这一基本面。

2. FED美联储今年会加息到4%,如无特殊极端情况,23年Q1不会PIVOT:

为什么本来我8月19号CALL的美股下跌跌到了8月24号出现了一个小反弹,就是因为有人认为FED美联储会在23年PIVOT,即降息,这满足了一部分人的需求,也迎合了这一部分人的想法,但很明显这是站不住脚的一个想法,所以美股在小幅上涨了2天后在8月26号继续下跌。原因很简单,正如牛津大学经济学教授、Allianz顾问Mohamed A. EL-Erian和哈佛大学经济学教授、美国前财政部长Larry Summers均认为的,FED美联储乘美国经济还非常好的当下大幅加息来抑制通胀方是正道,而STOP-GO的模式历史证明是非常错误的,这点在鲍威尔在JACKSONHOLE的讲话中也得到了很清晰的澄清和证实;另外,如果美国经济出现很严重的衰退,FED美联储降息是可以的,但目前从数据上来看美国经济不会出现这种情况,所以FED美联储会在23年PIVOT这种说法就无从谈起。

从目前的数据来看,FED美联储会于9月份加息75bp,接下来的2个月分别加息50bp和25bp,即今年加息到4%,23年再data-dependent来看是停止加息还是怎样。LARRY SUMMERS在最近接受彭博WALL STREET WEEK采访时分享说他根据最新就业和通胀数据算出的NAIRU是5%左右,历史上成功抑制通胀的NAIRU则是6%或以上,这和目前美国通胀率为8%左右来说make sense, 尽管我们认为美国通常已经Peak,相比上半年,我们迎来了一丝曙光(此前专门有文章/小视频给大家分享过)。

3. 从9月7号开始出现的这轮上涨仅是一个技术型反弹,这种上涨很显然不可持续:

很显然从9月7号开始出现的这轮上涨仅是一个oversold超卖后的技术型反弹,但并没有基本面支撑,况且不管是鲍威尔,还是几位FOMC官员均在这几天有非常鹰牌的讲话。这一观点也受到了Northern Trust Asset Managment首席投资策略师Jim McDonald及NUVEEN首席投资策略师Saira Malik的认同,他们在刚刚接受彭博WALL STREET WEEK采访时一致表达了这一个观点。

那为什么还会有这次上涨了?我认为可以从以下三个层面分析:

a)这是市场oversold超卖后触及higher low后市场以9月13号将出现利好的CPI数据为预期的技术型反弹:

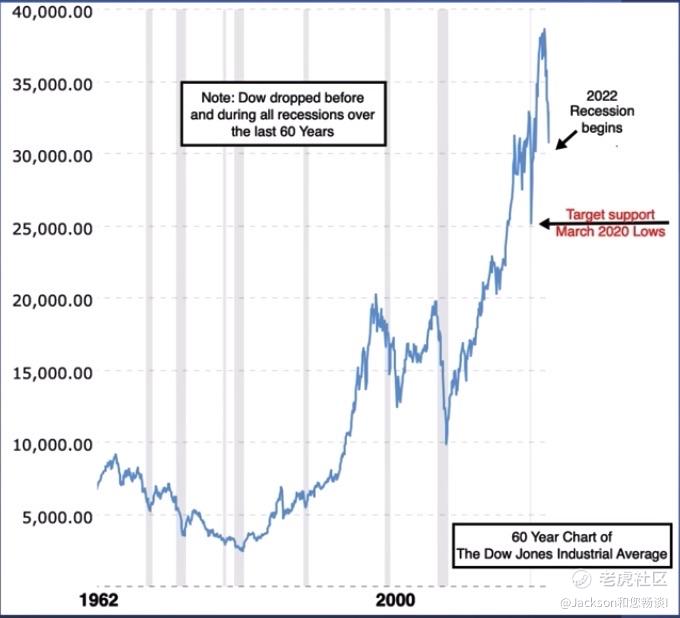

而这种反弹并没有基本面的支撑。如果历史是一面镜子的话,道琼斯指数在过去的60年里凡是遇到high inflation+certain recession的年份均是下降而非上升,所以我们有理由相信这次不会不一样。

b)市场整齐是悲观还是乐观?

根据OCC的数据,就在本轮上涨的前一周,机构投资者购买了81亿美金的PUT期权,而CALL期权仅为10亿美金,这一比例比2008年时的要高出3倍。而根据CNBC援引的散户的数据来看,52.3%的个人投资者对美股持bearish观点(而历史数据则为30%),28.7%为中性(而历史数据则为31%),Bullish的个人投资者仅占18.1%(而历史数据则为38%),可见市场的悲观程度,很明显这是一个Seller Control的市场,而非buyer。

c) 这轮上涨主要是由哪些板块带动?

这种上涨中的Energy上涨,我想大家不难理解,这个我们在21年Q4及22年上半年一周都有不断讲Energy的重要性和投资价值,伴随着一些Financial和healthcare sector因为估值较低的反弹,但主要核心主力军是一些高Beta的high-flyer growth stock,而非现金流超级强大的大型科技股,这是没有基本面支撑的,很难想象Cathie Wood的这些Stock,除了特斯拉和英伟达(英伟达短期也很难)之外,有什么基本面支撑这些企业大涨?大家也看到了,Cathie Wood的持仓股UiPATH, 最新的财报会议上,管理层继上一次cut outlook后再次cut outlook,既然earnings下降,如何支撑UiPATH的股价如此大涨?

当然,从去年Q4起我就一直将22年定义为波动的一年,我想根据历史数据,美股9月份和10月份将会是这一波动急剧加速的月份,尤其是随着美国中期选举的临近,这一波动会持续加剧。如我在上半年给大家分享的,建议大家小心小心再小心,如果想成功抄底,投资者需要做到专业、自律、耐心和勇气。寻找好自己心仪估值的有无可比例的护城河且其产品可抗通胀、拥有良好的持续现金流的行业领袖公司,坚持长期投资,做时间的朋友。

Lastly, Good Luck to you all in your investment journey!

Jackson写于中秋节

精彩评论