来源:招股书

来源 | 活报告

数据支持 | 捷利交易宝APP

摘要:特殊目的收购公司(SPAC),Everest于2022年9月20日向港交所递交招股书,拟在香港主板上市,其为香港第14家递表SPAC公司,弘毅投资为发起人,专注于大中华地区科技赋能及高增长公司或与中国有紧密联系或具有增长潜力的区域性公司,主要聚焦于医疗健康、消费及绿色产业领域。

S&TLiveReport获悉,特殊目的收购公司Everest Acquisition Corporation(以下简称“Everest”)于2022年9月20日在港交所递交上市申请,拟香港主板上市。这是该公司第1次递交上市申请,发起人为弘毅投资及农银国际融资,联席保荐人为农银国际及花旗。

Everest是特殊目的收购公司(Special Purpose Acquisition Company,简称SPAC),其成立的目的是与一家或多家公司进行业务合并。在物色特殊目的收购公司并购目标时,其有意专注于大中华地区的具科技赋能及高增长的公司或与中国有着紧密型联系或具有增长潜力的区域性公司,并主要聚焦于医疗健康、消费和绿色产业领域。

发售条款

注:本次发售不面向公众。发售、发行及买卖须仅限于专业投资者(专业投资者包括拥有至少8百万港元规模投资组合的个人;资产不少于4千万港元的信托公司;拥有投资组合不小于8百万港元且资产不小于4千万港元的企业或合伙企业。),只有在SPAC完成收购资产后,散户投资者才可以参与。

竞争优势

在大中华区内具备深厚的行业视野及人脉,并拥有良好纪录往绩;

强大的寻找目标能力及严格的审查流程;

包含并购、重组及资本市场活动方面的独特专业知识组合;

为投资组合公司、客户及特殊目的收购公司并购目标增加卓越价值;

拥有丰富的中国投资经验的资深领导团队。

并购标准

已确定以下公司认为对评估潜在目标业务属重要的一般标准及准则:

- 专注于大中华地区的具科技赋能及高增长的公司或与中国有着紧密型联系或具有增长潜力的区域性公司,主要聚焦于医疗健康、消费及绿色产业领域;

- 产品或服务具有竞争力,总体潜在市场潜力巨大;

- 具有比竞争对手更优越的商业模式;

- 具有高收益及盈利增长潜力以及具吸引力的单位经济效益;

- 具有职业道德、专业及富有远见的管理团队;

- 具有适当的财务报告及公司管治标准;

- 具有较高环境、社会及管治标准,有实现可持续长期价值创造的潜力,能吸引优秀人才;

- 具有潜力从资本市场渠道受益,成为具有更高公众知名度、更高水平管治及更多多元化融资渠道的上市公司。

发起人介绍

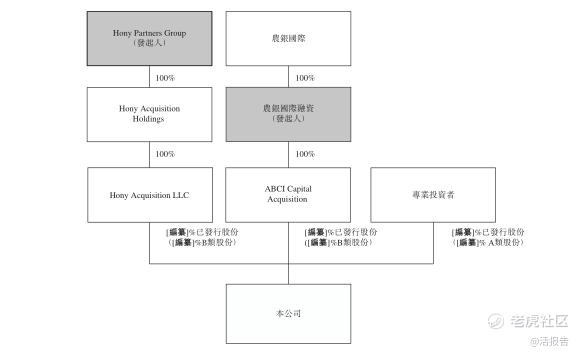

发起人为弘毅投资、农银国际融资

来源:招股书

1、弘毅:弘毅(Hony Partners Group控制的一组实体)是一家专注于在中国的机会的领先另类投资管理集团,投资历史可追溯至2003年。弘毅拥有由逾200名专业人士组成的团队,管理由全球知名机构投资者支持的美元及人民币基金。截至2021年12月31日,弘毅的私募股权资产管理规模约为100亿美元。

弘毅是中国首批专注于并购的私募股权公司之一,且在中国开展控制权交易的历史悠久。自成立以来至今弘毅已进行了26亿美元的并购投资,包括早期投资于中国玻璃控股有限公司、济南沃德汽车零部件有限公司、神州数码集团、联想移动,近年投资于中联重科环境、全亿健康及三育教育等公司。

弘毅在医疗健康领域配置的资金总额为12亿美元,其医疗健康投资组合包括一系列医药、医疗器械、生物科技、医院管理及药房连锁公司,如石药集团、先声药业、康臣药业集团、柏盛国际集团、东软医疗、天境生物、珐博进、弘和仁爱医疗集团及全亿健康。

弘毅在消费领域过去18年在逾20家公司投资了逾14亿美元,其消费领域投资组合包括一系列零售、品牌、餐饮及数字消费投资,例如快乐购、科宝博洛尼集团、锦江、柠萌影业、字节跳动及逸仙电商。

弘毅除以绿色及低碳发展为导向的投资布局外,亦专注于新能源、节能、环保、智能环保科技及智慧能源等重点领域的成长性股权投资,其在绿色产业的投资组合包括新奥股份、林洋新能源(太阳能电池)、盈峰环境(环卫设备及服务、新能源汽车)及首创热力(清洁供热及储能)等。弘毅亦成立了专门的基金,即津弘绿色低碳基金。

弘毅早期凭借执行国企重组交易的能力脱颖而出,亦是中国私募股权公司中积极对跨境机会进行投资的先行者,于2008年完成了第一笔境外交易。弘毅在中国主导了多项具有标志性意义的交易,包括:石药集团、先声药业、天境生物、全亿健康、锦江酒店、字节跳动、新奥股份。

2、农银国际融资:农银国际融资为农行的国际投资银行部门,成立于2010年9月,为企业发展的各个阶段提供全方位企业融资及财务咨询服务,包括首次公开发售保荐及承销、财务咨询及债务及股权融资。

农银国际融资与不同类型客户及投资者均建立密切的关系,包括国内外民营企业、金融机构及政府机构,以及全球主权基金、养老基金、民营及国有企业、私募股权基金及私募家族办公室。

自2018年以来至今,农银国际融资作为承销商合共参与过138宗首次公开发售交易,并作为保荐人合共参与过28宗首次公开发售交易,按交易宗数计在香港所有投资银行中分别排名第三及第六。按所有首次公开发售交易计算,自成立以来至今,农银国际融资成功保荐及/或承销总交易额约为1,500亿美元的首次公开发售,包括京东健康、蓝月亮、小米、百胜中国、美团、小鹏汽车及中广核电力等,行业覆盖范围广泛,涵盖医疗健康、消费及绿色产业。

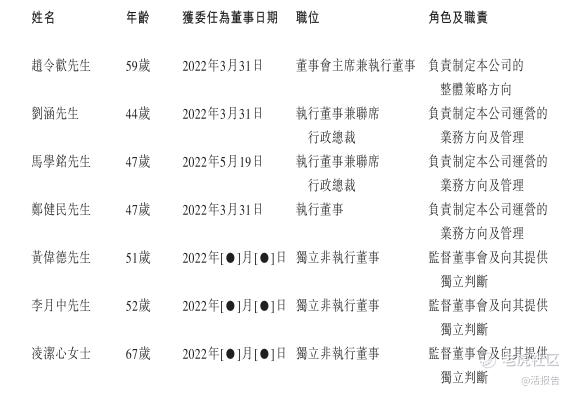

管理层情况

董事会由七名董事组成,包括四名执行董事及三名独立非执行董事。

来源:招股书

赵令欢先生,59岁,2022年3月31日获委任为董事,2022年7月28日调任为董事会主席兼执行董事,2003年创立弘毅并担任董事长一职。赵先生拥有丰富的企业管理经验,曾于美国及中国多家公司担任高级管理职位,包括中国玻璃(3300)、联想集团(0992)、先声药业(2096)、联想控股(3396)、新奥股份(600803)、中联重科(1157,000157)、Eros Media World PLC(EMWP)等的非执行董事,百福控股(1488)、金涌投资(1328)等的董事会主席兼执行董事,中国玻璃(3300)的董事会主席,弘和仁爱医疗主席兼非执行董事,联想控股(3396)执行董事,锦江酒店(600754)董事,城投控股(600649)副主席,上海环境(601200)副主席兼董事等。取得中国南京大学理学学士学位、美国北伊利诺依州大学物理学及电子工程硕士学位、美国西北大学凯洛格商学院管理硕士学位。

刘涵先生,44岁,2022年3月31日获委任为董事,2022年7月28日调任为执行董事兼联席行政总裁,弘毅董事总经理兼管理委员会副主席。刘先生在香港市场,特别是保险及投资管理方面拥有丰富的管理及实践经验。曾任职山东高速(0412)副董事长兼执行董事、新华资产管理(香港)有限公司私募基金部门主管、中再资产管理(香港)有限公司等。取得北方工业大学工业自动化专业学士学位、北京交通大学(前称北方交通大学)计算器科学与技术专业硕士学位。

马学铭先生,47岁,2022年5月19日获委任为董事,2022年7月28日调任为执行董事兼联席行政总裁,目前为农银国际融资的董事总经理兼投资银行主管。马先生于投资银行、资本市场以及业务管理及发展方面拥有超过20年经验。曾任职农银国际融资投资银行部董事总经理、工银国际融资有限公司投资银行业务负责人员、广州农商银行(1551)独立非执行董事。取得香港理工大学会计学文学士学位、伦敦大学法律学士学位,香港会计师公会会员,农银国际融资的负责人员及保荐人签署负责人。

郑健民先生,47岁,2022年3月31日获委任为董事,2022年7月28日调任为执行董事,2018年9月加入农银国际融资,目前担任农银国际融资董事总经理兼投资银行副主管。郑先生是企业融资领域的资深人士,在投资、投资银行、资本市场及金融监管方面积累超过20年经验。曾任职多家持牌法团的负责人员,包括建银国际金融、工银国际融资及工银国际证券、大华继显(香港)、Piper Jaffray Asia Limited等。取得香港科技大学工商管理(金融学)学士学位,特许金融分析师及美国注册会计师协会会员,农银国际融资的负责人员及保荐人签署负责人。

中介团队

据捷利交易宝数据统计,Everest Acquisition中介团队共计7家,其中保荐人共计2家,近10家保荐项目数据表现一般;公司律师共计2家,综合项目数据一般。整体而言中介团队历史数据表现一般。

来源:捷利交易宝APP

保荐人承销历史业绩

农银国际近期保荐的首日破发率为27.78%;

花旗近期保荐的首日破发率为41.82%。

来源:捷利交易宝APP

SPAC简介

特殊目的收购公司(Special Purpose Acquisition Company,简称SPAC),也被称为「空白支票公司」,是先设立一家空壳公司进行资金募集,然后通过并购目标公司帮助目标公司实现上市。

SPAC区别于以往的借壳上市,这个壳更干净。其不是通过买壳的形式上市,而是先造壳并募资,,然后在规定时间内并购目标公司,最终使目标公司成功上市。通过SPAC方式上市,目标公司只需要与已上市的SPAC上市主体合并,即完成了上市。

和传统IPO相比,SPAC具有如下优势:

上市时间短:SPAC确定投资标的后,目标公司曲线上市只需要3至6个月的时间。SPAC究其根本就是一场并购交易,上市公司节省了传统IPO中繁琐且漫长的上市流程。

上市成本低:承销商费用一般占到公司传统IPO发行收入的5%-7%,而通过SPAC上市模式,发起人可以帮助上市公司分摊近半承销费用。

上市门槛低:众多难以盈利的新兴科技企业被筛选在传统IPO外,相比而言,SPAC上市门槛更低,更多企业可以完成上市,增加了市场流动性。

香港交易所(00388.HK)的SPAC上市制度已经正式启动。在中概股回归的大背景下,SPAC的首要作用是增加整体市场容量以及帮助更多的创新企业在香港通过上市获得融资。

从港交所发布的SPAC上市相关规定来看,其比美国SPAC更为严格。

发起人方面:港交所规定至少一名SPAC发起人是持有证监会所发出的第6类(就机构融资提供意见)及/或第9类(提供资产管理)牌照的公司。此外,至少须有一名发起人拥有SPAC公司至少10%的股份。

募资额及发行价格方面:联交所规定SPAC公司首次发售筹集的资金总额至少为10亿港元。而每股发行价至少为10港元;其SPAC股份的交易单位及认购额至少为100万港元。

参与者方面:并非所有投资者都能参与SPAC的交易。港交所规定香港SPAC首次公开发售仅面向专业投资者,且在SPAC并购交易完成之前,只有专业投资者可以交易SPAC证券。

SPAC权证(即由SPAC发行的权证,而非为发起人权证):行使价必须比SPAC股份在首次上市时的发售价他社突高出至少15%;行使期于SPAC并购交易完成后才开始,且SPAC权证的到期日由并购交易完成日起计的不须最少于1年及不多于5年。

PIPE:在SPAC公司与目标并购公司完成合并前,港交所要求SPAC向外来独立的PIPE(私募基金)投资者取得资金,以完成SPAC并购交易。所有PIPE投资必须是专业投资者,同时募集的资金必须达到下表所示的议定的SPAC并购估值的百分比,且其中至少50%来自至少三名资深投资者。

近期SPAC市场情况

全球SPAC上市数持续上升,数据平台SPAC Track统计,去年第四季每月均有超过50只SPAC挂牌,平均集资额达107.76亿美元,较第二季及第三季高出逾一倍。

去年美国共有得约612宗SPAC上市,按年大幅增加逾1.46倍;集资额亦按年飙逾九成至约1,615.14亿美元,突破1,600亿美元大关。去年首季延续2020年的热烈气氛,共有298只SPAC上市,筹资987.31亿美元。

2021年9月2日,新加坡证券交易所(SGX)正式发布了特殊目的收购公司(SPAC)的主板上市规则。2021年12月24日,淡马锡旗下子公司祥峰投资控股(Vertex Venture Holdings)在开曼群岛注册的特殊目的收购公司(SPAC)——Vertex Technology Acquisition Corporation Ltd(下称VTAC),已有条件获得在新加坡交易所主板上市的资格。成为第一家在新交所上市的SPAC。

随后,香港联交所也颁布相关规则进行咨询并于今年1月1日期正式实施。之后,AQUILA ACQUISITION CORPORATION、TIGER JADE ACQUISITION COMPANY、Trinity Acquisition Holdings Limited、Interra等都进行了递表,Everest是香港第14家递表的SPAC公司。

中国公司在国际资本市场的敏感度方面从未落后。下面是2个中国企业赴美SPAC两个经典案例:

1、香港前财政司司长梁锦松旗下的新风天域连同复星医药收购和睦家,SPAC公司(和睦家)

- 上市时间2018.6.28

- 并购时间2019.7.30

- 新代码:NFH

- 募资规模2.875亿美元

2、A股的公关和营销公司蓝色光标,美国SPAC算是失败了,SPAC公司(Legacy)

- 上市时间2017.11

- 并购时间2019.8.23

- 代码:LGC

- 募资规模3亿美元

随后,香港联交所也颁布相关规则进行咨询并于今年1月1日期正式实施。之后有若干家SPAC公司申请上市,详情如下:

精彩评论