文|刘雨琦

对于新能源来讲,2022年是个重要的转折点。

2021年是光伏补贴的最后一年,新能源汽车也即将在明年正式取消补贴政策,在两个主要角色可以“自我造血”之后,无论是政策还是市场,都把目光聚焦在了下一个能源增长点:氢能。

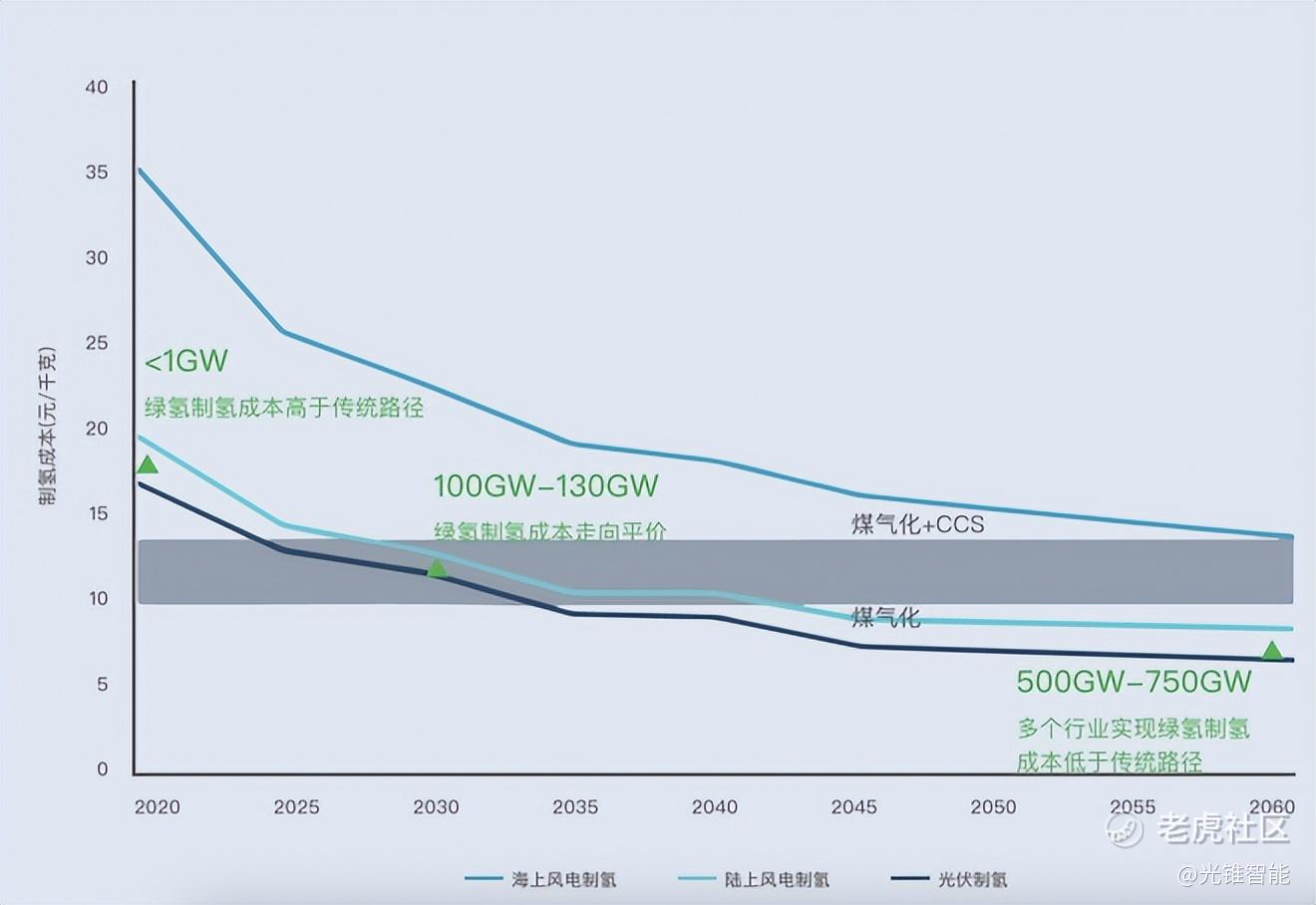

2020年3月20日,国家氢能规划出台,确定了全产业的奋斗目标,即在2030年以100GW装机目标促进绿氢在行业中的快速推广应用。在此背景下,氢能很有可能成为下一个政策支持的重点对象。

光锥智能向多位长期关注碳中和及氢能赛道的多位投资人与分析师了解到,当下氢能的发展集中在两个关键节点:一是如何降低氢的使用成本,这部分3-5年内以国家补贴政策为主,技术突破为核心驱动力;二是如何找到氢能的使用场景,让氢真的用起来,而不是仅停留在“理想化”的能源里。

“氢能技术经过全球40多年、中国20余年的发展,实现了从实验室走向商业化应用的从0到1,大致可对标2015年的锂电产业,目前正处于爆发前夜。未来的三五年,中国将实现氢能动力系统与传统燃油系统平价。”势乘资本合伙人谢晨星表示。

中国氢能联盟研究院报告显示,在国家补贴政策和产业各环节的共同努力下,有望在2025年-2030年之间实现氢能与传统燃油能源的平价,这需要技术的进步和产业链的规模化效应。

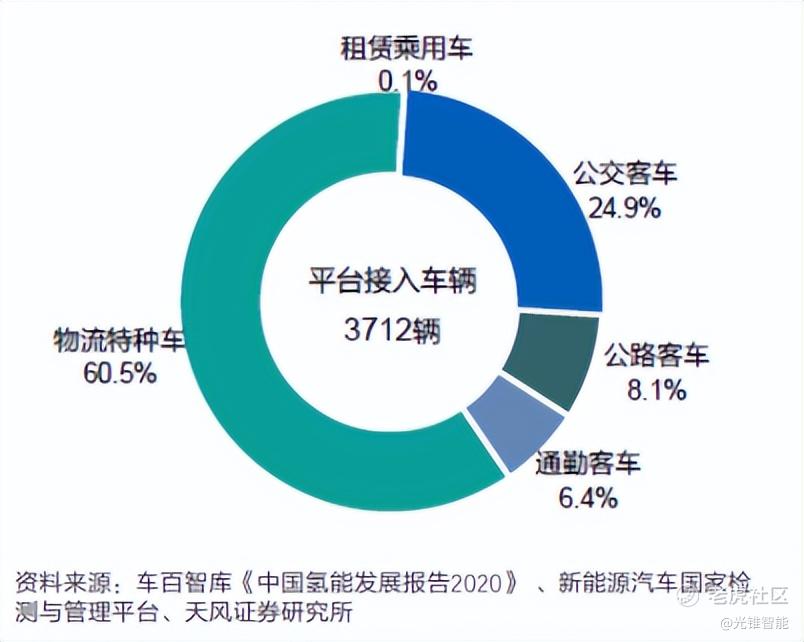

当下,更重要的是找到氢能的使用场景。双碳背景下,交通领域作为氢能及燃料电池应用的重要突破口,一直是各方关注重点方向。中国氢能在交通领域的应用遵循氢燃料电池商用车先发展的特点,氢燃料电池车辆应用集中在物流、客车等领域。

维纳集团董事长王顺冉认为,氢能重卡是物流车的突破口。“在运输半径不超过100公里的短倒运输区域,重卡每天要跑好多趟,这个场景是新能源商用车的突破口,虽然当下仍然是换电重卡的主战场,但换电重卡存在一些问题,氢能重卡有机会。”王顺冉讲道。

氢能重卡很有可能从当下蓬勃的锂电格局下,切下一块蛋糕。

01 被“选中”的重卡

为什么是重卡?

首先,重卡作为重要的生产资料,对于成本和运营效率有着最高的诉求。

数据显示,公路运输目前在我国依旧占主导地位,2020年全国公路货运量342.64亿吨,占全社会总货运量的73.8%。重卡由于其运量大、运途长、效率高的特点,一直是中国公路运输的主力,以2020年为例,中国卡车销量468万辆中,162万辆为14吨以上重卡。49吨重卡是中国市面上合法载重/牵引最大质量的车型,也成为各家商用车主机厂争夺的制高点。

另一方面,传统燃油重卡污染排放量大,减碳压力下重卡急需新能源化。以柴油重卡为例,虽说保有量只占全国总车辆的7.9%,但二氧化碳排放量占比47%之高。

中国工程院院士干勇曾表示,替代柴油重卡等柴油车型是氢燃料电池汽车应用的当务之急,因为柴油车的氮氧化物排放量占到了车辆排放总量的近七成。

同时,由于国内外的能源使用场景的不同,国内在乘用车领域,锂电已经发展得十分成熟,而商用车却因为锂电能源本身的特点被掣肘,如续航时间短、充电时间长等原因,并没有进行大规模的使用。

一方面,交通重卡面临着严峻的新能源转型的压力;另一方面,市场上分成了以特斯拉为首的锂电派,和新兴的氢能派,都试图从重卡切入并抢占商用车赛道。

2020年9月,财政部、工信部等五部门发布的《关于开展燃料电池汽车示范应用的通知》补贴政策,明确提出重点推动燃料电池汽车在中重型商用车领域的产业化应用,并向重型货车倾斜。

政策落地,让氢能重卡的发展获得强有力的背书,氢燃料重卡先行逐渐成为行业共识。

不过,不能仅靠政策的推动,氢能重卡和锂电重卡的经济性一直在被市场比较。

维纳集团长王顺冉算过一笔账:2021年特斯拉推出过一款锂电重卡,折合人民币后大概120万,和未补贴前的氢能重卡平价,但有效续航时间仅有8小时,虽然官方号称超级快充30分钟可续航644公里,但国内没有大功率快充站,普通充电站的功率充满重卡,充电时间和续航时间几乎是1:1。

而传统的燃油车,加满800升油箱能够轻松续航超过2000公里,穿越几个省份。显然,锂电在重卡领域的效能是远远不够的,并与氢能的产业链一样,同样面临着建造加氢站(超级充电站)、降低成本等问题。

仅以目前的市场销量来看,2021年前10月我国新能源重卡销量中电动重卡占比在九成以上,处于主导地位。在当下的氢能成本环境下,成本战肯定打不过换电重卡,但效率战可以。

维纳集团总经理刘平宇认为,换电重卡有着恶循环:

“一是续航时间太短,导致进站次数多,充电时间无法压缩,隐含着排队等待时间长的问题,且随着换电重卡的体量越大,就越会加剧排队问题;

二是想要增加续航时间,就要增加电池容量,直接导致增加电池重量,而电池重量会影响载重量,在运输效率上打折扣,目前还无解。”

而氢能重卡正在往更高效的方向发展。

“国内早期氢燃料电池的功率都偏小,这会导致小马拉大车,使车的氢耗偏大。但是像爱德曼、重塑这样更大功率的燃料电池出现以后,在整个物流行业里,能源成本占到30%多,能源成本下降10%,对于整个行业来说基本上的影响就会非常大。其次,物能物流行业本身就是一个成本驱动的行业,谁便宜大家用谁,只要经济性一旦出来,市场将快速发展。”王顺冉讲道。

对于氢燃料电池的未来规划,爱德曼徐真表示,“今年爱德曼推出了200千瓦的单堆进出版的系统,可以在重卡这个领域里边非常好地满足49吨牵引车的需求。爱德曼将通过具体的技术迭代推出产品,尽可能能够满足下游应用市场的真实应用。”

02 氢能重卡“卡”在加氢站

北京冬奥会,恐怕是氢能车的高光时刻。

据统计,北京冬奥会赛事期间,北京、延庆、张家口三大赛区累计投放氢燃料电池接驳车辆近2000台,累计运行里程320余万公里,减碳2600余吨。

但冬奥会结束后,2000台氢能车全部被停放在北京大兴某座停车场,并没有再启用过。

究其原因,是因为在冬奥会的生态圈内,配备了30多个加氢站,这些加氢站能够保证氢能车在北京、张家口等各赛区顺利流通。

而抛开试点,扩大到全国范围内,没有加氢站,氢能车几乎寸步难行。

今年8月15日,据国家能源局消息,通过统筹推进加氢网络建设,截至6月底全国已建成加氢站超过270座。中国氢能联盟提供的数据显示:截至2021年底,全球在营加氢站达到659座。其中,我国加氢站数量位居世界第一。

不过即便如此,对比全国398万充电设施的数量,270座加氢站显得九牛一毛,究其根本在于建设加氢站高昂的成本和整个氢能产业链条各环节均处于不成熟的阶段。

据统计,建设一座500kg、加注压力35MPa的加氢站成本为1200万元(不含土地费用),相当于传统加油站的3倍,单位加注成本补贴后约30-35元/kg。

同时,从市场化的角度来看,传统燃油产业在短期内仍为主流能源,且氢能的整个产业链依旧处于雏形,高昂的成本投入对应的是超长的回报周期和回报率,谁来做?怎么做?现在都是问题。

维纳认为,钱要花在刀刃上。

加氢站建了就一定要用起来,这就需要与当地的产业和场景结合,具有全局性的统筹思维,不能“先建站,后买车”。

维纳将目光瞄准了陕西省。

据维纳氢能执行董事宋琦向光锥智能透露,维纳氢能将助力陕西省在2025年前形成若干个万吨级车用氢气工厂,建成投运加氢站100座左右,力争推广各型燃料电池汽车1万辆左右,全产业链规模达1000亿元以上。

事实上,陕西省是一个很好的传统能源向氢能转型的省市范本。

首先,陕西省是副产氢大省,氢能源成本低。陕西有200万吨的工业副产氢,产量大意味着氢价能够做到足够低,平均每公斤氢价在25元左右,在长三角地区氢价70多元,珠三角地区80多元,京津冀60多元,对比下来陕西的氢价非常低。

另一个前提,就是需求侧,陕西有现成的物流场景。在全国范围内,陕西的北部、内蒙的南部,山西的西部,甘肃和宁夏的东部,在这一片矿脉上有大量的矿、大量的钢铁厂和水泥厂,这几个区域有四、五百万辆商用重卡车,全中国也就七百万辆,这是大规模的需求集中地,陕西刚好满足重卡经济模型的两个前提:氢价足够低,需求量足够大。

除了陕西,全国各地也在推出加氢站建设的扶持政策,北京市经济和信息化局牵头制定了《北京市关于支持氢能产业发展的若干政策措施》,计划确立“2023年前力争建成37座加氢站,推广氢燃料电池汽车3000辆;到2025年前,氢燃料电池汽车累计推广量突破1万辆”发展目标,建设加氢站最高补贴500万。

“补贴总归是一种推动的助力,它永远不能成为一种主力。”陕西绿金投资总经理郭刚认为,补贴效果和产业的成熟度能不能做到无缝衔接,甚至产业的成熟度走在补贴前面,这是需要关注的问题。

03 抛开补贴,还剩什么?

市场化驱动力,是当下氢能产业发展的核心问题。

毕竟目前,仅“四省十城”有补贴助力,在我国的大部分地区依旧处于“百废待兴”的状态。在需求端驱动供给端前进的模式下,物流公司究竟为什么要选择氢能重卡?

维纳经过对国内主流物流公司的深度调查、了解和总结,并经过不断试错,发现了补贴之外的驱动力。

第一是解决物流公司的痛点。物流公司整个成本结构是极其不合理的。能源成本占了可能40%多,但是并没有发票,导致好多物流公司都要缴纳高额的所得税,这让他们不得不去贴票,还要面临被罚款的风险,形成恶性循环。

仍以陕西省为例,在煤炭、水泥、钢铁三大短倒物流场景里,有巨大的市场空间,氢能重卡的使用能否帮助的物流公司做到合理合规,并降低一部分能源使用成本,对比传统模式来说,就能解决一定的问题。

第二是提高运输和运营效率。物流公司的传统模式,是与卡车司机合作,而卡车司机基本上就是一对夫妻俩或兄弟俩这样的个体户,不成规模,个体户抢单的模式要单独算账、结算,后链路很长。

而如果采用氢能车,和物流公司签署协议,只用这10辆氢能重卡车,系统自动派单发单,统一结算,会极大提高运营效率。

管理100辆车和管理10辆车的成本和结构都有很大不同。这能尽可能地从市场化的角度驱动物流公司使用氢能重卡。

不过,这不只是整车厂商的任务,更需要产业链进行深度协同。从制、产、加、储、用的各个环节入手,通过技术和市场化共同驱动,降低整个链条的成本。

“制氢和储运环节里,都存在各种各样的技术处理方式。我们可以看到不同的技术路线都有明显的优势和劣势,到底哪一种选择会成为主流,现在很难给出答案。”险峰基金投资总监杨润心向光锥智能表示,在产业发展早期,需要在众多路线中找到确定的方向。

而商用车就是当下最适合“跑通多条路径”的场景,一边建设一边立刻见到效益,这样的飞轮效应跑通,才能推着氢能产业蓬勃发展。

“锂电车渗透率快速提升,氢能车追赶尚需时日。但在商用车市场氢能车存在错位竞争的机会,尤其在长途、重载的重卡市场,锂电很难与氢能车竞争。通过发展商用车把成本降下来,把加氢站网络布局好,为乘用车推广打好基础。先商后乘是符合中国国情的发展路径。”势乘资本副总裁丁秀金对氢能未来的路径做出了判断。

发展路径的不同,意味着氢能与锂电或许并不是纯粹的竞争关系,在某一周期里也可以互为补充,但由于资源有限,最终谁将成为主流,要看企业和用户“用脚投出的票”。

精彩评论