今天推送的是

九维狐

的策略周报。

每周周日我会给大家复盘一下上周的市场。

📈 市场回顾

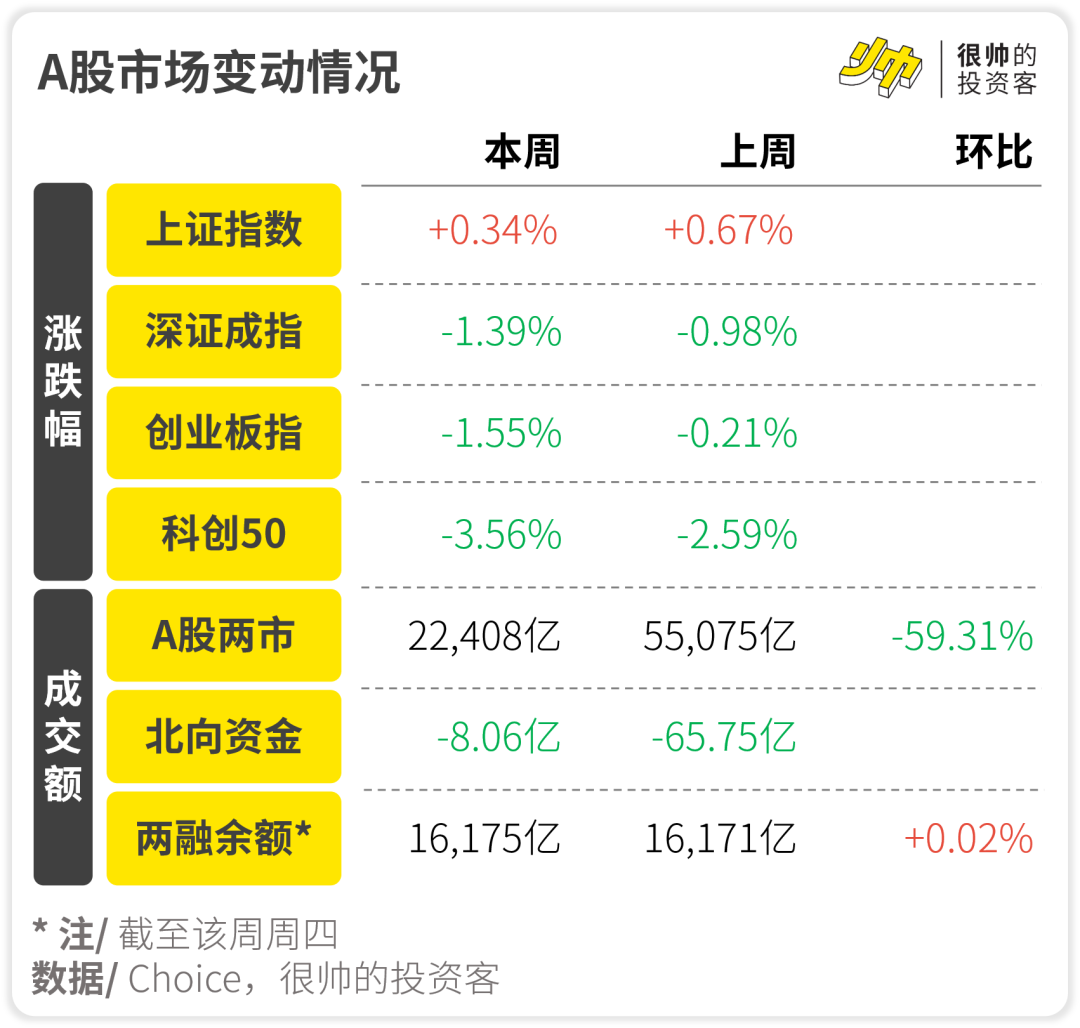

先来看看指数和交易数据——

节后就两个交易日,所以没什么交易量,不过日均交易额还是过万亿了。

指数一涨三跌,上证主要靠金融地产稳着。

过去这个周三,美联储宣布加息0.25%到5.0~5.25%区间,是自去年3月以来的第十次加息。

在会议声明里,有一句话被删掉了——“委员会预计额外的紧缩政策是合适的”,这或许是在暗示下次会议会暂停加息。

美联储主席鲍威尔之后在发布会上说,美国经济增长已经放缓了,劳动力还是不大够,但供求关系也算是有改善了。

通胀还是太高了,离2%的目标还远着,不过长期通胀预期保持稳定。

接下来美联储会努力把通胀给压下来。

不过呢,通胀不是这次会议发布会的焦点。

更牵动市场神经的,是美国中小银行危机的蔓延。

在发布会的一开场,鲍威尔就强调美国银行业状况从3月初以来得到了改善,银行体系稳健而有弹性。

美联储后续也会继续盯着。

现在市场已经开始预测明年美联储会开始大幅度降息了,不然金融环境这么紧张,指不定会给经济带来不可弥补的冲击。

美联储暂停加息,避免金融环境过度恶化,美国银行业也有短暂喘息的机会。

那……如果实在撑不住了、演变成08年的全球金融危机,大A能挺住吗?

过去一周金融板块的涨幅很能说明问题——

这一轮中国经济的周期和海外脱钩,银行的业绩前景比去年好了很多,看涨多于看空。

在存贷款利率双降和经济周期改善的背景下,业绩的提升能减小海外传染到国内市场的风险。

🌡️ 指标情况

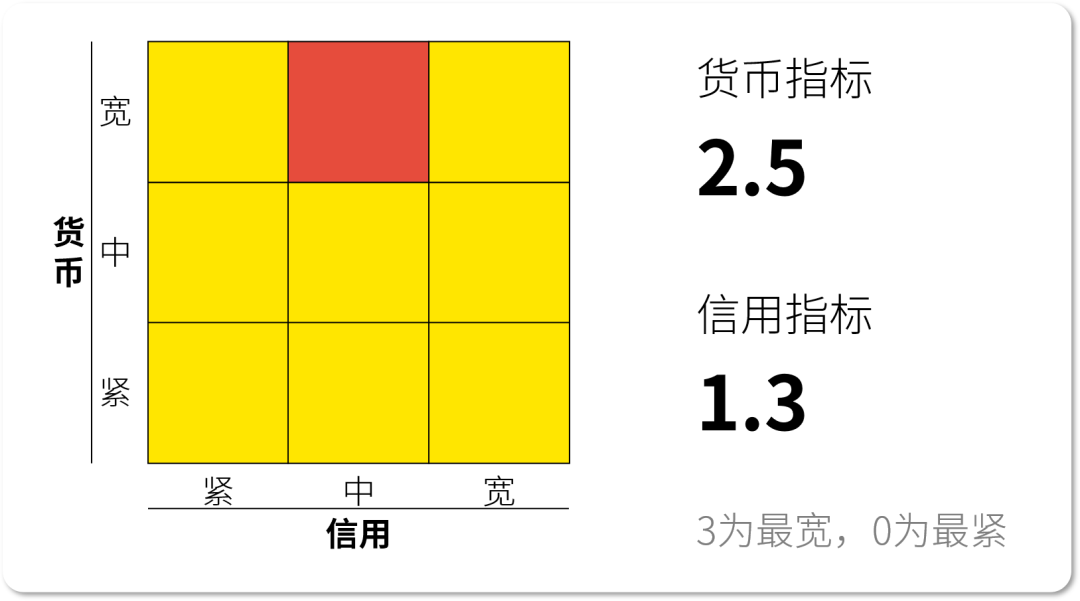

九维狐策略是基于货币信用框架的大类资产轮动的量化策略。

“货币信用框架”是比“美林时钟”更符合国情的大类资产配置框架,其核心逻辑是“周期论”。

通过对大量历史数据的统计,这个框架按照货币与信用两个维度,挖掘了不同阶段回报率最高的资产类别(这个框架跟美林时钟不同,复苏和过热阶段涨得好的资产大类是反过来的)——

目前的货币与信用指标如下——

🤑 货币指标:2.5

5月银行间利率整体下行,货币指标大幅改善至2.5。

虽然 LPR 一直不动,但今年以来已经有三波银行利率下调现象,主要是因为存贷款利率倒挂。

实际贷款利率太低了,银行每借一笔就亏一笔。

下调了存款利率,能缓解倒挂的现象,资金环境维持中性偏松也比较有持续性。

💳 信用指标:1.3

3月 社融 新增了5.38万亿,再次大超预期。

存量增速上涨到了10%,信贷的四大分项都有全面改善。

在强宽松的政策作用下,信贷需求终于企稳反弹。

具体的解读可以看看前几天的 文章。

信用指标这个月虽然没有变,但按这个趋势走下去,就要重回宽松区间了,比我们年初预计的好太多了。

⚔️ 定投操作

经济复苏还在继续。

4月政治局表示经济增长不牢靠,对宏观、地产、平台经济的表态偏好。

货币指标和信用指标今年大几率维持在中性区间,信用有望突破宽松区间,整体政策环境利好风险资产。

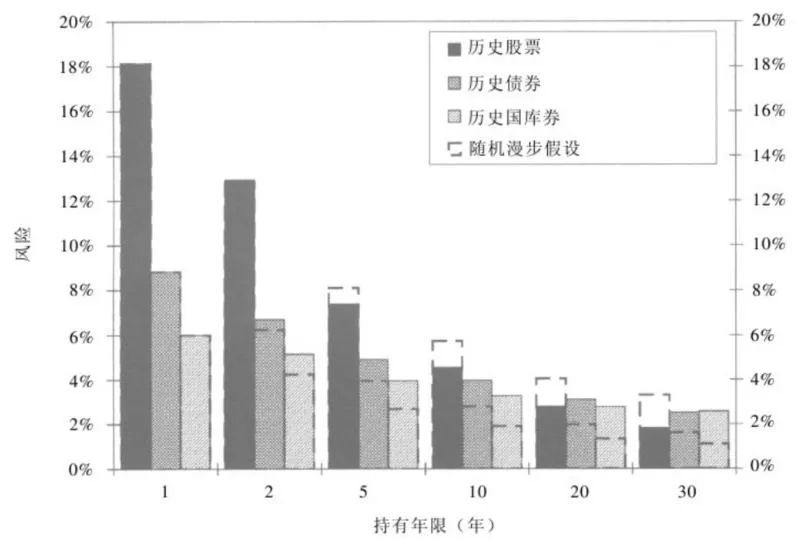

另外,也提醒下:投资股票等风险资产,自然还是尽量用长期资金的好。

学术上来看也是有依据的——

Wharton的教授Jeremy J. Siegel在《Stocks for the long run》一书中统计了过去200年股票、债券和国债的风险(用的是标准差),发现如果持有期限足够长(20+年),那么持有股票的风险反而更小。

图/ 《Stocks for the long run》

🤑

“Greed is good.”

⚠️ 风险提示:外围风险加剧市场波动;策略模型失效。

📌 免责声明:以上方案仅为示例,投资者应根据自身的资金情况、风险承受能力,合理安排投资计划。市场有风险,投资需谨慎。投顾机构不保证以上基金投资组合策略一定盈利以及最低收益,也不做保本承诺。

精彩评论