2023年5月17日,腾讯发布了一份亮眼的一季报:

其中营收为1499.86亿,同比增加10.71%,归母净利润为258.38亿,同比增加10.36%,非国际归母净利润为325.38亿,同比大增27.38%;

除了业绩继续增长外,这份一季报在降本增效,自由现金流、递延收入等方面均存在亮点,且视频号发展迅猛。

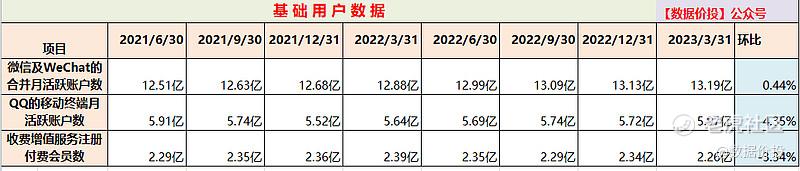

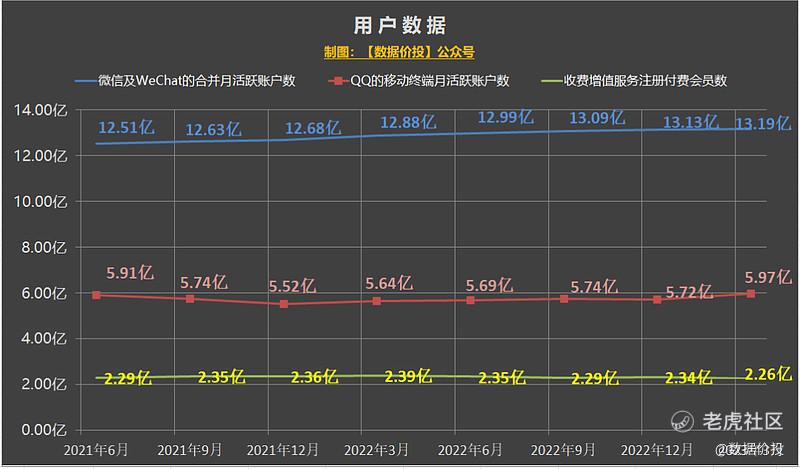

一、用户数据

微信月活数为13.19亿,环比微增0.44%;

QQ月活数为5.97亿,环比增加4.35%;

在如此庞大的基数基础上,还能获得继续增长实属不易,说明腾讯基本盘依然牢固;

付费会员数量为2.26亿,环比下降3.34%;

其中长视频付费会员数同比下降9%至1.13亿,订阅收入同比下降了6%,主要受内容排播延期影响;

Q2时《漫长的季节》成为过去五年来豆瓣评分最高的本土电视剧,且腾讯在扩大与短视频服务的合作,这些有望在后续扭转长视频的颓势。

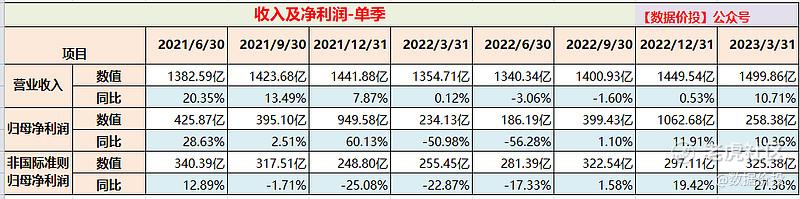

二、经营业绩

1.经营业绩-单季

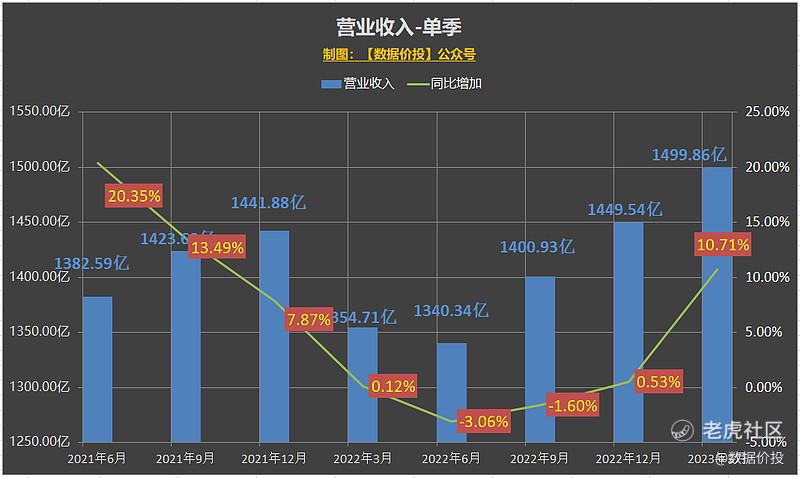

营业收入

23年Q1营收为1499.86亿元,同比增加10.71%;

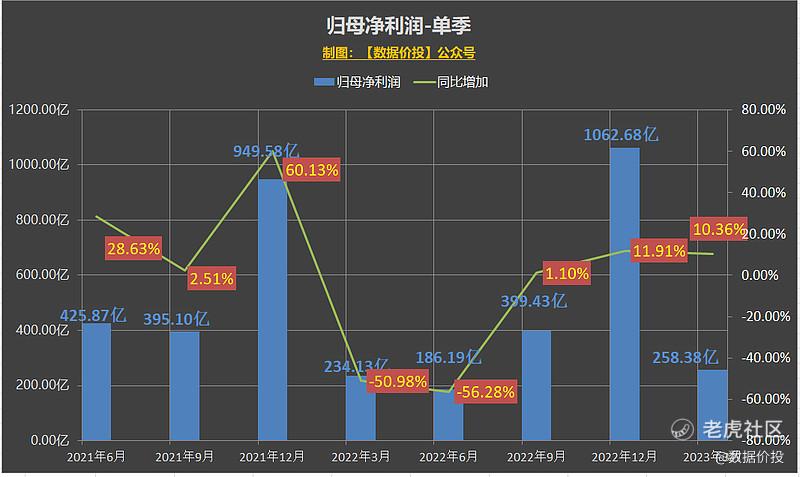

归母净利润

23年Q1归母净利润为258.38亿元,同比增加10.36%

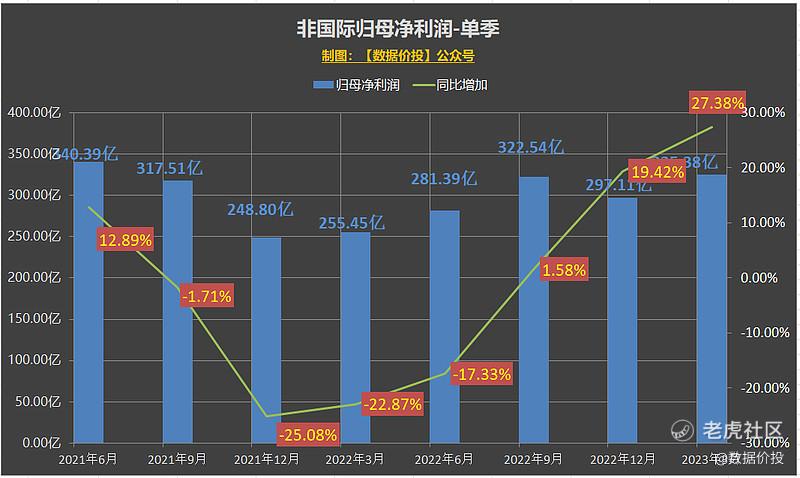

非国际归母净利润

23年Q1非国际归母净利润为325.38亿元,同比增加27.38%;

按照季度来看,与22年Q4相比,归母净利润增速基本持平;而营收及非国际归母净利润的增速均大幅提升。

其中营收增速重新回到了10%以上,高于彭博及众多券商的预期。

三、分业务板块收入

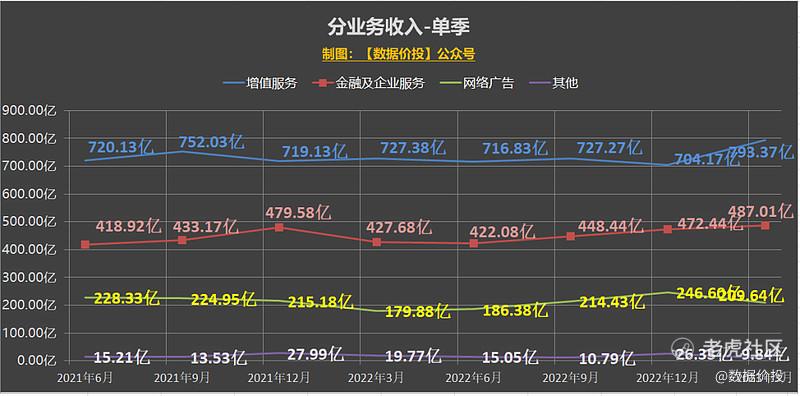

腾讯的营收按业务分主要为以下四个部分:

1)增值服务(包括网络游戏、社交网络)

23年Q1增值服务收入为793.37亿,同比增加9.07%;其中:

游戏:

国内游戏:

23年Q1国内游戏同比增加6%至人民币351亿元,开始转跌为涨;

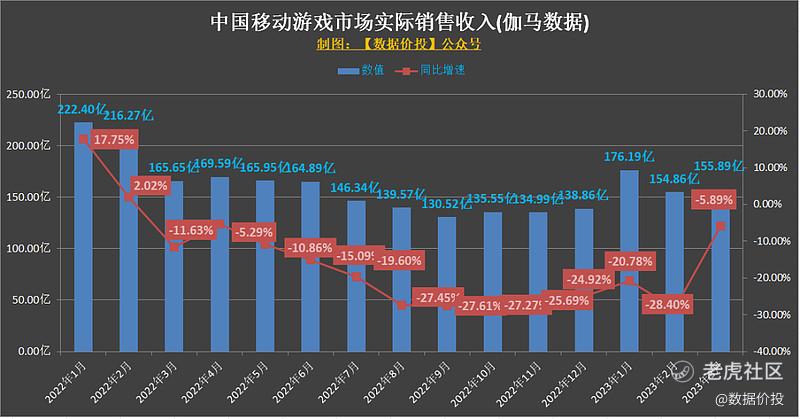

a)游戏行业环境转暖

根据伽马数据最新发布的《2023年1—3月游戏产业报告》,中国移动游戏市场2023年1月、2月、3月的同比降幅分别为-20.78%,-28.40%和-5.89%;3月时的同比降幅已大幅收窄,反应了整个游戏行业的环境开始转暖;

b)宏观环境改善

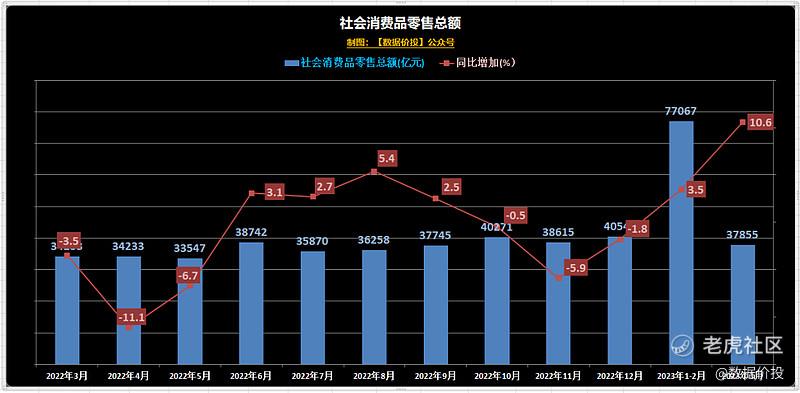

2023年1月、2月、3月的社会消费品零售总额增速分别为-1.8%,3.5%和10.6%,呈明显的上升趋势,反映了居民消费意愿的逐步回暖;

c)腾讯游戏增长开始加速

腾讯的国内游戏在2022年经历了连续4个季度的负增长,而在23年Q1则是出现了明显拐点,开始转跌为涨,这主要取决于:

i)长生命周期游戏重启增长动能,23年《王者荣耀》取得了有史以来最好的春节表现;

ii)新获取版号的游戏开始陆续上线,为腾讯游戏贡献新的增量:2月23日《黎明觉醒:生机》上线,根据七麦数据,该游戏2月23日至2月28日iPhone游戏畅销榜排名维持在TOP10,3月区间为第9至第32位。

iii)腾讯当前至少还拥有15款储备游戏蓄势待发,后续将提供更多增量,可以预计腾讯游戏的后续增速将进一步提高:

其中《合金弹头》4月18日首周上线后维持在IOS游戏畅销榜排名TOP10;

另外已获取版号的端游《无畏契约》已经开启预约、《命运方舟》已经开始测试,将陆续上线贡献增量。

国外游戏:

23年Q1国外游戏同比大幅增加25%至人民币132亿元;

主要受《胜利女神:NIKKE》及《Triple Match 3D》的强劲表现以及《VALORANT》的稳健增长驱动;

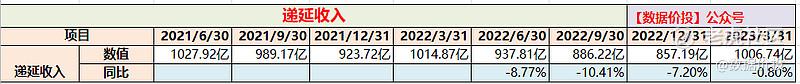

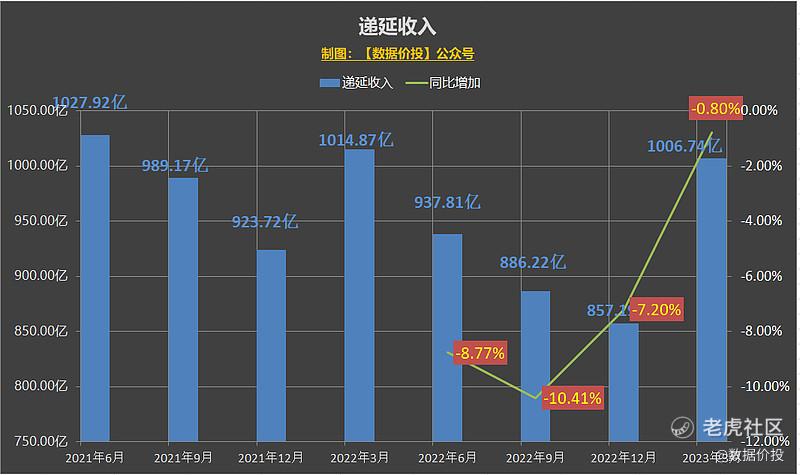

递延收入:

作为腾讯游戏的蓄水池,23年Q1的递延收入为1006.74亿元,同比微降0.80%;

环比来看,在经历了连续3个季度的下跌之后,重新获得增长。

社交网络收入:

23年Q1的社交网络收入同比增加6.53%至人民币310亿元,主要受游戏内虚拟道具销售及音乐付费会员服务驱动;

2)网络广告(包括社交及其他广告、媒体广告)

23年Q1网络广告收入同比上涨16.54%至人民币209.64亿元,较22年末时15%的增速进一步提升;

另外从本次一季报起,腾讯未在报表中披露“社交及其他广告”及“媒体广告”的分项数据。

网络广告的进一步提速主要归因于:

a)宏观需求的回暖:广告主投放意愿有所提升,这一点在其他相关公司的广告业务增速上也得到了体现;

b)视频号信息流广告贡献了显著的增量:按照之前视频号相关内部纪要的披露,在22年Q4信息流广告达到10亿的规模后,23年全年信息流广告收入的最保守估计是100亿+,且这部分是纯粹的不影响其他广告的增量收入。按季来看,光是视频号信息流广告每季就可为网络广告带来约10%的增速;

c)广告系统和AI结合提效:通过腾讯广告混元AI大模型和广告精排大模型,完善广告理解、用户理解、需求匹配的全流程,提升广告主的推荐精准度和转化率。

3) 金融科技及企业服务

2023年Q1金融科技及企业服务同比增加13.87%至487.01亿;

金融科技:

在22年年报中就有所预告:“随着中国消费复苏,在2022年第1季度高基数的基础上,我们的日均商业支付金额自2023年第1季度以来恢复了双位数的同比增长率。”

而实际在23年Q1录得13.87%的不错涨幅,反映了线下消费的高速复苏;

基于去年3~5月,以及10~12月期间受疫情封控影响所导致的低基数,以及消费的持续复苏,可以预测后续金融科技部分的增速将进一步加大。

企业服务

企业服务收入(云收入)同比开始转跌为涨,且毛利率提升显著;

继阿里云之后,百度在其最新公布的一季报中也披露百度云已实现盈利,相信这也代表国内各大云厂家的普遍趋势:从单纯追求收入增长到实现健康增长,开始追求盈利。

虽然腾讯并未单独披露腾讯云的具体营收及净利,但可以猜测在经历近一年的云业务策略调整后,也是朝着云业务盈利的方向更加接近了。

4) 其他(包括投资、商品销售、其他授权、为第三方制作及发行电影电视节目)

2023年Q1其他也出现了同比下降50.23%至9.84亿;

四、降本增效

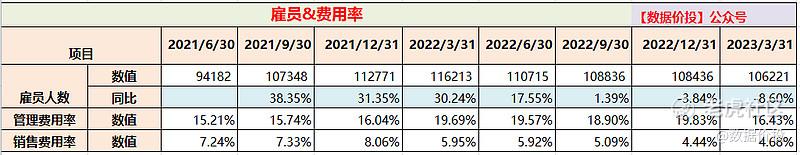

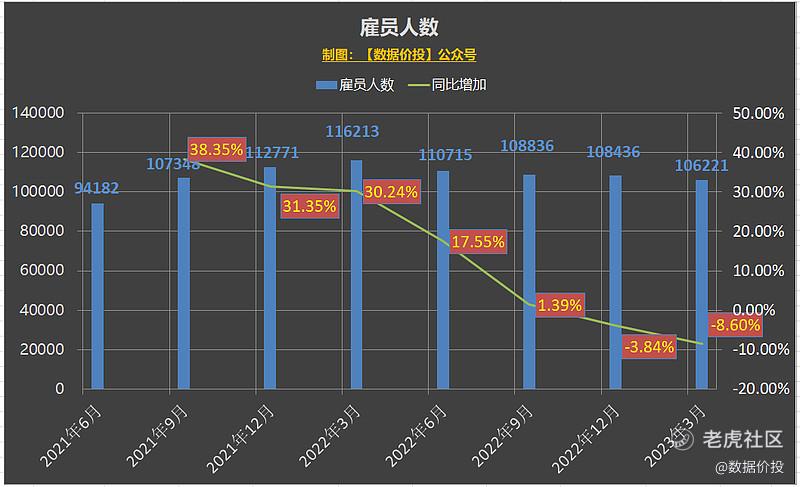

截止23年Q1,腾讯雇员人数为106221人,同比减少了8.60%;

和22年末时比,减少了2215人;

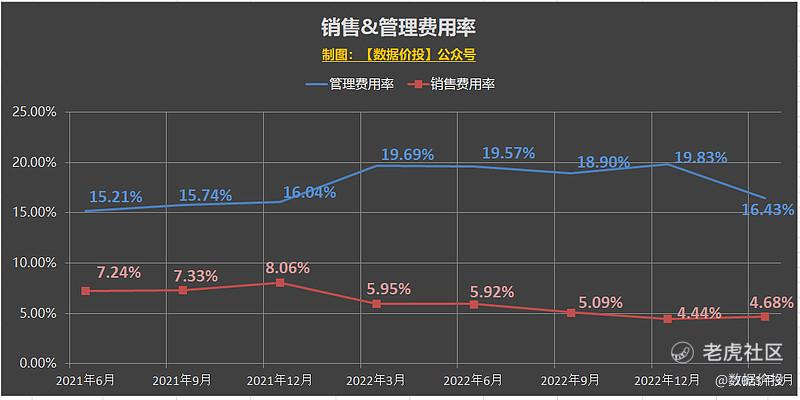

23年Q1的管理费用为246.42亿,同比下降8%;管理费用率为16.43%;

23年Q1的销售费用为70.18亿,同比大幅下降13%;销售费用率为4.68%;

销售费用继续下降,而管理费用则是“终于”出现同比下降,且管理费用率也显著降低,腾讯的降本增效开始显现成效,这也是其非国际归母净利增速高于营收增速的原因之一。

五、投资

1.投资资产

投资资产账面价值:

腾讯的投资资产主要包括联营企业投资、合营企业投资、以公允价值计量且其变动计入损益的金融资产、以公允价值计量且其变动计入其他全面收益的金融资产;

截止到2023年Q1,腾讯的投资资产账面价值为7131.59亿,同比增加1.4%;

又可将投资资产分成以下两个部分:

1)非上市投资公司及理财产品:这部分为3784.83亿,同比增加15.03%; 2)上市投资公司:

账面价值:

包括联营企业中的上市公司1224.97亿,以公允价值计量且其变动计入损益的金融资产中的上市公司135.98亿,以公允价值计量且其变动计入其他全面收益的金融资产中的上市公司1985.81亿;共计为3346.76亿,同比下降了10.58%;

公允价值:

截止到2023年Q1末,以上这部分上市公司投资资产的公允价值为4728亿,同比下降了21.98%;

上市公司账面价值及公允价值的下降主要因为在Q1期间分掉了美团,如果扣除这部分影响,公允价值应该是上升的,反映了期间所持有公司的股价上升。

上市公允价值/上市账面价值:

23年Q1的上市公允价值/上市账面价值为1.4,相比22年末时的2倍有所回落。

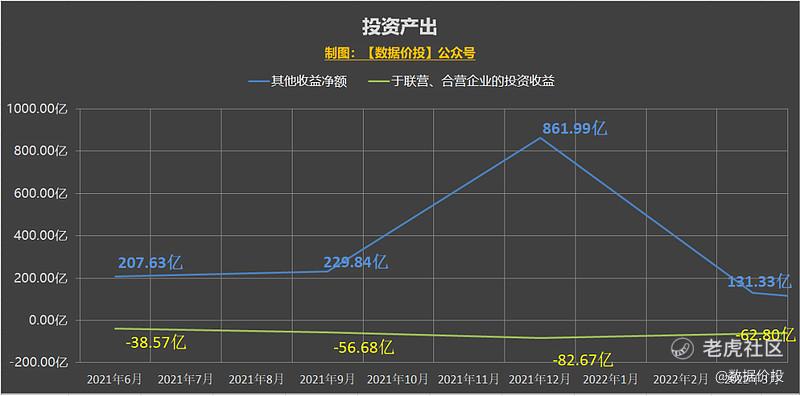

2.投资产出

腾讯的投资产出主要分为以下两个部分:

1.其他收益净额:

23年Q1的“其他收益净额”仅为9.44亿,同比下滑了92.81%;

其中“处置及视同处置投资公司的收益净额”为10.44亿,同比下滑了94.47%;

“公允价值收益净额”则为0.76亿,同比增加121.41%;

而其中“于投资公司、商誉、无形资产的减值”则为-2.71亿,同比增加96.13%;

2023年Q1于联营、合营企业的投资收益为0.80亿,同比增101.27%,去年同期为-62.8亿;

总体来说,从数值上来看,腾讯在23Q1的投资收益及各分项的数值迅速萎缩到几乎可以忽略不计的程度;

从好的方面来看:负向的公允变动收益以及减值大有好转,开始大幅减小或转正;

从不那么好的方面来看:之前持续贡献大额投资收益的“处置及视同处置投资公司的收益净额”开始哑火,在分完了京东、美团及Sea之后,腾讯投资帝国中的库存也不那么充裕了。

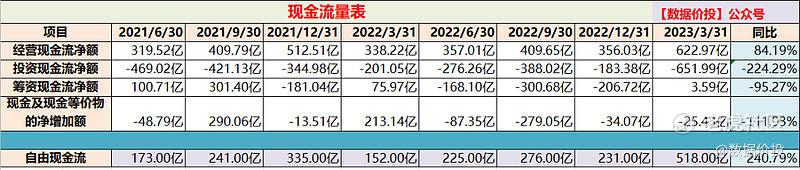

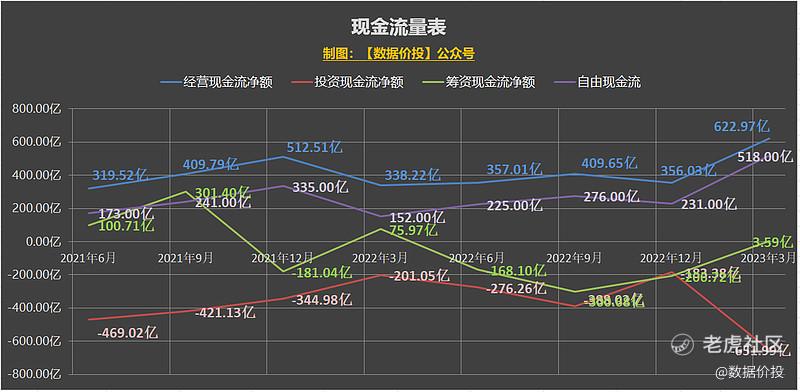

六、现金流

23年Q1的经营现金流净额为622.97亿,同比大幅增加84.19%,去年同期为338.22亿元;

投资现金流净额为-651.99亿元,同比大幅减少224.29%,去年同期为-201.05亿元;

筹资现金流净额为3.59亿元,同比大幅减少95.27%,去年同期为75.97亿元;

同时根据腾讯报表中的直接披露,自由现金流(自由现金流 = 经营现金流 - 资本支出)为518亿元,同比巨幅增加了240.79%,也是一季报中的亮点之一。

2023年截止到一季报发布时,腾讯回购天数共21天,累计回购了1711.3万股,累计回购金额为63.89亿港元;日回购金额基本稳定在3.5亿港元。

七、估值及简评

1.估值

按照5月16号腾讯当天的收盘价来算,腾讯市值约为3.29万亿港币,按当前汇率折算成人民币约为2.94万亿元,扣除“于上市投资公司权益的公允价值”4728亿元,再直接扣除“非上市投资公司及理财的账面价值”3784.83亿,剩余市值为2.09万亿元;对应非国际准则下的归母净利润,PE-TTM为17.03;

2.简评

亮点:

1)从腾讯的分项收入来看,22年Q4时除了网络广告录得同比正增长外,其他游戏及金融企服均还处于负增长;

而23年Q1时所有分项都开始恢复到正向增长,应该说是确认了向上的拐点,且后续大概率会继续提速:

其一是基于宏观经济的持续恢复,以及去年的低基数;

其二从具体分项来看:

游戏:获得版号的其他游戏将陆续上线,如《合金弹头》、《无畏契约》、《命运方舟》等,有望再出爆品,贡献增量;

广告:视频号的信息流广告发展迅猛,将持续贡献可观的增量;

金融科技:疫情结束后线下消费活动的持续恢复。

2)管理费用开始显著下降,降本增效开始取得成效,裁员补偿对于管理费用的影响开始逐渐减小,预计未来这一趋势还将延续;

3)自由现金流和经营现金流净额巨幅增长;

4)递延收入重新开始环比显著增长,为未来腾讯游戏的继续提速提供蓄水;同时国外游戏同比大幅增加25%;

5)主要是受限于“不得在年报前两月,及中(季)报公布前一月内回购”的港股回购规则限制,腾讯今年实际可用于回购的天数仅21天;而在一季报发布之后,在中报前将迎来一个较长的回购窗口期。

6)视频号增长迅猛:日活跃创作者数及日均视频上传量是去年同期的两倍多,拥有超过10000个粉丝的创作者是去年同期的三倍多;

腾讯从2023年1月起面向商家收取技术服务费,费率在1%~5%;4月视频号创作者分成计划上线,正在加速形成完整的商业闭环,带动广告收入增长;

不足:

1)付费会员数量环比有所下降,其中长视频付费用户同比显著下降;

2)腾讯投资帝国的投资收益开始归于“平淡”,在分配京东、美团及SEA之后其投资仓库中的库存已不再那么充裕;同时也可以提前预测一下,腾讯今年后续受投资收益影响的归母净利润还将持续承压,达到去年同一水平的难度很大。

当然其实对于腾讯的资深投资者来说,本来非国际归母净利润就是更为可靠的业绩参考依据。

精彩评论

我只关心现在的腾讯的股票有什么操作意见?

不知道微信的日活用户为什么会有那么高

作为港股的定海神针,要是腾讯不能好,恒生指数也不会好

段永平为什么会抛弃腾讯而选择苹果?

小马哥搞事情经营企业还是很靠谱

腾讯的视频号要是早点介入就好了