本周开始科技股将陆续披露财报,预期展望比较悲观。据FactSet汇编数据,预计标普500指数成份股企业的2023年第一季度收益将比去年同期下降6.8%,这将是自2020年第二季度暴跌超过30%以来的最大跌幅,美国企业面临疫情以来最大利润下滑。

截至4月4日,押注股市下跌的标普500指数e-mini期货合约已增至321459份,为2011年10月以来的最高水平。

不过,股票策略师通常将期货市场的仓位视为反指标,这意味着股市走势往往与期货交易员的预期相反,尤其是当仓位明显集中在一个方向或另一个方向时。当然,过去并不能保证未来的表现。

期权策略上,普遍而言科技股的财报往往会导致股价大幅波动,所以交易者可以使用期权进行无方向**易。这意味着价格变动幅度重要性要高于股票走势。对于设计非方向性策略来说,最重要的考虑因素是评判股价上下振幅,然后尝试围绕预计波动幅度选择最佳期权策略。

例如,假设你预计震动幅度可能是3%或更多,但平价跨式策略数据显示振幅有2%。显然跨式期权被低估,是一种不错的交易期权策略。交易者可以将几种备选策略与预期进行比较,选出最佳执行策略。

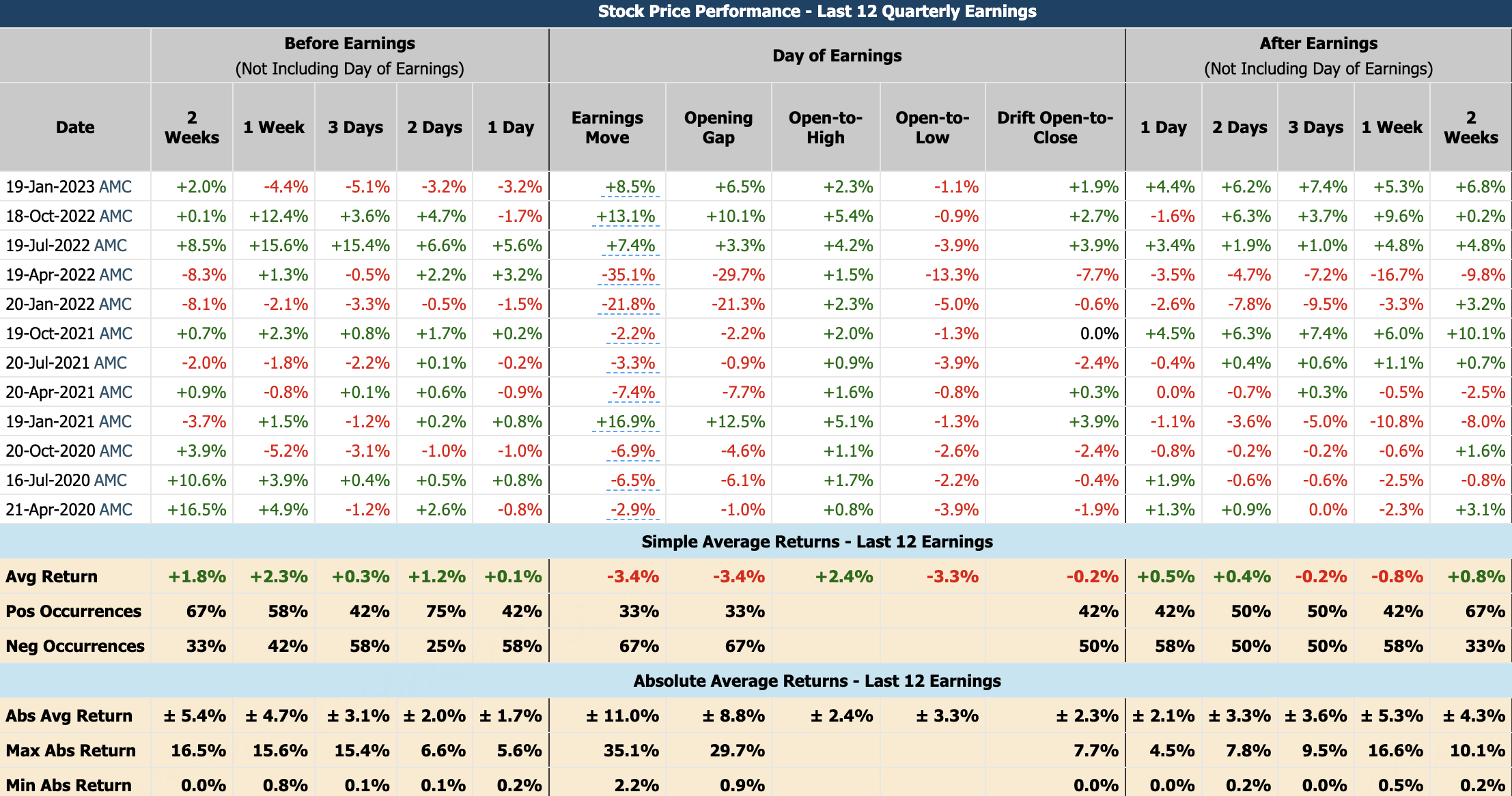

$奈飞(NFLX)$

奈飞将于4月18日公布财报。上一次财报日是1月19日,股价上涨 8.5%,收于 342.5 美元。

如图所示,财报前两周奈飞股价绝对平均回报为±5.4%。财报当天绝对平均回报为±11%。此前12份财报中有8份发布后立即下跌。NFLX更有可能在财报发布后的第一天走高,平均涨幅为0.5%。

非定向期权策略在收益前后的表现:

在过去12次财报中,期权市场有58%的时间高估了NFLX股票的收益波动。收益公布后的预测变动平均为±9.0%,而实际收益变动平均为11.0%(绝对值)。这表明NFLX比期权市场预测的收益股价反应更不稳定。

策略 | 平均回报 | 赢率 |

买入跨市策略 | 31% | 42% |

买入勒式策略 | 64% | 33% |

贷方铁蝴蝶策略 | -39% | 30% |

贷方铁秃鹰策略 | -6% | 58% |

期权交易策略:

从历史数据来看,NFLX表现最好的期权策略是蝴蝶差价看跌期权,胜率为80%(基于过去10次财报)。平均净回报率为+60.1%。

详细策略:财报日当天做空2手平价看跌期权,做多1手价内看跌期权,做多1手价外看跌期权。在财报日后第三天平仓。根据统计计算,在过去10次财报中,平均净回报率为+60.1%。成功概率为80%(8次)。

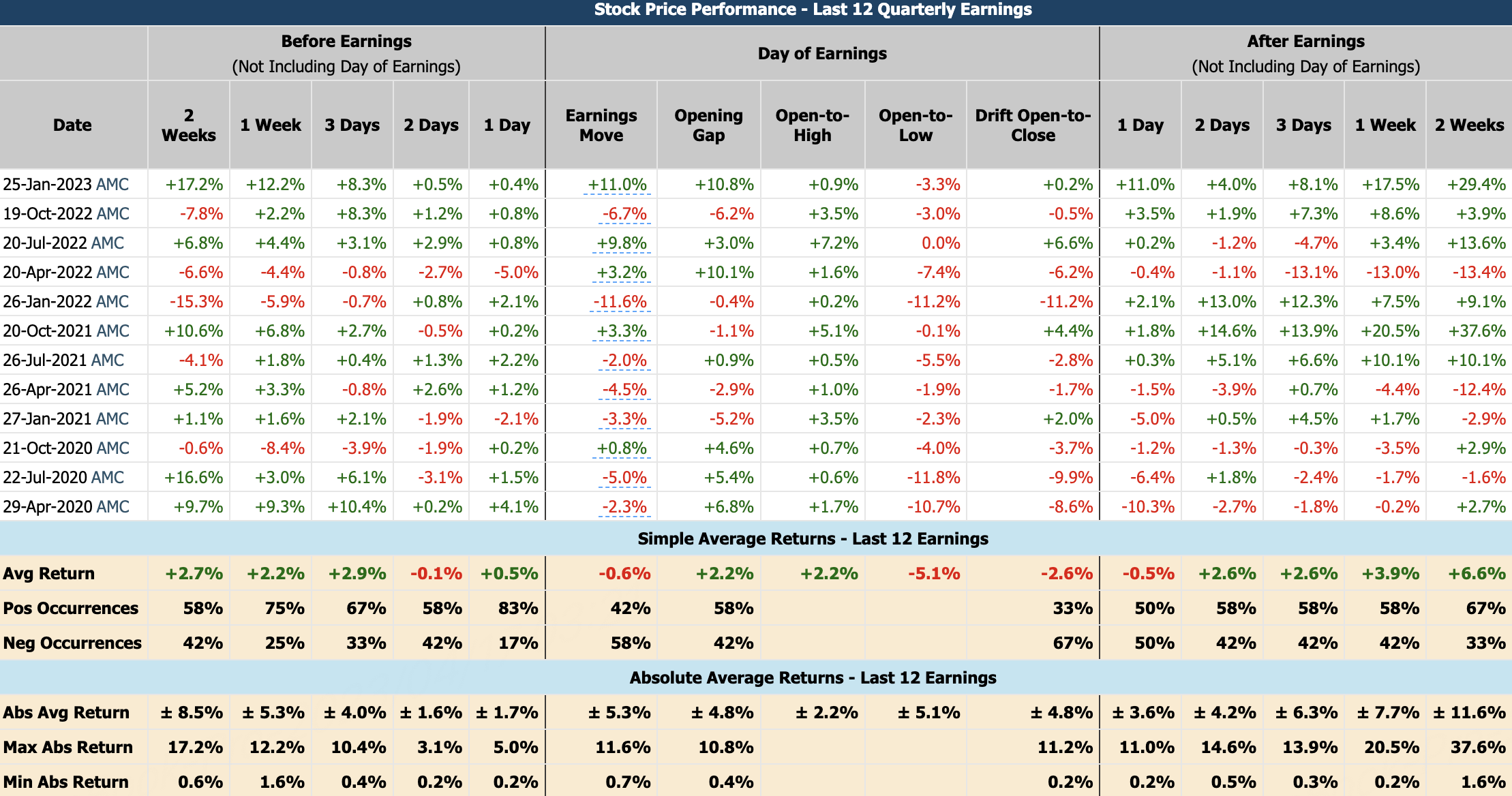

$特斯拉(TSLA)$

特斯拉将于4月19日公布财报。上一次财报日是1月25日,股价上涨 11%,收于160.27 美元。

如图所示,财报前两周特斯拉股价绝对平均回报为±8.5%。财报当天绝对平均回报为±5.3%。在之前发布的12次财报中,TSLA的股价有7次在发布后立即下跌。

非定向期权策略在收益前后的表现:

在过去12次财报中,期权市场有75%的时间高估了TSLA股票的收益波动。收益公布后的预测变动平均为±8.4%,而实际收益变动平均为5.3%(绝对值)。

策略 | 平均回报 | 赢率 |

买入跨市策略 | -24% | 25% |

买入勒式策略 | -44% | 25% |

贷方铁蝴蝶策略 | 16% | 60% |

贷方铁秃鹰策略 | 13% | 75 |

期权交易策略:

从历史上看,TSLA表现最好的盈利期权是买入25-Delta看涨期权,胜率为58%(基于过去12次财报)。平均策略回报率为+172.8%。

详细策略:买入125 delta看涨期权,在财报后第一天买入,财报后第三天平仓。在过去12次财报中平均净回报率为+172.8%,成功概率为58%(7次)。

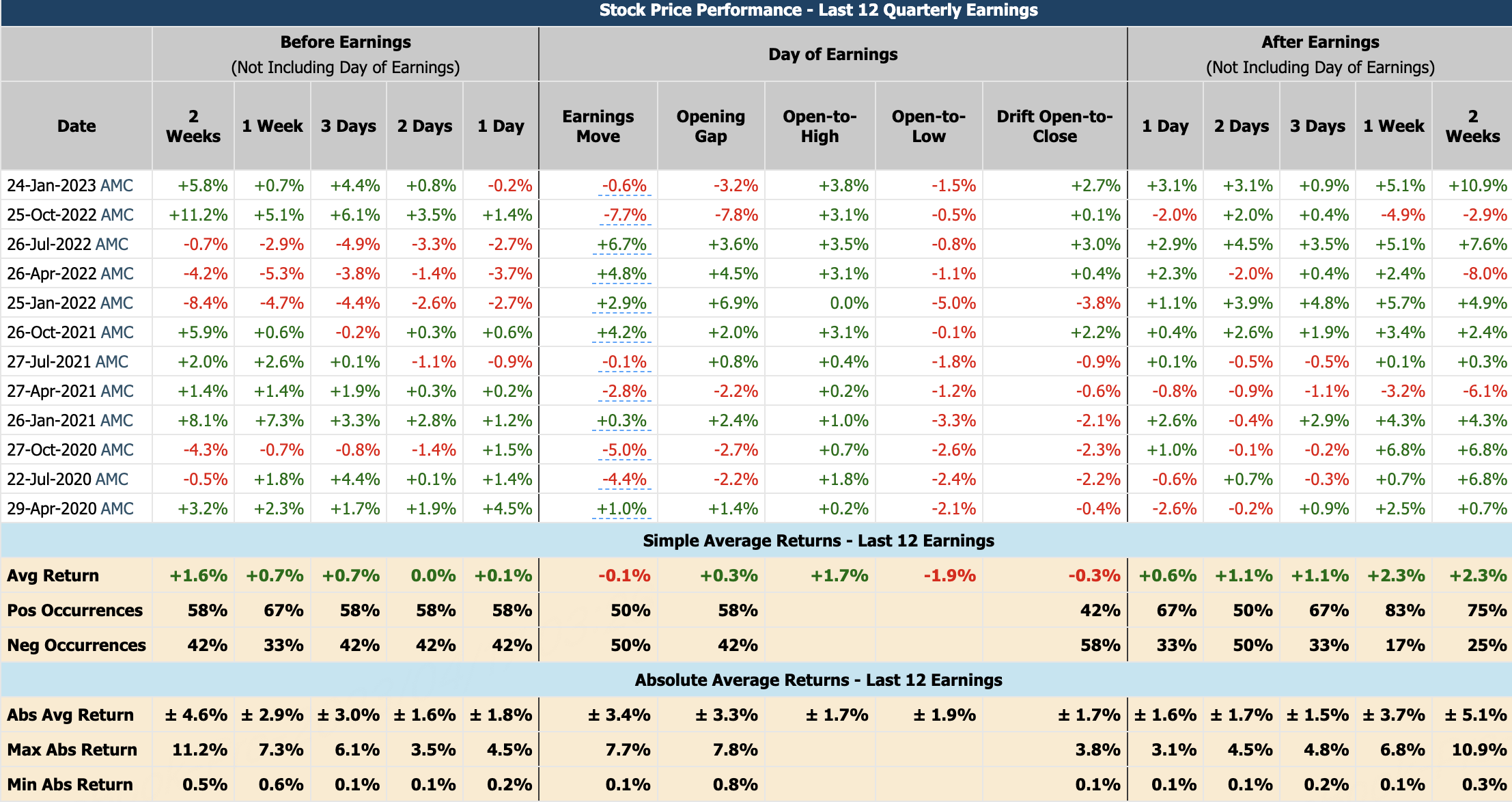

$微软(MSFT)$

微软将于4月25日公布财报。上一次财报日是1月25日,股价下跌0.6%,收于240.61 美元。

如图所示,财报前两周微软股价绝对平均回报为±4.6%。财报当天绝对平均回报为±3.4%。在之前发布的12次财报中,微软的股价有7次在发布后立即下跌。微软此前12份财报中有6份发布后,股价随即走高。根据之前发布的12份业绩,微软更有可能在公布业绩后的第一天走高,平均涨幅为0.6%。

非定向期权策略在收益前后的表现:

期权价格预测盈利后波动为±5.0%,而实际波动为-0.6%。在过去13次财报中,期权市场有69%的时间高估了微软股票的收益变动。收益公布后的预测变动平均为±4.6%,而实际收益变动平均为3.3%(绝对值)。

策略 | 平均回报 | 赢率 |

买入跨市策略 | -8% | 42% |

买入勒式策略 | -12% | 33% |

贷方铁蝴蝶策略 | 8% | 42% |

贷方铁秃鹰策略 | 0% | 50 |

期权交易策略:

从历史上看,微软表现最好的盈利期权是看跌价差策略 (S75P, L50P),胜率为58%(基于过去12次财报)。

详细策略:做空1手75delta的看跌期权,做多1个平价看跌期权。财报当日开始,一周后平仓——在过去12次财报的平均净回报率为+52.1%。

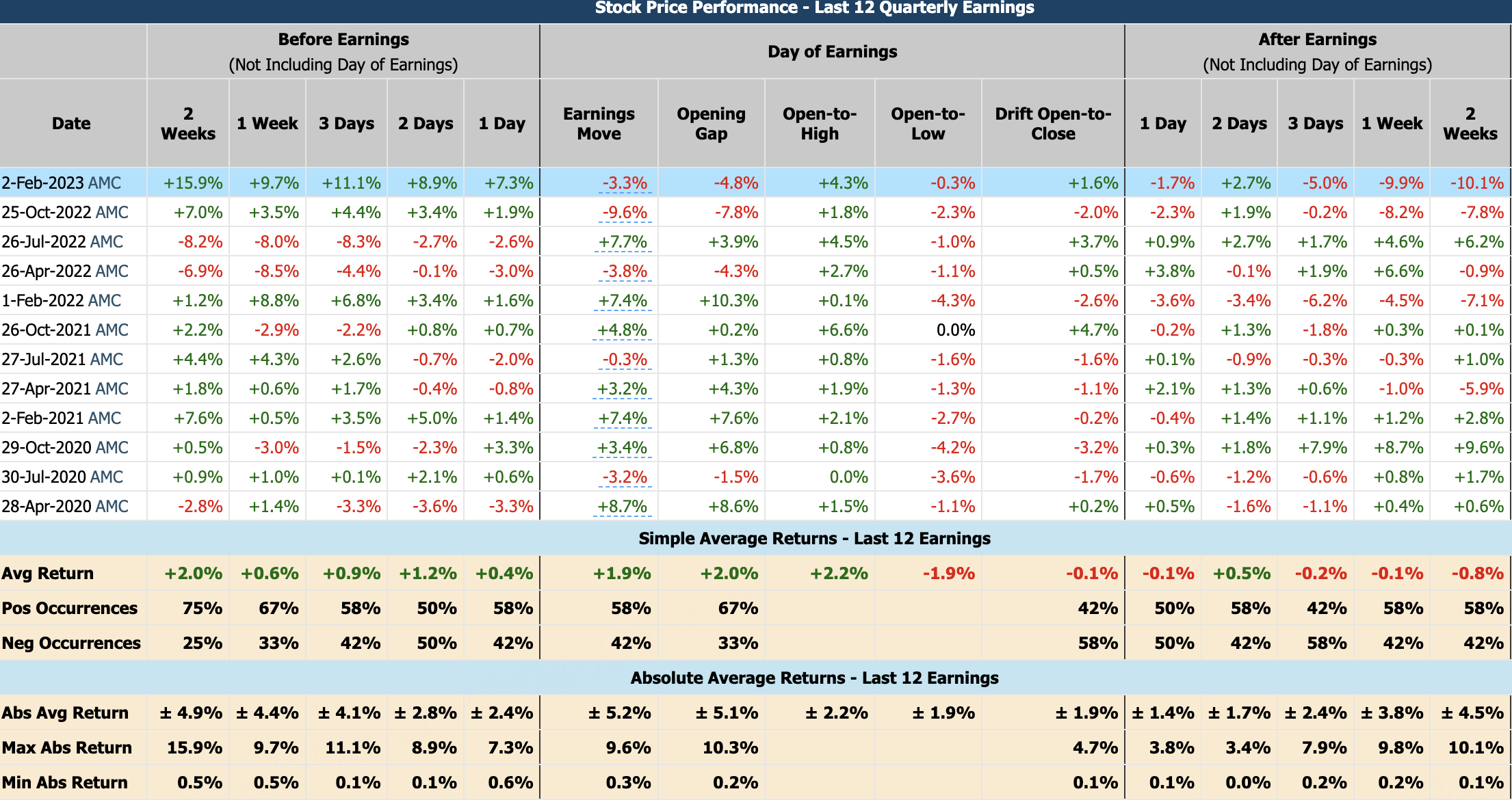

$谷歌(GOOG)$

谷歌将于4月25日公布财报。上一次财报日是2月3日,股价下跌3.3%,收于105.22 美元。

如图所示,财报前两周谷歌股价绝对平均回报为±4.9%。财报当天绝对平均回报为±5.2%。从历史上看,谷歌在财报公布时往往会走高。在盈利前的两周内,该股平均上涨2.0%。此前12份财报中有7份发布后,谷歌股价随即走高。

非定向期权策略在收益前后的表现:

期权价格预测盈利后变动为±7.3%,而实际变动为-3.3%。在过去13次财报中,期权市场有54%的时间高估了谷歌股票的财报波动。收益公布后的预测变动平均为±5.4%,而实际收益变动平均为5.0%(绝对值)。

策略 | 平均回报 | 赢率 |

买入跨市策略 | 2% | 50% |

买入勒式策略 | -12% | 42% |

贷方铁蝴蝶策略 | -43% | 18% |

贷方铁秃鹰策略 | 3% | 50% |

期权交易策略:

从历史上看,谷歌表现最好的盈利期权是看跌价差策略(S50P, L25P),胜率为67%(基于过去12次财报。

详细策略:做空1个平价看跌期权,做多1个25-delta看跌期权。财报当天开仓,两天后平仓。在过去12次财报的平均净回报率为+1660.4%。成功概率为67%(8次)。

$Meta Platforms(META)$

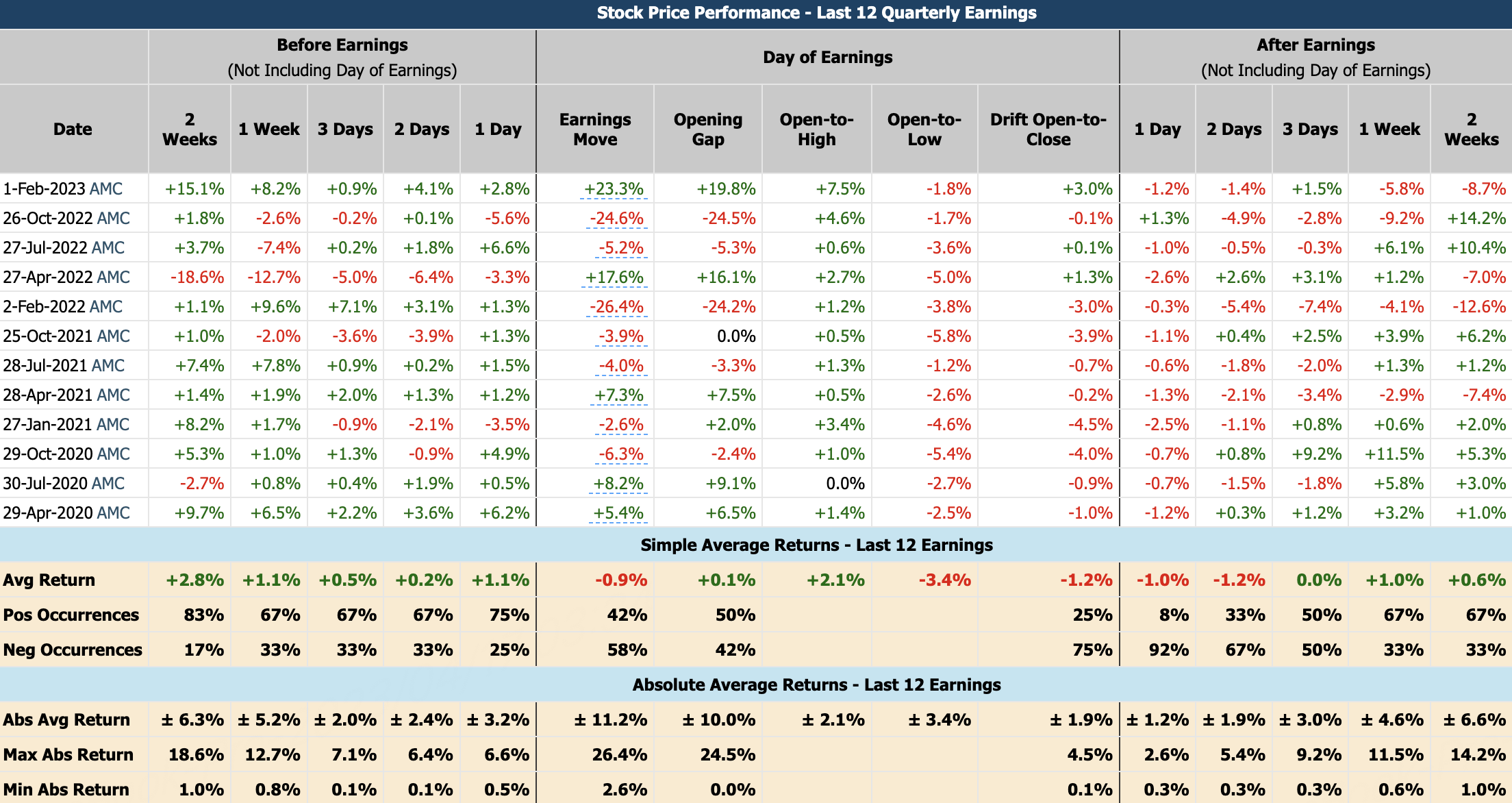

Meta将于4月26日公布财报。上一次财报日是2月1日,股价上涨23.3%,收于188.77 美元。

如图所示,财报前两周Meta股价绝对平均回报为±6.3%。财报当天绝对平均回报为±11.2%。从历史上看,META股价在此前12次财报中的有7次发布后立即走低。META更有可能在收益公布后的第一天下跌,平均损失为-1.0%。

非定向期权策略在收益前后的表现:

期权价格预测盈利后变动为±9.0%,而实际变动为+23.3%。在过去13次财报中,期权市场有38%的时间高估了META股票的收益波动。收益公布后的预测变动平均为±7.5%,而实际收益变动平均为10.8%(绝对值)。这表明META往往比期权市场预测的收益股价反应更不稳定。

策略 | 平均回报 | 赢率 |

买入跨市策略 | 41% | 50% |

买入勒式策略 | 85% | 42% |

贷方铁蝴蝶策略 | -49% | 25% |

贷方铁秃鹰策略 | -30% | 45% |

期权交易策略:

从历史上看,META表现最好的盈利期权策略是买入25-Delta勒式组合,胜率为58%(基于过去12次财报)。

详细策略:做多1手25 -delta看涨期权,同时做多1手25 -delta看跌期权。在财报公布前3天开仓,财报公布当天平仓。在过去12次财报中平均净回报率为+111.4%。胜率58%。

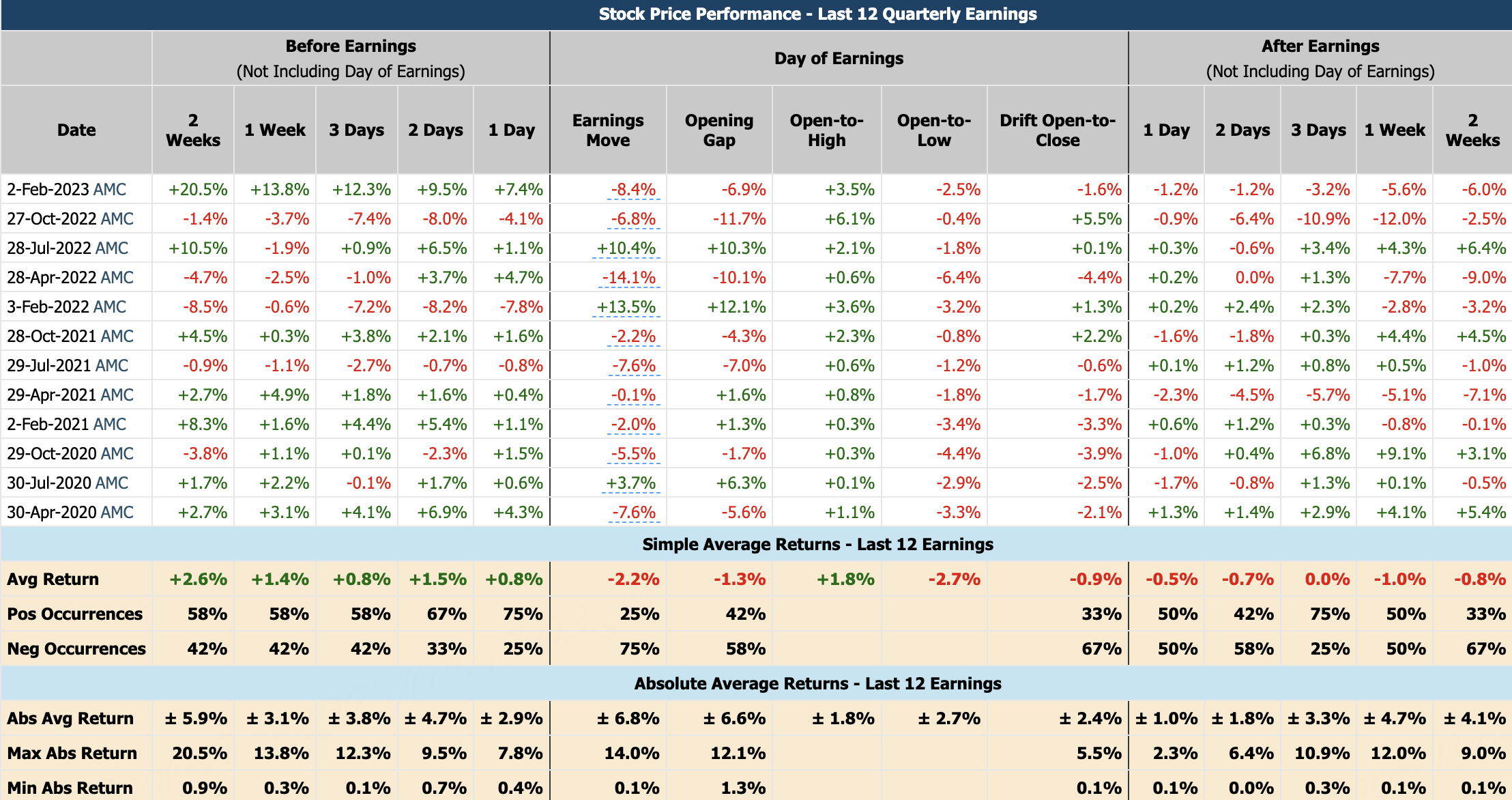

$亚马逊(AMZN)$

Meta将于4月27日公布财报。上一次财报日是2月2日,股价下跌8.4%,收于103.39美元。

如图所示,财报前两周亚马逊股价绝对平均回报为±5.9%。财报当天绝对平均回报为±6.8%。从历史上看,此前12份财报中有9份发布后,亚马逊股价随即走低。在发布财报后一日更有可能下跌,平均亏损0.5%。

非定向期权策略在收益前后的表现:

期权价格预测盈利后变动为±9.1%,而实际变动为-8.4%。在过去13次财报中,期权市场有46%的时间高估了亚马逊股票的收益波动。收益公布后的预测波动平均为±5.7%,而实际收益波动平均为6.9%(绝对值)。这表明,亚马逊的波动性往往比期权市场预测的收益股价反应更大。

策略 | 平均回报 | 赢率 |

买入跨市策略 | 19% | 50% |

买入勒式策略 | 37% | 50% |

贷方铁秃鹰策略 | -24% | 50% |

期权交易策略:

从历史上看,亚马逊表现最好的盈利期权是看跌价差策略(买入25P, 卖出15P),胜率为67%(基于过去12次财报)。

详细策略:做多1个25-delta看跌期权,做空1个15-delta看跌期权。财报公布前一天开仓,财报公布后两天平仓——在过去12次财报的平均净回报率为+76.3%。成功概率为67%(8次)。

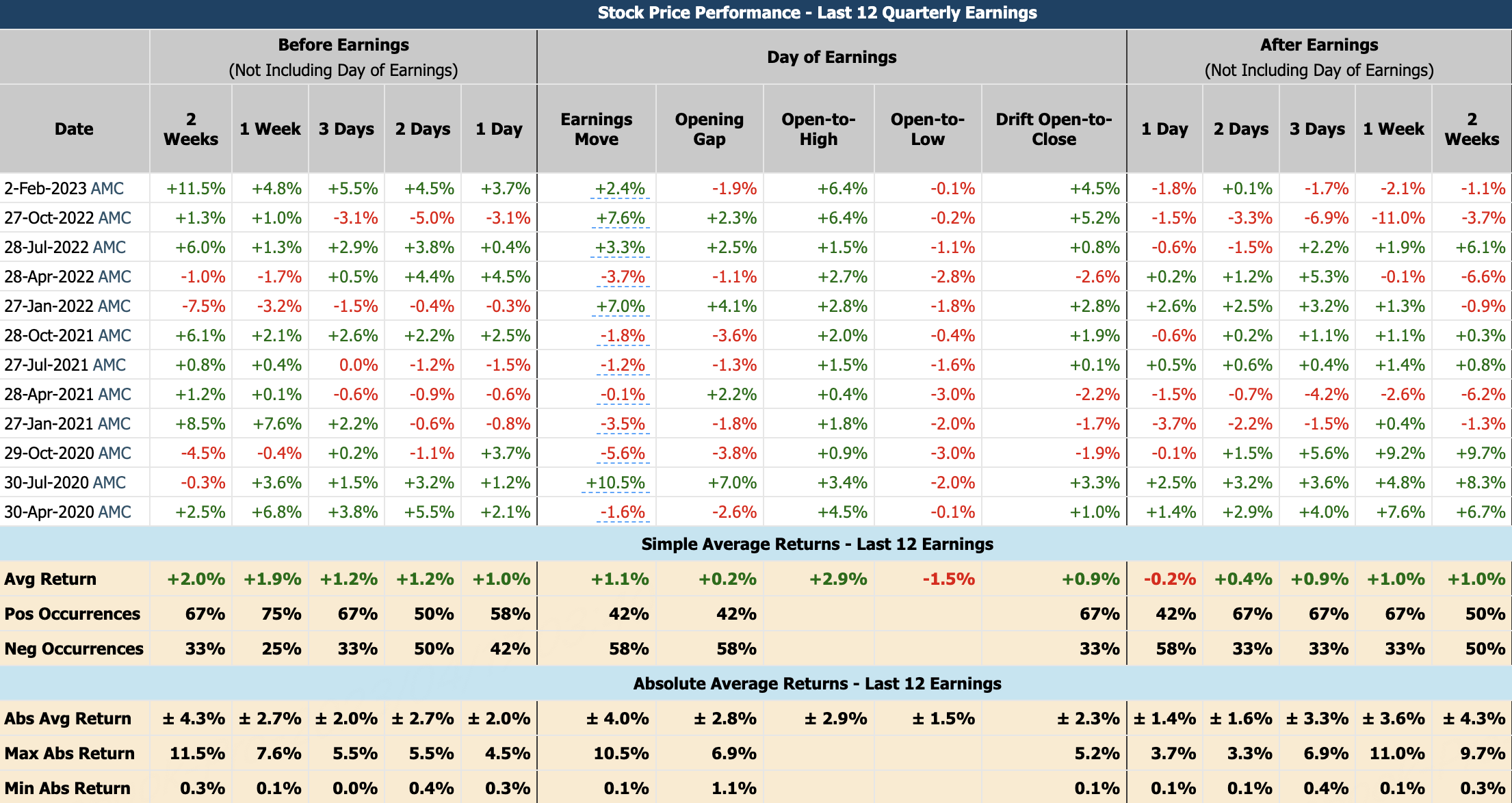

$苹果(AAPL)$

苹果将于5月4日公布财报。上一次财报日是2月2日,股价上涨2.4%,收于154.5美元。

如图所示,财报前两周苹果股价绝对平均回报为±4.3%。财报当天绝对平均回报为±4.0%。此前12份财报中有7份发布后,苹果股价随即走低。在财报发布后的第一天苹果更可能会下跌,平均亏损0.2%。

非定向期权策略在收益前后的表现:

期权价格预测收益后的变动幅度为±4.4%,而实际变动幅度为+2.4%。在过去13次财报,期权市场有69%的时间高估了苹果股票的收益波动。收益公布后的预测变动平均为±4.5%,而实际收益变动平均为3.9%(绝对值)。

策略 | 平均回报 | 赢率 |

买入跨市策略 | -6% | 33% |

买入勒式策略 | -14% | 25% |

贷方铁蝴蝶策略 | -23% | 40% |

贷方铁秃鹰策略 | -5% | 56% |

期权交易策略:

从历史上看,苹果表现最好的盈利期权是看跌价差策略(卖出75P, 买入50P),胜率为58%(基于过去12次财报)。

详细策略:做空1手75 -delta看跌期权,做多1手平值看跌期权。在财报公布后一天开始,财报公布后一周平仓。在过去12次财报中带来了+35.9%的平均净回报率。

精彩评论

这篇文章不错,转发给大家看看