最近从图书馆淘了几本书, 其中关于期权方面的, 觉得这本不错, 做了一点笔记.

持仓量越大的行权价,代表那个价格点位的抵抗力越强,可以将认沽期权最大持仓量的行权价,理解为下跌阻力位,而将认购期权最大持仓量的行权价,理解为上涨压力位。

在多空方向明确的前提下,常用的期权策略及避险方式。

•看多格局:买入认购期权、卖出认沽期权、牛市垂直价差(可作为前两项基础策略的进阶变化)。

•看空格局:买入认沽期权、卖出认购期权、熊市垂直价差(可作为前两项基础策略的进阶变化)。

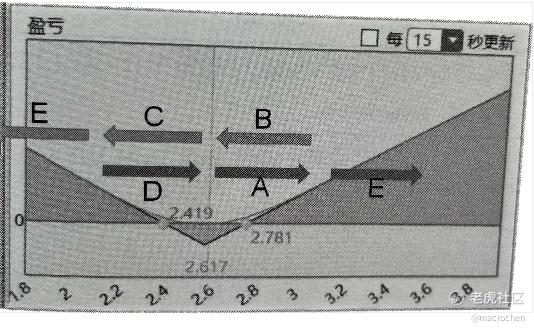

•盘整格局:卖出跨式策略、卖出宽跨式策略。

•盘整待变格局:买入跨式策略、买入宽跨式策略。

1987年10月19日,美股瞬问暴跌,指数几乎跌掉四分之一,这种崩溃属于 “27 个标准差外事件”,发生的概率为 10的160次方分之一,很多做衍生品的投资者爆仓,甚至永远退出资本市场。

投资者比较害怕行情大跌,但不怕大涨,所以投资者买虚值认沽期权的多,使得认沽期权隐含波动率容易比较高

2019年上半年,由于 50 ETF 行情大涨 7.5%,2.8认购期权出现了单日 192 倍涨幅,使得接下来几个月的认购期权隐含波动率都大于认沽期权的隐含波动率。很多人受到梦想召唤入场,认为下一个获利 192 倍的就是自己,疯狂买认购期权赌暴涨,期待一夜致富。股民们不怕行情下跌,就怕大涨时没买到,害怕听到赚钱的“邻居”炫耀,如此造成了具有中国特色的股票期权微笑曲线,虚值认购期权的隐含波动率普遍高于虚值认沽期权的隐含波动率,也使得许多从华尔街回来的期权专家被打懵,因为他们没看过这样的隐含波动率结构。

在布局不同行权价的买跨策路时,有一个小技巧,即不同时买进期权,而是利用震荡行情,分批进场布局,只要离爆发点的时间不是太久,就可以起到降低成本的作用。

做跨式策略的本质是做波动,因此要跳出传统赌多空的思维。如果你对方向很明确,就直接买进单边期权,何必浪费钱买两边呢?既然要买两边期权做跨式策略,那么在逻辑上就是对方向不确定,只确定行情会有大波动,而这种大波动最好是超乎市场投资者预期的,如此才能赚大钱。但不能常用这策略,毕竟市场大部分时间是在震荡的,要选在潜在的爆发机会点上,埋伏进去,期待抓到黑天鹅。专家称买跨策略为做多 Gamma, 时问是它最大的敌人。

卖跨策略看起来是用在震荡行情的,那么需要有方向偏好吗?这不一定。在后面会详细讲解如何在卖跨布局里进行动态调整,而在调整的情况中,也包含看多和看空,看多时就把 Delta 值调为正,看空时就把 Delta 值调为负,没方向就把Delta 值调为 0,但核心还是以赚取时间价值为主。

在1个标准差之内波动的概率是68%,那么在1个标准差之外波动的概率就是 32%了,平均分配上涨和下跌两边,其中一边就是16%。 因此如果你相信正态分布的概率,那么可以在 Delta 值为 0.16的地方卖认购,这样大概率都没事。

通常持仓量会从卖方角度解读,持仓量大的地方,代表的是大部分卖方扎堆防守之处,且卖方大都是专业机构或大户,有比较可靠的信息来源和专业的看法,我们既然不会分析,就跟在他们后面卖就好。

做双卖或任何卖方,对于趋势行情其实都是不怕的,因为还有救,害怕的是跳空,这会导致瞬间浮亏,Delta 变化也很大,对冲起来容易手忙脚乱。因此,有些交易者会选择用期权卖方来做日内交易,每天早上看情况开仓,可能卖单边,也可能双卖,在收盘前平仓,如此可以规避掉跳空的意外亏损,但无法靠时间获利,主要靠每天对行情走势和隐含波动率变化的判断获利,甚至可以说是靠盘感获利。也有的交易者在每周一开仓,每周五收盘前平仓,不留仓过周末,这也是一种规避卖方黑天鹅风险的方式。

在实盘操作上,买入期权者不论是搭配左侧交易还是右侧交易,在本质上并没有孰优孰劣之分。举例来说,可以在行情有机会企稳打底时进场,先行低成本轻仓布局,等到行情出现明确迹象、胜算提高时,大部位进场追击,整体采用分批布局的策略,就是将左侧交易与右侧交易搭配使用。

若能将买方策略与卖方策略左右开弓,理想的状态就是 “期初做卖方,期末做买方’。期初是指热门月刚开始时,此时时间价值丰厚,对卖方有利,期末就是快到期时,时间价值所剩无几,对买方有利。

在其他条件不变的情况下,一样是看多行情,期初采用卖出认沽期权会比买入认购期权有优势,在接近到期时采用买入认购期权会比卖出认沽期权有优势。但也有例外情况,比如行情涨势够、涨跌速度快,就算是期初,买进认购期权也会胜出。如果没有速度,只是缓涨,那么就算是末日轮,时间价值所剩不多也还会归零。因此核心变数(如方向、速度、目标价等)依然是考量的重点,没有改变。

既然权利金会随着合约靠近平值的程度而加速度上涨,在平值时的时间价值最高,那么此时平仓卖出获利的部位,具有相对高的价值。在此情况下买进的合约行权价就以其能否达到平值为标准,也就是买入虚值的期权合约,于行情看对、期权合约来到平值时止盈平仓出场。至于哪个行权价能够有机会从虚值变成平值,取决于你对行情目标价的看法,目标价看到哪里,行权价就选在哪里。

"买虚值,卖平值"

在行情看涨时选技术面上最近的有效压力位为买入认购合约行权价的标准,在行情看跌时选技术面上最近的有效支撑位为买入认沽合约行权价的标准。这里所谓的有效,是指 K 线战法上的支撑/压力位来源,长阳线、多方缺口及低点转折处为支撑位的来源,长阴线、空方缺口及高点转折处为压力位的来源。

在行权价与市价具有一定的安全距离的保护下,卖方所要求的是预防小概率行情的发生。若把行情分成大涨、温涨、盘整、温跌及大跌5种类型,卖方所需判断的是不发生大涨或大跌,假设5种行情类型的发生概率相同,则卖方仅需衡量及避免 20%的行情发生概率即可,80%的概率都对策略获利有利。

卖方获利的最大值为所收取权利金的总额,行情看得再精准也不会多赚,因此收益率不会被优先考虑,安全性才是被考虑的重点,这个必须牢记在心。很多投资者往往疏忽了这一点,在追求高收益率的同时暴露了过多的风险而赔上了本金。在期权交易史上不胜枚举的爆仓案例,就是最好的活教材。要避免爆仓,首要的修炼说是不会心,其次才是谋路布局。

你以为逢高加收权利金是一个好策略,殊不知逆势进场就是一种猜顶摸底的行为。若权利金持续走高,不仅原有卖方部位出现被逼空的现象,再加卖的部位更会让保证金耗用的情况雪 上加霜。或许在到了到期日时权利金真归零了,到期前的逼空才是最大的风险,纯粹以到期日来思考如何布局会出现盲点。

卖方持仓时间通常较买方的持仓时间更久,卖方甚至会将当月合约持有到最后交易日。把特仓周期较长及重防御不重攻击的策略特性结合技术分析各派理论,可以发现形态学能够发挥非常好的效果。

精彩评论

有空多看看书还是很有好处的

敬佩 不断地用知识充实自己

果然是要活到老学到老啊