美团$美团-W(03690)$ 会是下一个亚马逊吗?那个把利润率压得很低,持续把大量资源用于探索新领域的亚马逊。

最近中概股2021年度业绩公布进入尾声,从主要公司看,应对“困难期”的普遍做法是压缩副业、降营销费用率、控制人员成本、加大回购股票,目的是把资金花到刀刃上去(通过回购提升企业控制权也算一种闲置资金利用)。美团似乎没走寻常路。

它仍在扩大对新业务、特别是零售的投入,尤其是对零售业务核心能力的建设上投入极其大,这也是其亏损扩大的主因。它在整个2021年通过配股、发行可转债融了786亿元,用于投资的现金流出有585亿,除了短期理财投资外,就是用于物业、设备、租赁等长期资本性支出。而2020年投资活动所用现金流净额是212亿,不到一半。

另外就是研发投入。美团2021年研发费用同比增长高达53%(研发费用率基本没变,与总收入保持同步)。相应地,拼多多$拼多多(PDD)$ 同比是30%,京东是1.2%。这三者的年度研发费用大体相当,京东和美团均是160亿规模,拼多多是不到百亿规模。

尽管按年度看美团的营销费用率是增长的,但2021年四季度下降了0.6个百分点,为连续两个季度下降。除了四季度疫情加剧因素降低营销力度外,后续趋势正进入一个低补贴、低营销阶段。相应地,拼多多百亿补贴力度也大不如前。这说明行业正寻求进入更有效率的发展期,停止烧钱竞赛。

这样大致看出美团对资金的分配思路:降补贴,加大研发,加大新技术和新领域投入,不着急回购或不回购。资金有明确的使用方向是思路清晰的。那么,在全球加息背景、融资成本上涨的情况下,美团不会只靠持续融资来支撑高投入,其主业表现是否能在疫情防控常态化趋势下保持坚挺,就显得尤为重要。

主业效率改善

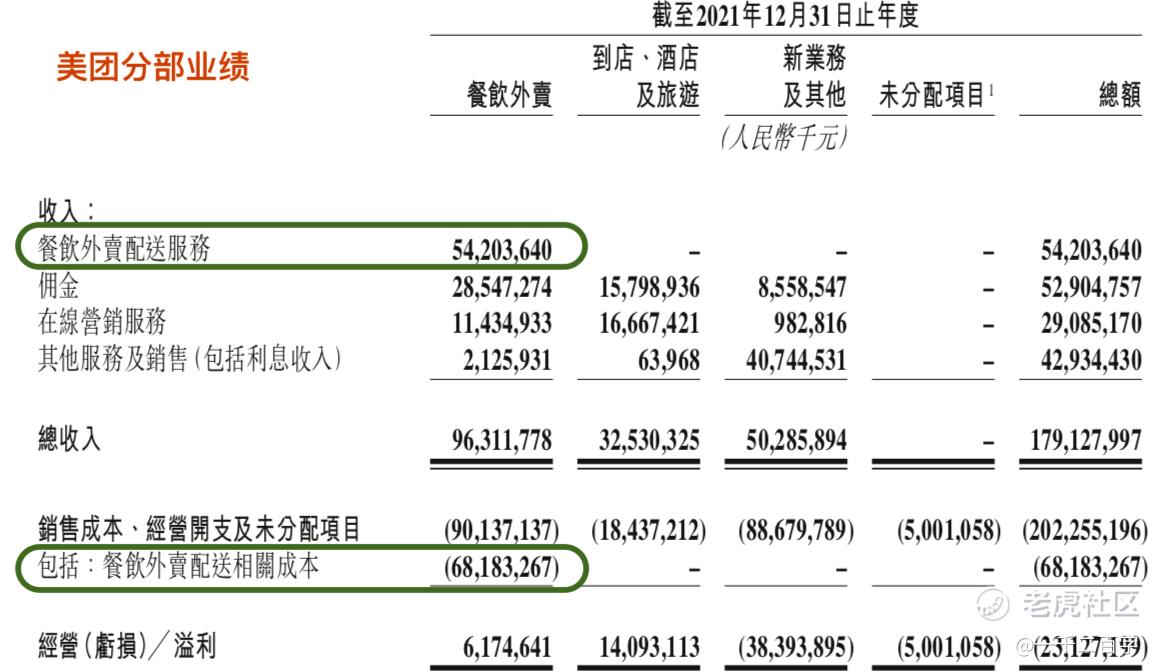

为应对市场针对外卖平台抽佣不透明的质疑,美团自去年5月份推出了新的费率政策,即以配送服务费+佣金(信息服务费)形式更清晰地展示外卖费率结构。从去年四季度起,财报将配送服务收入进行单列。

数据显示,美团2021年从外卖商家、用户双方收取的配送费合计542亿元,而全年支付给骑手的开销是682亿元(全年骑手数量527万人)。也就是说,单纯的配送费进项无法弥补骑手成本,且这中间仍有巨大鸿沟,相应2020年这个数字差值为100亿出头。

可以说,国内外卖需求端和骑手供给端的竞争环境造成了这个局面,配送费长期处于一个相对较低的水平,且短期内难有明显的调价空间。在劳动力供给不足的市场,配送费比例要比国内高出不少。

抽佣方面,美团2021年从商家那里收取的外卖佣金是285亿元,对应全年外卖流水7021亿元(同比增43.6%),计算其外卖平台佣金率约为4%,同比基本持平。4%的佣金率对比实物电商5%-8%佣金扣点,并不算高。

前面提到的配送服务费,加上佣金,再加上餐饮商户的在线推广服务,基本构成了外卖平台的收入。美团外卖2021年收入963亿元,同比增长45%。其中骑手成本682亿占去收入的71%。再加上平台为缓解疫情期间商户经营压力而推出的一系列扶持措施(比如3月份发布的疫情中高风险地区及困难中小商户佣金优惠等),使得外卖毛利空间比较窄。

在这种成本结构下,美团外卖的经营利润率无论是2021年四季度同比,还是2021全年同比都有2-2.5个百分点的增长。对于本来就是薄利业务的外卖,这个利润率改善幅度不算小。主要是因为订单量大幅提升,凸显出规模效应,2021年美团外卖交易笔数144亿(约合日均4000万单),同比增41.6%。此外还与平台降低骑手季节性激励以及商户在线营销贡献增强有关。

得到经营利润率改善的还有酒旅及到店业务,去年第四季度同比及2021全年同比分别增长了5.2和4.8个百分点。值得关注的是,这主要是由于收入结构调整所致。这部分业务通常由佣金和在线营销收入组成,而毛利率更高的在线营销占比有所提升,是利润率改善的主要原因。这主要由休闲娱乐、健身、养老服务、医疗和宠物服务等品类的增长所贡献。其实在外卖业务上也有同样的变化趋势,商户比以前更乐意在平台上花钱做推广,抬升了在线营销收入占比,使收入结构更趋均衡。

近期宏观方面M1与M2货币的剪刀差扩大,说明居民消费意愿降低,社会面上的实物商品与服务消费均受影响。美团主业相对更刚需,在周围小餐馆因疫情倒闭的感官下,美团平台上的活跃商家数量在2021年仍增加了200万,达880万户。平台明白,需求端仍在,要稳住商户(扶持政策)、稳住骑手(职业再深造,从超时扣钱到超时扣分,后续还可以通过其他奖励方式弥补分数,按月度累计积分),才能匹配供需。

底气何在?

2021年,美团无人机在深圳龙华区完成首个针对真实用户的订单配送任务,并为南山区防疫工作开辟物资运送的空中通道,为隔离区居民配送紧急物资。这个无人机业务已经在深圳常态化试运营近一年。深圳有中小科技制造业的土壤,有利于形成无人机产业的上下游闭环。而全国首个城市低空物流运营示范中心已在上海落地,政策上的准入通道更加畅通。

在地面,美团主打的是自动配送车,面向低速即时配送场景。其试点服务主要在北京地区,目前能做到日均配送1000单左右。该无人车由美团自主研发,在同场景下与$阿里巴巴(BABA)$ 菜鸟、京东的无人车存在良性竞争关系。

是不是似曾相识的局面?亚马逊现在对新科技研发的方向也是无人化操作。它的思路是在末端采用无人机解决郊区范围的履约,并已通过当地监管审批;干线运输则计划用无人驾驶卡车进行交付,这是一项资本投入更重的业务,前期主要是以并购相关创业公司进入该领域。

AWS目前已经是亚马逊利润率最高的业务,这在很大程度上缓解了其电商全球扩张中增收不增利的问题。但这之前AWS靠资本与研发投入积累了十几年,更主要的是它先人一步抓住了新技术的窗口期,它开始做云计算时别人没有做。

与亚马逊类似,美团新技术研发也是落地在零售业务。其管理层对零售的最新解读是“万物到家”(亚马逊早年口号是万物商店The Everything Store),围绕这一愿景需要投入大量基础设施资源。其管理层在分析师会议上说会把资源放在零售上,“对能带来长期价值的业务领域始终保持投入的决心”,但新业务在2022年不会盲目追求覆盖范围扩张,而是要在保持投入的前提下,提升零售业务的单位经济效益。

在外卖市场份额已稳固的前提下,零售对美团具有战略价值,它以前没有一项业务可以深入农村和偏远地区市场,基本是围着城市转。新业务让它得以触达供应链的源头。持续投入让美团2021年经营现金流净额由正转负,但得益于融资,截至2021年底其流动资产账面上共有325亿现金及等价物,外加843亿短期理财投资,这两项流动资产是2020年的两倍。

以主业的超大流水保证现金流,利用账期优势,再把资金大幅投入具有长期价值的新领域,这点似乎也在步亚马逊后尘。与亚马逊早期的自营模式相比,以平台化运作的美团主业的利润率具有更加弹性的调节空间,外卖和酒旅到店的盈利现在已稳定,无非是把以前用于外卖“打仗”的钱转向分配给新方向。这是它敢在大环境收缩时仍然坚持长期价值的一个原因。

精彩评论