期权交易中,追踪资金流和聪明钱走向是被广泛认为期权链上的最有价值信息之一,而期权异动勘测可以帮助投资者有效发现并追踪异常的资金流现象,从而发现交易机会。「期权异动」指股票或者某个资产标的的期权短时间内出现大量成交量或者资金流的现象。根据异动类型,一般可分为单个大单异动和多交易所扫单异动。

「单个大单异动」是指期权单笔成交量或者成交额远高出平均成交额的现象,各交易平台与交易者关于如何界定大单异动的阈值与参考交易周期可能会有区别,由于不同标的本身流动性与平均成交量的差异,如何界定多少成交量应该被视为大单异动也会有一定区别。但一般认为当单笔期权成交额或成交量高于历史近一个月的单日平均水平的五倍时,该笔交易可被视为大单异动。

第二种期权异动类型是「多交易所扫单异动」,意指多个交易平台监测到属于同笔下单源的同向、同到期日、以及相似价格的期权交易。扫单交易可能是机构交易员用来隐藏交易动作、有意分单寻找不同交易所来使其订单相关性降低的措施,也可能是单个交易所标的流动性无法满足交易员下单需求,交易员希望在尽可能多的交易市场寻求相对优化的交易价格,因此扫单异动有时也被认为是一种进攻型交易,表明交易员对于下注行为的高主动性。

我们已经谈到,期权异动本身可作为追踪聪明钱和大资金流的重要手段。在趋势型交易中,一个重要的交易原则是 尽可能找到市场的力量失衡点 ,股票市场与一般商品市场没有区别,价格运动和市场的波动往往是由供需力量失衡所引发的。不同类型的市场参与者、不同的资金量、不同的相对信息优势会对市场产生不同级别的影响。我们通常所说「聪明钱」或者「大资金流」在市场博弈中由于资源、信息、人力、资金的相对优势,对价格波动具有更强的影响力。期权异动可以帮助我们找到大资金流的方向,并提供进一步判断其下注意图的信息。即使在非方向性期权策略中,期权异动也可以帮助我们追踪聪明钱下单手法并学以所用。

值得注意的是,并不是每一个期权异动都包含高质量和有价值的信息或者作为我们交易的参考,学会理解并识别期权异动背后所传递的行为信息比期权异动本身更重要。举例来说,市场上大部分的期权异动可能是机构对冲的手段而非方向性下注:

- 一是做市商在市场流动性有限或者大型知情者交易者有意吃单边头寸的情况下可能会导致自身单边风险敞口增加,那么此时被动利用期权对冲是做市商可能会采取的一种风险中性化的手段;

- 二是投资机构或者对冲基金也可能采取期权对冲保护长线持有下资产由于短期基本面或突发事件所造成的短期风险敞口增加、价格波动过高与过深回撤风险。

此外,相比单个大单异动而言,关注持续的订单流变化可能更重要。一般而言,我们可以从如下几个维度分析期权异动行为:

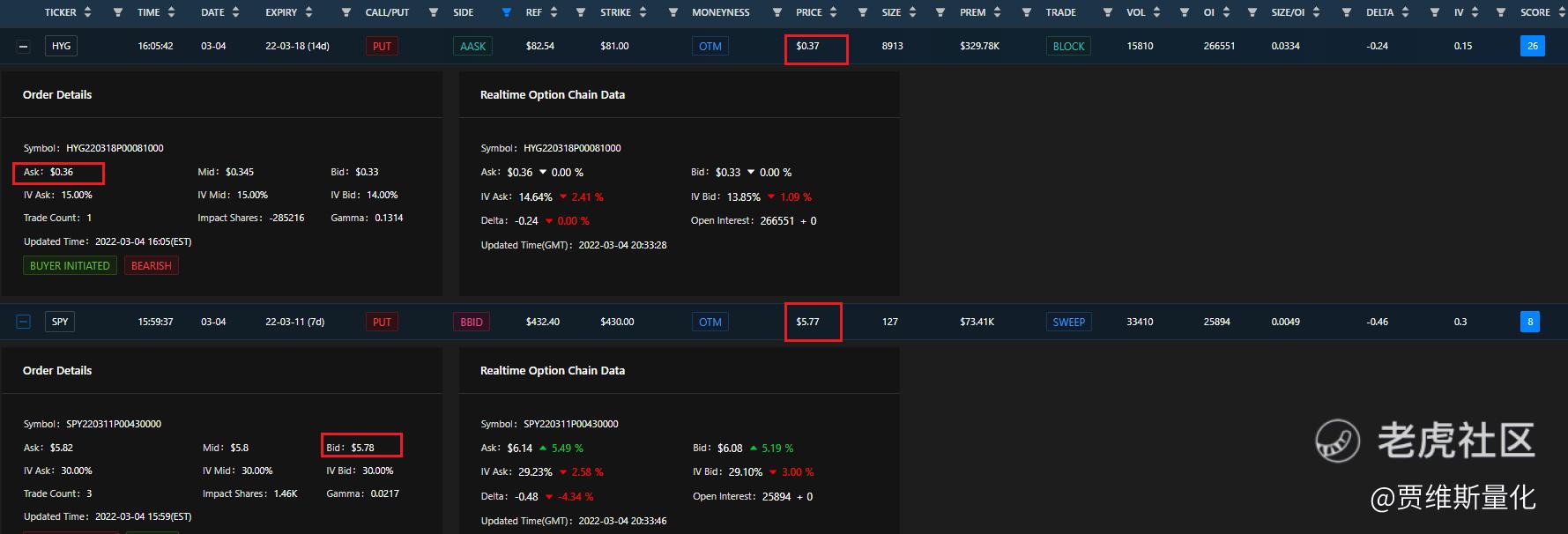

需要注意 看涨的卖空期权与看跌的卖多期权 。低于市场成交价的卖空订单流(往往在合约价格信息后面出现BB标志的卖空期权信息,表示Below Bid)相对市价成交的卖空订单显示出更强的看涨倾向,高于市价的买空订单(往往出现AA标志的买空期权信息,表示Above Ask)相对市价成交的买空订单显示出更强的熊市看跌倾向,两者都表明交易者愿意以劣于市场成交价的价格成交以换取早入场的机会。相对应的,低于市价的卖多期权显示出强看跌意愿而高于市价的买多期权显示出强看涨意愿。

注意区分 到期时间为长期和近期的期权合约 。在日内交易中,短线交易者往往不会关注一个月之前的价格信息,除非该点位被证明具有持久的影响力(比如周线或日线的关键阻力支撑),同样的道理也适用于期权市场。如果我们关注的是一个短期的期权交易机会,同时观察到近期即将到期的期权异动与到期时间更长的期权异动,应该更谨慎地评估长期合约对当下波动率的影响。它有可能是机构的一个对冲合约,也可能是长线交易者在更高时间维度捕捉到的交易机会而并不一定适用于短期。

注意区分 净新开仓合约与平仓合约 。 未平仓合约 是指市场结束一天交易时未被平掉的单边合约数量,反之 平仓 是指由于合约到期或者反向操作而结束原先方向下注的合约。当期权异动的成交额或者成交量要大于未平仓合约时,表明该笔交易包含新的净开仓,而非原有合约的换手或闭仓,这样的期权异动往往更具信号性。

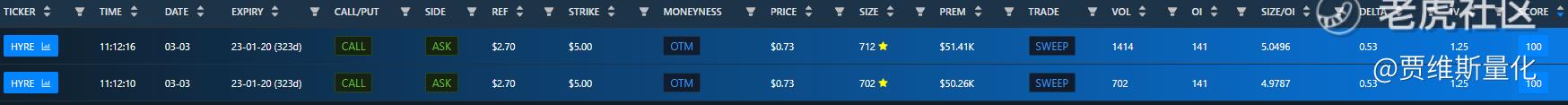

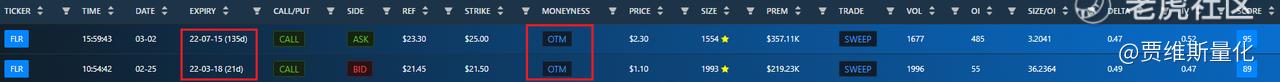

在一天内持续的同向、同到期日、相似成交价的期权异动很可能是一个好的异动信号 。如果我们观察到持续的大资金逐步涌入一个期权市场,即使单个成交量与成交额并不显著,但持续下注所形成的订单流可能是机构或者大资金入驻的信号,我们需要从合约的细节如到期日、方向、成交价变化中进一步确认。下图为平台截取的3月3日当天两笔连续的大单异动:

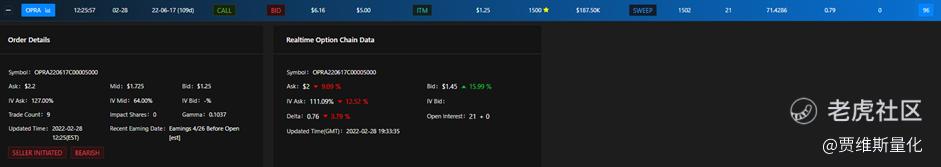

从单个大单期权异动来看,异动成交量高于历史日均成交量越高越好,表明资金流涌入更强劲;从多交易所扫单异动来看,如果日内连续的扫单异动伴有净开仓合约与高成交量,可认为异动信号更强,下图我们截取了平台一个多交易所扫单异动的例子,左下角Trade Count大于一表明该笔合约在多于单个交易所成交。

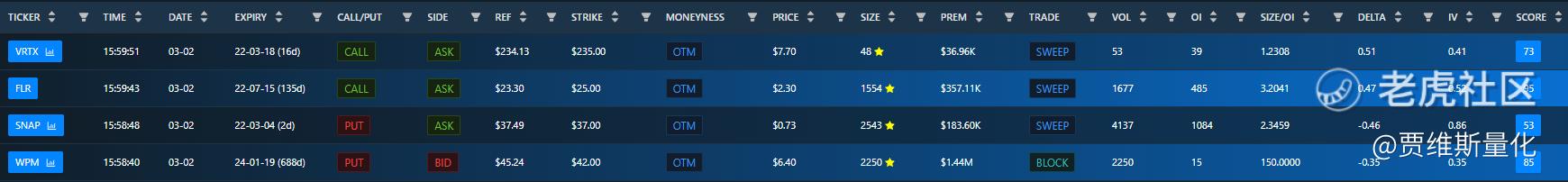

注意 短期虚值期权异动 。如果 单笔大单异动伴随高成交量与短期合约到期日 ,表明有大资金持有者针对短期波动性下大注,市场有可能在短期迎来较大的动作。如下图所示两张FLR期权异动,相较第一笔大单异动,第二单具有 更近的到期日与更短的合约期限 ,同时合约成交量相当,对于短期市场波动可能更具借鉴性。

期权异动背后的驱动因素可能是多样的,也许来自未公布的基本面新闻信息或者技术交易的结果。如果观察到期权异动发生在公司关键财报信息披露前夕,或者关键评级报告、公司收购兼并、大股东动作等一系列对公司未来经营状况和股价预期产生潜在影响的事件时间点附近,则异动本身有可能是用来提前对冲基本面信息的一种手段或者利用内幕消息进行交易的灰色行为。此外,期权异动也可能来自于技术面交易的结果,比如观察到异动价格处于某个关键的技术点位时。

本文介绍了关于期权异动的基本概念,需要注意的是期权异动本身作为交易信息并非完整的交易策略,期权异动本身需要经过筛选与分析,再结合更多的交易系统信号确认以达到更高的胜率。期权市场相对普通股票市场的一个优势在于,相比股票包含的非公开暗池交易市场,期权交易信息在期权链上是公开可追溯的,这也是我们团队的初心,即为个人投资者呈现全面、实时的期权数据信息,并通过人工智能算法,进一步提供深加工的二维乃至更多维交易信息。

欢迎评论或与我联系探讨期权交易相关信息,在接下来的期权知识系列文章中,我们会更深一步对期权知识的各方面做细致科普,也可能进一步介绍如何筛选高质量期权异动信息,结合其他交易系统或策略,以提高交易者的胜率。

〓 End 〓

撰文:Joey // 指导:Evan // 排版:Olivia

精彩评论