作者|贾乐乐

编辑|赵元

2022年3月3日,哔哩哔哩披露了2021年第四季度和全年的财报,这是一份亮点和缺点都非常明显的财报。

亮点在于持续的收入增长和用户规模增长,尤其是在2021年广告行业整体不景气的大背景之下,哔哩哔哩的广告收入增速超过140%,2022年一季度,用户规模已达3亿,越来越接近CEO陈睿提出的2024年的4亿目标。缺点在于老生常谈的亏损持续扩大,游戏行业监管的不确定性和电商业务仍然前景不明。

这样的年报并不足以扫去春节期间审核岗位员工猝死和一整年下跌趋势的灰暗。

年报还提出,哔哩哔哩将在未来24个月内回购最高5亿美元的ADS,自身尚处于烧钱阶段,去年刚回香港二次上市募集资金,哔哩哔哩似有用回购维稳股价之意。

年报披露之后,美股高开超过9个点,但迅速下杀,收跌7.89%。当然,现在的美股市场,受加息预期、地缘政治等多方面的影响,也未必能真实反映公司的实际价值,那么哔哩哔哩长远来看,价值如何?被看好的优质用户资源能成为支撑逻辑吗?

01 广告收入为什么增长?

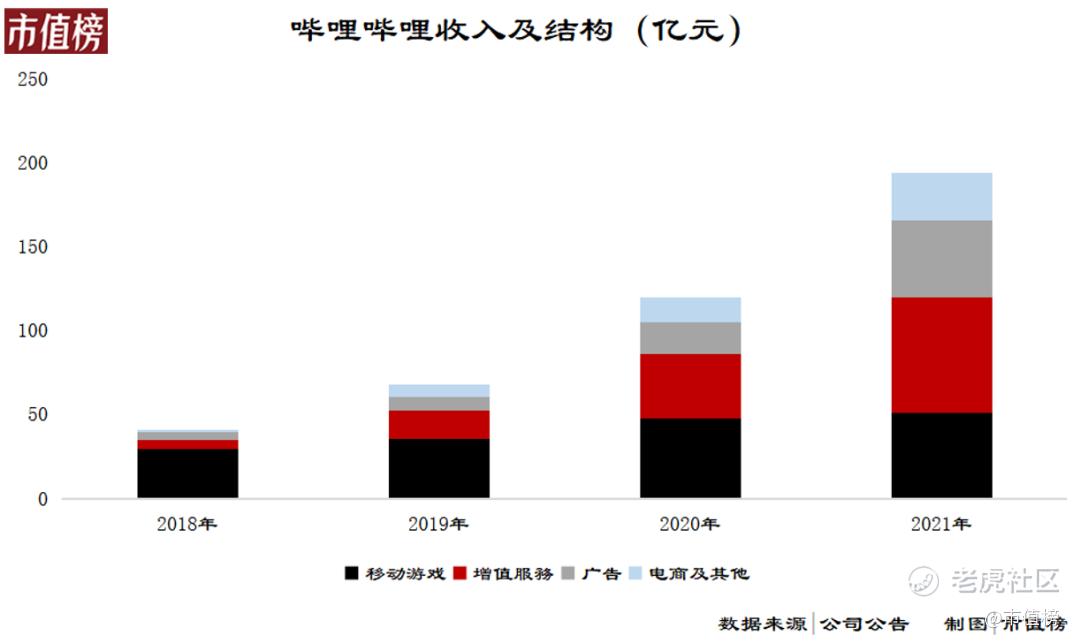

2021年,哔哩哔哩总收入达到了193.8亿元,同比增长62%,其中第四季度为57.8亿元,同比增长51%。

哔哩哔哩的收入来自于四个方面:

- 移动游戏。哔哩哔哩为第三方游戏开发商发行移动游戏,游戏中出售的虚拟道具是收入主要来源。原本移动游戏是最重要的收入构成,后来为了多条腿走路,游戏占比越来越低;

- 增值业务,包括会员费、直播频道刷的虚拟礼物、视音频和漫画平台上销售的付费内容和虚拟物品;

- 广告收入;

- 电商和其他,包括线上销售ACG相关商品和线下表演及活动票务收入。

我们先看增速最快的广告收入。

2021年,哔哩哔哩广告收入增长超过140%,和大厂的承压完全相反,表现堪称惊艳。这其中有两点原因不能忽视:

第一,超高的增速,源自基数小。

B站还很年轻,即使连续高增长,到2021年获得45亿元的广告收入规模,也远不能和其他大厂比,比如百度2021年广告收入740亿元。

第二,哔哩哔哩对于广告变现比较克制,其ad load(广告加载率)保持在5%,距离普遍认知的15%上限还有一定的距离,且不做贴片广告,广受好评。

去年,哔哩哔哩上线了story mode,形式上比较贴近抖音、快手,竖屏,上滑下滑切换视频,现在还没有相关数据披露。

一方面,未来ad load还有上行空间,另一方面,形式上,未来可以以信息流、视频流的方式增加广告收入。

理性来看,哔哩哔哩未来广告收入的增长比较有看点,不过,哔哩哔哩重视用户体验,考虑到与商业化的平衡,进展可能较慢。

哔哩哔哩收入占比最高的是增值服务,2021年收入69.35亿元,占比约为36%,收入比2020年增加52%,与整体持平。

年报显示,哔哩哔哩平均每月付费用户数量2450万。截至2021年12月31日,“大会员”数量同比增长39%至2010万。由此可以看出,大会员的会员费是增值服务里很重要的一部分。

从价格上来看,大会员现在连续包季的价格是45元,包年价格148元,相对于之前的98元、108元的年价已经有不小的提升。

在这一块业务上,哔哩哔哩面临和长视频平台一样的问题,即,没有足够多的内容就没有用户粘性,获取足够多的优质内容又需要高额的版权成本。

这是一道很难解的题。哔哩哔哩试图以独家的动漫、价格较低的纪录片在内容上打造差异化。

差异化路径能成功的前提是,平台聚集了相同爱好的人群,据此形成平台对内容供应商的议价优势。这又带来一个问题,即,独家版权是否存在垄断的风险。

哔哩哔哩游戏业务2021年收入51亿元,是第二大收入来源,同比仅增长6%。看前景,游戏业务的增长很大程度上取决于游戏的受欢迎程度,受监管的影响也较大。尤其是B站作为青少年的聚集地,对此必须具有一定的敏感性。

电商和其他业务收入28亿元,同比增长88%。但是对其会员购商城,知乎上有不少购买了手办的用户对此的评价是割韭菜。

这从一定程度上也说明了,即使是青少年,也仍然没有到忽视物品的实际价值,闭眼买入的地步。

在哔哩哔哩成为迪士尼这样的大IP之前,电商业务的想象空间并不大。

02 为什么越亏越多?

进入2020年,B站持续破圈,从B站晚会到《后浪》《入海》《喜相逢》三部曲,从罗翔到王冰冰,越来越多的人知道贾玲和各位男神的拉郎配、随口能说出一键三连。

破圈带来的是用户规模的提升。关于用户规模,哔哩哔哩的数据有三个维度:

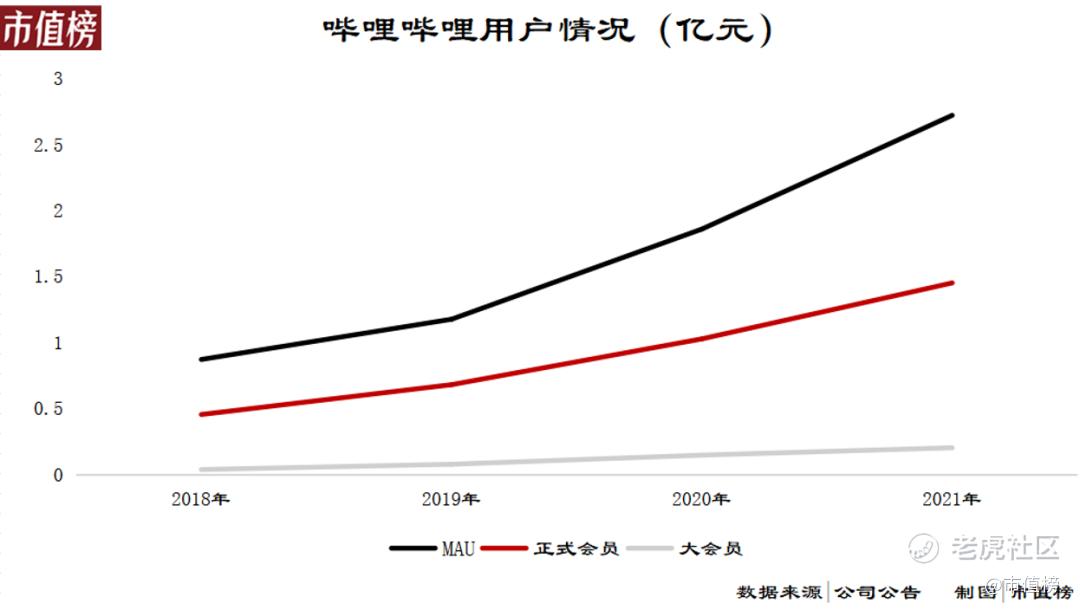

- 月活跃用户数量(MAU)。年报显示,MAU为2.72亿,根据新闻报道,2022年第一季度,哔哩哔哩的MAU已达到3亿。按照目标,到2024年应该达到4亿。

- 正式会员,即通过100道社区考试答题的用户。截至2021年底,正式会员数量为1.45亿,同比增长42%。

- 大会员,也就是充了会员费,可以追番追剧追综艺的用户,截至2021年底为2010万。

三者之间有什么区别?大会员很容易理解,人民币玩家。正式会员需要通过做题,然后有发弹幕的权利,升级为LV2以后,才有评论的权利。

MAU与正式会员规模的差距,是不能发弹幕也不能评论的用户,也就是说,有超过40%的用户不是被B站引以为傲的文化粘性、社区氛围吸引来的。

当然,这并不能用以证明哔哩哔哩用户粘性差,只是容易造成一些认知差。

比如,当谈及用户粘性时,哔哩哔哩以第12个月留存率在80%以上,这样的数据凸显其优势。实际上,这统计的是不花钱的正式会员的留存率,而不是大会员的留存率。在一些研究长视频用户粘性的报告中,常常把爱优腾付费用户的留存率当做忠诚度的指标。

尽管如此,B站还是付出了不菲的代价。

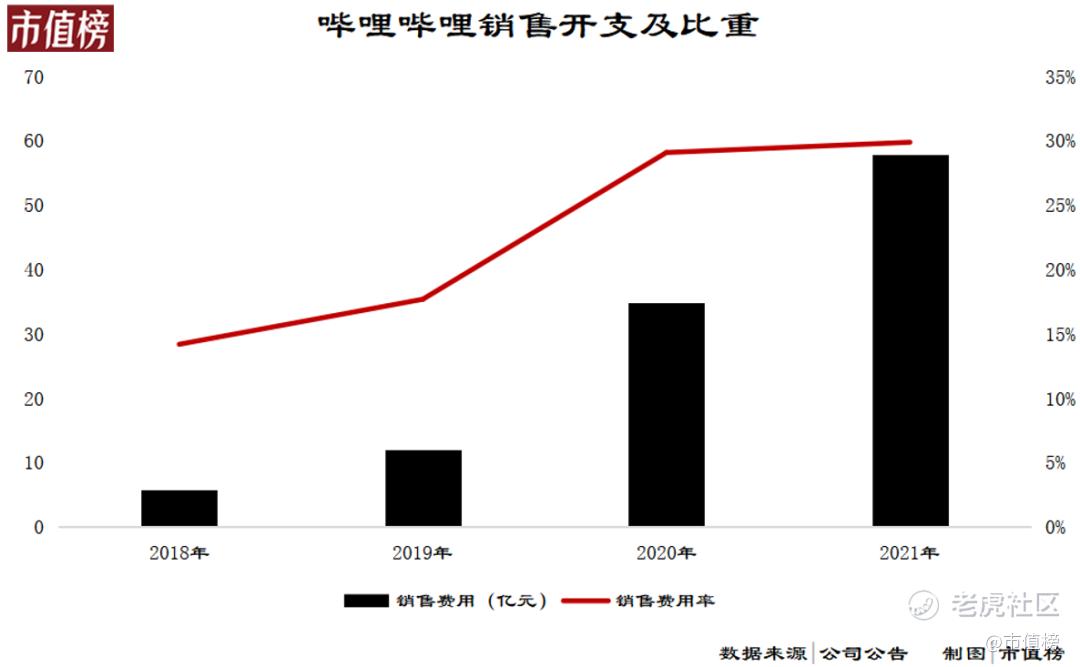

2020年,哔哩哔哩用于销售和营销的开支,陡然增加。2021年,销售费用为57.95亿元,同比增长65.94%。销售开支占收入的比重也是从2020年开始上升,从2018年和2019年的14.2%和17.7%,上升到2020年和2021年的接近30%。

据CEO陈睿所说,过去,哔哩哔哩在用户增长跟收入增长之间分配精力的平衡是七三开,用户增长占了七成精力。在2022年的规划里,用户规模和收入增长的精力会调整为五五开。

用户增长和收入增长的区别在于,前者更在意拉新的规模,后者更在意单个用户贡献的钱,手段包括刺激提升付费率、会员涨价等。从这个角度,未来销售费用率可能会有所降低。

长期来看,爱奇艺和芒果超媒的销售费用率在15%左右,和哔哩哔哩破圈之前水平相差无几。但考虑到4亿MAU的目标,销售费用率短期下降幅度有限。

营销开支的增加,无疑是让本就亏损的B站雪上加霜。2021年,哔哩哔哩归母净亏损为67.9亿元,同比扩大约125%。

如果剔除非经营性的因素,如股权激励、无形资产摊销、税务会计之间所得税差距和买股票的浮盈浮亏,2021年经调整的净亏损为55亿元,同样扩大了一倍多。

2021年,哔哩哔哩经调整后的净亏损率为约为28%。按照陈睿的计划,2024年,调整后要盈亏平衡。28个百分点的差距,怎么看都是巨大的挑战。

03 结语

B站从小众出发,在发展的过程中,既不能放弃原住民又要扩大用户规模,一直在品牌特色和商业化之间走钢丝,过得小心翼翼,有着相似境遇的还有知乎和网易云音乐。

靠着原住民的反哺情绪,B站商业化比较顺利,随后又找到破圈之路,收入随之水涨船高,同时也出现了营销开支高、亏损持续扩大等问题。

B站的下一步,是利润改善。

这可能会涉及到与UP主的利益分成、与广告主的博弈、用户对提价接受度等多方面,也是最难平衡的问题。

精彩评论